Alles wat u moet weten over intrestberekening bij leningen

Intrestberekening bij leningen

Wanneer u een lening afsluit, is het belangrijk om te begrijpen hoe de intrestberekening werkt. De rente die u betaalt op een lening is een vergoeding die de geldverstrekker ontvangt voor het uitlenen van geld aan u. Het is essentieel om te weten hoe deze rente wordt berekend, zodat u een duidelijk beeld krijgt van de totale kosten van uw lening.

Hoe wordt de rente berekend?

De meest voorkomende methode voor het berekenen van rente op leningen is de samengestelde interestmethode. Bij deze methode wordt de rente berekend over het oorspronkelijke geleende bedrag én over eventueel al betaalde rente.

De formule voor het berekenen van samengestelde rente is:

Eindbedrag = Beginbedrag * (1 + (rentevoet / 100)) ^ aantal periodes

Voorbeeld:

Stel dat u een lening van €10.000 afsluit met een jaarlijkse rentevoet van 5%. Na één jaar zou de berekening er als volgt uitzien:

Eindbedrag = €10.000 * (1 + (5 / 100)) ^ 1 = €10.500

Dit betekent dat u na één jaar €10.500 verschuldigd bent aan de geldverstrekker, inclusief de verschuldigde rente.

Conclusie

Het begrijpen van hoe intrestberekening bij leningen werkt, is cruciaal voor het nemen van weloverwogen financiële beslissingen. Zorg ervoor dat u altijd goed geïnformeerd bent over de voorwaarden en kosten verbonden aan uw lening, zodat u niet voor verrassingen komt te staan.

Voordelen van Rente Berekenen bij Leningen: Inzicht en Planning voor Slim Lenen

- Het helpt bij het begrijpen van de totale kosten van een lening.

- Geeft inzicht in hoe de rente wordt berekend en toegepast.

- Kan helpen bij het vergelijken van verschillende leningsopties.

- Maakt het mogelijk om de impact van rentewijzigingen te voorspellen.

- Biedt transparantie over hoeveel rente u uiteindelijk zult betalen.

- Helpt bij het plannen van aflossingen en budgettering op lange termijn.

- Stelt u in staat om te zien hoeveel geld u bespaart door vroegtijdige aflossing.

- Geeft een beter begrip van financiële verplichtingen en risico’s bij lenen.

Vijf Nadelen van Rente Berekening bij Leningen in België

- 1. De totale kosten van de lening kunnen hoger uitvallen dan verwacht door de samengestelde renteberekening.

- 2. Bij een variabele rentevoet kunnen de maandelijkse aflossingen fluctueren, waardoor het moeilijk kan zijn om een budget te plannen.

- 3. Het kan verwarrend zijn voor leners die niet bekend zijn met financiële berekeningen en formules.

- 4. Als de rentevoeten stijgen, kan dit leiden tot aanzienlijk hogere totale terugbetalingsbedragen voor leners.

- 5. Bij vervroegde terugbetaling van de lening kunnen er extra kosten of boetes van toepassing zijn, wat nadelig kan zijn voor leners.

Het helpt bij het begrijpen van de totale kosten van een lening.

Een belangrijk voordeel van het berekenen van rente bij leningen is dat het helpt bij het begrijpen van de totale kosten van een lening. Door inzicht te krijgen in hoe de rente wordt berekend en hoe deze zich opbouwt over de looptijd van de lening, kunnen leners een duidelijk beeld vormen van wat ze uiteindelijk zullen moeten terugbetalen. Dit helpt hen om financiële planning te verbeteren en weloverwogen beslissingen te nemen met betrekking tot het aangaan van leningen.

Geeft inzicht in hoe de rente wordt berekend en toegepast.

Een belangrijk voordeel van de intrestberekening bij leningen is dat het inzicht geeft in hoe de rente wordt berekend en toegepast. Door te begrijpen welke formules en methoden worden gebruikt om de rente op leningen te berekenen, kunnen leners een duidelijk beeld krijgen van hoeveel ze uiteindelijk zullen moeten terugbetalen. Dit inzicht stelt hen in staat om beter geïnformeerde financiële beslissingen te nemen en helpt hen om de totale kosten van de lening te begrijpen voordat ze zich verbinden tot een leningsovereenkomst.

Kan helpen bij het vergelijken van verschillende leningsopties.

Het berekenen van de rente bij leningen kan helpen bij het vergelijken van verschillende leningsopties. Door de rentekosten duidelijk in kaart te brengen en te begrijpen hoe deze worden berekend, kunnen leners een beter inzicht krijgen in de totale kosten van elke leningsoptie. Dit stelt hen in staat om een weloverwogen beslissing te nemen en de lening te kiezen die het meest gunstig is op basis van hun financiële situatie en behoeften.

Maakt het mogelijk om de impact van rentewijzigingen te voorspellen.

Een belangrijk voordeel van het berekenen van de rente bij leningen is dat het mogelijk maakt om de impact van rentewijzigingen te voorspellen. Door inzicht te hebben in hoe rentetarieven van invloed zijn op de totale kosten van een lening, kunnen leners anticiperen op mogelijke veranderingen en zich beter voorbereiden op eventuele financiële consequenties. Dit stelt hen in staat om proactief te reageren op schommelingen in de rentevoeten en weloverwogen beslissingen te nemen om hun financiële situatie te beheren en te optimaliseren.

Biedt transparantie over hoeveel rente u uiteindelijk zult betalen.

Een belangrijk voordeel van de intrestberekening bij leningen is dat het transparantie biedt over hoeveel rente u uiteindelijk zult betalen. Door de rente op een gestructureerde manier te berekenen, krijgt u een duidelijk inzicht in de totale kosten van uw lening. Dit helpt u om goed geïnformeerd te zijn over het financiële aspect van de lening en stelt u in staat om realistische verwachtingen te hebben over het bedrag dat u in totaal zult terugbetalen. Transparantie in de intrestberekening draagt bij aan financiële bewustwording en helpt bij het nemen van verantwoorde beslissingen met betrekking tot leningen.

Helpt bij het plannen van aflossingen en budgettering op lange termijn.

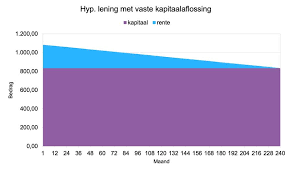

Een belangrijk voordeel van de intrestberekening bij leningen is dat het helpt bij het plannen van aflossingen en budgettering op lange termijn. Door inzicht te krijgen in hoe de rente wordt berekend en hoe deze zich in de loop van de tijd opstapelt, kunnen leners beter anticiperen op toekomstige betalingen en hun financiën effectief beheren. Dit stelt hen in staat om realistische aflossingsplannen te maken en een duurzaam budget op lange termijn op te stellen, waardoor ze financiële stabiliteit kunnen behouden en hun lening succesvol kunnen terugbetalen.

Stelt u in staat om te zien hoeveel geld u bespaart door vroegtijdige aflossing.

Het berekenen van de rente bij een lening stelt u in staat om te zien hoeveel geld u kunt besparen door vroegtijdige aflossing. Door te begrijpen hoe de rente wordt opgebouwd en berekend, kunt u strategisch plannen en overwegen of het voordelig is om extra betalingen te doen om de lening sneller af te lossen. Op die manier kunt u niet alleen de totale kosten van de lening verlagen, maar ook profiteren van besparingen op lange termijn.

Geeft een beter begrip van financiële verplichtingen en risico’s bij lenen.

Het berekenen van de rente bij leningen biedt een waardevol voordeel door een beter begrip te geven van financiële verplichtingen en risico’s die gepaard gaan met lenen. Door inzicht te krijgen in hoe rente wordt berekend en hoe deze zich in de loop van de tijd opstapelt, kunnen leners een realistisch beeld vormen van de totale kosten van de lening en de impact ervan op hun financiële situatie. Dit helpt hen om verantwoorde beslissingen te nemen, hun leningen effectief te beheren en zich bewust te zijn van de mogelijke risico’s die verbonden zijn aan het aangaan van schulden.

1. De totale kosten van de lening kunnen hoger uitvallen dan verwacht door de samengestelde renteberekening.

Een nadeel van de intrestberekening bij leningen is dat de totale kosten van de lening hoger kunnen uitvallen dan verwacht als gevolg van de samengestelde renteberekening. Doordat de rente wordt berekend over zowel het oorspronkelijk geleende bedrag als over eventueel al betaalde rente, kan het bedrag dat u uiteindelijk moet terugbetalen aanzienlijk toenemen. Hierdoor kunnen de totale kosten van de lening hoger uitvallen dan aanvankelijk was voorzien, wat belangrijk is om rekening mee te houden bij het afsluiten van een lening.

2. Bij een variabele rentevoet kunnen de maandelijkse aflossingen fluctueren, waardoor het moeilijk kan zijn om een budget te plannen.

Bij een variabele rentevoet kunnen de maandelijkse aflossingen fluctueren, waardoor het moeilijk kan zijn om een budget te plannen. Omdat de rentevoet periodiek kan veranderen, kunnen leners geconfronteerd worden met onverwachte stijgingen in hun maandelijkse aflossingen. Dit kan leiden tot financiële stress en onzekerheid, aangezien het lastiger wordt om op lange termijn financiële planning en budgettering te doen. Het risico van variabele rentevoeten benadrukt het belang van zorgvuldige overweging en analyse bij het kiezen van een lening, om ervoor te zorgen dat men de mogelijke financiële impact volledig begrijpt en beheert.

3. Het kan verwarrend zijn voor leners die niet bekend zijn met financiële berekeningen en formules.

Een nadeel van de intrestberekening bij leningen is dat het verwarrend kan zijn voor leners die niet bekend zijn met financiële berekeningen en formules. Het complexe karakter van renteberekeningen kan leiden tot verwarring en misverstanden bij leners die niet vertrouwd zijn met financiële terminologie en concepten. Hierdoor kunnen leners moeite hebben om de totale kosten van een lening correct in te schatten en om de impact van renteveranderingen op hun terugbetalingsverplichtingen te begrijpen. Het is daarom belangrijk voor leners om zich bewust te zijn van deze uitdaging en indien nodig professioneel advies in te winnen om een goed geïnformeerde beslissing te kunnen nemen bij het afsluiten van een lening.

4. Als de rentevoeten stijgen, kan dit leiden tot aanzienlijk hogere totale terugbetalingsbedragen voor leners.

Wanneer de rentevoeten stijgen, kan dit een aanzienlijk nadeel zijn voor leners. Het kan leiden tot aanzienlijk hogere totale terugbetalingsbedragen voor leners, aangezien zij meer rente moeten betalen over de looptijd van de lening. Dit kan de financiële lasten van leners verhogen en ervoor zorgen dat zij uiteindelijk meer betalen dan oorspronkelijk gepland. Het is daarom belangrijk voor leners om zich bewust te zijn van het risico van rentestijgingen en om dit mee te nemen in hun financiële planning bij het afsluiten van een lening.

5. Bij vervroegde terugbetaling van de lening kunnen er extra kosten of boetes van toepassing zijn, wat nadelig kan zijn voor leners.

Bij intrestberekening van leningen kan een nadeel zijn dat bij vervroegde terugbetaling van de lening extra kosten of boetes van toepassing kunnen zijn. Dit kan nadelig zijn voor leners die hun lening sneller willen aflossen, aangezien ze mogelijk meer moeten betalen dan oorspronkelijk gepland. Het is daarom belangrijk voor leners om de voorwaarden met betrekking tot vervroegde terugbetaling zorgvuldig te controleren voordat ze besluiten om hun lening eerder af te lossen.