aug 13, 2023

door atiyasolutions

banken vergelijken, besparingen opleveren, budget bepalen, droomhuis, eigenaar worden, emotioneel, externe financiering, financieel, geld lenen, huis, hypotheek, inkomen, interest betalen, investering, kosten spreiden, kredietverstrekkers vergelijken, lening afsluiten kosten dossierkosten, notariskosten, renovaties verbouwingen mogelijkheid aanpassen persoonlijke smaak behoeften op hoesten, rentevoet, sleutel, spaargeld, voorbereiding advies inwinnen financieel expert, waarde huis, woonlening

Een woonlening: de sleutel tot uw droomhuis

Het kopen van een huis is een grote stap in het leven. Het is een investering die niet alleen financieel, maar ook emotioneel belangrijk is. Voor de meeste mensen is het kopen van een huis zonder externe financiering niet haalbaar. Daarom kan een woonlening de sleutel zijn tot het verwezenlijken van uw droomhuis.

Een woonlening, ook wel bekend als een hypotheek, stelt u in staat om het benodigde geld te lenen om uw huis te kopen. Het bedrag dat u kunt lenen, hangt af van verschillende factoren, zoals uw inkomen, spaargeld en de waarde van het huis dat u wilt kopen. Met behulp van een woonlening kunt u dus direct eigenaar worden van uw droomhuis, terwijl u de kosten over een langere periode spreidt.

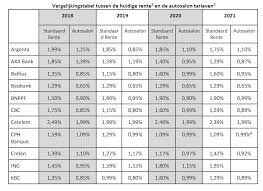

Een belangrijk aspect bij het afsluiten van een woonlening is de rentevoet. De rentevoet bepaalt hoeveel interest u moet betalen op het geleende bedrag. Het is dus belangrijk om verschillende banken en kredietverstrekkers te vergelijken om de meest gunstige rentevoet te vinden. Een lage rentevoet kan namelijk aanzienlijke besparingen opleveren gedurende de looptijd van uw lening.

Naast de rentevoet zijn er nog andere kosten verbonden aan het afsluiten van een woonlening, zoals dossierkosten en notariskosten. Het is belangrijk om deze kosten in overweging te nemen bij het bepalen van uw budget. Een goede voorbereiding en het inwinnen van advies bij een financieel expert kunnen u helpen om een realistisch beeld te krijgen van de totale kosten die gepaard gaan met het afsluiten van een woonlening.

Een woonlening biedt niet alleen voordelen voor de aankoop van een huis, maar kan ook gebruikt worden voor renovaties of verbouwingen. Dit stelt u in staat om uw huis aan te passen aan uw persoonlijke smaak en behoeften, zonder dat u al het benodigde geld onmiddellijk hoeft op te hoesten.

Het afsluiten van een woonlening is dus een belangrijke stap op weg naar het verwezenlijken van uw droomhuis. Het stelt u in staat om direct eigenaar te worden, terwijl u de kosten spreidt over een langere periode. Het is echter belangrijk om goed geïnformeerd te zijn en verschillende opties te vergelijken voordat u een beslissing neemt.

Bij het afsluiten van een woonlening is het raadzaam om advies in te winnen bij een financieel expert die u kan helpen bij het vinden van de beste lening die past bij uw persoonlijke situatie en behoeften. Met de juiste begeleiding kunt u met vertrouwen de stap zetten naar uw droomhuis en genieten van alle voordelen die een woonlening met zich meebrengt.

7 voordelen van een woonlening in België: Lage rentevoet, Flexibele terugbetalingstermijnen, Geld besparen op belastingaangifte, Gratis advies, Voordelige

- Lage rentevoet

- Flexibele terugbetalingstermijnen

- Geld besparen op belastingaangifte

- Gratis advies

- Voordelige tarieven voor self-employed

- Korting op hypotheekverzekering

- Geïntegreerd systeem voor berekening en afwikkeling

4 nadelen van een woonlening: hoge rentetarieven, beperkte financiële flexibiliteit, bijkomende kosten en mogelijke boetes

- De woonlening is vaak duur door de hoge rentetarieven.

- Je moet een lange looptijd aangaan, wat je kan beperken in je financiële flexibiliteit.

- Er zijn veel kosten verbonden aan het afsluiten van een woonlening, zoals notariskosten en registratiekosten.

- Als je de lening niet tijdig terugbetaalt, kun je te maken krijgen met boetes en andere sancties van de bank of financiële instelling die de lening verstrekt.

Lage rentevoet

Een van de grote voordelen van een woonlening in België is de lage rentevoet. In vergelijking met andere soorten leningen zijn de rentevoeten voor woonleningen vaak aanzienlijk lager. Dit maakt het afsluiten van een woonlening een aantrekkelijke keuze voor diegenen die op zoek zijn naar financiering voor hun huis.

De lage rentevoet bij woonleningen kan aanzienlijke besparingen opleveren gedurende de looptijd van de lening. Een lagere rentevoet betekent namelijk dat u minder interest hoeft te betalen op het geleende bedrag. Dit kan resulteren in lagere maandelijkse aflossingen en een totale kostenbesparing over de gehele looptijd van de lening.

De reden achter deze lagere rentevoeten bij woonleningen heeft te maken met het onderpand dat wordt geboden. Bij een woonlening wordt het huis zelf als onderpand gebruikt, wat een extra zekerheid biedt aan de kredietverstrekker. Hierdoor wordt het risico voor de kredietverstrekker verlaagd, wat resulteert in lagere rentevoeten.

Daarnaast spelen ook economische factoren en marktomstandigheden een rol bij het bepalen van de rentevoeten voor woonleningen. In België worden deze tarieven vaak beïnvloed door de Europese Centrale Bank en andere financiële instellingen. Deze factoren kunnen ervoor zorgen dat woonleningen aantrekkelijker zijn dan andere soorten leningen, zoals persoonlijke leningen of autoleningen.

Het profiteren van de lage rentevoeten bij woonleningen kan een verstandige financiële beslissing zijn. Het kan u helpen om uw droomhuis te kopen met lagere maandelijkse aflossingen en minder totale kosten. Het is echter belangrijk om goed geïnformeerd te zijn en verschillende kredietverstrekkers te vergelijken om de meest gunstige rentevoet te vinden die past bij uw persoonlijke situatie.

Kortom, de lage rentevoet is een belangrijk voordeel van een woonlening in België. Het biedt huizenkopers de mogelijkheid om hun droomhuis te financieren tegen aantrekkelijke tarieven. Als u op zoek bent naar financiering voor uw huis, is het zeker de moeite waard om de optie van een woonlening te overwegen vanwege de potentiële besparingen die het kan opleveren dankzij de lage rentevoeten.

Flexibele terugbetalingstermijnen

Flexibele terugbetalingstermijnen: de voordelen van een woonlening

Een van de grote voordelen van het afsluiten van een woonlening is de flexibiliteit die het biedt bij het bepalen van de terugbetalingstermijnen. Met een woonlening kun je de looptijd aanpassen aan je financiële situatie, waardoor het gemakkelijker is om maandelijkse betalingen te doen die binnen je budget passen.

Het kopen van een huis is een belangrijke financiële beslissing en het is begrijpelijk dat je wilt zorgen voor een stabiele financiële situatie tijdens de aflossingsperiode. Met flexibele terugbetalingstermijnen kun je de duur van je lening aanpassen aan je persoonlijke omstandigheden en financiële mogelijkheden.

Als je bijvoorbeeld meer financiële ruimte hebt, kun je ervoor kiezen om een kortere terugbetalingstermijn te hebben. Dit betekent dat je sneller schuldenvrij bent en minder rente betaalt over de gehele looptijd van de lening. Het kan ook helpen om op lange termijn kosten te besparen.

Aan de andere kant, als je maandelijkse betalingen binnen je huidige budget moeten passen, kun je kiezen voor een langere terugbetalingstermijn. Dit betekent dat elke maandelijkse betaling lager zal zijn, waardoor het gemakkelijker wordt om aan je financiële verplichtingen te voldoen zonder al te veel druk op je budget.

Het aanpassen van de terugbetalingstermijnen stelt je ook in staat om flexibel om te gaan met veranderingen in je financiële situatie. Als je bijvoorbeeld een periode hebt met hogere uitgaven, zoals het starten van een gezin of het investeren in andere projecten, kun je ervoor kiezen om tijdelijk lagere maandelijkse betalingen te hebben. Zodra je financiële situatie weer stabiel is, kun je de betalingen weer verhogen.

Het is belangrijk om op te merken dat flexibele terugbetalingstermijnen mogelijk zijn binnen bepaalde grenzen die worden bepaald door de kredietverstrekker en de geldende regelgeving. Het is daarom altijd verstandig om advies in te winnen bij een financieel expert die je kan helpen bij het vinden van de beste opties voor jouw specifieke situatie.

Kortom, met een woonlening kun je genieten van flexibele terugbetalingstermijnen die zijn afgestemd op jouw financiële mogelijkheden en behoeften. Of je nu kiest voor een kortere looptijd om sneller schuldenvrij te zijn of voor een langere looptijd om maandelijkse betalingen binnen je budget te houden, het aanpassen van de terugbetalingstermijn geeft je de vrijheid en controle over jouw financiële toekomst.

Geld besparen op belastingaangifte

Geld besparen op belastingaangifte met een woonlening

Een van de voordelen van het afsluiten van een woonlening is dat het u kan helpen geld te besparen op uw belastingaangifte. Wanneer u geld leent om een eigendom te kopen, wordt het belastbaar inkomen namelijk verlaagd omdat de schuld niet meer meetelt als inkomen voor fiscale doeleinden.

Dit betekent dat u minder belasting hoeft te betalen over het bedrag dat u heeft geleend voor uw woning. Het verlagen van uw belastbaar inkomen kan resulteren in aanzienlijke besparingen op uw jaarlijkse belastingaanslag.

Bovendien kunt u mogelijk ook profiteren van specifieke belastingvoordelen die gerelateerd zijn aan het hebben van een woonlening. In sommige gevallen kunt u bijvoorbeeld in aanmerking komen voor de zogenaamde “woonbonus” of hypotheekrenteaftrek. Deze voordelen kunnen variëren afhankelijk van de wetgeving en regels in uw specifieke regio.

Het is echter belangrijk om op te merken dat de fiscale voordelen van een woonlening kunnen verschillen afhankelijk van uw persoonlijke situatie en lokale wetgeving. Het is daarom raadzaam om professioneel advies in te winnen bij een financieel expert of belastingadviseur om volledig op de hoogte te zijn van de mogelijke besparingen en aftrekposten die voor u relevant zijn.

Het benutten van de fiscale voordelen van een woonlening kan een aanzienlijke impact hebben op uw financiën op de lange termijn. Het kan u helpen om meer geld in uw zak te houden en tegelijkertijd uw droomhuis te realiseren.

Dus, als u overweegt om een woonlening af te sluiten, is het verstandig om niet alleen naar de rentevoeten en kosten te kijken, maar ook naar de mogelijke belastingvoordelen die ermee gepaard gaan. Door goed geïnformeerd te zijn en professioneel advies in te winnen, kunt u ervoor zorgen dat u optimaal gebruik maakt van de fiscale voordelen van uw woonlening en geld bespaart op uw belastingaangifte.

Gratis advies

Gratis advies: Bankinstellingen bieden gratis advies over woonlening en financiële verbeteringen

Bij het nemen van belangrijke financiële beslissingen, zoals het afsluiten van een woonlening, is het begrijpelijk dat u misschien wat extra begeleiding en advies nodig heeft. Gelukkig bieden bankinstellingen vaak gratis advies aan om u te helpen bij het begrijpen van de verschillende aspecten van een woonlening en hoe deze uw financiële situatie kan verbeteren.

Het proces van het afsluiten van een woonlening kan complex zijn, met veel juridische en financiële termen die voor sommigen verwarrend kunnen zijn. Bankinstellingen begrijpen dit en willen ervoor zorgen dat hun klanten goed geïnformeerd zijn voordat ze een belangrijke beslissing nemen. Daarom stellen ze deskundige adviseurs ter beschikking die u kunnen helpen bij elke stap van het proces.

Deze adviseurs hebben uitgebreide kennis van de verschillende soorten leningen en financieringsopties die beschikbaar zijn. Ze kunnen u helpen bij het begrijpen van de rentevoeten, de looptijd, de kosten en andere belangrijke aspecten die verband houden met een woonlening. Ze zullen ook uw persoonlijke situatie evalueren om te bepalen welke lening het beste bij u past.

Naast specifiek advies over woonleningen, kunnen deze experts ook kijken naar uw algemene financiële situatie. Ze kunnen u tips geven over hoe u uw financiën kunt verbeteren, welke stappen u kunt nemen om uw kredietwaardigheid te verhogen en hoe u uw lening kunt afstemmen op uw budget. Dit kan waardevol zijn, omdat het u helpt om een weloverwogen beslissing te nemen en ervoor zorgt dat u uw financiële doelen op lange termijn kunt bereiken.

Het beste van alles is dat dit advies meestal gratis wordt aangeboden door bankinstellingen. Ze begrijpen dat het afsluiten van een woonlening een belangrijke stap is en willen ervoor zorgen dat hun klanten goed geïnformeerd zijn. Door gebruik te maken van dit gratis advies, kunt u profiteren van de kennis en expertise van de adviseurs zonder extra kosten.

Dus als u overweegt om een woonlening af te sluiten of gewoon meer wilt weten over hoe u uw financiële situatie kunt verbeteren, aarzel dan niet om contact op te nemen met uw bankinstelling. Maak gebruik van het gratis advies dat zij bieden en zorg ervoor dat u de juiste keuzes maakt bij het nemen van belangrijke financiële beslissingen. Met de hulp van deskundige adviseurs staat u sterker in uw streven naar een betere financiële toekomst.

Voordelige tarieven voor self-employed

Voordelige tarieven voor zelfstandigen bij woonleningen: uw droomhuis realiseren zonder extra kosten

Het realiseren van uw droomhuis als zelfstandige ondernemer kan een spannende en uitdagende stap zijn. Gelukkig kunnen zelfstandige Belgen profiteren van voordelige tarieven voor woonleningen, waardoor ze hun droomhuis kunnen realiseren zonder al te veel extra kosten toe te voegen aan hun maandelijkse lasten.

Traditioneel gezien hebben zelfstandige ondernemers vaak te maken met strengere eisen en hogere rentetarieven bij het aanvragen van een lening. Dit komt omdat banken en kredietverstrekkers meer risico associëren met zelfstandigen, vanwege de variabele inkomsten en de onzekerheid die gepaard gaat met het runnen van een eigen bedrijf.

Gelukkig zijn er tegenwoordig steeds meer financiële instellingen die speciale leningsopties aanbieden voor zelfstandigen. Deze leningen bieden voordelige tarieven die vergelijkbaar zijn met die voor werknemers in loondienst. Dit betekent dat zelfstandige ondernemers dezelfde kansen hebben om een woning te kopen als andere huizenkopers, zonder dat ze extra financiële lasten hoeven te dragen.

Het profiteren van deze voordelige tarieven kan aanzienlijke voordelen bieden voor zelfstandige ondernemers. Het stelt hen in staat om hun droomhuis te realiseren zonder dat ze zich zorgen hoeven te maken over het betalen van hoge rentevoeten of extra kosten. Dit kan helpen om de financiële lasten beheersbaar te houden en hen in staat stellen om zich te concentreren op het laten groeien van hun bedrijf en het genieten van hun nieuwe woning.

Om te profiteren van deze voordelige tarieven, is het belangrijk om goed geïnformeerd te zijn en de juiste leningsoptie te kiezen die past bij uw persoonlijke situatie. Het kan nuttig zijn om advies in te winnen bij een financieel expert die ervaring heeft met leningen voor zelfstandigen. Zij kunnen u helpen bij het vinden van de beste lening met gunstige voorwaarden en tarieven.

Dus, als zelfstandige ondernemer hoeft u niet ontmoedigd te worden als het gaat om het realiseren van uw droomhuis. Met voordelige tarieven voor woonleningen speciaal ontworpen voor zelfstandigen, kunt u genieten van dezelfde kansen als andere huizenkopers zonder extra kosten toe te voegen aan uw maandelijkse lasten. Neem vandaag nog contact op met een financieel expert en maak uw droom werkelijkheid!

Korting op hypotheekverzekering

Een van de voordelen van het afsluiten van een woonlening is de mogelijkheid om te profiteren van korting op de hypotheekverzekering en minder strenge regels in vergelijking met andere vormen van leningen.

Wanneer u ervoor kiest om een deel van uw huis met eigen geld te financieren, kunt u genieten van verschillende privileges. Een daarvan is de mogelijkheid om korting te krijgen op uw hypotheekverzekering. Hypotheekverzekering, ook wel bekend als schuldsaldoverzekering, biedt bescherming aan zowel u als de geldverstrekker in geval van overlijden of arbeidsongeschiktheid. Door een deel van uw huis met eigen geld te financieren, vermindert u het risico voor de geldverstrekker, waardoor u mogelijk in aanmerking komt voor een lagere premie op uw hypotheekverzekering.

Daarnaast zijn er vaak ook minder strenge regels verbonden aan het afsluiten van een woonlening in vergelijking met andere soorten leningen. Dit kan betrekking hebben op criteria zoals inkomen, spaargeld en kredietwaardigheid. Banken zijn over het algemeen meer bereid om gunstige voorwaarden en tarieven aan te bieden voor woonleningen, aangezien vastgoed doorgaans als waardevolle onderpand wordt beschouwd.

Het afsluiten van een woonlening kan dus niet alleen resulteren in korting op uw hypotheekverzekering, maar ook in minder strenge regels en criteria bij het verkrijgen van de lening. Dit maakt het financieren van uw droomhuis met een woonlening een aantrekkelijke optie voor velen.

Het is echter belangrijk om op te merken dat de specifieke voordelen en voorwaarden van een woonlening kunnen variëren afhankelijk van de geldverstrekker en uw persoonlijke situatie. Het is daarom altijd verstandig om advies in te winnen bij een financieel expert die u kan helpen bij het vinden van de beste lening die past bij uw behoeften en omstandigheden.

Kortom, door gebruik te maken van een woonlening en een deel van uw huis met eigen geld te financieren, kunt u profiteren van privileges zoals korting op uw hypotheekverzekering en minder strenge regels in vergelijking met andere soorten leningen. Dit maakt het afsluiten van een woonlening een interessante optie voor diegenen die hun droomhuis willen realiseren.

Geïntegreerd systeem voor berekening en afwikkeling

Een van de grote voordelen van een woonlening is het geïntegreerde systeem voor berekening en afwikkeling. Dit systeem automatiseert alle stappen die betrokken zijn bij het berekenen en afhandelen van uw lening, waardoor de hele procedure aanzienlijk wordt vereenvoudigd.

Vroeger kon het proces van het berekenen en afwikkelen van een lening ingewikkeld en tijdrovend zijn. Het vereiste vaak veel papierwerk, communicatie met verschillende partijen en handmatige berekeningen. Dit kon leiden tot vertragingen en fouten in het proces.

Met het geïntegreerde systeem voor berekening en afwikkeling wordt dit alles echter gestroomlijnd. Het systeem maakt gebruik van geavanceerde software die automatisch alle benodigde berekeningen uitvoert op basis van de door u verstrekte informatie. Hierdoor worden menselijke fouten geminimaliseerd en wordt de nauwkeurigheid van het proces vergroot.

Bovendien zorgt het geïntegreerde systeem ervoor dat alle betrokken partijen, zoals banken, notarissen en verzekeringsmaatschappijen, naadloos met elkaar kunnen communiceren. Dit vermindert de noodzaak voor constante follow-up en bespaart kostbare tijd voor zowel u als de betrokken professionals.

Een ander voordeel is dat u via dit systeem vaak toegang heeft tot een online portal waar u uw leningsinformatie kunt bekijken, zoals aflossingsschema’s, rentetarieven en openstaande bedragen. Dit geeft u een duidelijk overzicht van uw lening en stelt u in staat om uw financiën beter te beheren.

Kortom, het geïntegreerde systeem voor berekening en afwikkeling is een waardevol aspect van een woonlening. Het vereenvoudigt de procedure, vermindert fouten en biedt u gemakkelijke toegang tot belangrijke informatie. Als u op zoek bent naar een soepele en efficiënte leningservaring, kan een woonlening met dit geïntegreerde systeem de juiste keuze voor u zijn.

De woonlening is vaak duur door de hoge rentetarieven.

Bij het afsluiten van een woonlening is het belangrijk om rekening te houden met de kosten die gepaard gaan met het lenen van geld. Een van de nadelen van een woonlening is dat deze vaak duur kan zijn vanwege de hoge rentetarieven.

De rentevoet op een woonlening kan aanzienlijk variëren, afhankelijk van verschillende factoren, zoals de marktomstandigheden en uw kredietwaardigheid. Helaas hebben veel mensen te maken met hogere rentetarieven, wat resulteert in hogere maandelijkse betalingen en uiteindelijk een hogere totale kostprijs van de lening.

Een hoge rentevoet kan ervoor zorgen dat u gedurende de looptijd van uw lening aanzienlijk meer betaalt dan het oorspronkelijke geleende bedrag. Dit kan vooral problematisch zijn als u al moeite heeft om aan uw financiële verplichtingen te voldoen. Het kan leiden tot extra financiële stress en druk op uw budget.

Om te voorkomen dat u te veel betaalt voor uw woonlening, is het belangrijk om verschillende banken en kredietverstrekkers te vergelijken voordat u een beslissing neemt. Het vinden van een lening met een lagere rentevoet kan aanzienlijke besparingen opleveren op lange termijn.

Daarnaast is het raadzaam om uw kredietwaardigheid te verbeteren voordat u een lening aanvraagt. Een goede kredietgeschiedenis en een hogere kredietscore kunnen u helpen om in aanmerking te komen voor betere rentetarieven en voorwaarden.

Het is ook belangrijk om te onthouden dat de rentetarieven gedurende de looptijd van uw lening kunnen veranderen. Als u bijvoorbeeld een variabele rentevoet heeft, kan deze stijgen na verloop van tijd, wat resulteert in hogere maandelijkse betalingen.

Het is dus essentieel om goed geïnformeerd te zijn over de rentetarieven en om uw financiële situatie zorgvuldig te evalueren voordat u een woonlening afsluit. Het kan lonend zijn om professioneel advies in te winnen bij een financieel expert die u kan helpen bij het vinden van de meest gunstige lening voor uw specifieke situatie.

Hoewel de hoge rentetarieven een nadeel kunnen zijn van een woonlening, is het belangrijk om alle aspecten zorgvuldig af te wegen voordat u een beslissing neemt. Met de juiste planning en begeleiding kunt u nog steeds profiteren van de voordelen van het bezitten van uw eigen huis, zelfs met de kosten die gepaard gaan met het lenen van geld.

Je moet een lange looptijd aangaan, wat je kan beperken in je financiële flexibiliteit.

Een nadeel van een woonlening: beperkte financiële flexibiliteit door lange looptijd

Het afsluiten van een woonlening kan een geweldige manier zijn om uw droomhuis te financieren. Het stelt u in staat om direct eigenaar te worden, terwijl u de kosten over een langere periode spreidt. Echter, er is ook een nadeel waar u rekening mee moet houden: de lange looptijd van de lening kan uw financiële flexibiliteit beperken.

Bij het afsluiten van een woonlening gaat u meestal een langdurige financiële verplichting aan, vaak voor 20, 25 of zelfs 30 jaar. Hoewel dit ervoor zorgt dat uw maandelijkse aflossingen lager zijn en beter passen bij uw budget, kan het ook betekenen dat u gedurende lange tijd vastzit aan deze verplichting.

De lange looptijd kan invloed hebben op uw financiële flexibiliteit in verschillende aspecten van uw leven. Bijvoorbeeld als het gaat om het aangaan van andere leningen of kredieten. Banken en kredietverstrekkers kijken naar uw totale schuldlast en de verhouding tussen uw inkomen en uitgaven bij het beoordelen van nieuwe leningsaanvragen. Als u al gebonden bent aan een langlopende woonlening, kan dit invloed hebben op uw kredietwaardigheid en mogelijk beperkingen opleggen aan het verkrijgen van andere financieringsmogelijkheden.

Daarnaast kan de lange looptijd ook van invloed zijn op uw vermogen om uw financiële doelen te bereiken. Het kan bijvoorbeeld moeilijker zijn om te sparen voor andere belangrijke uitgaven, zoals het betalen van de studiekosten van uw kinderen, het investeren in een bedrijf of het opbouwen van een pensioenfonds. Uw financiële middelen worden gedurende lange tijd gebonden aan de aflossing van uw woonlening, wat kan leiden tot beperkte flexibiliteit in het nastreven van andere financiële doelstellingen.

Het is belangrijk om bij het afsluiten van een woonlening rekening te houden met deze beperkingen en uw toekomstplannen zorgvuldig te overwegen. Het kan verstandig zijn om advies in te winnen bij een financieel expert die u kan helpen bij het bepalen van de juiste leningstermijn en aflossingsstrategie die past bij uw persoonlijke situatie en doelen.

Hoewel de lange looptijd van een woonlening u kan beperken in uw financiële flexibiliteit, moet dit nadeel worden afgewogen tegen de voordelen die een woonlening biedt. Het is belangrijk om een weloverwogen beslissing te nemen en rekening te houden met zowel de korte- als langetermijnimpact op uw financiën. Met de juiste planning en strategie kunt u nog steeds genieten van de voordelen van een woonlening terwijl u werkt aan het realiseren van al uw financiële doelstellingen.

Er zijn veel kosten verbonden aan het afsluiten van een woonlening, zoals notariskosten en registratiekosten.

Bij het afsluiten van een woonlening is het belangrijk om rekening te houden met de verschillende kosten die hiermee gepaard gaan. Naast de rentevoet die u betaalt op het geleende bedrag, zijn er ook andere kosten waarmee u rekening moet houden, zoals notariskosten en registratiekosten.

Notariskosten zijn de kosten die u betaalt aan de notaris voor zijn diensten bij het opstellen van de hypotheekakte en het inschrijven ervan in het register. Deze kosten kunnen aanzienlijk zijn en variëren afhankelijk van de waarde van uw woning en de complexiteit van de transactie. Het is belangrijk om deze kosten in uw budget op te nemen, zodat u niet voor verrassingen komt te staan bij het afsluiten van uw woonlening.

Daarnaast zijn er ook registratiekosten verbonden aan het afsluiten van een woonlening. Deze kosten hebben betrekking op de inschrijving van uw hypotheek in het register. De hoogte van deze kosten varieert per gewest en is meestal een percentage van het geleende bedrag. Het is belangrijk om deze kosten mee te nemen in uw financiële planning, zodat u niet voor onverwachte uitgaven komt te staan.

Het is essentieel om goed geïnformeerd te zijn over alle kosten die gepaard gaan met het afsluiten van een woonlening. Het kan verleidelijk zijn om alleen naar de rentevoet te kijken, maar het negeren van andere bijkomende kosten kan leiden tot financiële tegenvallers. Het is raadzaam om advies in te winnen bij een financieel expert die u kan helpen bij het begrijpen en plannen van alle kosten die verbonden zijn aan het afsluiten van een woonlening.

Hoewel er kosten verbonden zijn aan het afsluiten van een woonlening, is het belangrijk om te onthouden dat een woonlening u de mogelijkheid biedt om uw droomhuis te kopen zonder dat u al het benodigde geld onmiddellijk hoeft op te hoesten. Met de juiste planning en voorbereiding kunt u deze kosten beheersen en ervoor zorgen dat uw woonlening nog steeds een haalbare en verstandige keuze is voor uw financiële situatie.

Als je de lening niet tijdig terugbetaalt, kun je te maken krijgen met boetes en andere sancties van de bank of financiële instelling die de lening verstrekt.

Een belangrijk aandachtspunt bij het afsluiten van een woonlening is de verantwoordelijkheid om deze tijdig terug te betalen. Als u niet aan uw betalingsverplichtingen voldoet, kunt u te maken krijgen met boetes en andere sancties van de bank of financiële instelling die de lening verstrekt.

Het niet tijdig terugbetalen van uw woonlening kan leiden tot financiële problemen en negatieve gevolgen voor uw kredietwaardigheid. Banken hanteren vaak boetes voor achterstallige betalingen, die kunnen oplopen naarmate de betalingsachterstand groter wordt. Deze boetes kunnen een aanzienlijke financiële last vormen en uw totale schuld verhogen.

Naast boetes kan het niet naleven van de betalingsverplichtingen ook andere sancties met zich meebrengen, zoals het opeisen van het geleende bedrag of zelfs het gedwongen verkopen van uw huis. Dit kan leiden tot grote persoonlijke en financiële stress, waarbij u mogelijk uw droomhuis kwijtraakt en met schulden blijft zitten.

Om dit concreet risico te vermijden, is het essentieel om bij het afsluiten van een woonlening realistisch te zijn over uw financiële mogelijkheden en ervoor te zorgen dat u een goed begrip heeft van de maandelijkse aflossingen en rentevoeten. Het is raadzaam om een gedetailleerd budget op te stellen voordat u zich committeert aan een lening, zodat u een duidelijk beeld heeft van uw financiële capaciteit om de lening terug te betalen.

Als u merkt dat u moeite heeft om aan uw betalingsverplichtingen te voldoen, is het belangrijk om zo snel mogelijk contact op te nemen met uw bank of financiële instelling. In sommige gevallen kunnen zij u helpen bij het vinden van een oplossing, zoals het herstructureren van de lening of het treffen van betalingsregelingen. Het is altijd beter om proactief te zijn en openlijk te communiceren over eventuele financiële moeilijkheden.

Het tijdig terugbetalen van uw woonlening is dus cruciaal om boetes en andere sancties te vermijden. Zorg ervoor dat u realistisch bent over uw financiële mogelijkheden en wees proactief als er zich problemen voordoen. Met de juiste planning en verantwoordelijkheid kunt u genieten van de voordelen van een woonlening zonder geconfronteerd te worden met ongewenste financiële consequenties.