mrt 11, 2026

door atiyasolutions

80000 euro, 80000 euro lenen, advies inwinnen, financiële planning, huidige rentevoet, hypotheek, kosten, lenen, lening, leningen, rentetarieven, terugbetalingsvoorwaarden

Artikel: 80000 euro lenen

Alles wat u moet weten over het lenen van 80000 euro

Als u overweegt om een bedrag van 80000 euro te lenen, is het belangrijk om goed geïnformeerd te zijn over de verschillende aspecten van leningen. Of u nu van plan bent om een grote aankoop te doen, uw huis te renoveren of andere financiële doelen te bereiken, hier zijn enkele belangrijke punten om in gedachten te houden:

Leningsopties

Er zijn verschillende manieren om 80000 euro te lenen, zoals persoonlijke leningen, hypothecaire leningen of doorlopende kredieten. Het is essentieel om de voor- en nadelen van elke optie te begrijpen en de beste keuze te maken op basis van uw behoeften en financiële situatie.

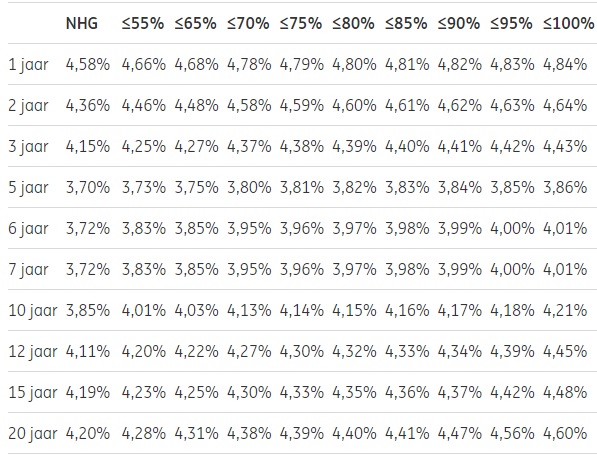

Rentetarieven

De rentetarieven voor leningen kunnen sterk variëren, afhankelijk van de geldverstrekker en het type lening dat u kiest. Zorg ervoor dat u de rente vergelijkt bij verschillende aanbieders en kies een optie met gunstige voorwaarden en een betaalbare rente.

Terugbetalingsvoorwaarden

Voordat u 80000 euro leent, is het belangrijk om de terugbetalingsvoorwaarden zorgvuldig door te nemen. Begrijp hoeveel u maandelijks moet terugbetalen, hoelang de looptijd van de lening is en of er boetes zijn voor vervroegde aflossing.

Financiële planning

Een lening van 80000 euro is een grote financiële verplichting die uw budget aanzienlijk kan beïnvloeden. Zorg ervoor dat u een gedegen financieel plan opstelt om ervoor te zorgen dat u de lening kunt terugbetalen zonder in financiële moeilijkheden te komen.

Advies inwinnen

Het kan verstandig zijn om advies in te winnen bij een financieel adviseur voordat u besluit om 80000 euro te lenen. Een professional kan u helpen bij het evalueren van uw opties, het begrijpen van de risico’s en het nemen van weloverwogen beslissingen die in lijn zijn met uw langetermijndoelen.

Door deze punten in overweging te nemen en goed onderzoek te doen voordat u besluit om 80000 euro te lenen, kunt u ervoor zorgen dat uw leenervaring soepel verloopt en dat u uw financiële doelen effectief kunt realiseren.

19 Veelgestelde Vragen over het Lenen van 80.000 Euro in België

- Wat is huidige rentevoet?

- Wat kost een hypotheek van 80.000 euro?

- Wat kost een lening van 80.000 euro?

- Hoeveel betaal je af voor 100.000 euro?

- Wat kost een lening van 8000 euro?

- Hoeveel moet je verdienen om 800000 te lenen?

- Waar krijg je makkelijk een lening Belgie?

- Hoe kom ik met spoed aan geld?

- Hoeveel moet ik verdienen om 300.000 euro te kunnen lenen?

- Wat kost 75000 euro lenen per maand?

- Waar kan ik 80000 lenen?

- Wat is de goedkoopste manier om geld te lenen?

- Hoeveel kan ik per maand afbetalen?

- Hoeveel kost het om 100000 euro te lenen?

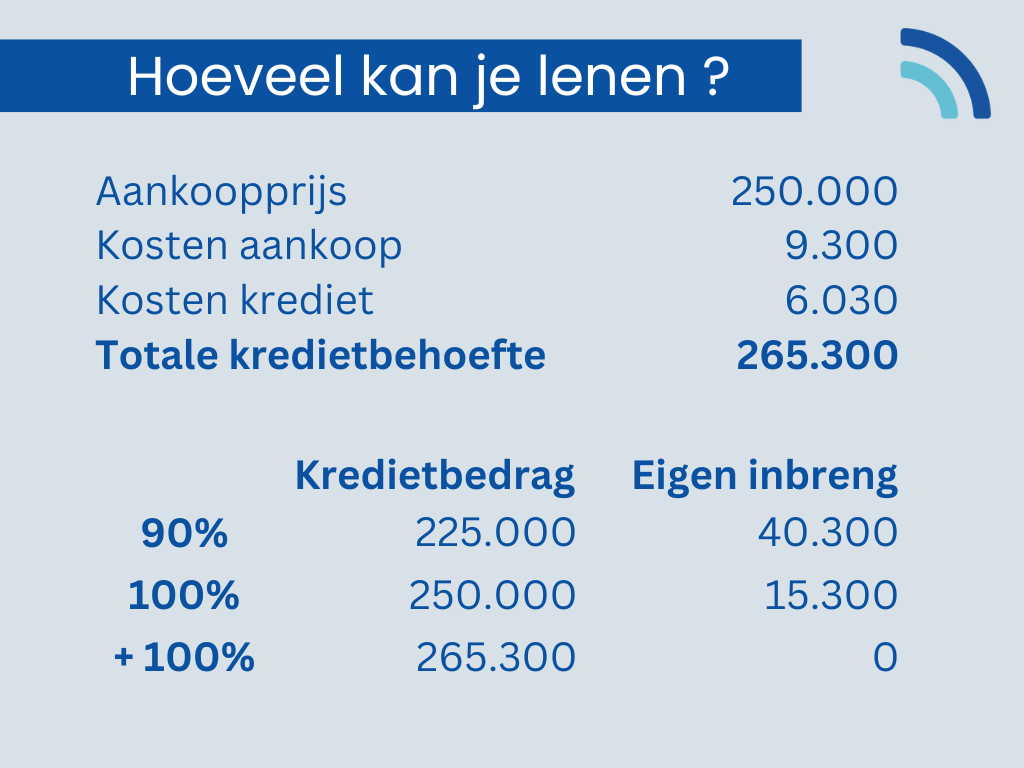

- Kan ik nog lenen zonder eigen inbreng in 2024?

- Hoeveel kost het om 100.000 euro te lenen?

- Hoeveel procent van je loon mag je lenen?

- Hoeveel procent van je inkomen mag je lenen?

- Welke banken lenen aan 100%?

Wat is huidige rentevoet?

Een veelgestelde vraag over het lenen van 80000 euro is: “Wat is de huidige rentevoet?” De rentevoet voor leningen kan variëren afhankelijk van verschillende factoren, zoals de geldverstrekker, het type lening en de looptijd ervan. Het is essentieel om de actuele rentetarieven te vergelijken bij verschillende instellingen om een weloverwogen beslissing te nemen bij het afsluiten van een lening. Door op de hoogte te zijn van de huidige rentevoeten kunt u een beter inzicht krijgen in de totale kosten van uw lening en ervoor zorgen dat u een lening afsluit met gunstige voorwaarden die passen bij uw financiële situatie.

Wat kost een hypotheek van 80.000 euro?

Een veelgestelde vraag over het lenen van 80000 euro is: “Wat kost een hypotheek van 80.000 euro?” Bij het bepalen van de kosten van een hypotheek van 80000 euro zijn verschillende factoren van invloed, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals notaris- en dossierkosten. Het is belangrijk om een grondige analyse te maken van alle financiële aspecten voordat u besluit om een hypotheek voor dit bedrag af te sluiten. Door goed geïnformeerd te zijn over de totale kosten en financiële verplichtingen kunt u een weloverwogen beslissing nemen die past bij uw financiële situatie en doelstellingen.

Wat kost een lening van 80.000 euro?

Een veelgestelde vraag over het lenen van 80.000 euro is: wat zijn de kosten van een lening van dit bedrag? De totale kosten van een lening van 80.000 euro kunnen variëren afhankelijk van factoren zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Het is essentieel om de verschillende aspecten van een lening zorgvuldig te evalueren en te begrijpen, zodat u een goed beeld krijgt van wat het uiteindelijk zal kosten om deze lening aan te gaan. Het vergelijken van verschillende aanbieders en het berekenen van de totale terugbetalingsbedragen kan u helpen om een weloverwogen beslissing te nemen bij het lenen van 80.000 euro.

Hoeveel betaal je af voor 100.000 euro?

Een veelgestelde vraag over het lenen van 80000 euro is: “Hoeveel betaal je af voor 100.000 euro?” Het bedrag dat je uiteindelijk terugbetaalt voor een lening van 100.000 euro hangt af van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Over het algemeen geldt dat hoe hoger de rentevoet is en hoe langer de looptijd van de lening, hoe meer je in totaal zult terugbetalen. Het is daarom belangrijk om deze aspecten goed te begrijpen en te overwegen voordat je een beslissing neemt over het lenen van een specifiek bedrag zoals 80000 euro.

Wat kost een lening van 8000 euro?

Een veelgestelde vraag over het lenen van 80000 euro is: wat kost een lening van 80000 euro? Het totale kostenplaatje van een lening van 80000 euro wordt bepaald door verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Het is essentieel om de totale kosten van de lening te berekenen, inclusief rente en eventuele extra kosten, om een goed inzicht te krijgen in wat het uiteindelijk zal kosten om het geleende bedrag terug te betalen. Het vergelijken van leningsopties bij verschillende geldverstrekkers kan u helpen om de meest voordelige en passende lening te vinden die aansluit bij uw financiële behoeften.

Hoeveel moet je verdienen om 800000 te lenen?

Een veelgestelde vraag bij het lenen van 80000 euro is: hoeveel moet je verdienen om dit bedrag te kunnen lenen? Het antwoord op deze vraag hangt af van verschillende factoren, waaronder de geldverstrekker, je financiële situatie en de voorwaarden van de lening. Over het algemeen kijken geldverstrekkers naar je inkomen, vaste lasten en eventuele andere financiële verplichtingen om te bepalen of je in staat bent om een lening van 80000 euro terug te betalen. Het is belangrijk om realistisch te zijn over wat je kunt lenen en ervoor te zorgen dat je financieel stabiel genoeg bent om aan de terugbetalingsvereisten te voldoen. Het raadplegen van een financieel adviseur kan helpen bij het bepalen van het benodigde inkomen om verantwoordelijk een dergelijk bedrag te lenen.

Waar krijg je makkelijk een lening Belgie?

Een veelgestelde vraag over het lenen van 80000 euro is: “Waar krijg je makkelijk een lening in België?” In België zijn er verschillende financiële instellingen, banken en kredietverstrekkers die leningen aanbieden, maar de gemakkelijkheid waarmee u een lening kunt verkrijgen, kan variëren. Het is belangrijk om uw opties zorgvuldig te overwegen en te onderzoeken voordat u een beslissing neemt. Het vergelijken van rentetarieven, terugbetalingsvoorwaarden en het beoordelen van uw eigen financiële situatie zijn essentiële stappen om de juiste kredietverstrekker te vinden die aansluit bij uw behoeften en omstandigheden. Het raadplegen van een financieel adviseur kan ook nuttig zijn om u te begeleiden bij het vinden van de meest geschikte leningsoptie in België.

Hoe kom ik met spoed aan geld?

Als u zich afvraagt hoe u met spoed aan geld kunt komen, kan het lenen van een bedrag zoals 80000 euro een optie zijn om snel financiële ondersteuning te krijgen. Het is echter belangrijk om voorzichtig te zijn en goed na te denken voordat u een dergelijke grote lening aangaat. Overweeg de verschillende leenopties, zoals persoonlijke leningen of doorlopende kredieten, en zorg ervoor dat u de voorwaarden begrijpt voordat u zich verbindt. Raadpleeg indien nodig een financieel adviseur om ervoor te zorgen dat u weloverwogen beslissingen neemt die passen bij uw situatie en behoeften.

Hoeveel moet ik verdienen om 300.000 euro te kunnen lenen?

Een veelgestelde vraag bij het overwegen van een lening van 300.000 euro is hoeveel men moet verdienen om in aanmerking te komen voor een dergelijk bedrag. Het exacte inkomen dat nodig is om 300.000 euro te kunnen lenen, hangt af van verschillende factoren, waaronder de geldverstrekker, het type lening en de individuele financiële situatie van de aanvrager. Over het algemeen wordt echter aangeraden om een stabiel inkomen te hebben dat voldoende is om de maandelijkse aflossingen comfortabel te kunnen betalen, rekening houdend met andere financiële verplichtingen en uitgaven. Het is verstandig om advies in te winnen bij een financieel adviseur of geldverstrekker om een nauwkeurige berekening te laten maken op basis van uw specifieke omstandigheden.

Wat kost 75000 euro lenen per maand?

Een veelgestelde vraag over het lenen van 80000 euro is: “Wat kost 75000 euro lenen per maand?” Het maandelijkse bedrag dat u moet terugbetalen bij het lenen van 75000 euro hangt af van factoren zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Het is belangrijk om een nauwkeurige berekening te maken of advies in te winnen bij een financieel adviseur om een duidelijk beeld te krijgen van de maandelijkse aflossingen en ervoor te zorgen dat deze binnen uw budget passen.

Waar kan ik 80000 lenen?

Als u zich afvraagt waar u 80000 euro kunt lenen, zijn er verschillende opties beschikbaar, afhankelijk van uw financiële behoeften en situatie. U kunt overwegen om contact op te nemen met banken, kredietverstrekkers of online financiële instellingen die persoonlijke leningen aanbieden. Het is belangrijk om de rentetarieven, terugbetalingsvoorwaarden en voorwaarden van verschillende geldverstrekkers te vergelijken om de beste optie te vinden die past bij uw budget en doelen. Het raadplegen van een financieel adviseur kan ook nuttig zijn om u te begeleiden bij het kiezen van de juiste leenoptie en ervoor te zorgen dat u een weloverwogen beslissing neemt bij het lenen van 80000 euro.

Wat is de goedkoopste manier om geld te lenen?

Een veelgestelde vraag over het lenen van 80000 euro is: “Wat is de goedkoopste manier om geld te lenen?” De goedkoopste manier om geld te lenen kan variëren afhankelijk van verschillende factoren, zoals het bedrag dat u wilt lenen, de looptijd van de lening en uw financiële situatie. Over het algemeen zijn persoonlijke leningen vaak duurder dan hypothecaire leningen, omdat ze meestal hogere rentetarieven hebben. Het vergelijken van rentetarieven bij verschillende geldverstrekkers en het kiezen van een lening met gunstige voorwaarden en lage kosten kan helpen om de goedkoopste optie te vinden voor het lenen van 80000 euro. Het is ook belangrijk om rekening te houden met eventuele bijkomende kosten en flexibiliteit in terugbetalingsvoorwaarden bij het bepalen van de meest kosteneffectieve manier om geld te lenen.

Hoeveel kan ik per maand afbetalen?

Een veelgestelde vraag bij het lenen van 80000 euro is: “Hoeveel kan ik per maand afbetalen?” Het bepalen van het maandelijkse aflossingsbedrag is essentieel bij het plannen van uw lening, aangezien dit een grote impact heeft op uw financiële situatie. Het bedrag dat u maandelijks kunt afbetalen, hangt af van verschillende factoren zoals uw inkomen, lopende uitgaven en andere financiële verplichtingen. Het is verstandig om een realistisch budget op te stellen en te berekenen welk bedrag u comfortabel kunt missen voor de terugbetaling van de lening, zodat u uw financiële stabiliteit kunt behouden tijdens de looptijd van de lening.

Hoeveel kost het om 100000 euro te lenen?

Een veelgestelde vraag over het lenen van 80000 euro is: “Hoeveel kost het om 100000 euro te lenen?” Het totale bedrag dat u moet terugbetalen bij het lenen van 100000 euro bestaat niet alleen uit het geleende bedrag zelf, maar ook uit de rente en eventuele bijkomende kosten die aan de lening verbonden zijn. Het exacte totaalbedrag dat u moet terugbetalen hangt af van factoren zoals de rentetarieven, de looptijd van de lening en eventuele administratieve kosten. Het is daarom belangrijk om deze aspecten zorgvuldig te overwegen en goed te begrijpen voordat u besluit om een lening van deze omvang aan te gaan.

Kan ik nog lenen zonder eigen inbreng in 2024?

Het is mogelijk om in 2024 nog steeds te lenen zonder eigen inbreng, maar de voorwaarden en beschikbare opties kunnen variëren afhankelijk van de geldverstrekker en het type lening dat u overweegt. Sommige geldverstrekkers kunnen nog steeds leningen aanbieden zonder dat u een eigen inbreng hoeft te doen, maar het is belangrijk om te begrijpen dat het hebben van eigen middelen vaak gunstig kan zijn bij het verkrijgen van een lening met gunstige voorwaarden en rentetarieven. Het is raadzaam om advies in te winnen bij financiële experts en verschillende geldverstrekkers te raadplegen om de beste optie te vinden die past bij uw financiële situatie en behoeften.

Hoeveel kost het om 100.000 euro te lenen?

Een veelgestelde vraag over het lenen van 80000 euro is: “Hoeveel kost het om 100.000 euro te lenen?” Het totale bedrag dat u betaalt om 100.000 euro te lenen, bestaat uit het geleende bedrag zelf en de kosten die verbonden zijn aan de lening, zoals rente en eventuele administratieve kosten. De uiteindelijke kosten van een lening van 100.000 euro kunnen variëren afhankelijk van de geldverstrekker, het type lening en de looptijd ervan. Het is belangrijk om alle kosten zorgvuldig te analyseren voordat u een beslissing neemt over het lenen van een groot bedrag zoals 100.000 euro.

Hoeveel procent van je loon mag je lenen?

Een veelgestelde vraag bij het lenen van 80000 euro is: “Hoeveel procent van je loon mag je lenen?” Het antwoord op deze vraag kan variëren afhankelijk van verschillende factoren, zoals de geldverstrekker, het type lening en uw financiële situatie. Over het algemeen wordt aanbevolen om niet meer dan 30-40% van uw maandelijks inkomen te besteden aan leningaflossingen om ervoor te zorgen dat u voldoende financiële ruimte overhoudt voor andere uitgaven en onvoorziene kosten. Het is echter altijd verstandig om advies in te winnen bij een financieel adviseur om een nauwkeurige beoordeling te krijgen van hoeveel u veilig kunt lenen in verhouding tot uw inkomen.

Hoeveel procent van je inkomen mag je lenen?

Een veelgestelde vraag bij het lenen van 80000 euro is: “Hoeveel procent van je inkomen mag je lenen?” Het antwoord op deze vraag kan variëren, afhankelijk van verschillende factoren zoals het type lening, de geldverstrekker en uw persoonlijke financiële situatie. Over het algemeen wordt aanbevolen dat uw maandelijkse aflossingen niet meer dan 30-40% van uw netto-inkomen bedragen om ervoor te zorgen dat u de lening comfortabel kunt terugbetalen zonder in financiële problemen te komen. Het is echter altijd verstandig om advies in te winnen bij een financieel adviseur om een nauwkeurige beoordeling te krijgen van hoeveel u verantwoord kunt lenen op basis van uw specifieke omstandigheden.

Welke banken lenen aan 100%?

Een veelgestelde vraag over het lenen van 80000 euro is: “Welke banken lenen aan 100%?” Het concept van lenen aan 100% houdt in dat de bank het volledige bedrag van de lening verstrekt zonder dat u zelf een eigen inbreng hoeft te doen. Hoewel sommige banken dergelijke leningen aanbieden, is het belangrijk op te merken dat deze praktijk niet altijd gangbaar is en afhankelijk kan zijn van verschillende factoren, zoals uw kredietwaardigheid, inkomen en de waarde van het te financieren project. Het is verstandig om met verschillende banken te praten en advies in te winnen om de meest geschikte financieringsoptie te vinden die past bij uw specifieke situatie en behoeften.