Hoe Rente Berekenen bij een Lening: Praktische Tips en Inzichten

Rente Berekenen bij een Lening: Wat U Moet Weten

Als u overweegt om een lening af te sluiten, is het essentieel om te begrijpen hoe de rente op die lening wordt berekend. Rente is het bedrag dat u betaalt bovenop het geleende bedrag als vergoeding voor het gebruik van het geld van de kredietverstrekker. Het is belangrijk om te weten hoe de rente wordt berekend, zodat u een goed inzicht heeft in de totale kosten van uw lening.

Hoe wordt de rente op een lening berekend?

De meeste leningen hebben een jaarlijks kostenpercentage (JKP) dat aangeeft hoeveel rente u per jaar betaalt op uw lening. Het JKP omvat niet alleen de rente, maar ook eventuele bijkomende kosten die aan de lening verbonden zijn. De rente kan op verschillende manieren worden berekend, afhankelijk van het type lening en de voorwaarden van de kredietverstrekker.

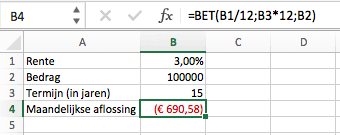

Voorbeeld van renteberekening

Stel dat u een persoonlijke lening afsluit van €10.000 met een JKP van 5%. De rente die u per jaar betaalt, zou dan €500 bedragen (€10.000 x 0,05). Als de looptijd van uw lening bijvoorbeeld 3 jaar is, zou u in totaal €1.500 aan rente betalen over de gehele looptijd van de lening.

Belangrijke overwegingen bij het berekenen van rente op een lening

Het is belangrijk om rekening te houden met verschillende factoren bij het berekenen van de rente op een lening, zoals de hoogte van het geleende bedrag, het JKP en de looptijd van de lening. Daarnaast kunnen eventuele extra kosten of boetes ook invloed hebben op de totale kosten die u moet betalen.

Zorg ervoor dat u alle voorwaarden en bepalingen van uw lening begrijpt voordat u akkoord gaat met de financieringsvoorwaarden. Door goed geïnformeerd te zijn over hoe de rente op uw lening wordt berekend, kunt u verstandige financiële beslissingen nemen en ervoor zorgen dat u niet voor verrassingen komt te staan.

Voordelen van het Berekenen van Rente op Leningen: Inzicht, Vergelijking en Budgettering

- Geeft inzicht in totale kosten van lening

- Helpt bij vergelijken van verschillende leningsopties

- Maakt het mogelijk om de betaalbaarheid van de lening te beoordelen

- Stelt u in staat om te plannen en budgetteren voor rentebetalingen

- Kan helpen bij het identificeren van de meest voordelige leningsoptie

- Biedt transparantie over financiële verplichtingen

- Voorkomt verrassingen door onverwachte rentekosten

Nadelen van Het Berekenen van Rente op Leningen: Wat Je Moet Weten

- 1. Rente kan de totale kosten van de lening aanzienlijk verhogen.

- 2. Ingewikkelde berekeningen kunnen het moeilijk maken om de exacte rentekosten te begrijpen.

- 3. Variabele rentetarieven kunnen leiden tot onverwachte stijgingen in maandelijkse betalingen.

- 4. Hoge rentepercentages kunnen leiden tot een langere terugbetalingstermijn van de lening.

- 5. Bijkomende kosten en boetes kunnen de uiteindelijke kosten van de lening verder verhogen.

- 6. Rentetarieven zijn afhankelijk van externe factoren zoals marktomstandigheden, waardoor ze moeilijk te voorspellen zijn.

Geeft inzicht in totale kosten van lening

Het berekenen van de rente bij een lening biedt waardevol inzicht in de totale kosten die gepaard gaan met het lenen van geld. Door te begrijpen hoe de rente wordt berekend, kunnen leners een duidelijk beeld krijgen van de totale financiële verplichtingen die zij aangaan. Dit inzicht stelt hen in staat om weloverwogen beslissingen te nemen en zich bewust te zijn van de volledige financiële impact van de lening op lange termijn. Het helpt hen ook om realistische terugbetalingsplannen te maken en zich voor te bereiden op het beheer van hun financiën op een verantwoorde manier.

Helpt bij vergelijken van verschillende leningsopties

Het berekenen van de rente bij een lening helpt bij het vergelijken van verschillende leningsopties. Door de rente op verschillende leningen te berekenen en te vergelijken, krijgt u inzicht in de totale kosten van elke lening en kunt u bepalen welke optie het meest voordelig is op basis van uw financiële situatie. Het stelt u in staat om weloverwogen beslissingen te nemen en de lening te kiezen die het beste aansluit bij uw behoeften en budget, waardoor u geld kunt besparen op lange termijn.

Maakt het mogelijk om de betaalbaarheid van de lening te beoordelen

Het berekenen van de rente op een lening maakt het mogelijk om de betaalbaarheid van de lening te beoordelen. Door inzicht te krijgen in hoeveel rente u over de looptijd van de lening zult betalen, kunt u een realistische inschatting maken van de totale kosten en bepalen of u zich deze lening kunt veroorloven. Het stelt u in staat om uw financiële situatie te evalueren en te beslissen of de maandelijkse aflossingen binnen uw budget passen. Op deze manier helpt het berekenen van de rente bij het nemen van verantwoorde financiële beslissingen en voorkomt het dat u zich in een onhoudbare schuldenpositie bevindt.

Stelt u in staat om te plannen en budgetteren voor rentebetalingen

Het berekenen van de rente op een lening stelt u in staat om te plannen en budgetteren voor rentebetalingen. Door te begrijpen hoeveel rente u verschuldigd bent op uw lening, kunt u nauwkeurig uw financiën plannen en anticiperen op toekomstige betalingen. Dit helpt u om realistische budgetten op te stellen en ervoor te zorgen dat u op tijd en volgens de voorwaarden aan uw financiële verplichtingen kunt voldoen. Met een duidelijk inzicht in de rentebetalingen kunt u uw cashflow effectief beheren en financiële stabiliteit behouden gedurende de looptijd van de lening.

Kan helpen bij het identificeren van de meest voordelige leningsoptie

Het berekenen van de rente bij een lening kan helpen bij het identificeren van de meest voordelige leningsoptie. Door de rente op verschillende leningen te berekenen en te vergelijken, kunt u een beter inzicht krijgen in de totale kosten en voorwaarden van elke leningsoptie. Op die manier kunt u de lening kiezen die het meest gunstig is in termen van rentevoet en bijkomende kosten, waardoor u geld kunt besparen op de lange termijn. Het analyseren van de rente stelt u in staat om een weloverwogen beslissing te nemen en de lening te kiezen die het beste aansluit bij uw financiële behoeften en mogelijkheden.

Biedt transparantie over financiële verplichtingen

Het berekenen van de rente op een lening biedt transparantie over financiële verplichtingen. Door inzicht te krijgen in hoe de rente wordt berekend en welke kosten hiermee gemoeid zijn, kunnen leners een duidelijk beeld vormen van hun totale financiële verplichtingen. Dit helpt hen om realistische budgetten op te stellen, hun lening aflossingen te plannen en zich bewust te zijn van de totale kosten die gepaard gaan met het lenen van geld. Transparantie in renteberekeningen bevordert financiële bewustwording en verantwoordelijkheid bij het aangaan van leningen.

Voorkomt verrassingen door onverwachte rentekosten

Het berekenen van de rente bij een lening helpt om verrassingen door onverwachte rentekosten te voorkomen. Door vooraf te begrijpen hoe de rente op uw lening wordt berekend en welke kosten hiermee gemoeid zijn, kunt u een duidelijk beeld krijgen van de totale kosten van de lening. Dit stelt u in staat om realistische financiële planning te maken en ervoor te zorgen dat u niet voor onaangename verrassingen komt te staan wanneer het tijd is om de lening af te lossen. Het transparant zijn over renteberekening biedt gemoedsrust en helpt bij het nemen van weloverwogen beslissingen over leningen.

1. Rente kan de totale kosten van de lening aanzienlijk verhogen.

Een belangrijk nadeel van het berekenen van rente op een lening is dat het de totale kosten van de lening aanzienlijk kan verhogen. Doordat rente een extra bedrag is dat bovenop het geleende bedrag komt, betaalt u uiteindelijk meer terug dan het oorspronkelijk geleende bedrag. Dit betekent dat hoe hoger de rentevoet en hoe langer de looptijd van de lening, hoe meer geld u uiteindelijk zult moeten terugbetalen. Het is daarom essentieel om goed op de hoogte te zijn van hoe de rente wordt berekend en welke impact dit kan hebben op de totale kosten van uw lening voordat u een financiële verplichting aangaat.

2. Ingewikkelde berekeningen kunnen het moeilijk maken om de exacte rentekosten te begrijpen.

Het tweede nadeel van het berekenen van rente op een lening is dat de ingewikkelde berekeningen het moeilijk kunnen maken om de exacte rentekosten te begrijpen. Door complexe formules en variabelen kan het voor leners lastig zijn om precies te begrijpen hoeveel rente ze uiteindelijk zullen betalen over de looptijd van de lening. Dit gebrek aan transparantie kan leiden tot verwarring en onzekerheid bij leners, waardoor het moeilijker wordt om weloverwogen financiële beslissingen te nemen. Het is daarom belangrijk voor leners om zich bewust te zijn van dit aspect en eventueel advies in te winnen om een duidelijker beeld te krijgen van de totale kosten van de lening.

3. Variabele rentetarieven kunnen leiden tot onverwachte stijgingen in maandelijkse betalingen.

Variabele rentetarieven bij leningen kunnen leiden tot onverwachte stijgingen in maandelijkse betalingen. Het risico van variabele rente is dat de rentevoet kan veranderen gedurende de looptijd van de lening, waardoor de maandelijkse aflossingen kunnen fluctueren. Dit kan financiële onzekerheid veroorzaken voor leners, aangezien zij mogelijk te maken krijgen met hogere betalingen dan oorspronkelijk verwacht. Het is daarom belangrijk voor leners om zich bewust te zijn van dit potentieel nadeel en om zorgvuldig te overwegen of zij bereid zijn om het risico van variabele rente aan te gaan bij het afsluiten van een lening.

4. Hoge rentepercentages kunnen leiden tot een langere terugbetalingstermijn van de lening.

Hoge rentepercentages kunnen een aanzienlijke invloed hebben op de totale kosten van een lening en kunnen zelfs leiden tot een langere terugbetalingstermijn. Wanneer het rentepercentage hoog is, betaalt u meer rente over de looptijd van de lening, waardoor het langer kan duren voordat u de lening volledig hebt afbetaald. Dit kan leiden tot financiële stress en hogere kosten op lange termijn, waardoor het belangrijk is om zorgvuldig te overwegen hoeveel rente u bereid bent te betalen bij het afsluiten van een lening.

5. Bijkomende kosten en boetes kunnen de uiteindelijke kosten van de lening verder verhogen.

Bijkomende kosten en boetes kunnen de uiteindelijke kosten van de lening aanzienlijk verhogen. Het is belangrijk om te beseffen dat naast de rente op de lening, er ook andere kosten kunnen zijn die van invloed zijn op het totale bedrag dat u moet terugbetalen. Deze extra kosten kunnen variëren van administratiekosten tot boetes voor te late betalingen of vervroegde aflossingen. Het is essentieel om alle voorwaarden van de lening zorgvuldig te bekijken en te begrijpen om onaangename verrassingen en onverwachte financiële lasten te voorkomen.

6. Rentetarieven zijn afhankelijk van externe factoren zoals marktomstandigheden, waardoor ze moeilijk te voorspellen zijn.

Een nadeel van het berekenen van rente op een lening is dat rentetarieven afhankelijk zijn van externe factoren zoals marktomstandigheden, waardoor ze moeilijk te voorspellen zijn. Deze onzekerheid kan het voor leners lastig maken om precies te weten hoeveel rente ze in de toekomst zullen moeten betalen, aangezien schommelingen in de marktrente invloed kunnen hebben op de uiteindelijke kosten van de lening. Het gebrek aan voorspelbaarheid kan het plannen van financiën bemoeilijken en leners voor onverwachte uitdagingen stellen bij het beheren van hun financiële verplichtingen.