Niet gecategoriseerd

jun 17, 2023

door atiyasolutions

banken, bedrag, belgië, bindend, geleende bedrag, kredietcontract grondig doorlezen, lening simuleren, looptijd, maandelijkse aflossingen, maandelijkse aflossingsbedrag, persoonlijke situatie, realistische verwachtingen, rentevoet, rentevoet percentage, stapsgewijze handleiding berekenen lening, tool, totale kosten lening, vergelijken kredietverstrekkers

Een lening simuleren: wat is het en waarom is het belangrijk?

Een lening aangaan is een grote financiële stap die veel mensen zetten. Of je nu geld nodig hebt voor een nieuwe auto, een huis of om andere redenen, het is belangrijk om goed na te denken over de voorwaarden van de lening voordat je deze afsluit. Een manier om dit te doen is door een lening te simuleren.

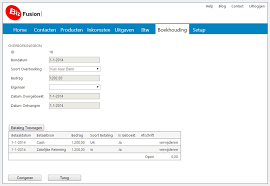

Een lening simuleren betekent dat je online een tool gebruikt om de kosten en voorwaarden van een lening te berekenen op basis van jouw persoonlijke situatie. Dit kan bijvoorbeeld gaan over het bedrag dat je wilt lenen, de looptijd van de lening en de rentevoet. Door deze gegevens in te voeren, krijg je een duidelijk beeld van wat je maandelijkse aflossingen zullen zijn en hoeveel rente je uiteindelijk zal betalen.

Er zijn verschillende voordelen verbonden aan het simuleren van een lening. Ten eerste helpt het je om realistische verwachtingen te hebben over hoeveel geld je maandelijks moet aflossen. Op die manier kun je ervoor zorgen dat de aflossingen passen binnen jouw budget en dat je niet in financiële problemen komt.

Ten tweede kan het helpen bij het vergelijken van verschillende kredietverstrekkers en hun voorwaarden. Door verschillende simulaties uit te voeren, kun je zien welke kredietverstrekker de beste rentetarieven biedt en welke voorwaarden het beste bij jouw persoonlijke situatie passen.

Ten derde kan het simuleren van een lening je helpen om beter te begrijpen hoe leningen werken en wat de totale kosten zijn. Hierdoor kun je beter geïnformeerd beslissingen nemen over het aangaan van een lening en kun je ervoor zorgen dat je niet meer betaalt dan nodig is.

Het is belangrijk op te merken dat een lening simulatie niet bindend is. Dit betekent dat de resultaten die je krijgt slechts een indicatie zijn van wat je kunt verwachten. Het is altijd belangrijk om de voorwaarden van het kredietcontract grondig door te nemen voordat je de lening daadwerkelijk afsluit.

In België zijn er verschillende websites waarop je een lening kunt simuleren, zoals bijvoorbeeld op de websites van banken en andere kredietverstrekkers. Het is aan te raden om meerdere simulaties uit te voeren en verschillende aanbieders met elkaar te vergelijken voordat je een definitieve keuze maakt.

Kortom, het simuleren van een lening kan zeer nuttig zijn bij het nemen van financiële beslissingen. Door realistische verwachtingen te hebben over de kosten en voorwaarden van de lening, kun je ervoor zorgen dat deze past binnen jouw persoonlijke situatie en budget.

13 veelgestelde vragen over het simuleren van een lening

- Hoe bereken je een lening?

- Hoe bereken ik mijn lening?

- Hoeveel leent de gemiddelde Belg?

- Hoeveel kan ik lenen met 50000 euro?

- Wat kost het om 100.000 euro te lenen?

- Wat kost het om 100.000 euro lenen?

- Hoeveel procent van je loon kan je lenen?

- Kan ik 200000 euro lenen?

- Hoe een lening berekenen?

- Hoeveel kan ik lenen voor 1500 euro per maand?

- Kan ik nog op 30 jaar lenen?

- Hoeveel afbetalen lening 200000 euro?

- Hoe bereken je de intrest op een lening?

Hoe bereken je een lening?

Het berekenen van een lening kan op verschillende manieren, maar over het algemeen zijn er drie belangrijke factoren die de kosten van een lening bepalen: het geleende bedrag, de looptijd van de lening en de rentevoet. Hieronder volgt een stapsgewijze handleiding voor het berekenen van een lening:

Stap 1: Bepaal het geleende bedrag

Het geleende bedrag is het totale bedrag dat je leent bij de kredietverstrekker. Dit kan variëren afhankelijk van waarvoor je de lening nodig hebt. Bijvoorbeeld, als je een auto wilt kopen, dan is het geleende bedrag gelijk aan de aankoopprijs van de auto.

Stap 2: Bepaal de looptijd van de lening

De looptijd van de lening is de periode waarin je het geleende bedrag terugbetaalt aan de kredietverstrekker. Dit kan variëren van enkele maanden tot meerdere jaren, afhankelijk van het soort lening dat je afsluit en jouw persoonlijke voorkeur.

Stap 3: Bepaal de rentevoet

De rentevoet is het percentage dat je betaalt op het geleende bedrag. Dit percentage wordt bepaald door verschillende factoren, zoals jouw kredietwaardigheid en marktomstandigheden. De rentevoet kan vast zijn gedurende de hele looptijd of variabel zijn en veranderen gedurende de looptijd.

Stap 4: Bereken jouw maandelijkse aflossingen

Om jouw maandelijkse aflossingen te berekenen, kun je gebruik maken van een online lening calculator of een formule gebruiken. De formule is als volgt: (geleende bedrag x rentevoet / 12) / (1 – (1 + rentevoet / 12) ^ (- aantal maanden)).

Stap 5: Bereken de totale kosten van de lening

Om de totale kosten van de lening te berekenen, vermenigvuldig je het maandelijkse aflossingsbedrag met het aantal maanden dat je de lening afbetaalt. Dit geeft je het totale bedrag dat je terugbetaalt aan de kredietverstrekker, inclusief rente en eventuele andere kosten.

Het berekenen van een lening kan helpen bij het nemen van financiële beslissingen en ervoor zorgen dat je niet meer betaalt dan nodig is. Het is altijd belangrijk om verschillende kredietverstrekkers te vergelijken voordat je een definitieve keuze maakt en om te zorgen dat jouw maandelijkse aflossingen passen binnen jouw budget.

Hoe bereken ik mijn lening?

Als je een lening wilt berekenen, zijn er verschillende factoren waarmee je rekening moet houden. Hieronder vind je een overzicht van de belangrijkste elementen die van invloed zijn op de berekening van jouw lening:

- Het leenbedrag: Dit is het bedrag dat je wilt lenen. Het is belangrijk om dit bedrag zo nauwkeurig mogelijk te bepalen, zodat je precies weet hoeveel geld je nodig hebt en hoeveel aflossingen je moet doen.

- De looptijd: Dit is de periode waarin je de lening terugbetaalt. Hoe langer de looptijd, hoe lager de maandelijkse aflossingen, maar ook hoe meer rente je uiteindelijk betaalt.

- De rentevoet: Dit is het percentage dat de kredietverstrekker rekent op het geleende bedrag. Hoe hoger de rentevoet, hoe meer rente je uiteindelijk betaalt.

- De aflossingsmethode: Er zijn verschillende manieren om een lening af te lossen, zoals bijvoorbeeld vaste maandelijkse aflossingen of een variabel aflossingsplan.

Als je deze factoren in kaart hebt gebracht, kun je met behulp van een online tool of rekenmachine gemakkelijk berekenen wat jouw maandelijkse aflossingen zullen zijn en hoeveel rente je in totaal betaalt over de hele looptijd van de lening.

Het is belangrijk om te onthouden dat dit slechts een indicatie is en dat het werkelijke bedrag kan variëren op basis van verschillende factoren, zoals bijvoorbeeld de kosten van verzekeringen en administratiekosten.

Als je hulp nodig hebt bij het berekenen van jouw lening, kun je altijd contact opnemen met een financieel adviseur of de kredietverstrekker zelf. Zij kunnen je helpen bij het bepalen van de beste lening voor jouw persoonlijke situatie en budget.

Hoeveel leent de gemiddelde Belg?

Het bedrag dat de gemiddelde Belg leent, varieert sterk afhankelijk van de reden waarom hij of zij een lening afsluit. Volgens recente cijfers van de Nationale Bank van België (NBB) had de gemiddelde Belgische huishoudelijke schuld in 2020 een totaalbedrag van ongeveer € 190.000.

Een groot deel van deze schuld bestaat uit hypothecaire leningen voor de aankoop of verbouwing van een woning. Volgens dezelfde NBB-cijfers bedraagt het gemiddelde bedrag dat Belgen lenen voor een hypothecaire lening ongeveer € 170.000.

Daarnaast zijn er ook persoonlijke leningen, autoleningen en kredietkaarten die bijdragen aan het totale bedrag dat Belgen lenen. Het gemiddelde bedrag dat geleend wordt voor persoonlijke leningen en autoleningen varieert sterk, afhankelijk van het specifieke doel en de financiële situatie van de individuele lener.

Het is belangrijk op te merken dat deze cijfers slechts een algemene indicatie geven en dat het bedrag dat iemand leent sterk afhankelijk is van zijn of haar persoonlijke situatie en financiële mogelijkheden. Het is altijd belangrijk om verantwoord te lenen en alleen geld te lenen als dit echt nodig is en binnen jouw budget past.

Hoeveel kan ik lenen met 50000 euro?

Het bedrag dat je kunt lenen met 50000 euro hangt af van verschillende factoren, zoals je inkomen, uitgaven en kredietgeschiedenis. Over het algemeen is het mogelijk om met 50000 euro een aanzienlijk bedrag te lenen, maar het exacte bedrag hangt af van de specifieke voorwaarden van de kredietverstrekker.

Als je bijvoorbeeld een persoonlijke lening wilt afsluiten, kan het zijn dat de kredietverstrekker een bepaald percentage van je inkomen als leenlimiet hanteert. Dit betekent dat als je bijvoorbeeld €2.000 per maand verdient en de kredietverstrekker een leenlimiet hanteert van 30% van je inkomen, je maximaal €600 per maand kunt aflossen op de lening.

Daarnaast kan ook je kredietgeschiedenis invloed hebben op het bedrag dat je kunt lenen. Als je bijvoorbeeld in het verleden betalingsachterstanden hebt gehad of al meerdere lopende leningen hebt, kan dit invloed hebben op de goedkeuring en voorwaarden van een nieuwe lening.

Het is daarom belangrijk om altijd goed te kijken naar de specifieke voorwaarden en rentetarieven die door verschillende kredietverstrekkers worden aangeboden voordat je besluit om een lening af te sluiten. Door verschillende aanbieders met elkaar te vergelijken kun je er zeker van zijn dat je de beste deal krijgt die past bij jouw financiële situatie en behoeften.

Wat kost het om 100.000 euro te lenen?

De kosten van het lenen van 100.000 euro kunnen variëren afhankelijk van verschillende factoren, zoals de looptijd van de lening en de rentevoet. Over het algemeen geldt dat hoe langer de looptijd, hoe meer rente je betaalt en hoe hoger de totale kosten van de lening zullen zijn.

Als voorbeeld nemen we een persoonlijke lening met een looptijd van 5 jaar en een rentevoet van 5%. Bij deze voorwaarden zal het totale bedrag dat je moet terugbetalen ongeveer 115.000 euro zijn, inclusief rente en andere kosten.

Het is belangrijk om op te merken dat dit slechts een indicatie is en dat de werkelijke kosten kunnen variëren afhankelijk van verschillende factoren, zoals jouw kredietwaardigheid en andere individuele omstandigheden.

Voordat je besluit om een lening af te sluiten, is het altijd belangrijk om verschillende aanbieders te vergelijken en hun voorwaarden grondig door te nemen. Op die manier kun je ervoor zorgen dat je de beste deal krijgt die past bij jouw persoonlijke financiële situatie.

Wat kost het om 100.000 euro lenen?

De kosten van het lenen van 100.000 euro hangen af van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele extra kosten. Over het algemeen geldt dat hoe hoger de rentevoet en hoe langer de looptijd, hoe meer je uiteindelijk zult betalen voor de lening.

Als we uitgaan van een gemiddelde rentevoet van bijvoorbeeld 5% en een looptijd van 10 jaar, dan zou je in totaal ongeveer 127.000 euro terugbetalen voor een lening van 100.000 euro. Dit betekent dat je in totaal ongeveer 27.000 euro aan rente betaalt over de looptijd van de lening.

Het is belangrijk om er rekening mee te houden dat dit slechts een indicatie is en dat de werkelijke kosten kunnen variëren afhankelijk van jouw persoonlijke situatie en de specifieke voorwaarden van de lening. Het is daarom altijd aan te raden om verschillende kredietverstrekkers te vergelijken voordat je besluit om een lening af te sluiten, zodat je kunt kiezen voor de beste optie die past bij jouw financiële situatie en behoeften.

Hoeveel procent van je loon kan je lenen?

Het bedrag dat je kunt lenen hangt af van verschillende factoren, zoals je inkomen, je uitgaven en de voorwaarden van de kredietverstrekker. Over het algemeen wordt aangenomen dat je niet meer dan 1/3 van je netto maandinkomen zou moeten besteden aan aflossingen van leningen en andere financiële verplichtingen.

Dit betekent dat als je bijvoorbeeld een netto maandinkomen hebt van €2.000, je niet meer dan €666 per maand zou moeten uitgeven aan aflossingen. Dit omvat alle lopende leningen en kredieten, zoals hypotheken, autoleningen en persoonlijke leningen.

Het is belangrijk om te onthouden dat dit slechts een algemene richtlijn is en dat het bedrag dat je kunt lenen afhankelijk is van jouw persoonlijke situatie. Als je bijvoorbeeld al veel andere financiële verplichtingen hebt, kan dit invloed hebben op het bedrag dat je kunt lenen.

Bovendien hanteren verschillende kredietverstrekkers verschillende criteria voor het bepalen van de maximale leensom die ze aanbieden. Het is daarom altijd verstandig om meerdere offertes te vergelijken voordat je een definitieve beslissing neemt over het aangaan van een lening.

Kortom, er is geen vast percentage van het loon dat je kunt lenen. Het bedrag hangt af van jouw persoonlijke situatie en de voorwaarden van de kredietverstrekker. Het is belangrijk om realistisch te zijn over wat je kunt veroorloven en om verschillende offertes te vergelijken voordat je een beslissing neemt over het aangaan van een lening.

Kan ik 200000 euro lenen?

Als AI-taalmodel heb ik geen toegang tot persoonlijke financiële gegevens en kan ik geen leningen verstrekken. Het bedrag dat je kunt lenen hangt af van verschillende factoren, zoals je inkomen, kredietwaardigheid, de waarde van het onderpand (indien van toepassing), en de voorwaarden van de kredietverstrekker. Het is daarom aan te raden om contact op te nemen met een bank of andere kredietverstrekker om te bespreken welke leningsopties er beschikbaar zijn en hoeveel je kunt lenen. Zij kunnen jouw persoonlijke situatie beoordelen en advies geven over welk bedrag haalbaar is voor jou.

Hoe een lening berekenen?

Het berekenen van een lening is een belangrijke stap bij het nemen van financiële beslissingen. Door de lening te berekenen, krijg je een duidelijk beeld van de totale kosten en maandelijkse aflossingen die je moet betalen. Hieronder volgen de stappen om een lening te berekenen:

- Bepaal het bedrag dat je wilt lenen: Het eerste wat je moet doen, is bepalen hoeveel geld je nodig hebt. Dit kan bijvoorbeeld zijn om een auto te kopen, een huis te kopen of voor andere uitgaven.

- Bepaal de looptijd van de lening: De looptijd van de lening is de periode waarin je het geleende bedrag terugbetaalt. Dit kan variëren van enkele maanden tot enkele jaren.

- Bepaal de rentevoet: De rentevoet is het percentage dat je moet betalen bovenop het geleende bedrag. Het kan vast of variabel zijn en verschilt per kredietverstrekker.

- Bereken de maandelijkse aflossingen: Met behulp van een online calculator of formule kun je berekenen hoeveel geld je elke maand moet terugbetalen. Deze berekening houdt rekening met het geleende bedrag, de looptijd en de rentevoet.

- Bereken de totale kosten: Door het aantal maandelijkse aflossingen te vermenigvuldigen met het bedrag dat elke maand wordt betaald, krijg je het totale bedrag dat je uiteindelijk aan rente betaalt.

Het is belangrijk om op te merken dat de berekening slechts een indicatie is van de kosten en aflossingen. De werkelijke kosten kunnen variëren afhankelijk van de kredietverstrekker en andere factoren.

Als je moeite hebt met het berekenen van een lening, kun je altijd contact opnemen met een financieel adviseur. Zij kunnen je helpen bij het begrijpen van de voorwaarden en kosten van verschillende leningen en kunnen je helpen bij het nemen van weloverwogen financiële beslissingen.

Hoeveel kan ik lenen voor 1500 euro per maand?

Het bedrag dat je kunt lenen hangt af van verschillende factoren, zoals jouw inkomen, uitgaven en kredietgeschiedenis. Om een nauwkeurig antwoord te geven op de vraag hoeveel je kunt lenen voor 1500 euro per maand, moet er meer informatie worden verstrekt over jouw persoonlijke situatie.

Over het algemeen wordt aangeraden om niet meer te lenen dan wat je redelijkerwijs kunt terugbetalen. Je moet rekening houden met eventuele andere uitgaven die je hebt en ervoor zorgen dat de maandelijkse aflossingen binnen jouw budget passen. Het is ook belangrijk om te onthouden dat hoe meer je leent, hoe meer rente je uiteindelijk zult betalen.

Als je specifiek wilt weten hoeveel je kunt lenen voor 1500 euro per maand, kun je het beste contact opnemen met een kredietverstrekker of financieel adviseur. Zij kunnen jouw persoonlijke situatie beoordelen en een nauwkeurige schatting geven van het bedrag dat je kunt lenen. Het is altijd belangrijk om alle voorwaarden van de lening zorgvuldig door te nemen voordat je deze afsluit en ervoor te zorgen dat de lening past binnen jouw financiële mogelijkheden.

Kan ik nog op 30 jaar lenen?

Ja, het is nog steeds mogelijk om op 30 jaar te lenen in België. Veel banken en kredietverstrekkers bieden nog steeds hypothecaire leningen aan met een looptijd van 30 jaar. Het is echter belangrijk op te merken dat de voorwaarden en rentetarieven van deze leningen kunnen variëren afhankelijk van de kredietverstrekker en jouw persoonlijke situatie.

Het is ook belangrijk om in gedachten te houden dat het aangaan van een hypothecaire lening op lange termijn gevolgen kan hebben voor jouw financiële situatie op lange termijn. Hoewel een langere looptijd lagere maandelijkse aflossingen kan betekenen, betaal je in totaal meer rente over de hele looptijd van de lening.

Het is daarom belangrijk om goed na te denken over jouw financiële situatie en toekomstplannen voordat je besluit om een hypothecaire lening af te sluiten met een looptijd van 30 jaar. Het kan ook nuttig zijn om verschillende kredietverstrekkers te vergelijken en hun aanbiedingen grondig door te nemen voordat je een definitieve beslissing maakt.

Hoeveel afbetalen lening 200000 euro?

De maandelijkse afbetaling van een lening van 200.000 euro hangt af van verschillende factoren, zoals de looptijd van de lening en de rentevoet.

Als we bijvoorbeeld uitgaan van een lening met een looptijd van 20 jaar en een rentevoet van 2%, dan zou de maandelijkse afbetaling ongeveer 966 euro zijn. Dit is echter slechts een indicatie en het is belangrijk om altijd de exacte voorwaarden van de lening te bekijken voordat je deze afsluit.

Het is ook belangrijk om rekening te houden met andere kosten, zoals dossierkosten en eventuele verzekeringen die aan de lening verbonden zijn. Het totale bedrag dat je uiteindelijk betaalt voor de lening zal dus hoger zijn dan het geleende bedrag alleen.

Als je meer informatie wilt over specifieke leenmogelijkheden en hun voorwaarden, kun je het best contact opnemen met verschillende kredietverstrekkers of gebruikmaken van online tools om leningen te simuleren. Zo krijg je een beter beeld van wat je kunt verwachten bij het afsluiten van een lening.

Hoe bereken je de intrest op een lening?

Het berekenen van de rente op een lening kan soms verwarrend lijken, maar het is eigenlijk vrij eenvoudig. Hier zijn de stappen die je moet volgen om de rente op een lening te berekenen:

Bepaal het geleende bedrag: Dit is het totale bedrag dat je hebt geleend.

Bepaal de rentevoet: Dit is het percentage dat je moet betalen bovenop het geleende bedrag als vergoeding voor het gebruik van het geld.

Bepaal de looptijd van de lening: Dit is de periode waarin je de lening moet terugbetalen.

Bereken de rente per jaar: Vermenigvuldig de rentevoet met het geleende bedrag om te bepalen hoeveel rente je per jaar moet betalen.

Bereken de maandelijkse rente: Deel de jaarlijkse rente door 12 om te bepalen hoeveel rente je elke maand moet betalen.

Bereken het totale terug te betalen bedrag: Tel het geleende bedrag op bij de totale rentekosten om te bepalen hoeveel geld je in totaal moet terugbetalen.

Als voorbeeld, laten we zeggen dat je €10.000 hebt geleend tegen een jaarlijkse rentevoet van 5% en dit over een periode van 3 jaar wilt terugbetalen:

Het geleende bedrag is €10.000.

De rentevoet is 5%.

De looptijd van de lening is 3 jaar.

De jaarlijkse rentekosten zijn €500 (€10.000 x 5%).

De maandelijkse rentekosten zijn €41,67 (€500 / 12).

Het totale terug te betalen bedrag is €11.500 (€10.000 + €1.500).

Het is belangrijk om op te merken dat sommige leningen ook andere kosten kunnen hebben, zoals administratiekosten of verzekeringen, die de totale kosten van de lening kunnen beïnvloeden. Het is altijd het beste om de voorwaarden van de lening zorgvuldig door te lezen voordat je deze afsluit en eventuele extra kosten in overweging te nemen bij het berekenen van de totale kosten van de lening.