Optimaliseer uw Bankprocessen met Efficiënte Bankintegratie

Bankintegratie: Hoe Banken Samenwerken met Technologie voor Efficiëntie

Bankintegratie is een essentieel onderdeel geworden van de moderne financiële wereld, waar technologie een steeds grotere rol speelt in het stroomlijnen van bankprocessen en het verbeteren van de klantervaring. Banken zijn voortdurend op zoek naar manieren om hun operationele efficiëntie te verhogen en tegelijkertijd te voldoen aan de steeds strengere regelgeving.

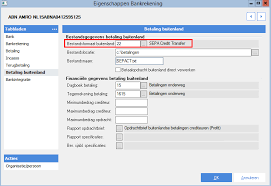

Eén van de belangrijkste aspecten van bankintegratie is het gebruik van geavanceerde softwareoplossingen die banken in staat stellen om verschillende systemen en processen met elkaar te verbinden. Door middel van integratie kunnen banken bijvoorbeeld betalingsverkeer automatiseren, klantgegevens centraliseren en risicobeheer verbeteren.

Bankintegratie maakt het ook mogelijk voor banken om real-time informatie uit te wisselen tussen interne afdelingen en externe partners, waardoor besluitvorming sneller en effectiever wordt. Dit leidt tot een verbeterde operationele transparantie en helpt banken om proactief in te spelen op veranderingen in de markt.

Bovendien kan bankintegratie bijdragen aan een naadloze klantervaring door het mogelijk te maken dat klanten gemakkelijk toegang hebben tot hun financiële gegevens via verschillende kanalen, zoals mobiele apps, internetbankieren en fysieke filialen. Dit verhoogt de klanttevredenheid en loyaliteit.

Al met al biedt bankintegratie talloze voordelen voor zowel bankinstellingen als hun klanten. Door samen te werken met geavanceerde technologische oplossingen kunnen banken efficiënter opereren, kosten besparen en concurrerend blijven in een steeds veranderende marktomgeving.

Voor meer informatie over hoe bankintegratie uw financiële instelling kan transformeren, kunt u contact opnemen met onze experts bij Atiya Solutions. Wij staan klaar om u te helpen bij het implementeren van op maat gemaakte integratieoplossingen die aansluiten bij uw specifieke behoeften.

Voordelen van Bankintegratie: Efficiëntie, Klantgerichtheid en Transparantie

- Automatisering van betalingsverkeer voor snellere transactieverwerking.

- Centralisatie van klantgegevens voor een betere klantenservice.

- Verbeterd risicobeheer door geïntegreerde systemen en processen.

- Real-time informatie-uitwisseling voor snellere besluitvorming.

- Naadloze klantervaring via verschillende kanalen zoals mobiele apps en internetbankieren.

- Verhoogde operationele transparantie voor proactieve marktreacties.

Nadelen van Bankintegratie: Uitdagingen en Risico’s

- Complexiteit van implementatie en integratie met bestaande systemen kan uitdagend zijn.

- Hoge kosten verbonden aan het ontwikkelen en onderhouden van geavanceerde integratiesoftware.

- Potentiële risico’s op het gebied van gegevensbeveiliging en privacy bij het delen van informatie tussen systemen.

- Mogelijke weerstand binnen de organisatie tegen verandering en nieuwe technologische processen.

- Afhankelijkheid van externe leveranciers voor ondersteuning en updates van integratiesystemen.

Automatisering van betalingsverkeer voor snellere transactieverwerking.

Een belangrijk voordeel van bankintegratie is de automatisering van betalingsverkeer, waardoor transacties sneller en efficiënter verwerkt kunnen worden. Door gebruik te maken van geavanceerde integratietechnologieën kunnen banken betalingen automatisch verwerken, wat resulteert in kortere verwerkingstijden en verminderde kans op fouten. Dit zorgt niet alleen voor een verbeterde operationele efficiëntie bij banken, maar ook voor een naadloze en snelle ervaring voor klanten die hun transacties snel willen afhandelen.

Centralisatie van klantgegevens voor een betere klantenservice.

Een belangrijk voordeel van bankintegratie is de centralisatie van klantgegevens, wat leidt tot een verbeterde klantenservice. Door alle relevante informatie over klanten op één centrale locatie te hebben, kunnen bankmedewerkers snel en gemakkelijk toegang krijgen tot een volledig beeld van de klant. Dit stelt hen in staat om gepersonaliseerde diensten aan te bieden, efficiënt vragen te beantwoorden en beter in te spelen op de behoeften en wensen van klanten. De centralisatie van klantgegevens zorgt voor een naadloze klantervaring en draagt bij aan het opbouwen van langdurige relaties met klanten.

Verbeterd risicobeheer door geïntegreerde systemen en processen.

Een belangrijk voordeel van bankintegratie is het verbeterde risicobeheer dankzij geïntegreerde systemen en processen. Door verschillende aspecten van het bankwezen te verbinden en real-time informatie-uitwisseling mogelijk te maken, kunnen banken risico’s beter identificeren, monitoren en beheren. Dit leidt tot een proactieve benadering van risicobeheer, waardoor financiële instellingen snel kunnen reageren op potentiële bedreigingen en hun algehele veerkracht versterken.

Real-time informatie-uitwisseling voor snellere besluitvorming.

Een belangrijk voordeel van bankintegratie is de mogelijkheid tot real-time informatie-uitwisseling, waardoor banken sneller en effectiever beslissingen kunnen nemen. Door systemen en processen met elkaar te verbinden, kunnen bankmedewerkers direct toegang krijgen tot actuele gegevens en inzichten, waardoor zij proactief kunnen reageren op marktontwikkelingen en klantbehoeften. Deze snelle besluitvorming draagt bij aan een verbeterde operationele efficiëntie en stelt banken in staat om concurrentievoordeel te behalen in een dynamische financiële omgeving.

Naadloze klantervaring via verschillende kanalen zoals mobiele apps en internetbankieren.

Een belangrijk voordeel van bankintegratie is de mogelijkheid om een naadloze klantervaring te bieden via verschillende kanalen, zoals mobiele apps en internetbankieren. Door deze integratie kunnen klanten gemakkelijk en efficiënt toegang krijgen tot hun financiële gegevens en transacties uitvoeren, ongeacht het gekozen kanaal. Dit zorgt voor een consistente en gebruiksvriendelijke ervaring, waardoor klanten meer controle hebben over hun bankzaken en hun interactie met de bank verbeterd wordt.

Verhoogde operationele transparantie voor proactieve marktreacties.

Een belangrijk voordeel van bankintegratie is de verhoogde operationele transparantie die het biedt, waardoor banken in staat zijn om proactief te reageren op veranderingen in de markt. Door real-time informatie-uitwisseling tussen verschillende afdelingen en externe partners mogelijk te maken, kunnen banken snel inzicht krijgen in hun operationele processen en risico’s. Deze verbeterde transparantie stelt hen in staat om sneller beslissingen te nemen, trends te identificeren en zich aan te passen aan nieuwe marktomstandigheden, waardoor ze een concurrentievoordeel behalen en beter kunnen inspelen op de behoeften van hun klanten.

Complexiteit van implementatie en integratie met bestaande systemen kan uitdagend zijn.

Een belangrijk nadeel van bankintegratie is de complexiteit van implementatie en integratie met bestaande systemen, wat een uitdagende taak kan zijn voor financiële instellingen. Het samenbrengen van verschillende systemen en processen vereist vaak gedetailleerde planning, nauwkeurige uitvoering en grondige testprocedures om ervoor te zorgen dat de integratie soepel verloopt en geen verstoring veroorzaakt in de dagelijkse activiteiten van de bank. Het omgaan met deze complexiteit kan leiden tot vertragingen, hogere kosten en technische complicaties die een uitdaging vormen voor banken die streven naar een naadloze en efficiënte integratie van hun systemen.

Hoge kosten verbonden aan het ontwikkelen en onderhouden van geavanceerde integratiesoftware.

Een belangrijk nadeel van bankintegratie is de hoge kosten die gepaard gaan met het ontwikkelen en onderhouden van geavanceerde integratiesoftware. Het opzetten van complexe systemen om verschillende bankprocessen te integreren en te synchroniseren vereist aanzienlijke investeringen in zowel tijd als middelen. Bovendien brengt het voortdurende onderhoud en de aanpassingen van deze software extra kosten met zich mee, waardoor financiële instellingen geconfronteerd worden met een aanzienlijke financiële last. Deze hoge kosten kunnen een belemmering vormen voor kleinere banken of financiële organisaties die mogelijk niet over de nodige middelen beschikken om dergelijke geavanceerde integratiesoftware te ontwikkelen en te onderhouden.

Potentiële risico’s op het gebied van gegevensbeveiliging en privacy bij het delen van informatie tussen systemen.

Een belangrijk nadeel van bankintegratie is het potentieel voor risico’s op het gebied van gegevensbeveiliging en privacy bij het delen van informatie tussen systemen. Wanneer verschillende bankprocessen en systemen met elkaar worden geïntegreerd, bestaat het risico dat gevoelige klantgegevens blootgesteld worden aan ongeautoriseerde toegang of datalekken. Dit kan leiden tot ernstige gevolgen, zoals identiteitsdiefstal, financiële fraude en reputatieschade voor de betrokken bankinstelling. Het is daarom essentieel dat banken strenge beveiligingsmaatregelen implementeren en strikte privacyrichtlijnen volgen om de vertrouwelijkheid en integriteit van klantinformatie te waarborgen tijdens het proces van bankintegratie.

Mogelijke weerstand binnen de organisatie tegen verandering en nieuwe technologische processen.

Een belangrijk nadeel van bankintegratie kan de mogelijke weerstand binnen de organisatie zijn tegen verandering en nieuwe technologische processen. Medewerkers kunnen terughoudend zijn om vertrouwde systemen en werkwijzen te verlaten, wat kan leiden tot spanning en frustratie tijdens de integratieperiode. Het is essentieel voor banken om een doordachte veranderingsstrategie te ontwikkelen en medewerkers actief te betrekken bij het proces om weerstand te overwinnen en een soepele overgang naar geïntegreerde systemen te garanderen.

Afhankelijkheid van externe leveranciers voor ondersteuning en updates van integratiesystemen.

Een belangrijk nadeel van bankintegratie is de toenemende afhankelijkheid van externe leveranciers voor ondersteuning en updates van integratiesystemen. Banken die vertrouwen op deze externe partijen lopen het risico om beperkt te worden door de beschikbaarheid en prioriteiten van de leveranciers, wat kan leiden tot vertragingen bij het oplossen van problemen of het implementeren van noodzakelijke updates. Deze afhankelijkheid kan de flexibiliteit en controle over het integratieproces verminderen, waardoor banken mogelijk kwetsbaarder worden voor operationele verstoringen en beveiligingsrisico’s. Het is daarom essentieel voor bankinstellingen om zorgvuldig te evalueren hoe ze omgaan met deze afhankelijkheid en proactief maatregelen te nemen om risico’s te beperken en de continuïteit van hun integratiesystemen te waarborgen.