jan 4, 2024

door atiyasolutions

automatiseren, automatisering van taken en processen, bedrijfsbeheer, beslissingen, communicatie, concurrentievoordeel, datagedreven besluitvorming, efficiëntie, financiën, gegevens, gestroomlijnde processen, human resources, klantrelatiebeheer, managementsoftware, optimaliseren van bedrijfsprocessen, organisatie, processen, productiviteit, projectmanagement, samenwerking, transparantie, trends en patronen in gegevens, workflowbeheer

Het belang van managementsoftware voor efficiënt bedrijfsbeheer

In de moderne zakenwereld is efficiëntie essentieel voor het succes van een bedrijf. Het vermogen om processen te stroomlijnen, gegevens effectief te beheren en beslissingen op basis van nauwkeurige informatie te nemen, zijn cruciale elementen voor effectief management. Hier komt managementsoftware om de hoek kijken.

Managementsoftware is een krachtig hulpmiddel dat bedrijven helpt bij het organiseren en beheren van hun activiteiten op verschillende gebieden. Of het nu gaat om projectmanagement, financiën, human resources of klantrelatiebeheer, goede managementsoftware kan een aanzienlijke impact hebben op de productiviteit en efficiëntie van een organisatie.

Eén van de belangrijkste voordelen van managementsoftware is de mogelijkheid om gegevens centraal te verzamelen en te analyseren. In plaats van verspreide informatie in verschillende systemen of spreadsheets te hebben, biedt managementsoftware één gecentraliseerd platform waar alle relevante gegevens kunnen worden opgeslagen en georganiseerd. Dit maakt het gemakkelijker voor managers om toegang te krijgen tot actuele informatie en snelle beslissingen te nemen op basis van real-time gegevens.

Een ander voordeel is dat managementsoftware helpt bij het automatiseren van repetitieve taken en processen. Dit vermindert niet alleen de kans op menselijke fouten, maar bespaart ook kostbare tijd die anders aan handmatige administratieve taken zou worden besteed. Door routinetaken te automatiseren, kunnen managers zich richten op strategische planning en het nemen van belangrijke beslissingen die het bedrijf vooruit helpen.

Daarnaast bevordert managementsoftware ook de samenwerking binnen een organisatie. Het stelt teams in staat om gemakkelijk informatie te delen, taken toe te wijzen en de voortgang van projecten te volgen. Dit verhoogt de transparantie en maakt effectieve communicatie mogelijk tussen verschillende afdelingen en teamleden. Het resultaat is een betere coördinatie en efficiëntie in het hele bedrijf.

Een ander belangrijk aspect van managementsoftware is dat het helpt bij het identificeren van trends en patronen in gegevens. Door gebruik te maken van geavanceerde analysetools kan managementsoftware waardevolle inzichten bieden die kunnen leiden tot betere besluitvorming. Of het nu gaat om het identificeren van kansen voor kostenbesparingen, het verbeteren van klanttevredenheid of het optimaliseren van bedrijfsprocessen, managementsoftware speelt een cruciale rol bij het ondersteunen van datagedreven besluitvorming.

Kortom, managementsoftware is een onmisbaar instrument geworden voor moderne bedrijven die streven naar efficiëntie, productiviteit en concurrentievoordeel. Door gegevens centraal te organiseren, repetitieve taken te automatiseren, samenwerking te bevorderen en waardevolle inzichten te bieden, stelt managementsoftware managers in staat om hun bedrijf effectief te beheren en betere beslissingen te nemen.

Als u nog geen gebruikmaakt van managementsoftware, is het misschien tijd om de voordelen ervan te overwegen. Met de juiste softwareoplossing kunt u uw bedrijfsprocessen optimaliseren, uw concurrentiepositie versterken en uw bedrijf naar nieuwe hoogten leiden in de snel evoluerende zakenwereld van vandaag.

De 9 voordelen van managementsoftware

- Verhoogt de productiviteit door middel van automatisering en gestroomlijnde processen.

- Vermindert kosten door het verminderen van handmatige fouten en het efficiënter beheren van bedrijfsprocessen.

- Verbetert de communicatie tussen medewerkers, teams, afdelingen en externe partners door e-mail, chat, telefoon of videoconferenties te integreren in één systeem.

- Toont realtime data over alle aspecten van uw bedrijfsvoering voor betere besluitvorming op basis van feitelijke informatie.

- Biedt eenvoudige toegang tot gegevens overal ter wereld met behulp van cloud computing technologieën zoals SaaS (Software as a Service).

- Maakt het mogelijk om meerdere systemen te integreren om informatiestromen te vereenvoudigen en gegevensverlies te voorkomen .

- Biedt gebruikers volledig inzicht in hun bedrijfsactiviteit met behulp van dashboard-tools die verschillende rapportages combineren .

- Automatiseert taken zoals boekhouding, kostprijsberekening en personeelsplanning om tijd en moeite te besparen bij het beheer van dagelijkse activiteiten .

- Stelt leidinggevenden in staat om hun prestaties op lange termijn effectief te monitoren met behulp van analytics-tools die trends identificeren die belangrijk zijn voor groei en succes

5 Nadelen van Managementsoftware: Tijd- en Leercurve, Hoge Investeringen, Beperkte Functionaliteiten, Potentiële Bedrijfsschade en Bijkomende Kosten voor Ondersteuning

- Het kost veel tijd om de software te implementeren en te leren hoe het werkt.

- Er is een hoge investering nodig om de software te kopen en up-to-date te houden.

- De mogelijkheden zijn beperkt, waardoor bepaalde taken niet goed uitgevoerd kunnen worden.

- Als er iets mis gaat met de software, kan dit grote schade aanrichten in het bedrijf.

- Soms is er extra ondersteuning nodig van derden voor het installeren of gebruiken van de software, wat extra kosten met zich meebrengt.

Verhoogt de productiviteit door middel van automatisering en gestroomlijnde processen.

Managementsoftware biedt tal van voordelen voor bedrijven, en een belangrijk aspect daarvan is het verhogen van de productiviteit door middel van automatisering en gestroomlijnde processen.

Een van de grootste uitdagingen waarmee bedrijven worden geconfronteerd, is het efficiënt beheren van hun dagelijkse taken en processen. Handmatige taken kunnen tijdrovend zijn en leiden tot vertragingen, fouten en inefficiëntie. Hier komt managementsoftware om de hoek kijken.

Door gebruik te maken van managementsoftware kunnen bedrijven repetitieve taken automatiseren. Dit betekent dat medewerkers minder tijd hoeven te besteden aan handmatige administratieve taken, zoals het invoeren van gegevens of het opstellen van rapporten. In plaats daarvan kunnen ze zich richten op meer waardevolle activiteiten die bijdragen aan de groei en ontwikkeling van het bedrijf.

Automatisering in managementsoftware kan ook helpen om processen te stroomlijnen. Taken worden geautomatiseerd en toegewezen aan de juiste personen op het juiste moment, waardoor er minder ruimte is voor miscommunicatie of vertragingen. Dit verhoogt niet alleen de efficiëntie, maar zorgt er ook voor dat iedereen binnen het team op één lijn zit en dat er consistente resultaten worden behaald.

Daarnaast biedt managementsoftware vaak tools voor workflowbeheer, waarmee bedrijven hun processen kunnen visualiseren en optimaliseren. Door een duidelijk overzicht te hebben van alle stappen in een proces, kunnen inefficiënties en knelpunten worden geïdentificeerd en aangepakt. Dit resulteert in gestroomlijnde processen die de productiviteit verhogen en de doorlooptijd verkorten.

Bovendien kan managementsoftware helpen bij het verbeteren van de communicatie en samenwerking binnen een organisatie. Met gecentraliseerde informatie en real-time updates kunnen teamleden gemakkelijk samenwerken aan projecten, taken toewijzen en de voortgang volgen. Dit vermindert het risico op dubbel werk, misverstanden en vertragingen, waardoor de productiviteit wordt verhoogd.

Kortom, managementsoftware is een krachtig hulpmiddel dat bedrijven helpt hun productiviteit te verhogen door middel van automatisering en gestroomlijnde processen. Door repetitieve taken te automatiseren, processen te stroomlijnen en effectieve communicatie te bevorderen, kunnen bedrijven hun efficiëntie verbeteren, kosten besparen en betere resultaten behalen. Het gebruik van managementsoftware is dan ook een slimme investering voor bedrijven die streven naar groei en concurrentievoordeel in de dynamische zakenwereld van vandaag.

Vermindert kosten door het verminderen van handmatige fouten en het efficiënter beheren van bedrijfsprocessen.

Managementsoftware biedt vele voordelen voor bedrijven, en een belangrijk voordeel is de kostenbesparing die het met zich meebrengt. Dit wordt mogelijk gemaakt door het verminderen van handmatige fouten en het efficiënter beheren van bedrijfsprocessen.

Handmatige fouten zijn menselijke fouten die kunnen optreden bij repetitieve taken of bij het verwerken van gegevens. Deze fouten kunnen leiden tot kostbare herstelwerkzaamheden, vertragingen in projecten en zelfs financiële verliezen. Managementsoftware helpt dit te voorkomen door taken te automatiseren en gegevens nauwkeurig te verwerken. Hierdoor wordt de kans op menselijke fouten aanzienlijk verminderd, wat resulteert in kostenbesparingen.

Daarnaast helpt managementsoftware ook bij het efficiënter beheren van bedrijfsprocessen. Door processen te stroomlijnen en taken te automatiseren, worden operationele inefficiënties verminderd. Dit resulteert in tijdsbesparingen en een hogere productiviteit binnen de organisatie. Bovendien kan managementsoftware helpen bij het identificeren van knelpunten en inefficiënte processen, waardoor deze geoptimaliseerd kunnen worden om kosten te besparen.

Het verminderen van handmatige fouten en het efficiënter beheren van bedrijfsprocessen leidt tot directe kostenbesparingen voor een bedrijf. Het elimineert de noodzaak om tijd en middelen te besteden aan het corrigeren van foutieve gegevens of herstellen van fouten. Bovendien draagt het bij aan een hogere productiviteit, wat resulteert in meer werk dat kan worden gedaan met dezelfde middelen.

Kortom, managementsoftware is een waardevol hulpmiddel voor bedrijven om kosten te verminderen. Door handmatige fouten te verminderen en bedrijfsprocessen efficiënter te beheren, kunnen bedrijven besparen op herstelwerkzaamheden en operationele inefficiënties. Dit leidt tot een verbeterde bottom line en biedt de mogelijkheid om middelen effectiever in te zetten voor groei en ontwikkeling.

Verbetert de communicatie tussen medewerkers, teams, afdelingen en externe partners door e-mail, chat, telefoon of videoconferenties te integreren in één systeem.

Een van de grote voordelen van managementsoftware is dat het de communicatie tussen medewerkers, teams, afdelingen en externe partners verbetert door verschillende communicatiemiddelen te integreren in één systeem. Of het nu gaat om e-mail, chat, telefoon of videoconferenties, managementsoftware biedt een centrale hub waar al deze communicatiekanalen samenkomen.

Door deze integratie kunnen medewerkers gemakkelijk met elkaar communiceren zonder te hoeven schakelen tussen verschillende applicaties of systemen. Dit bespaart niet alleen tijd, maar verhoogt ook de efficiëntie en productiviteit. Of het nu gaat om het delen van belangrijke informatie, het stellen van vragen aan collega’s of het samenwerken aan projecten, alles kan worden gedaan binnen één gebruiksvriendelijke interface.

Bovendien zorgt de integratie van communicatiemiddelen ervoor dat alle relevante informatie op één plek wordt bewaard. Dit betekent dat belangrijke gesprekken en discussies niet verloren gaan in eindeloze e-mailthreads of verspreid raken over verschillende chatplatforms. In plaats daarvan kan alle communicatie worden gelogd en opgeslagen binnen de managementsoftware, waardoor het gemakkelijk toegankelijk is voor toekomstige referentie.

Een ander voordeel is dat managementsoftware ook externe partners kan betrekken bij de communicatie. Of het nu gaat om klanten, leveranciers of andere stakeholders, deze software biedt mogelijkheden voor veilige externe toegang. Dit maakt naadloze samenwerking mogelijk met externe partijen, waarbij alle communicatie en documentatie op één plek wordt beheerd.

Kortom, de integratie van communicatiemiddelen in managementsoftware biedt talloze voordelen voor een efficiënte en effectieve communicatie binnen een organisatie. Het stroomlijnt de communicatieprocessen, verhoogt de samenwerking tussen teams en afdelingen, en maakt het gemakkelijk om contact te onderhouden met externe partners. Als u op zoek bent naar een manier om de communicatie binnen uw bedrijf te verbeteren, kan het implementeren van managementsoftware met geïntegreerde communicatiefuncties een waardevolle investering zijn.

Managementsoftware biedt een waardevol voordeel voor bedrijven door realtime data te tonen over alle aspecten van de bedrijfsvoering. Dit stelt managers in staat om beslissingen te nemen op basis van feitelijke informatie, in plaats van te vertrouwen op giswerk of verouderde gegevens.

Het hebben van realtime data is essentieel in een snel veranderende zakelijke omgeving. Met managementsoftware kunnen managers direct toegang krijgen tot up-to-date informatie over verschillende aspecten van het bedrijf, zoals financiën, verkoop, voorraadbeheer en klanttevredenheid. Dit stelt hen in staat om de huidige status van het bedrijf nauwkeurig te beoordelen en snel te reageren op eventuele uitdagingen of kansen die zich voordoen.

Door realtime data te gebruiken, kunnen managers trends en patronen identificeren die anders mogelijk over het hoofd worden gezien. Ze kunnen de prestaties van het bedrijf bijhouden, belangrijke indicatoren monitoren en potentiële problemen proactief aanpakken. Bovendien kunnen ze ook snel inspelen op marktveranderingen of klantbehoeften door gebruik te maken van actuele gegevens.

Het gebruik van feitelijke informatie voor besluitvorming heeft vele voordelen. Het helpt bij het verminderen van risico’s en foutmarges, omdat beslissingen worden genomen op basis van betrouwbare gegevens in plaats van intuïtie of aannames. Dit leidt tot meer nauwkeurige voorspellingen en betere resultaten.

Bovendien bevordert het gebruik van realtime data ook transparantie en vertrouwen binnen het bedrijf. Managers kunnen de gegevens delen met hun teamleden, waardoor iedereen op de hoogte is van de huidige situatie en doelen. Dit stimuleert een cultuur van open communicatie en samenwerking, wat essentieel is voor succes op lange termijn.

Kortom, het tonen van realtime data over alle aspecten van uw bedrijfsvoering is een belangrijk voordeel van managementsoftware. Het stelt managers in staat om beslissingen te nemen op basis van feitelijke informatie, waardoor ze beter kunnen anticiperen op veranderingen, risico’s kunnen verminderen en betere resultaten kunnen behalen. Door gebruik te maken van managementsoftware kunt u uw bedrijf naar een hoger niveau tillen en een concurrentievoordeel behalen in de dynamische zakenwereld van vandaag.

Biedt eenvoudige toegang tot gegevens overal ter wereld met behulp van cloud computing technologieën zoals SaaS (Software as a Service).

Een van de grote voordelen van managementsoftware is de mogelijkheid om eenvoudig toegang te krijgen tot gegevens, waar u zich ook bevindt. Dankzij cloud computing technologieën, zoals Software as a Service (SaaS), kunnen bedrijven profiteren van een flexibele en veilige manier om hun managementsoftware te gebruiken.

Met SaaS kunnen bedrijven hun managementsoftware via het internet benaderen, zonder dat ze de software lokaal hoeven te installeren of onderhouden. Dit betekent dat managers en medewerkers overal ter wereld toegang hebben tot dezelfde up-to-date gegevens en functionaliteiten. Of ze nu op kantoor zijn, onderweg of thuis werken, ze kunnen gemakkelijk inloggen op het systeem en direct aan de slag gaan.

De cloudgebaseerde aanpak biedt ook andere voordelen, zoals schaalbaarheid en kostenbesparing. Bedrijven hoeven zich geen zorgen te maken over het aanschaffen van dure hardware of het uitvoeren van complexe updates. De softwareprovider zorgt voor het onderhoud en de infrastructuur, waardoor bedrijven zich kunnen concentreren op hun kernactiviteiten.

Bovendien biedt SaaS een hoger niveau van beveiliging voor gegevensopslag en -toegang. Cloudproviders implementeren strikte beveiligingsmaatregelen om ervoor te zorgen dat gegevens veilig worden bewaard en alleen toegankelijk zijn voor geautoriseerde gebruikers. Dit vermindert het risico op gegevensverlies of -diefstal en geeft bedrijven gemoedsrust bij het gebruik van managementsoftware.

Kortom, cloud computing technologieën zoals SaaS brengen het gemak van eenvoudige toegang tot gegevens naar een hoger niveau. Met managementsoftware die in de cloud wordt gehost, kunnen bedrijven profiteren van flexibiliteit, schaalbaarheid en kostenbesparing. Bovendien biedt het een veilige omgeving voor het opslaan en beheren van waardevolle bedrijfsinformatie. Als u overweegt om managementsoftware te implementeren, is het zeker de moeite waard om de voordelen van cloudgebaseerde oplossingen te overwegen.

Een van de vele voordelen van managementsoftware is het vermogen om meerdere systemen te integreren, waardoor informatiestromen worden vereenvoudigd en gegevensverlies wordt voorkomen.

In veel organisaties worden verschillende systemen gebruikt voor verschillende taken, zoals boekhouding, klantrelatiebeheer en voorraadbeheer. Het probleem ontstaat wanneer deze systemen niet goed met elkaar communiceren en informatie handmatig moet worden overgedragen tussen de systemen. Dit kan leiden tot fouten, vertragingen en zelfs gegevensverlies.

Managementsoftware biedt een oplossing door de mogelijkheid te bieden om deze verschillende systemen te integreren in één centraal platform. Hierdoor kunnen gegevens naadloos worden uitgewisseld tussen de verschillende systemen, zonder dat handmatige tussenkomst nodig is. Dit vereenvoudigt niet alleen de informatiestromen, maar vermindert ook het risico op fouten en gegevensverlies.

Met geïntegreerde managementsoftware hebben managers toegang tot een compleet beeld van hun bedrijfsactiviteiten, omdat alle relevante informatie op één plaats wordt verzameld. Dit stelt hen in staat om snel beslissingen te nemen op basis van real-time gegevens en helpt hen om een beter inzicht te krijgen in de prestaties van hun organisatie.

Bovendien maakt het integrale karakter van managementsoftware het ook gemakkelijker om gegevens te analyseren en trends te identificeren. Door toegang te hebben tot gecombineerde gegevens kunnen managers diepgaande analyses uitvoeren en waardevolle inzichten verkrijgen die kunnen leiden tot verbeterde bedrijfsresultaten.

Kortom, het vermogen van managementsoftware om meerdere systemen te integreren is een belangrijk voordeel dat de informatiestromen vereenvoudigt en gegevensverlies voorkomt. Door verschillende systemen samen te brengen in één platform, kunnen managers efficiënter werken, betere beslissingen nemen en de algehele prestaties van hun organisatie verbeteren.

Een van de grote voordelen van managementsoftware is dat het gebruikers volledig inzicht biedt in hun bedrijfsactiviteiten. Dit wordt mogelijk gemaakt door dashboard-tools die verschillende rapportages combineren en op één overzichtelijke plek presenteren.

Met behulp van deze dashboard-tools kunnen gebruikers gemakkelijk belangrijke gegevens en statistieken bijhouden, zoals verkoopcijfers, financiële prestaties, operationele efficiëntie en klanttevredenheid. Het stelt hen in staat om de gezondheid en prestaties van hun bedrijf snel te beoordelen en trends of patronen te identificeren.

Het hebben van een dergelijk volledig inzicht in de bedrijfsactiviteiten is van onschatbare waarde voor managers en besluitvormers. Het stelt hen in staat om weloverwogen beslissingen te nemen op basis van feitelijke gegevens en trends, in plaats van op intuïtie of vermoedens. Ze kunnen snel zien welke aspecten goed presteren en welke gebieden verbetering behoeven, waardoor ze gerichte acties kunnen ondernemen om de bedrijfsresultaten te optimaliseren.

Bovendien biedt het gebruik van dashboard-tools ook een grote mate van flexibiliteit. Gebruikers kunnen aangepaste rapportages maken die specifiek zijn afgestemd op hun behoeften en doelstellingen. Ze kunnen de belangrijkste KPI’s (Key Performance Indicators) selecteren die voor hen relevant zijn en deze op een visueel aantrekkelijke manier presenteren. Dit maakt het gemakkelijk om de voortgang te volgen en belangrijke informatie te delen met collega’s of stakeholders.

Kortom, het gebruik van managementsoftware met dashboard-tools biedt gebruikers een krachtig instrument om volledig inzicht te krijgen in hun bedrijfsactiviteiten. Het stelt hen in staat om snel belangrijke gegevens en trends te analyseren en op basis daarvan weloverwogen beslissingen te nemen. Met de mogelijkheid om aangepaste rapportages te maken, kunnen gebruikers de informatie presenteren op een manier die voor hen het meest relevant is. Dit draagt bij aan een effectief en efficiënt bedrijfsbeheer, waardoor organisaties kunnen groeien en succesvol kunnen zijn in een competitieve zakelijke omgeving.

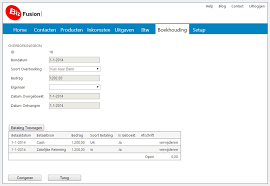

Automatiseert taken zoals boekhouding, kostprijsberekening en personeelsplanning om tijd en moeite te besparen bij het beheer van dagelijkse activiteiten .

Het automatiseren van taken met behulp van managementsoftware: bespaar tijd en moeite bij het beheren van dagelijkse activiteiten

In de huidige drukke zakenwereld is tijd een kostbaar goed geworden. Bedrijven zijn voortdurend op zoek naar manieren om efficiënter te werken en kostbare middelen vrij te maken. Een belangrijk voordeel van managementsoftware is dat het taken zoals boekhouding, kostprijsberekening en personeelsplanning kan automatiseren, waardoor waardevolle tijd en moeite worden bespaard bij het beheer van dagelijkse activiteiten.

Boekhouding is een essentieel onderdeel van elk bedrijf, maar kan vaak tijdrovend en complex zijn. Met behulp van managementsoftware kunnen financiële processen worden geautomatiseerd, zoals het registreren van inkomsten en uitgaven, het genereren van facturen en het bijhouden van betalingen. Door deze taken te automatiseren, kunnen managers zich concentreren op strategische financiële planning en analyses in plaats van zich bezig te houden met repetitieve administratieve taken.

Een ander gebied waar managementsoftware waardevol is, is kostprijsberekening. Het handmatig berekenen van kosten voor producten of diensten kan complex zijn en veel tijd in beslag nemen. Met de juiste softwareoplossing kunnen bedrijven eenvoudig kosten toewijzen aan verschillende elementen, zoals arbeid, materialen en overheadkosten. Dit helpt managers om nauwkeurige kostprijzen te berekenen en betere beslissingen te nemen op basis van deze informatie.

Daarnaast kan managementsoftware ook het proces van personeelsplanning vereenvoudigen. Het handmatig plannen van werkschema’s, rekening houdend met beschikbaarheid, vaardigheden en andere factoren, kan een uitdagende taak zijn. Met behulp van software kunnen managers eenvoudig werkschema’s maken, taken toewijzen en de beschikbaarheid van medewerkers bijhouden. Dit helpt niet alleen bij het optimaliseren van de personeelsbezetting, maar ook bij het verminderen van planningfouten en het verbeteren van de efficiëntie.

Door taken zoals boekhouding, kostprijsberekening en personeelsplanning te automatiseren met behulp van managementsoftware, kunnen bedrijven waardevolle tijd en moeite besparen. Managers kunnen zich richten op strategische doelen en belangrijke beslissingen nemen in plaats van zich bezig te houden met tijdrovende administratieve taken. Bovendien leidt automatisering tot nauwkeurigere resultaten en een verhoogde efficiëntie in het beheer van dagelijkse activiteiten.

Als u nog geen gebruikmaakt van managementsoftware om taken te automatiseren, is het misschien tijd om de voordelen ervan te overwegen. Door tijd vrij te maken en moeite te besparen bij het beheer van dagelijkse activiteiten kunt u uw bedrijfsprocessen optimaliseren en uw concurrentiepositie versterken. Met de juiste softwareoplossing kunt u uw bedrijf naar nieuwe hoogten tillen in de snel evoluerende zakenwereld van vandaag.

Een van de belangrijkste voordelen van managementsoftware is het vermogen om leidinggevenden in staat te stellen hun prestaties op lange termijn effectief te monitoren. Met behulp van geavanceerde analytics-tools kan managementsoftware trends identificeren die belangrijk zijn voor groei en succes.

Door gebruik te maken van deze analytics-tools kunnen leidinggevenden diepgaande inzichten krijgen in de prestaties van hun organisatie. Ze kunnen trends en patronen ontdekken die anders moeilijk waarneembaar zouden zijn. Deze informatie stelt hen in staat om strategische beslissingen te nemen en hun bedrijf op koers te houden voor groei.

Met behulp van managementsoftware kunnen leidinggevenden bijvoorbeeld de verkoopprestaties analyseren en trends identificeren die belangrijk zijn voor het vergroten van de omzet. Ze kunnen zien welke producten of diensten goed verkopen en welke mogelijk extra aandacht nodig hebben. Dit stelt hen in staat om gerichte marketing- en verkoopstrategieën te ontwikkelen die de groei stimuleren.

Daarnaast kan managementsoftware ook helpen bij het monitoren van operationele prestaties. Leidinggevenden kunnen gegevens analyseren over productiviteit, efficiëntie en kostenbeheersing. Ze kunnen potentiële knelpunten identificeren, processen optimaliseren en besparingsmogelijkheden benutten. Dit draagt bij aan een gestroomlijnde bedrijfsvoering en verbeterde winstgevendheid op lange termijn.

Bovendien biedt managementsoftware leidinggevenden ook de mogelijkheid om de prestaties van individuele medewerkers te volgen. Ze kunnen doelen stellen, de voortgang bijhouden en feedback geven op basis van objectieve gegevens. Dit bevordert een cultuur van continue verbetering en helpt medewerkers om hun potentieel volledig te benutten.

Kortom, managementsoftware stelt leidinggevenden in staat om hun prestaties op lange termijn effectief te monitoren door gebruik te maken van analytics-tools die trends identificeren die belangrijk zijn voor groei en succes. Met deze waardevolle inzichten kunnen ze strategische beslissingen nemen, processen optimaliseren en hun organisatie naar nieuwe hoogten leiden. Het is geen wonder dat steeds meer bedrijven vertrouwen op managementsoftware als een essentieel instrument voor succesvol bedrijfsbeheer.

Het kost veel tijd om de software te implementeren en te leren hoe het werkt.

Een nadeel van managementsoftware is dat het vaak veel tijd kost om de software te implementeren en te leren hoe het werkt. Hoewel managementsoftware bedrijven kan helpen bij het stroomlijnen van processen en het verbeteren van efficiëntie, kan de initiële implementatie een uitdagende en tijdrovende taak zijn.

Het implementatieproces omvat meestal verschillende stappen, zoals het installeren van de software, het configureren van instellingen, het importeren van gegevens en het trainen van medewerkers. Elk van deze stappen vereist tijd en inzet om ervoor te zorgen dat de software correct wordt geïmplementeerd en aangepast aan de specifieke behoeften van een bedrijf.

Bovendien kan het leren hoe de software werkt ook een tijdrovend proces zijn. Afhankelijk van de complexiteit en functionaliteit van de managementsoftware, kan er een leercurve zijn voor medewerkers om vertrouwd te raken met alle functies en mogelijkheden. Dit kan extra trainingssessies of zelfstudie vereisen, wat weer tijd en middelen vergt.

De tijd die nodig is voor implementatie en training kan leiden tot onderbrekingen in de normale bedrijfsactiviteiten. Het kan even duren voordat medewerkers volledig gewend zijn aan de nieuwe software en efficiënt kunnen werken met de nieuwe tools. Dit kan tijdelijke productiviteitsverliezen met zich meebrengen totdat iedereen volledig vertrouwd is met de software.

Om deze uitdaging aan te pakken, is het belangrijk om voldoende tijd en middelen toe te wijzen aan het implementatieproces. Het is raadzaam om een gedegen implementatieplan op te stellen, waarin rekening wordt gehouden met de behoeften en capaciteiten van het bedrijf. Het is ook belangrijk om medewerkers voldoende training en ondersteuning te bieden, zodat ze snel vertrouwd raken met de software en er optimaal gebruik van kunnen maken.

Hoewel het tijd kan kosten om managementsoftware te implementeren en te leren hoe het werkt, kan de uiteindelijke voordelen opwegen tegen de initiële investering. Een goed geïmplementeerde en effectief gebruikte managementsoftware kan bedrijven helpen hun processen te verbeteren, gegevens effectief te beheren en betere beslissingen te nemen. Het is belangrijk om dit nadeel in perspectief te plaatsen en de langetermijnvoordelen van managementsoftware in overweging te nemen bij het evalueren van deze technologische oplossingen.

Er is een hoge investering nodig om de software te kopen en up-to-date te houden.

Een nadeel van managementsoftware is de hoge investering die nodig is om de software aan te schaffen en up-to-date te houden. Hoewel managementsoftware veel voordelen biedt, kan de initiële kostenpost een uitdaging vormen voor bedrijven, met name voor kleine en middelgrote ondernemingen.

Het kopen van managementsoftware vereist vaak een aanzienlijke investering, vooral als het gaat om geavanceerde en op maat gemaakte oplossingen. De kosten kunnen bestaan uit licentiekosten, implementatiekosten, training van medewerkers en mogelijke aanpassingen aan de software om deze aan te laten sluiten bij de specifieke behoeften van het bedrijf. Dit kan een aanzienlijke financiële last vormen voor bedrijven, vooral als ze beperkte middelen hebben.

Bovendien moeten bedrijven ook rekening houden met de kosten van het up-to-date houden van de software. Technologie evolueert snel en softwareleveranciers brengen regelmatig updates uit om functionaliteit te verbeteren, beveiligingslekken te dichten of nieuwe functies toe te voegen. Het is belangrijk om deze updates bij te houden om ervoor te zorgen dat de software optimaal blijft presteren en compatibel blijft met andere systemen. Deze updates kunnen echter extra kosten met zich meebrengen in termen van onderhoudscontracten of abonnementskosten.

Voor kleine bedrijven kan deze financiële last moeilijk haalbaar zijn, vooral als ze al met beperkte middelen werken. Het kan leiden tot aarzeling bij het investeren in managementsoftware, zelfs als de voordelen op lange termijn duidelijk zijn. Het is belangrijk voor bedrijven om zorgvuldig hun budget te plannen en de kosten van het aanschaffen en onderhouden van de software te evalueren voordat ze een beslissing nemen.

Gelukkig zijn er alternatieven beschikbaar, zoals cloudgebaseerde software-as-a-service (SaaS) modellen, waarbij bedrijven betalen voor het gebruik van de software op basis van een abonnement. Dit kan helpen om de initiële investering te verminderen en de kosten beter te spreiden over tijd. Bovendien bieden sommige leveranciers ook flexibele prijsmodellen aan die kunnen worden aangepast aan de behoeften en schaalbaarheid van een bedrijf.

Hoewel de hoge investering een con is bij het gebruik van managementsoftware, moeten bedrijven ook rekening houden met de potentiële voordelen op lange termijn. Een goede managementsoftware kan helpen om processen te stroomlijnen, efficiëntie te verhogen, gegevens nauwkeurig te beheren en betere beslissingen te nemen. Het is belangrijk om een grondige kosten-batenanalyse uit te voeren om ervoor te zorgen dat de investering in managementsoftware overeenkomt met de behoeften en doelstellingen van het bedrijf.

De mogelijkheden zijn beperkt, waardoor bepaalde taken niet goed uitgevoerd kunnen worden.

Een belangrijk nadeel van managementsoftware is dat de mogelijkheden soms beperkt kunnen zijn, waardoor bepaalde taken niet goed kunnen worden uitgevoerd. Hoewel managementsoftware veel voordelen biedt, kan het ook beperkingen hebben die de effectiviteit ervan kunnen beïnvloeden.

Een van de mogelijke beperkingen is dat managementsoftware mogelijk niet alle specifieke behoeften van een bedrijf kan vervullen. Elk bedrijf is uniek en heeft vaak specifieke vereisten op het gebied van processen, rapportage of gegevensanalyse. Als de functionaliteit van de managementsoftware niet voldoende flexibel is om aan deze specifieke behoeften te voldoen, kan dit leiden tot inefficiëntie en frustratie bij het gebruik ervan.

Daarnaast kan de complexiteit van sommige managementsoftware een obstakel vormen. Hoewel softwareoplossingen vaak krachtig en uitgebreid zijn, kan het leren gebruiken ervan een steile leercurve met zich meebrengen. Dit kan resulteren in een langere implementatietijd en extra kosten voor training en ondersteuning. Bovendien kunnen complexe interfaces en functies verwarring veroorzaken bij gebruikers, waardoor ze moeite hebben om de software effectief te benutten.

Een ander aspect waar rekening mee moet worden gehouden, is het risico op afhankelijkheid van één softwareleverancier. Als een bedrijf volledig afhankelijk wordt van één leverancier voor hun managementsoftware, kan dit problematisch zijn als er zich problemen voordoen met de software of als de leverancier zijn diensten beëindigt. Het kan moeilijk zijn om over te stappen naar een andere softwareoplossing en kan leiden tot aanzienlijke verstoringen in de bedrijfsvoering.

Tot slot kunnen updates en upgrades van managementsoftware ook uitdagingen met zich meebrengen. Hoewel updates vaak nieuwe functies en bugfixes bevatten, kunnen ze ook compatibiliteitsproblemen veroorzaken met andere systemen of aangepaste configuraties. Dit kan leiden tot onverwachte downtime of extra kosten voor het aanpassen van bestaande processen om compatibiliteit te behouden.

Ondanks deze nadelen is het belangrijk op te merken dat managementsoftware nog steeds waardevol kan zijn voor veel bedrijven. Het is echter essentieel om zorgvuldig onderzoek te doen naar de functionaliteit, flexibiliteit en ondersteuning van een softwareoplossing voordat u deze implementeert. Door rekening te houden met de specifieke behoeften van uw bedrijf en mogelijke beperkingen van de software, kunt u een weloverwogen beslissing nemen en ervoor zorgen dat uw managementsoftware effectief bijdraagt aan uw bedrijfsdoelen.

Als er iets mis gaat met de software, kan dit grote schade aanrichten in het bedrijf.

Hoewel managementsoftware veel voordelen biedt voor bedrijven, is het belangrijk om ook bewust te zijn van mogelijke nadelen. Een potentieel nadeel van managementsoftware is dat als er iets misgaat met de software, dit grote schade kan aanrichten in het bedrijf.

Managementsoftware is complex en vereist regelmatig onderhoud en updates om optimaal te blijven functioneren. Als er echter een fout optreedt in de software of als er een storing is, kan dit ernstige gevolgen hebben voor de bedrijfsvoering.

Een van de mogelijke risico’s is dat gegevens verloren kunnen gaan of beschadigd kunnen raken. Als de software bijvoorbeeld crasht en er geen back-upsysteem is ingesteld, kunnen belangrijke gegevens verloren gaan. Dit kan leiden tot vertragingen in projecten, financiële problemen en zelfs juridische complicaties.

Daarnaast kan een storing in de managementsoftware ook leiden tot verminderde productiviteit en efficiëntie. Als medewerkers niet kunnen werken omdat ze geen toegang hebben tot essentiële tools of informatie, kan dit leiden tot vertragingen in projecten en klantenserviceproblemen.

Bovendien kan een softwarefout ook negatieve gevolgen hebben voor de reputatie van het bedrijf. Als klanten worden getroffen door problemen met de software, kan dit hun vertrouwen in het bedrijf schaden en leiden tot klantverlies.

Om deze nadelen te minimaliseren, is het belangrijk om voorzorgsmaatregelen te nemen bij het implementeren van managementsoftware. Het is essentieel om een betrouwbare softwareleverancier te kiezen die een goede reputatie heeft en een sterke klantenondersteuning biedt. Daarnaast is het raadzaam om regelmatig back-ups te maken van belangrijke gegevens en ervoor te zorgen dat er een plan is voor het herstellen van gegevens in geval van een storing.

Het is ook verstandig om medewerkers goed op te leiden in het gebruik van de software en hen bewust te maken van mogelijke risico’s en procedures voor probleemoplossing.

Kortom, hoewel managementsoftware veel voordelen biedt, moeten bedrijven zich bewust zijn van potentiële nadelen. Het is belangrijk om proactieve maatregelen te nemen om de risico’s te minimaliseren en ervoor te zorgen dat er een plan is voor het omgaan met mogelijke problemen. Met de juiste aanpak kan managementsoftware nog steeds een waardevol hulpmiddel zijn bij efficiënt bedrijfsbeheer.

Een nadeel van managementsoftware is dat het soms extra ondersteuning van derden vereist voor de installatie of het gebruik ervan, wat extra kosten met zich meebrengt. Hoewel managementsoftware bedoeld is om bedrijfsprocessen te stroomlijnen en efficiëntie te bevorderen, kan het implementatieproces soms complex zijn en externe expertise vereisen.

Het installeren van managementsoftware kan technische kennis en vaardigheden vereisen die mogelijk niet intern aanwezig zijn in een organisatie. Dit betekent dat bedrijven mogelijk externe consultants of IT-specialisten moeten inhuren om de software correct te installeren en te configureren. Deze externe ondersteuning brengt extra kosten met zich mee, zoals consultancykosten, uren voor training en eventuele maatwerkaanpassingen.

Daarnaast kan het gebruik van managementsoftware ook training en opleiding vereisen voor medewerkers die ermee gaan werken. Het is belangrijk dat werknemers vertrouwd raken met de functionaliteiten en mogelijkheden van de software om er optimaal gebruik van te kunnen maken. Dit betekent dat er tijd en middelen moeten worden geïnvesteerd in het trainen van personeel, wat weer extra kosten met zich meebrengt.

Bovendien kunnen er na de implementatie nog steeds behoefte zijn aan doorlopende technische ondersteuning of upgrades. Softwareleveranciers bieden vaak technische ondersteuningsopties aan tegen een meerprijs, zoals telefonische ondersteuning of een helpdesk. Deze extra kosten moeten in overweging worden genomen bij het budgetteren voor managementsoftware.

Hoewel de extra kosten voor externe ondersteuning een nadeel kunnen zijn, is het belangrijk om te benadrukken dat deze kosten vaak opwegen tegen de voordelen van efficiëntie en productiviteit die managementsoftware biedt. Het is cruciaal om een weloverwogen beslissing te nemen bij het kiezen van managementsoftware en rekening te houden met zowel de initiële investering als de eventuele doorlopende kosten voor ondersteuning.

Het is raadzaam om voorafgaand aan de implementatie van managementsoftware nauw samen te werken met softwareleveranciers en externe experts om een duidelijk beeld te krijgen van de totale kosten en het benodigde ondersteuningsniveau. Door deze aspecten in overweging te nemen, kunnen bedrijven realistische verwachtingen stellen en ervoor zorgen dat ze goed voorbereid zijn op de implementatie en het gebruik van managementsoftware.