Financiële overwegingen: Geld lenen aan familie in België

Geld lenen aan familie: een delicaat evenwicht

Het uitlenen van geld aan familieleden kan een gevoelig onderwerp zijn dat zowel financiële als emotionele implicaties met zich meebrengt. Hoewel het in sommige situaties een goede oplossing kan zijn, is het belangrijk om bewust te zijn van de mogelijke valkuilen en voorzorgsmaatregelen te nemen om eventuele strubbelingen te voorkomen.

Transparantie en duidelijke afspraken

Wanneer u overweegt geld uit te lenen aan een familielid, is het essentieel om transparant te zijn over de voorwaarden van de lening. Maak duidelijke afspraken over het geleende bedrag, de terugbetalingsvoorwaarden, eventuele rente en de termijnen van terugbetaling. Het opstellen van een schriftelijke overeenkomst kan helpen om misverstanden in de toekomst te voorkomen.

Financiële impact en risico’s

Het is belangrijk om realistisch te zijn over de financiële impact van het uitlenen van geld aan familie. Overweeg of u zich het geleende bedrag kunt veroorloven om eventuele spanningen of conflicten te vermijden als de lening niet wordt terugbetaald zoals afgesproken. Wees ook bewust van het risico dat de relatie met uw familielid kan worden beïnvloed door geldzaken.

Communicatie en respect

Een open communicatie en respectvolle benadering zijn cruciaal bij het lenen van geld aan familie. Bespreek eventuele zorgen of verwachtingen die u heeft en luister naar de behoeften en standpunten van uw familielid. Probeer conflicten op een constructieve manier op te lossen en behoud altijd respect voor elkaar, ongeacht financiële kwesties.

In conclusie, geld lenen aan familie kan een delicate balans vereisen tussen financiële hulp bieden en relaties onderhouden. Door transparantie, duidelijke afspraken, realisme, communicatie en respect in acht te nemen, kunt u mogelijk negatieve gevolgen minimaliseren en ervoor zorgen dat uw relatie met uw familielid op lange termijn gezond blijft.

Voordelen van Geld Lenen aan Familie: Flexibiliteit, Ondersteuning en Betere Communicatie

- Flexibele voorwaarden die onderling kunnen worden afgesproken.

- Geen strikte kredietcontroles of papierwerk zoals bij traditionele leningen.

- Mogelijkheid om familieleden in financiële nood te helpen op een persoonlijke manier.

- Lagere rentetarieven dan bij commerciële geldverstrekkers.

- Versterking van familiebanden en het gevoel van saamhorigheid door wederzijdse steun.

- Snelle toegang tot financiële middelen zonder lange wachttijden.

- Kan leiden tot verbeterde communicatie en begrip tussen familieleden over geldzaken.

- Gelegenheid om rente of terugbetalingsvoorwaarden flexibel aan te passen indien nodig.

Zes Nadelen van Geld Lenen aan Familieleden in België

- Het kan spanningen en conflicten veroorzaken binnen de familie.

- Er bestaat een risico dat de lening niet wordt terugbetaald, wat tot financiële verliezen kan leiden.

- Het kan leiden tot ongelijkheid of jaloezie tussen familieleden als de lening niet aan iedereen wordt aangeboden.

- Familiebanden kunnen onder druk komen te staan als er meningsverschillen ontstaan over terugbetalingstermijnen of rentevoeten.

- Er kunnen misverstanden ontstaan over de voorwaarden van de lening als deze niet duidelijk worden vastgelegd in een schriftelijke overeenkomst.

- Het kan lastig zijn om professioneel en objectief te blijven bij financiële transacties met naaste familieleden.

Flexibele voorwaarden die onderling kunnen worden afgesproken.

Een belangrijk voordeel van geld lenen aan familie is de mogelijkheid om flexibele voorwaarden onderling af te spreken. In tegenstelling tot leningen bij financiële instellingen, kunnen familieleden samen afspraken maken die passen bij hun specifieke situatie en behoeften. Dit biedt een mate van vrijheid en aanpassingsvermogen die moeilijker te vinden is bij traditionele kredietverstrekkers, waardoor beide partijen zich comfortabeler kunnen voelen met de leningsovereenkomst.

Geen strikte kredietcontroles of papierwerk zoals bij traditionele leningen.

Een van de voordelen van geld lenen aan familie is het ontbreken van strikte kredietcontroles en papierwerk zoals bij traditionele leningen. Hierdoor kunnen leningen binnen de familiekring sneller en gemakkelijker worden geregeld, zonder de complexiteit en bureaucratie die vaak gepaard gaan met leningen van financiële instellingen. Dit kan zorgen voor een soepelere en meer informele leenervaring, waarbij de focus ligt op vertrouwen en persoonlijke relaties in plaats van formele procedures.

Mogelijkheid om familieleden in financiële nood te helpen op een persoonlijke manier.

Een belangrijk voordeel van geld lenen aan familie is de mogelijkheid om familieleden in financiële nood op een persoonlijke en directe manier te helpen. Door financiële ondersteuning te bieden aan een familielid dat het moeilijk heeft, kunnen er sterke banden van solidariteit en zorg binnen de familie worden versterkt. Het geeft de lenende partij ook een gevoel van voldoening en verbondenheid, wetende dat ze een directe positieve impact hebben op het leven van hun dierbare. Het creëert een gevoel van wederzijdse steun en vertrouwen binnen de familiekring, wat kan bijdragen aan een hechtere familieband en emotionele ondersteuning in tijden van nood.

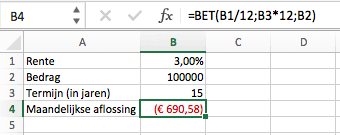

Lagere rentetarieven dan bij commerciële geldverstrekkers.

Een voordeel van geld lenen aan familie is dat het vaak lagere rentetarieven met zich meebrengt dan bij commerciële geldverstrekkers. Doordat familieleden elkaar vertrouwen en een persoonlijke band hebben, kunnen leningen op basis van onderlinge afspraken worden verstrekt met gunstige voorwaarden, waaronder een lagere rente. Dit kan zowel de lener als de uitlener ten goede komen, aangezien het financiële aspect van de lening minder zwaar kan wegen en er meer ruimte is voor flexibiliteit en begrip tussen familieleden.

Versterking van familiebanden en het gevoel van saamhorigheid door wederzijdse steun.

Een belangrijk voordeel van geld lenen aan familie is de versterking van familiebanden en het gevoel van saamhorigheid dat hieruit voortkomt door wederzijdse steun. Door financiële hulp te bieden aan een familielid in nood, tonen we niet alleen onze bereidheid om te helpen, maar creëren we ook een diepere verbondenheid en solidariteit binnen de familie. Dit kan leiden tot een gevoel van vertrouwen, begrip en ondersteuning tussen familieleden, waardoor de banden worden versterkt en een gevoel van samenhorigheid wordt bevorderd.

Snelle toegang tot financiële middelen zonder lange wachttijden.

Een voordeel van geld lenen aan familie is de snelle toegang tot financiële middelen zonder lange wachttijden. In tegenstelling tot traditionele leningen bij financiële instellingen, waarbij het goedkeuringsproces vaak lang kan duren, kunnen leningen van familieleden snel worden geregeld. Dit kan vooral handig zijn in noodsituaties of onverwachte financiële behoeften, waardoor de leningnemer snel over de benodigde fondsen kan beschikken om aan dringende verplichtingen te voldoen.

Kan leiden tot verbeterde communicatie en begrip tussen familieleden over geldzaken.

Het uitlenen van geld aan familie kan leiden tot verbeterde communicatie en begrip tussen familieleden over geldzaken. Door openlijk te praten over financiële kwesties, zoals leningen en terugbetalingsvoorwaarden, kunnen familieleden een dieper inzicht krijgen in elkaars financiële situatie en behoeften. Dit kan de band versterken, het onderlinge begrip vergroten en een solide basis leggen voor toekomstige gesprekken over geld en financiën binnen de familie.

Gelegenheid om rente of terugbetalingsvoorwaarden flexibel aan te passen indien nodig.

Een voordeel van geld lenen aan familie is de gelegenheid om rente of terugbetalingsvoorwaarden flexibel aan te passen indien nodig. In tegenstelling tot leningen bij financiële instellingen, biedt lenen aan familieleden de mogelijkheid om op een meer informele en persoonlijke manier overeenkomsten te wijzigen als de omstandigheden veranderen. Dit kan zorgen voor meer begrip en flexibiliteit tussen familieleden, waardoor eventuele financiële uitdagingen gemakkelijker kunnen worden aangepakt.

Het kan spanningen en conflicten veroorzaken binnen de familie.

Het uitlenen van geld aan familie kan spanningen en conflicten veroorzaken binnen de familie. Wanneer er financiële transacties plaatsvinden tussen familieleden, kunnen er verwachtingen, misverstanden en ongelijkheden ontstaan die de onderlinge relaties onder druk zetten. Als de terugbetaling van de lening niet verloopt zoals afgesproken, kan dit leiden tot wrok, jaloezie en zelfs breuken in familiebanden. Het is belangrijk om deze potentiële negatieve gevolgen te erkennen en voorzorgsmaatregelen te nemen om duidelijke grenzen te stellen en open communicatie te bevorderen bij het lenen van geld aan familie.

Er bestaat een risico dat de lening niet wordt terugbetaald, wat tot financiële verliezen kan leiden.

Een belangrijk nadeel van geld lenen aan familie is het risico dat de lening niet wordt terugbetaald, wat kan leiden tot financiële verliezen. Ondanks de goede bedoelingen en de vertrouwensband binnen de familie, bestaat altijd het risico dat de financiële situatie van de familielid verandert of dat er onvoorziene omstandigheden optreden die het terugbetalen van de lening bemoeilijken of zelfs onmogelijk maken. Dit kan niet alleen leiden tot verlies van het uitgeleende geld, maar ook tot spanningen en conflicten binnen de familiekring. Het is daarom belangrijk om bij het uitlenen van geld aan familieleden realistisch te zijn over deze mogelijke consequenties en om voorzorgsmaatregelen te nemen om financiële risico’s te beperken.

Het kan leiden tot ongelijkheid of jaloezie tussen familieleden als de lening niet aan iedereen wordt aangeboden.

Het uitlenen van geld aan slechts een select aantal familieleden kan leiden tot gevoelens van ongelijkheid en jaloezie binnen de familie. Als bepaalde familieleden worden uitgesloten van de mogelijkheid om geld te lenen, kan dit resulteren in spanningen en wrok. Het is belangrijk om eerlijk en consistent te zijn bij het aanbieden van leningen aan familieleden om mogelijke conflicten en gevoelens van ongelijkheid te voorkomen.

Familiebanden kunnen onder druk komen te staan als er meningsverschillen ontstaan over terugbetalingstermijnen of rentevoeten.

Familiebanden kunnen onder druk komen te staan als er meningsverschillen ontstaan over terugbetalingstermijnen of rentevoeten bij het lenen van geld aan familie. Financiële kwesties kunnen emoties hoog doen oplopen en leiden tot conflicten die de oorspronkelijke band tussen familieleden kunnen verstoren. Het is belangrijk om deze potentiële strubbelingen in overweging te nemen en voorzorgsmaatregelen te nemen om de communicatie open en respectvol te houden, teneinde de relatie te beschermen en eventuele misverstanden te voorkomen.

Er kunnen misverstanden ontstaan over de voorwaarden van de lening als deze niet duidelijk worden vastgelegd in een schriftelijke overeenkomst.

Een belangrijk nadeel van geld lenen aan familie is dat er misverstanden kunnen ontstaan over de voorwaarden van de lening als deze niet duidelijk worden vastgelegd in een schriftelijke overeenkomst. Zonder een helder document dat de afspraken en terugbetalingsvoorwaarden bevestigt, bestaat het risico op interpretatieverschillen of vergetelheden, wat kan leiden tot spanningen en conflicten tussen familieleden. Het ontbreken van een formele overeenkomst kan de relatie onder druk zetten en onbedoelde consequenties hebben voor zowel het financiële als het emotionele welzijn van betrokkenen. Het is daarom essentieel om vanaf het begin transparantie te waarborgen en alle details zorgvuldig vast te leggen om eventuele misverstanden te voorkomen.

Het kan lastig zijn om professioneel en objectief te blijven bij financiële transacties met naaste familieleden.

Het kan lastig zijn om professioneel en objectief te blijven bij financiële transacties met naaste familieleden. Omdat er al bestaande emotionele banden en persoonlijke geschiedenissen zijn, kunnen financiële leningen aan familieleden leiden tot conflicten of ongemakkelijke situaties. Het is moeilijk om de grens tussen persoonlijke relaties en zakelijke transacties te handhaven, wat kan resulteren in verstoord evenwicht en wederzijds begrip. Het is essentieel om deze uitdagingen te erkennen en proactief maatregelen te nemen om ervoor te zorgen dat de financiële interacties met naaste familieleden op een professionele en respectvolle manier worden behandeld.