dec 24, 2023

door atiyasolutions

bankprocessen, beveiligingsmaatregelen, digitale ervaring, efficiëntie, encryptie, financiële dienstverlening, gegevensbeheer, gegevensbescherming, gepersonaliseerde diensten, klantenservice, menselijke fouten, mobiele platforms, online platforms, optimaliseren, planning en integratie, rapportage, realtime analyses, risico's, risicobeheer, software voor banken, softwareoplossingen, technologie, veiligheid

Software voor Banken: Het Optimaliseren van Financiële Dienstverlening

In de moderne wereld van financiën spelen technologie en software een cruciale rol bij het ondersteunen en verbeteren van de dienstverlening van banken. Softwareoplossingen voor banken bieden een breed scala aan voordelen, waaronder het verhogen van efficiëntie, het verbeteren van klantenservice en het beheren van risico’s. In dit artikel zullen we dieper ingaan op de essentiële rol die software speelt in de banksector.

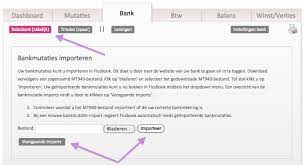

Eén van de belangrijkste aspecten waar softwareoplossingen bijdragen is efficiëntie. Bankprocessen kunnen complex zijn en veel tijd in beslag nemen, vooral wanneer ze handmatig worden uitgevoerd. Door gebruik te maken van geavanceerde software kunnen banken hun operationele processen automatiseren en stroomlijnen. Dit resulteert in snellere transacties, vereenvoudigd gegevensbeheer en verminderde kans op menselijke fouten. Bovendien biedt software realtime analyses en rapportage, waardoor bankmedewerkers snel toegang hebben tot relevante informatie om betere beslissingen te nemen.

Een ander belangrijk aspect is klantenservice. Klanten verwachten tegenwoordig een naadloze digitale ervaring bij hun interacties met banken. Softwareoplossingen spelen hierbij een cruciale rol door het creëren van gebruiksvriendelijke online- en mobiele platforms. Deze platforms stellen klanten in staat om eenvoudig transacties uit te voeren, rekeningen te beheren en toegang te krijgen tot relevante financiële informatie. Bovendien kunnen banken met behulp van software gepersonaliseerde diensten aanbieden, zoals het verstrekken van gepersonaliseerde aanbiedingen op basis van klantgegevens en -voorkeuren.

Risicobeheer is een ander gebied waar softwareoplossingen van onschatbare waarde zijn voor banken. Met de toenemende complexiteit van financiële transacties en regelgeving is het cruciaal dat banken risico’s effectief kunnen beheren. Software biedt geavanceerde tools voor risicoanalyse, fraudedetectie en naleving van regelgeving. Deze tools helpen banken om potentiële risico’s te identificeren, verdachte activiteiten op te sporen en te voldoen aan de steeds veranderende regelgevende vereisten.

Het implementeren van softwareoplossingen in een bankomgeving vereist echter zorgvuldige planning en integratie. Banken moeten ervoor zorgen dat de gekozen software naadloos kan samenwerken met hun bestaande systemen en infrastructuur. Daarnaast moeten ze ook rekening houden met de veiligheid en gegevensbescherming, aangezien financiële instellingen gevoelige klantinformatie beheren.

In conclusie biedt software voor banken aanzienlijke voordelen op het gebied van efficiëntie, klantenservice en risicobeheer. Het stelt bankmedewerkers in staat om hun taken sneller uit te voeren, biedt klanten een betere ervaring en helpt banken om risico’s effectief te beheren. Het is belangrijk voor banken om de juiste softwareoplossingen te kiezen die aansluiten bij hun specifieke behoeften en om ervoor te zorgen dat deze oplossingen naadloos kunnen integreren in hun bestaande infrastructuur.

Als financiële instelling is het essentieel om op de hoogte te blijven van de nieuwste ontwikkelingen in softwaretechnologieën en samen te werken met betrouwbare partners die expertise hebben in het leveren van op maat gemaakte softwareoplossingen voor banken. Door te investeren in geavanceerde software kunnen banken een concurrentievoordeel behalen, hun dienstverlening verbeteren en voldoen aan de steeds veranderende behoeften van klanten en regelgeving.

De 8 voordelen van software voor banken

- Het verbetert de veiligheid van klantgegevens door sterke encryptie en geavanceerde beveiligingsmaatregelen.

- Het vermindert de administratieve lasten voor banken door automatisering van processen zoals betalingen, documentverwerking en compliance-controle.

- Het biedt een uitgebreide set financiële hulpmiddelen om bankiers in staat te stellen hun klantbehoeften te begrijpen en aan te passen op basis van hun profiel.

- Het helpt bij het optimaliseren van portefeuillebeheer, waardoor bankiers meer tijd hebben om zich te concentreren op andere belangrijke taken zoals risk management en strategisch advies aan klanten.

- Het maakt het mogelijk voor bankiers om realtime gegevens over transacties, markten en portefeuilles te analyseren om nauwkeurige besluitvorming mogelijk te maken over investeringen of financiële productontwikkeling.

- Het ondersteunt mobiele toepassingen die klantgericht zijn, waardoor klantenservice verbeterd wordt met 24/7 toegang tot informatie, transacties en andere financiële services via elk apparaat dat beschikbaar is voor de bankier of klant .

- Door gebruik te maken van big data technologie kan software voor bankiers helpen bij het voorspellend analyseren van trends in markten of risico’s met betrekking tot investeringen of leningverstrekking aan individuen of bedrijven .

- Door gebruikmaking van AI-technologie kan software voor bankiers helpen bij het identificeren en voorkomen van fraude door patronengedrag te detecteren in transactiegegevens die door de system

De nadelen van software voor banken: complexiteit, hoge kosten, aanpassingsproblemen en risico’s.

- Software voor banken kan complex en lastig te begrijpen zijn, waardoor het moeilijk is om de juiste functies te gebruiken.

- De kosten voor het ontwikkelen van software voor banken kunnen hoog zijn, waardoor deze niet betaalbaar is voor sommige bedrijven.

- Het aanpassen van software voor banken aan veranderende wet- en regelgeving kan tijdrovend en duur zijn.

- Als er een fout optreedt bij software voor banken, kan dit leiden tot ernstige financiële problemen of schade aan de reputatie van een bedrijf.

Het verbetert de veiligheid van klantgegevens door sterke encryptie en geavanceerde beveiligingsmaatregelen.

Het verbeteren van de veiligheid van klantgegevens is een cruciaal aspect voor banken, en softwareoplossingen spelen hierbij een essentiële rol. Door het implementeren van sterke encryptie en geavanceerde beveiligingsmaatregelen kunnen banken de vertrouwelijkheid en integriteit van klantgegevens waarborgen.

Met de groeiende dreiging van cybercriminaliteit is het beschermen van klantinformatie een topprioriteit geworden voor financiële instellingen. Softwareoplossingen voor banken bieden geavanceerde encryptietechnologieën die gevoelige gegevens veilig houden, zelfs in het geval van een inbreuk of datalek. Door gebruik te maken van sterke encryptie-algoritmen worden klantgegevens versleuteld, waardoor ze onleesbaar zijn voor onbevoegden.

Daarnaast implementeren softwareoplossingen ook geavanceerde beveiligingsmaatregelen om ongeautoriseerde toegang tot klantinformatie te voorkomen. Dit omvat meervoudige authenticatieprotocollen, toegangscontrolemechanismen en auditlogs om elke interactie met de data te volgen. Bovendien biedt software real-time monitoring en detectie van verdachte activiteiten, waardoor banken snel kunnen reageren op potentiële bedreigingen.

Door gebruik te maken van softwareoplossingen kunnen banken ook voldoen aan strikte regelgevende vereisten met betrekking tot gegevensbescherming. Financiële instellingen moeten voldoen aan wetten zoals de Algemene Verordening Gegevensbescherming (AVG) en andere sectorgerelateerde voorschriften. Softwareoplossingen bieden tools voor gegevensbescherming en privacybeheer, waardoor banken kunnen voldoen aan deze voorschriften en boetes kunnen vermijden.

Het verbeteren van de veiligheid van klantgegevens is niet alleen essentieel om het vertrouwen van klanten te behouden, maar ook om de reputatie van een bank te beschermen. Klanten verwachten dat hun persoonlijke en financiële gegevens veilig worden bewaard, en het implementeren van softwareoplossingen is een effectieve manier om aan deze verwachtingen te voldoen.

In conclusie biedt software voor banken een verhoogde veiligheid van klantgegevens door sterke encryptie en geavanceerde beveiligingsmaatregelen. Het waarborgt de vertrouwelijkheid en integriteit van gevoelige informatie, beschermt tegen cyberdreigingen en helpt banken te voldoen aan regelgevende vereisten. Door te investeren in softwareoplossingen kunnen banken hun reputatie versterken als betrouwbare instellingen die de privacy en veiligheid van klanten serieus nemen.

Het vermindert de administratieve lasten voor banken door automatisering van processen zoals betalingen, documentverwerking en compliance-controle.

Het verlichten van de administratieve lasten voor banken met behulp van software

In de dynamische wereld van bankieren is het verminderen van administratieve lasten een prioriteit geworden voor financiële instellingen. Gelukkig biedt moderne software voor banken een oplossing door processen zoals betalingen, documentverwerking en compliance-controle te automatiseren. Dit heeft talloze voordelen voor banken, waaronder efficiëntieverbeteringen, kostenbesparingen en nauwkeurigheid.

Eén van de belangrijkste voordelen van software voor banken is het vermogen om repetitieve en tijdrovende taken te automatiseren. Door het automatiseren van processen zoals betalingstransacties kunnen bankmedewerkers zich richten op meer complexe taken die menselijke expertise vereisen. Dit leidt tot een aanzienlijke verbetering van de efficiëntie en productiviteit binnen de organisatie.

Daarnaast helpt geautomatiseerde documentverwerking bij het stroomlijnen van interne processen. Banken moeten dagelijks grote hoeveelheden documentatie verwerken, zoals contracten, aanvragen en rapportages. Met behulp van software kunnen deze documenten snel worden gescand, geanalyseerd en georganiseerd, waardoor tijd wordt bespaard en foutmarges worden verkleind.

Een ander belangrijk aspect is compliance-controle. Banken moeten voldoen aan strikte regelgeving om de integriteit en veiligheid van financiële transacties te waarborgen. Handmatige controles zijn echter tijdrovend en kunnen menselijke fouten met zich meebrengen. Softwareoplossingen bieden geautomatiseerde compliance-controles die zorgen voor nauwkeurigheid en consistentie bij het identificeren van potentiële risico’s en het waarborgen van naleving van regelgeving.

Naast efficiëntieverbeteringen biedt software voor banken ook aanzienlijke kostenbesparingen. Door processen te automatiseren, kunnen banken de behoefte aan handmatige arbeid verminderen, wat resulteert in lagere operationele kosten. Bovendien minimaliseert de nauwkeurigheid van geautomatiseerde processen het risico op foutieve transacties of documentatie, wat kan leiden tot kostbare correcties of boetes.

Het verminderen van administratieve lasten heeft niet alleen voordelen voor banken zelf, maar ook voor hun klanten. Door processen te automatiseren, kunnen banken sneller reageren op verzoeken en transacties afhandelen. Dit verbetert de klanttevredenheid en versterkt de concurrentiepositie van de bank in een steeds veeleisender marktlandschap.

Kortom, software voor banken speelt een cruciale rol bij het verminderen van administratieve lasten door het automatiseren van processen zoals betalingstransacties, documentverwerking en compliance-controle. Het biedt bankmedewerkers de mogelijkheid om zich te concentreren op waardevolle taken, verbetert de efficiëntie en nauwkeurigheid binnen de organisatie en leidt tot kosteneffectiviteit. Door te investeren in geavanceerde softwareoplossingen kunnen banken hun concurrentiepositie versterken en beter voldoen aan de behoeften van hun klanten en regelgeving.

Het biedt een uitgebreide set financiële hulpmiddelen om bankiers in staat te stellen hun klantbehoeften te begrijpen en aan te passen op basis van hun profiel.

Software voor banken biedt een uitgebreide set financiële hulpmiddelen die bankiers in staat stellen om beter inzicht te krijgen in de behoeften van hun klanten en diensten op maat aan te bieden op basis van hun profiel. Met geavanceerde softwareoplossingen kunnen banken klantgegevens verzamelen, analyseren en effectief gebruiken om gepersonaliseerde diensten aan te bieden.

Door het gebruik van software kunnen bankiers een holistisch beeld krijgen van elke individuele klant. Ze kunnen gegevens verzamelen over het financiële gedrag, de voorkeuren en de doelstellingen van de klant. Met behulp van geavanceerde analyse- en rapportagetools kunnen deze gegevens worden verwerkt om belangrijke inzichten te verkrijgen.

Met deze inzichten kunnen bankiers beter begrijpen welke producten en diensten het meest geschikt zijn voor elke individuele klant. Ze kunnen op maat gemaakte aanbevelingen doen op basis van het risicoprofiel, de levensfase en de financiële doelen van de klant. Dit stelt bankiers in staat om een persoonlijke benadering te hanteren bij het adviseren en bedienen van hun klanten.

Bovendien stelt software bankiers ook in staat om proactief te zijn bij het identificeren van kansen voor cross-selling en upselling. Door middel van geautomatiseerde analyses kan software potentiële kruisverkoopmogelijkheden identificeren, zoals het aanbieden van extra producten of diensten die relevant zijn voor de specifieke behoeften van de klant. Dit helpt banken niet alleen om hun inkomsten te verhogen, maar ook om een betere klanttevredenheid en loyaliteit op te bouwen.

Door het gebruik van softwareoplossingen kunnen bankiers dus een dieper inzicht krijgen in hun klanten en hun behoeften beter begrijpen. Dit stelt hen in staat om gepersonaliseerde diensten aan te bieden en een superieure klantervaring te leveren. Het resultaat is een win-winsituatie, waarbij klanten profiteren van op maat gemaakte financiële oplossingen en bankiers kunnen voldoen aan de individuele behoeften van elke klant, wat leidt tot langdurige relaties en groei voor de bank.

Het helpt bij het optimaliseren van portefeuillebeheer, waardoor bankiers meer tijd hebben om zich te concentreren op andere belangrijke taken zoals risk management en strategisch advies aan klanten.

Software voor banken biedt vele voordelen, en een daarvan is het optimaliseren van portefeuillebeheer. Dit aspect is van cruciaal belang voor bankiers, aangezien het hen in staat stelt om effectief te beheren en te analyseren hoe de activa en investeringen van hun klanten presteren. Door gebruik te maken van geavanceerde softwareoplossingen kunnen bankiers de processen rondom portefeuillebeheer automatiseren en stroomlijnen, waardoor ze meer tijd hebben om zich te concentreren op andere belangrijke taken.

Met behulp van software kunnen bankiers gemakkelijk toegang krijgen tot real-time gegevens over de prestaties van verschillende activa en investeringen. Ze kunnen deze gegevens analyseren en evalueren om beter inzicht te krijgen in de risico’s en rendementen van de portefeuilles die ze beheren. Dit stelt hen in staat om weloverwogen beslissingen te nemen bij het aanpassen van de portefeuilles aan de doelstellingen en behoeften van hun klanten.

Bovendien biedt software voor portefeuillebeheer geavanceerde tools voor het volgen van markttrends, het uitvoeren van scenario-analyses en het genereren van rapportages. Hierdoor kunnen bankiers snel reageren op veranderingen in de marktomstandigheden en hun klanten tijdig informeren over relevante ontwikkelingen. Dit draagt bij aan een proactieve benadering van portefeuillebeheer, waardoor kansen worden gemaximaliseerd en risico’s worden beperkt.

Door het optimaliseren van portefeuillebeheer met behulp van software, kunnen bankiers ook hun efficiëntie verhogen. Het automatiseren van routinetaken, zoals het genereren van rapporten en het bijwerken van gegevens, bespaart kostbare tijd die anders zou worden besteed aan handmatige administratieve taken. Hierdoor hebben bankiers meer tijd en middelen om zich te concentreren op andere belangrijke aspecten van hun werk, zoals risk management en strategisch advies aan klanten.

Kortom, software voor portefeuillebeheer biedt bankiers waardevolle hulpmiddelen om hun taken efficiënter uit te voeren. Het stelt hen in staat om de prestaties van activa en investeringen nauwkeurig te volgen, risico’s te beheren en betere strategische beslissingen te nemen. Door het automatiseren van routinetaken kunnen bankiers kostbare tijd besparen en zich richten op andere belangrijke aspecten van hun rol binnen de banksector. Met geavanceerde softwareoplossingen kunnen bankiers dus effectiever zijn in het leveren van hoogwaardige diensten aan hun klanten en het behalen van betere resultaten.

Het maakt het mogelijk voor bankiers om realtime gegevens over transacties, markten en portefeuilles te analyseren om nauwkeurige besluitvorming mogelijk te maken over investeringen of financiële productontwikkeling.

In de wereld van finance is het nemen van weloverwogen beslissingen van cruciaal belang. Softwareoplossingen voor banken spelen een essentiële rol bij het verstrekken van realtime gegevensanalyse aan bankiers, waardoor ze snel en nauwkeurig beslissingen kunnen nemen met betrekking tot investeringen en financiële productontwikkeling.

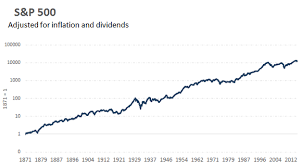

Met behulp van geavanceerde software kunnen bankiers direct toegang krijgen tot gegevens over transacties, marktbewegingen en portefeuilles. Deze gegevens worden vervolgens in real-time geanalyseerd, waardoor bankiers een diepgaand inzicht krijgen in de huidige situatie op de financiële markten. Dit stelt hen in staat om snel trends en patronen te identificeren, kansen te herkennen en risico’s te beoordelen.

Door middel van deze realtime gegevensanalyse kunnen bankiers weloverwogen beslissingen nemen met betrekking tot investeringen. Ze kunnen potentiële winstgevende kansen identificeren op basis van de actuele marktgegevens en deze informatie gebruiken om strategieën te ontwikkelen die aansluiten bij hun beleggingsdoelstellingen. Bovendien helpt de software hen ook om risico’s beter te beoordelen door het analyseren van historische gegevens en het identificeren van potentiële kwetsbaarheden in de markt.

Daarnaast speelt software een cruciale rol bij het ontwikkelen van nieuwe financiële producten. Door de mogelijkheid om realtime gegevens te analyseren, kunnen bankiers trends en behoeften in de markt identificeren. Met deze waardevolle informatie kunnen ze innovatieve financiële producten ontwikkelen die aansluiten bij de wensen en behoeften van klanten. Dit stelt banken in staat om hun productaanbod te diversifiëren, concurrentievoordeel te behalen en tegelijkertijd aan de vraag van de markt te voldoen.

Kortom, softwareoplossingen voor banken bieden bankiers de mogelijkheid om realtime gegevens over transacties, markten en portefeuilles te analyseren. Dit stelt hen in staat om weloverwogen beslissingen te nemen met betrekking tot investeringen en financiële productontwikkeling. Door gebruik te maken van deze geavanceerde technologieën kunnen bankiers snel trends identificeren, kansen benutten en risico’s beoordelen, wat uiteindelijk leidt tot verbeterde prestaties en succes op de financiële markten.

Software voor banken heeft een belangrijk voordeel: het ondersteunt mobiele toepassingen die klantgericht zijn en daarmee de klantenservice verbeteren. Met deze software hebben klanten 24/7 toegang tot informatie, transacties en andere financiële diensten via elk apparaat dat beschikbaar is voor de bankier of klant.

Dankzij mobiele toepassingen kunnen bankklanten gemakkelijk hun rekeningen beheren, geld overmaken, betalingen doen en transactiegeschiedenis bekijken, allemaal vanuit het comfort van hun eigen smartphone of tablet. Dit biedt een ongekend niveau van gemak en flexibiliteit, waardoor klanten niet langer gebonden zijn aan de openingstijden van een fysiek bankkantoor.

Met 24/7 toegang tot financiële informatie en services kunnen klanten hun financiën nauwlettend in de gaten houden en snel actie ondernemen wanneer dat nodig is. Of het nu gaat om het controleren van hun saldo voordat ze een aankoop doen, het overmaken van geld naar een vriend in nood of het instellen van automatische betalingen voor rekeningen, mobiele toepassingen stellen klanten in staat om direct te handelen.

Bovendien biedt deze 24/7 toegang tot informatie ook voordelen voor bankiers zelf. Ze kunnen snel reageren op vragen en verzoeken van klanten, waardoor de responstijd verbetert. Dit draagt bij aan een betere klanttevredenheid en loyaliteit.

Kortom, software voor banken die mobiele toepassingen ondersteunt, speelt een cruciale rol bij het verbeteren van de klantenservice. Met 24/7 toegang tot informatie, transacties en andere financiële services via mobiele apparaten, kunnen bankklanten genieten van gemak en flexibiliteit, terwijl bankiers de mogelijkheid hebben om snel te reageren op de behoeften van klanten. Het is duidelijk dat deze technologische ontwikkeling een positieve invloed heeft op de relatie tussen banken en hun klanten.

Door gebruik te maken van big data technologie kan software voor bankiers helpen bij het voorspellend analyseren van trends in markten of risico’s met betrekking tot investeringen of leningverstrekking aan individuen of bedrijven .

De kracht van big data in de banksector: Voorspellende analyses met software

In de moderne bankwereld is het gebruik van big data technologieën een gamechanger geworden. Softwareoplossingen voor banken maken gebruik van big data om waardevolle inzichten te verkrijgen en voorspellende analyses uit te voeren. Dit stelt bankiers in staat om trends op de markt te voorspellen en risico’s met betrekking tot investeringen of leningverstrekking accuraat te analyseren.

Met behulp van big data kunnen banken enorme hoeveelheden gegevens verzamelen, opslaan en analyseren. Deze gegevens kunnen afkomstig zijn van verschillende bronnen, zoals transactiegeschiedenis, klantgedrag, economische indicatoren en externe marktgegevens. Door deze diverse datasets te combineren en geavanceerde algoritmen toe te passen, kan software voor bankiers patronen en trends identificeren die anders moeilijk waarneembaar zouden zijn.

Eén van de belangrijkste voordelen van het gebruik van big data technologieën in de banksector is het vermogen om trends op de markt te voorspellen. Bankiers kunnen historische gegevens analyseren en patronen ontdekken die wijzen op toekomstige ontwikkelingen. Dit stelt hen in staat om beter geïnformeerde beslissingen te nemen bij investeringen of het verstrekken van leningen aan individuen of bedrijven.

Daarnaast helpt software voor bankiers ook bij het beheersen van risico’s. Door middel van geavanceerde analyses kunnen potentiële risico’s en kwetsbaarheden worden geïdentificeerd. Banken kunnen bijvoorbeeld frauduleuze activiteiten detecteren door afwijkende patronen in transactiegegevens te herkennen. Dit stelt hen in staat om snel te reageren en proactief maatregelen te nemen om financiële verliezen te minimaliseren.

Bovendien kunnen banken met behulp van big data technologieën ook gepersonaliseerde aanbiedingen en diensten aan klanten leveren. Door klantgegevens te analyseren, kunnen bankiers beter begrijpen wat klanten nodig hebben en waar ze interesse in hebben. Dit stelt hen in staat om op maat gemaakte productaanbevelingen te doen en een betere klantenservice te bieden, waardoor de algehele klantervaring wordt verbeterd.

Het gebruik van big data technologieën in de banksector brengt echter ook uitdagingen met zich mee. Het verzamelen en analyseren van grote hoeveelheden gegevens vereist geavanceerde infrastructuur en expertise op het gebied van gegevensbeheer. Bovendien moeten banken ervoor zorgen dat ze voldoen aan de wettelijke vereisten voor gegevensbescherming en privacy.

In conclusie biedt het gebruik van big data technologieën in de banksector aanzienlijke voordelen. Door softwareoplossingen voor bankiers kunnen trends op de markt voorspeld worden, risico’s beter beheerst worden en gepersonaliseerde diensten aan klanten aangeboden worden. Het is belangrijk voor banken om te investeren in geavanceerde software die hen in staat stelt om optimaal gebruik te maken van big data en zo een concurrentievoordeel te behalen in de snel veranderende financiële wereld.

Door gebruikmaking van AI-technologie kan software voor bankiers helpen bij het identificeren en voorkomen van fraude door patronengedrag te detecteren in transactiegegevens die door de system

Met de komst van Artificial Intelligence (AI) technologie, hebben banken een nieuwe manier gevonden om fraude te bestrijden. Door gebruikmaking van AI-technologie kan software voor bankiers helpen bij het identificeren en voorkomen van fraude door patronengedrag te detecteren in transactiegegevens die door de systemen worden verwerkt.

Deze technologie helpt bankiers om patronen in transacties te herkennen die wijzen op frauduleus gedrag. Door deze patronen te analyseren, kunnen bankiers betere beslissingen nemen over welke transacties ze moeten goedkeuren of afwijzen. Het helpt ook bij het monitoren van rekeninghouders om verdachte activiteit op te sporen voordat er schade wordt toegebracht aan hun financiële gezondheid.

De AI-technologie biedt ook voordelen voor zowel bankiers als klanten. Bankiers kunnen meer tijd besparen door transacties sneller en efficiënter te verwerken, terwijl klanten er zeker van zijn dat hun financiële gegevens veilig zijn.

AI-technologie is echt een revolutionaire stap vooruit in de wereld van financiële dienstverlening, waardoor bankiers beter in staat zijn om fraude te bestrijden en hun klantenservice naar een hoger niveau te tillen.

Software voor banken kan complex en lastig te begrijpen zijn, waardoor het moeilijk is om de juiste functies te gebruiken.

Een uitdaging bij het gebruik van software voor banken is dat het vaak complex en lastig te begrijpen kan zijn. Deze complexiteit kan ervoor zorgen dat bankmedewerkers moeite hebben om de juiste functies en mogelijkheden van de software te benutten.

Het is belangrijk op te merken dat software voor banken vaak zeer geavanceerd en gespecialiseerd is, ontworpen om aan de specifieke behoeften van financiële instellingen te voldoen. Dit betekent echter ook dat het een steile leercurve kan hebben en dat het tijd kan kosten voordat gebruikers volledig vertrouwd zijn met alle functionaliteiten.

De complexiteit van de software kan leiden tot frustratie en inefficiëntie binnen een bankomgeving. Medewerkers moeten mogelijk extra tijd besteden aan het leren begrijpen en gebruiken van verschillende functies, wat ten koste kan gaan van hun dagelijkse taken. Bovendien kunnen er situaties ontstaan waarin bepaalde functies niet optimaal worden benut, simpelweg omdat medewerkers niet op de hoogte zijn van hun bestaan of niet weten hoe ze ze moeten gebruiken.

Om dit probleem aan te pakken, is het essentieel dat banken investeren in uitgebreide training en ondersteuning voor hun medewerkers bij het gebruik van de software. Dit kan variëren van initiële trainingssessies bij implementatie tot doorlopende educatieve programma’s om ervoor te zorgen dat medewerkers op de hoogte blijven van nieuwe updates en functionaliteiten.

Bovendien kunnen banken samenwerken met softwareleveranciers die gebruiksvriendelijke interfaces en intuïtieve ontwerpen bieden, waardoor de leercurve wordt verkleind en medewerkers gemakkelijker toegang hebben tot de juiste functies. Het is ook belangrijk om regelmatig feedback te verzamelen van gebruikers en deze te gebruiken om de software verder te verbeteren en aan te passen aan de behoeften van de bank.

Hoewel complexiteit een nadeel kan zijn bij het gebruik van software voor banken, is het belangrijk om te benadrukken dat met de juiste training, ondersteuning en gebruiksvriendelijkheid, dit obstakel kan worden overwonnen. Door ervoor te zorgen dat medewerkers bekwaam zijn in het gebruik van de software en dat deze goed aansluit bij hun behoeften, kunnen banken optimaal profiteren van de vele voordelen die softwareoplossingen bieden.

De kosten voor het ontwikkelen van software voor banken kunnen hoog zijn, waardoor deze niet betaalbaar is voor sommige bedrijven.

Een van de nadelen van software voor banken is dat de ontwikkelingskosten hoog kunnen zijn, waardoor het voor sommige bedrijven niet betaalbaar is. Het ontwikkelen van op maat gemaakte softwareoplossingen voor banken vereist vaak gespecialiseerde kennis en expertise, evenals uitgebreide tests en beveiligingsmaatregelen.

De complexiteit van de financiële sector en de strikte regelgeving waaraan banken moeten voldoen, dragen bij aan de hogere kosten. Het ontwerpen en bouwen van software die aan al deze vereisten voldoet, kan aanzienlijke investeringen met zich meebrengen in termen van tijd, middelen en gespecialiseerd personeel.

Voor kleinere financiële instellingen of start-ups kunnen deze hoge kosten een obstakel vormen bij het gebruik van geavanceerde softwareoplossingen. Ze hebben mogelijk niet het budget om te investeren in dure ontwikkelingsprojecten of om een intern team van experts op te zetten. Dit kan hen beperken in hun vermogen om te concurreren met grotere spelers op de markt die wel over de middelen beschikken om dergelijke software te implementeren.

Gelukkig zijn er alternatieven beschikbaar voor bedrijven die geen grote budgetten hebben voor softwareontwikkeling. Sommige leveranciers bieden kant-en-klare softwareoplossingen aan die kunnen worden aangepast aan de specifieke behoeften van een bank. Deze oplossingen zijn vaak kosteneffectiever omdat ze al ontwikkeld zijn en minder tijd en middelen vereisen om te implementeren.

Een andere optie is het gebruik van cloudgebaseerde softwareoplossingen. Deze stellen banken in staat om te profiteren van geavanceerde functionaliteiten zonder de noodzaak van grote initiële investeringen. In plaats daarvan betalen ze een maandelijkse of jaarlijkse vergoeding op basis van het gebruik en kunnen ze schaalbaarheid en flexibiliteit realiseren.

Hoewel de kosten voor het ontwikkelen van software voor banken hoog kunnen zijn, is het belangrijk om een zorgvuldige afweging te maken tussen de kosten en de voordelen die dergelijke software kan bieden. Voor sommige bedrijven kan het investeren in geavanceerde softwareoplossingen een strategische zet zijn om hun concurrentievermogen te vergroten, efficiëntie te verhogen en klanttevredenheid te verbeteren. Het is echter ook belangrijk om rekening te houden met alternatieve opties die beter passen bij de financiële mogelijkheden van een bedrijf.

Het aanpassen van software voor banken aan veranderende wet- en regelgeving kan tijdrovend en duur zijn.

In de dynamische wereld van de banksector is het naleven van wet- en regelgeving een topprioriteit. Banken moeten voortdurend voldoen aan nieuwe en gewijzigde voorschriften om de integriteit van hun activiteiten te waarborgen. Hoewel softwareoplossingen voor banken veel voordelen bieden, is er één nadeel dat moet worden erkend: het aanpassen van de software aan veranderende wet- en regelgeving kan tijdrovend en duur zijn.

Wet- en regelgeving in de financiële sector evolueert voortdurend als reactie op nieuwe technologieën, markttrends en risico’s. Banken moeten ervoor zorgen dat hun softwareoplossingen up-to-date zijn en voldoen aan deze veranderingen om wettelijk compliant te blijven. Dit vereist vaak aanpassingen in de bestaande software of zelfs volledige herconfiguraties.

Het proces van het aanpassen van software aan nieuwe regelgeving kan complex zijn. Het vereist diepgaand begrip van zowel de technische aspecten als de specifieke eisen van de wet- en regelgeving. Dit betekent dat banken mogelijk gespecialiseerde ontwikkelaars of consultants moeten inhuren om deze wijzigingen door te voeren. Deze experts kunnen kostbaar zijn, vooral als er ingrijpende wijzigingen nodig zijn.

Daarnaast kan het tijdrovend zijn om wijzigingen door te voeren in bestaande software. Het testen, valideren en implementeren van de aanpassingen kan aanzienlijke tijd in beslag nemen, vooral als er complexe integraties met andere systemen bij betrokken zijn. Dit kan leiden tot vertragingen in het voldoen aan nieuwe regelgeving en het risico op boetes of sancties vergroten.

Bovendien kunnen frequente wijzigingen in wet- en regelgeving resulteren in een opeenstapeling van aanpassingen aan de software. Dit kan leiden tot een complexe en moeilijk te onderhouden softwareomgeving. Het kan ook invloed hebben op de stabiliteit en prestaties van de software, waardoor het risico op fouten of storingen toeneemt.

Om dit nadeel te overwinnen, moeten banken proactief zijn bij het kiezen van softwareoplossingen die flexibel genoeg zijn om gemakkelijk te kunnen worden aangepast aan veranderende wet- en regelgeving. Het is belangrijk om samen te werken met betrouwbare leveranciers die een gedegen kennis hebben van de sectorwetgeving en ervaring hebben met het up-to-date houden van hun softwareoplossingen.

Hoewel het aanpassen van software voor banken aan veranderende wet- en regelgeving uitdagingen met zich meebrengt, is het essentieel voor bankinstellingen om compliant te blijven. Door proactief te plannen, samen te werken met deskundige partners en gebruik te maken van flexibele softwareoplossingen, kunnen banken deze uitdaging effectief beheren en tegelijkertijd voldoen aan de voortdurende veranderingen in de regelgeving.

Als er een fout optreedt bij software voor banken, kan dit leiden tot ernstige financiële problemen of schade aan de reputatie van een bedrijf.

Hoewel softwareoplossingen voor banken talloze voordelen bieden, is het belangrijk om ook de mogelijke nadelen te erkennen. Een van de belangrijkste nadelen is dat als er een fout optreedt in de software, dit kan leiden tot ernstige financiële problemen of schade aan de reputatie van het bedrijf.

Banken verwerken dagelijks enorme hoeveelheden transacties en beheren gevoelige financiële gegevens. Als er zich een fout voordoet in de software die deze processen ondersteunt, kan dit leiden tot onnauwkeurige transacties, verlies van geld of zelfs beveiligingsproblemen. Dit kan niet alleen grote financiële verliezen veroorzaken, maar ook het vertrouwen van klanten aantasten.

Bovendien kan een fout in de software leiden tot operationele verstoringen en uitvaltijd. Als bankmedewerkers niet kunnen vertrouwen op hun softwaretools om hun dagelijkse taken uit te voeren, kan dit leiden tot inefficiëntie en vertragingen in dienstverlening aan klanten. Dit kan uiteindelijk resulteren in ontevreden klanten en het verlies van zakelijke kansen.

Daarnaast heeft een fout in de software het potentieel om de reputatie van een bank ernstig te schaden. In deze moderne tijd waarin nieuws zich snel verspreidt via sociale media en andere kanalen, kunnen klanten snel op de hoogte worden gebracht van problemen met de software van een bank. Een negatieve reputatie kan leiden tot verlies van klanten en het vermogen van een bank om nieuwe klanten aan te trekken beïnvloeden.

Om deze nadelen te minimaliseren, is het essentieel dat banken strenge kwaliteitscontroles en tests uitvoeren voordat ze nieuwe software implementeren. Daarnaast moeten ze ook zorgen voor een goede ondersteuning en onderhoud van de software om eventuele fouten snel te identificeren en op te lossen.

Kortom, hoewel softwareoplossingen voor banken vele voordelen bieden, is het belangrijk om rekening te houden met de mogelijke nadelen. Het risico op financiële problemen of reputatieschade als gevolg van fouten in de software benadrukt het belang van zorgvuldige planning, implementatie en monitoring van deze systemen in de banksector.