dec 4, 2023

door atiyasolutions

banken, bedrijfsstrategie, data-analyse, digitale kanalen, digitale platforms, digitale technologieën, digitale tijdperk, digitale transformatie banken, efficiëntie, evolutie, financiële informatie, fysieke vestigingen verminderen, gegevens verzamelen, inz, kansen, klantbeleving, klantgericht, kosten besparen, kunstmatige intelligentie, mobiele apps, ondersteuning krijgen, online bankieren, papiergebruik verminderen, revolutie, sector, transacties uitvoeren, uitdagingen, wendbaarheid

Digitale Transformatie: De Evolutie van Banken in het Digitale Tijdperk

In de afgelopen jaren heeft de digitale revolutie de manier waarop we leven, werken en zaken doen drastisch veranderd. Een sector die sterk is beïnvloed door deze transformatie is de banksector. Traditionele banken worden geconfronteerd met nieuwe uitdagingen en kansen als gevolg van de opkomst van digitale technologieën. Dit heeft geleid tot een onvermijdelijke verschuiving naar wat we nu kennen als “digitale transformatie”.

Maar wat houdt digitale transformatie eigenlijk in voor banken? Het gaat niet alleen om het implementeren van nieuwe technologieën, maar ook om het heroverwegen en opnieuw vormgeven van de hele bedrijfsstrategie en klantbeleving. Het doel is om te evolueren naar een meer wendbare, efficiënte en klantgerichte organisatie die optimaal gebruik maakt van digitale mogelijkheden.

Eén van de belangrijkste aspecten van digitale transformatie voor banken is het creëren van naadloze digitale kanalen voor klantinteracties. Dit omvat online bankieren, mobiele apps en andere digitale platforms waarmee klanten eenvoudig toegang hebben tot hun financiële informatie, transacties kunnen uitvoeren en ondersteuning kunnen krijgen. Door deze kanalen te optimaliseren, kunnen banken een betere klantervaring bieden en tegelijkertijd kosten besparen door het verminderen van fysieke vestigingen en papiergebruik.

Een ander belangrijk aspect van digitale transformatie is het gebruik van geavanceerde data-analyse en kunstmatige intelligentie. Banken kunnen enorme hoeveelheden gegevens verzamelen en analyseren om waardevolle inzichten te verkrijgen over klantgedrag, risicobeheer en operationele efficiëntie. Dit stelt hen in staat om gepersonaliseerde aanbiedingen te doen aan klanten, frauduleuze activiteiten op te sporen en processen te automatiseren voor een snellere en nauwkeurigere dienstverlening.

Naast het verbeteren van de klantervaring en het optimaliseren van interne processen, biedt digitale transformatie banken ook nieuwe mogelijkheden voor samenwerking met fintech-bedrijven. Fintech-startups hebben innovatieve oplossingen ontwikkeld die de financiële sector verstoren, zoals peer-to-peer betalingssystemen, alternatieve kredietverlening en blockchain-technologie. Door samen te werken met deze bedrijven kunnen traditionele banken profiteren van hun expertise en snelheid, terwijl ze tegelijkertijd hun bestaande klantenbestand behouden.

Hoewel digitale transformatie veel voordelen biedt voor banken, zijn er ook uitdagingen waar rekening mee moet worden gehouden. Beveiliging en privacy zijn bijvoorbeeld cruciaal in een digitale omgeving waar cyberaanvallen steeds geavanceerder worden. Banken moeten investeren in robuuste beveiligingsmaatregelen om ervoor te zorgen dat klantgegevens veilig zijn en dat vertrouwen behouden blijft.

Kortom, digitale transformatie is een onvermijdelijke stap voor banken in het huidige digitale tijdperk. Het biedt nieuwe kansen om klantgerichter, efficiënter en concurrerender te worden. Door de juiste technologieën te omarmen, samen te werken met fintech-bedrijven en een strategische aanpak te hanteren, kunnen banken hun positie in de markt versterken en waarde blijven leveren aan hun klanten.

7 Veelgestelde Vragen over Digitale Transformatie bij Banken

- Wat zijn de voordelen van digitale transformatie bij banken?

- Hoe kan ik mijn bank gebruiken om meer te profiteren van digitale transformatie?

- Welke technologieën worden gebruikt voor digitale transformatie bij banken?

- Wat is de impact van digitale transformatie op het klantbeheer in de financiële sector?

- Welke risico’s zijn er verbonden aan het implementeren van digitale transformatie bij een bank?

- Hoe kan een bank de kostenefficiëntie verbeteren met behulp van digitale transformatie?

- Wat is de beste manier om IT-security te garanderen tijdens digitalisering en digital transformation in de financiële sector?

Digitale transformatie biedt banken een breed scala aan voordelen. Hier zijn enkele belangrijke voordelen van digitale transformatie bij banken:

- Verbeterde klantervaring: Door digitale kanalen zoals online bankieren en mobiele apps te optimaliseren, kunnen banken een naadloze en gepersonaliseerde klantervaring bieden. Klanten kunnen eenvoudig toegang krijgen tot hun financiële informatie, transacties uitvoeren en ondersteuning krijgen, waardoor het gemak en de tevredenheid worden vergroot.

- Efficiëntere processen: Digitale transformatie stelt banken in staat om interne processen te automatiseren en te stroomlijnen. Dit vermindert handmatige taken, verhoogt de operationele efficiëntie en verlaagt de kosten. Bankmedewerkers kunnen zich richten op meer waardevolle taken, terwijl routinematige processen worden geautomatiseerd.

- Betere besluitvorming: Met geavanceerde data-analyse en kunstmatige intelligentie kunnen banken waardevolle inzichten verkrijgen uit grote hoeveelheden gegevens. Dit stelt hen in staat om betere beslissingen te nemen op basis van feitelijke informatie, risico’s beter te beheren en nieuwe zakelijke kansen te identificeren.

- Innovatie en concurrentievermogen: Digitale transformatie stelt banken in staat om innovatieve producten en diensten te ontwikkelen die voldoen aan de behoeften van de moderne consument. Door samenwerking met fintech-bedrijven kunnen banken nieuwe technologieën en bedrijfsmodellen verkennen, waardoor ze concurrerend blijven in een snel veranderende markt.

- Verbeterde veiligheid: Hoewel digitale transformatie nieuwe beveiligingsuitdagingen met zich meebrengt, biedt het ook mogelijkheden om de beveiliging te versterken. Banken kunnen investeren in geavanceerde beveiligingsmaatregelen, zoals biometrische identificatie en gedragsanalyse, om klantgegevens te beschermen tegen cyberdreigingen.

- Grotere operationele veerkracht: Digitale transformatie stelt banken in staat om flexibeler en veerkrachtiger te worden in het geval van onverwachte gebeurtenissen, zoals natuurrampen of pandemieën. Met digitale infrastructuur kunnen banken hun activiteiten voortzetten en klanten blijven bedienen, zelfs onder uitdagende omstandigheden.

Kortom, digitale transformatie biedt banken de mogelijkheid om hun klanten beter van dienst te zijn, efficiënter te werken, innovatief te zijn en concurrerend te blijven. Het is een essentiële stap voor banken om relevant te blijven in het digitale tijdperk en waarde toe te voegen aan hun klanten.

Om meer te profiteren van de digitale transformatie in de banksector, zijn er verschillende stappen die je kunt nemen om optimaal gebruik te maken van de beschikbare digitale mogelijkheden. Hier zijn enkele suggesties:

- Online en mobiel bankieren: Maak gebruik van de online en mobiele bankiermogelijkheden die je bank biedt. Dit stelt je in staat om eenvoudig toegang te krijgen tot je rekeningen, transacties uit te voeren, betalingen te doen en financiële informatie te bekijken. Door deze kanalen actief te gebruiken, kun je tijd besparen en meer controle hebben over je financiën.

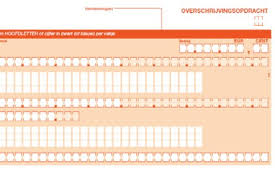

- Automatische betalingen en spaarplannen: Maak gebruik van automatische betalingsdiensten om rekeningen op tijd te betalen en vermijd het missen van deadlines of het betalen van boetes. Daarnaast kun je spaarplannen opzetten waarbij een vast bedrag automatisch wordt overgeboekt naar je spaarrekening. Dit helpt je om regelmatig te sparen zonder er veel moeite voor te hoeven doen.

- Gebruik van digitale wallets: Digitale wallets zoals Apple Pay, Google Pay of andere betaal-apps kunnen het gemakkelijker maken om aankopen te doen zonder fysiek een betaalkaart mee te nemen. Deze wallets slaan je kaartinformatie veilig op en stellen je in staat om snel en veilig betalingen uit te voeren met behulp van je smartphone of smartwatch.

- Personalisatie en aanbiedingen: Maak gebruik van de gepersonaliseerde aanbiedingen en diensten die je bank mogelijk maakt op basis van je financiële gedrag en voorkeuren. Dit kunnen aanbiedingen zijn voor kredietkaarten, leningen of andere financiële producten die specifiek zijn afgestemd op jouw behoeften.

- Financieel managementtools: Veel banken bieden digitale tools en apps waarmee je je uitgaven kunt volgen, budgetten kunt instellen en financiële doelen kunt stellen. Door deze tools te gebruiken, kun je een beter inzicht krijgen in je financiën en bewuster omgaan met je geld.

- Digitale beveiliging: Zorg ervoor dat je op de hoogte bent van de beveiligingsmaatregelen die je bank neemt om de veiligheid van je gegevens te waarborgen. Gebruik sterke wachtwoorden, vermijd het delen van persoonlijke informatie via onbeveiligde kanalen en meld verdachte activiteiten onmiddellijk aan je bank.

Door deze stappen te volgen, kun je meer profiteren van de digitale transformatie in de banksector en genieten van het gemak, de snelheid en de gepersonaliseerde diensten die digitale technologieën bieden. Het is ook raadzaam om regelmatig contact te onderhouden met je bank om op de hoogte te blijven van nieuwe digitale functies en mogelijkheden die ze kunnen aanbieden.

Digitale transformatie bij banken maakt gebruik van verschillende technologieën om de bedrijfsprocessen te verbeteren, de klantbeleving te optimaliseren en nieuwe zakelijke mogelijkheden te creëren. Enkele van de belangrijkste technologieën die worden gebruikt zijn:

- Cloud computing: Banken maken steeds vaker gebruik van cloudgebaseerde oplossingen om flexibiliteit, schaalbaarheid en kostenefficiëntie te bereiken. Ze kunnen hun gegevens en applicaties in de cloud opslaan, waardoor ze gemakkelijk toegankelijk zijn vanaf verschillende apparaten en locaties.

- Kunstmatige intelligentie (AI) en machine learning: Deze technologieën worden gebruikt om geavanceerde data-analyse uit te voeren, klantgedrag te voorspellen, frauduleuze activiteiten op te sporen en gepersonaliseerde aanbiedingen aan klanten te doen. AI-chatbots worden ook steeds vaker ingezet om klantenservice te automatiseren en snelle antwoorden op vragen te bieden.

- Big data-analyse: Banken hebben enorme hoeveelheden gegevens tot hun beschikking, zoals transactiegegevens, klantinformatie en marktgegevens. Door geavanceerde analysetechnieken toe te passen op deze gegevens, kunnen banken waardevolle inzichten verkrijgen die hen helpen bij het nemen van strategische beslissingen, het identificeren van trends en het verbeteren van risicobeheer.

- Blockchain-technologie: Blockchain is een gedecentraliseerd en veilig grootboeksysteem dat transparantie en vertrouwen mogelijk maakt bij financiële transacties. Banken experimenteren met blockchain voor het vereenvoudigen van grensoverschrijdende betalingen, het verbeteren van de beveiliging en het verminderen van tussenpersonen in complexe financiële processen.

- Biometrische authenticatie: Om de veiligheid te verbeteren en de gebruikerservaring te vereenvoudigen, maken banken gebruik van biometrische technologieën zoals vingerafdruk- of gezichtsherkenning voor het autoriseren van transacties en het inloggen op mobiele apps.

- Internet of Things (IoT): Met IoT kunnen apparaten met elkaar communiceren via internet, waardoor banken nieuwe mogelijkheden hebben om klanten te betrekken en gepersonaliseerde diensten aan te bieden. Bijvoorbeeld slimme apparaten kunnen gegevens delen met bankapplicaties om klanten inzicht te geven in hun energieverbruik of om verzekeringsmaatschappijen te helpen bij het beoordelen van risico’s.

- Robotic Process Automation (RPA): RPA stelt banken in staat om repetitieve taken en processen te automatiseren, waardoor menselijke middelen worden vrijgemaakt voor meer complexe taken. Dit kan leiden tot efficiëntere operationele processen en snellere dienstverlening aan klanten.

Het gebruik van deze technologieën varieert afhankelijk van de specifieke doelstellingen en behoeften van elke bank. Digitale transformatie omvat vaak het integreren van meerdere technologieën om een holistische en geïntegreerde aanpak te bereiken.

Digitale transformatie heeft een aanzienlijke impact gehad op het klantbeheer in de financiële sector. Het heeft de manier waarop financiële instellingen met hun klanten omgaan, veranderd en heeft geleid tot verbeterde klantervaringen en meer gepersonaliseerde diensten. Hier zijn enkele belangrijke aspecten van de impact van digitale transformatie op het klantbeheer:

- Verbeterde toegankelijkheid: Door digitale kanalen zoals online bankieren en mobiele apps kunnen klanten 24/7 toegang krijgen tot hun financiële informatie en transacties uitvoeren. Dit betekent dat ze niet langer beperkt zijn tot de openingstijden van fysieke bankfilialen. Klanten kunnen nu op elk gewenst moment en vanaf elke locatie hun bankzaken regelen, wat zorgt voor meer gemak en flexibiliteit.

- Personalisatie: Met behulp van geavanceerde data-analyse kunnen banken een diepgaand inzicht krijgen in het gedrag, de voorkeuren en de behoeften van hun klanten. Dit stelt hen in staat om gepersonaliseerde aanbiedingen, productaanbevelingen en diensten te doen die aansluiten bij de individuele behoeften van elke klant. Door personalisatie kunnen banken een sterke band met hun klanten opbouwen en hen het gevoel geven dat ze echt gewaardeerd worden.

- Snellere service: Digitale transformatie heeft geleid tot efficiëntere processen binnen financiële instellingen, waardoor de doorlooptijden voor klantverzoeken en -transacties zijn verkort. Klanten kunnen nu sneller antwoorden krijgen op hun vragen, leningaanvragen indienen of betalingen verrichten. Dit draagt bij aan een verbeterde klanttevredenheid en versterkt het vertrouwen in de financiële instelling.

- Omnichannel-ervaring: Digitale transformatie heeft ook geleid tot een naadloze integratie van verschillende kanalen, zoals online, mobiel en fysiek. Klanten kunnen nu moeiteloos schakelen tussen verschillende kanalen tijdens hun interacties met de bank. Bijvoorbeeld, ze kunnen een transactie starten op hun mobiele apparaat en deze vervolgens voltooien via een fysiek bankkantoor of klantenservicecentrum. Dit zorgt voor een consistente ervaring en maakt het voor klanten gemakkelijker om hun voorkeurskanaal te kiezen.

- Verbeterde selfservice: Met behulp van digitale technologieën kunnen klanten steeds meer taken zelfstandig uitvoeren zonder tussenkomst van medewerkers van de bank. Dit omvat functies zoals het openen van een rekening, het aanvragen van een lening of het wijzigen van persoonlijke gegevens. Selfservice-opties bieden gemak en tijdsbesparing voor klanten, terwijl ze tegelijkertijd de werkdruk verminderen voor bankmedewerkers.

Kortom, digitale transformatie heeft het klantbeheer in de financiële sector getransformeerd door verbeterde toegankelijkheid, personalisatie, snellere service, omnichannel-ervaringen en verbeterde selfservice-opties. Deze veranderingen hebben geleid tot een meer klantgerichte benadering van bankieren en hebben bijgedragen aan een verbeterde klanttevredenheid en loyaliteit.

Hoewel digitale transformatie veel voordelen biedt voor banken, zijn er ook enkele risico’s verbonden aan het implementeren van dit proces. Enkele belangrijke risico’s zijn:

- Beveiligingsrisico’s: Met de toename van digitale kanalen en gegevensverwerking neemt ook het risico op cyberaanvallen toe. Hackers kunnen proberen in te breken in systemen om toegang te krijgen tot gevoelige klantgegevens of financiële transacties te verstoren. Banken moeten investeren in robuuste beveiligingsmaatregelen, zoals firewalls, encryptie en geavanceerde authenticatiemethoden, om deze risico’s te minimaliseren.

- Privacyrisico’s: Bij digitale transformatie worden grote hoeveelheden klantgegevens verzameld en verwerkt. Het is van cruciaal belang dat banken voldoen aan de geldende privacywetgeving en zorgen voor een veilige opslag en verwerking van persoonlijke informatie. Niet-naleving kan leiden tot boetes, reputatieschade en het verlies van klantvertrouwen.

- Operationele risico’s: Bij de implementatie van nieuwe technologieën kunnen er operationele uitdagingen ontstaan. Het kan bijvoorbeeld moeilijk zijn om bestaande systemen te integreren met nieuwe platforms of om medewerkers op te leiden in het gebruik ervan. Slechte planning of onvoldoende training kan leiden tot technische storingen, vertragingen in de dienstverlening en ontevredenheid bij klanten.

- Veranderingsmanagementrisico’s: Digitale transformatie brengt vaak veranderingen met zich mee in de organisatiecultuur, processen en rollen van medewerkers. Het kan moeilijk zijn om weerstand tegen verandering te overwinnen en medewerkers te betrekken bij het nieuwe digitale landschap. Een gebrek aan communicatie, training en betrokkenheid kan leiden tot ontevredenheid bij medewerkers en een moeilijke overgang naar de nieuwe manier van werken.

- Klantacceptatierisico’s: Niet alle klanten zijn even snel bereid om over te stappen naar digitale kanalen. Sommige klanten geven de voorkeur aan persoonlijk contact of hebben moeite met het begrijpen of gebruiken van nieuwe technologieën. Banken moeten ervoor zorgen dat er voldoende ondersteuning en educatie beschikbaar is om klanten te helpen bij de overgang naar digitale diensten.

Het is belangrijk dat banken deze risico’s erkennen en proactieve maatregelen nemen om ze te beheersen. Dit omvat het investeren in beveiligingsmaatregelen, het waarborgen van naleving van privacywetgeving, zorgvuldige planning en implementatie, effectief veranderingsmanagement en het bieden van ondersteuning aan klanten tijdens de transitieperiode. Door deze risico’s serieus te nemen en passende maatregelen te nemen, kunnen banken succesvolle digitale transformaties realiseren terwijl ze hun reputatie en klantvertrouwen behouden.

Digitale transformatie biedt banken verschillende mogelijkheden om de kostenefficiëntie te verbeteren. Hier zijn enkele manieren waarop een bank dit kan bereiken:

- Automatisering van processen: Digitale technologieën zoals robotic process automation (RPA) kunnen repetitieve en tijdrovende taken automatiseren. Door handmatige processen te vervangen door geautomatiseerde systemen, kan een bank de operationele kosten verlagen en de efficiëntie verhogen.

- Self-servicekanalen: Het aanbieden van digitale self-servicekanalen, zoals online bankieren en mobiele apps, stelt klanten in staat om zelf transacties uit te voeren, rekeninginformatie op te vragen en ondersteuning te krijgen zonder tussenkomst van medewerkers. Dit vermindert de behoefte aan fysiek personeel en kan de kosten voor klantenservice aanzienlijk verlagen.

- Papierloze processen: Door over te stappen op digitale documentatie en workflows kan een bank aanzienlijke besparingen realiseren op papier-, print- en opslagkosten. Daarnaast kunnen elektronische documenten gemakkelijker worden gedeeld, beheerd en opgezocht, waardoor de productiviteit toeneemt.

- Cloud computing: Het gebruik van cloudgebaseerde infrastructuur in plaats van lokale servers kan aanzienlijke kostenbesparingen opleveren voor banken. Cloudoplossingen bieden schaalbaarheid, flexibiliteit en verminderde onderhoudskosten, waardoor IT-kosten kunnen worden geoptimaliseerd.

- Data-analyse: Door geavanceerde data-analysetechnieken toe te passen, kunnen banken inzichten verkrijgen over klantgedrag, risicobeheer en operationele efficiëntie. Deze inzichten kunnen worden gebruikt om kostenbesparende maatregelen te identificeren, zoals het verminderen van onnodige uitgaven of het optimaliseren van interne processen.

- Samenwerking met fintech-bedrijven: Banken kunnen samenwerken met fintech-startups om innovatieve oplossingen te ontwikkelen die kostenefficiëntie bevorderen. Dit kan bijvoorbeeld het gebruik van blockchain-technologie om transactiekosten te verlagen of het implementeren van AI-gestuurde chatbots voor klantenservice omvatten.

Het is belangrijk op te merken dat digitale transformatie niet alleen gaat over kostenbesparingen, maar ook over het bieden van waarde aan klanten en het stimuleren van groei. Door de juiste strategieën en technologieën te implementeren, kunnen banken zowel de kostenefficiëntie verbeteren als de algehele concurrentiepositie versterken.

Het waarborgen van IT-beveiliging tijdens digitalisering en digitale transformatie in de financiële sector is van cruciaal belang, gezien de gevoelige aard van financiële gegevens en de toenemende dreigingen van cybercriminaliteit. Hier zijn enkele beste praktijken die kunnen helpen bij het garanderen van IT-beveiliging:

- Risicobeoordeling: Voer een grondige risicobeoordeling uit om de kwetsbaarheden en bedreigingen binnen uw IT-infrastructuur te identificeren. Identificeer potentiële zwakke punten en ontwikkel een strategie om deze aan te pakken.

- Sterke authenticatie: Implementeer sterke authenticatiemethoden, zoals tweefactorauthenticatie (2FA) of biometrische verificatie, om ongeoorloofde toegang tot systemen te voorkomen.

- Gegevensversleuteling: Versleutel gevoelige gegevens, zowel in rust als tijdens verzending, om ervoor te zorgen dat zelfs als gegevens worden onderschept, ze niet kunnen worden gelezen of gebruikt door onbevoegden.

- Regelmatige updates en patching: Zorg ervoor dat alle software en systemen up-to-date zijn met de nieuwste beveiligingsupdates en patches. Dit helpt bij het dichten van bekende beveiligingslekken.

- Sterk wachtwoordbeleid: Implementeer een sterk wachtwoordbeleid dat regelmatig wijzigingen vereist, complexe wachtwoorden afdwingt en het delen van wachtwoorden ontmoedigt. Overweeg ook het gebruik van wachtwoordbeheertools voor extra beveiliging.

- Bewustwording en training: Investeer in training en bewustwordingsprogramma’s voor medewerkers om hen op de hoogte te houden van de nieuwste bedreigingen en best practices op het gebied van IT-beveiliging. Medewerkers zijn vaak de zwakste schakel in de beveiligingsketen.

- Geavanceerde detectie- en preventiemiddelen: Implementeer geavanceerde beveiligingsoplossingen, zoals firewalls, intrusion detection systems (IDS), intrusion prevention systems (IPS) en antivirussoftware om proactief bedreigingen te detecteren en te voorkomen.

- Incidentresponsplan: Ontwikkel een gedetailleerd incidentresponsplan dat beschrijft hoe u moet handelen in geval van een beveiligingsincident. Dit helpt bij een snelle en effectieve reactie op incidenten, minimaliseert schade en vermindert hersteltijd.

- Externe audits: Voer regelmatig externe audits uit om de effectiviteit van uw IT-beveiligingsmaatregelen te evalueren. Externe auditoren kunnen waardevolle inzichten bieden en helpen bij het identificeren van eventuele tekortkomingen of kwetsbaarheden.

- Samenwerking met experts: Werk samen met gerenommeerde IT-beveiligingsbedrijven of consultants die gespecialiseerd zijn in de financiële sector om ervoor te zorgen dat uw beveiligingsmaatregelen voldoen aan de beste praktijken en actuele dreigingen aanpakken.

Het waarborgen van IT-beveiliging vereist een voortdurende inspanning en een proactieve benadering. Door deze beste praktijken te volgen en voortdurend op de hoogte te blijven van nieuwe bedreigingen, kunt u de beveiliging van uw IT-infrastructuur tijdens digitalisering en digitale transformatie in de financiële sector verbeteren.