okt 23, 2023

door atiyasolutions

bankafschriften, bedragen, bedrijfseigenaar, begrijpen, betalingen, controleren, datums van elke transactie, financiële overzicht, fraude, gedetailleerd overzicht, gezonde financiële situatie, informatie begrijpen, kosten, omschrijving of referentie aan transacties gekoppeld, ongeautoriseerd gebruik van uw rekening, opnames, overschrijvingen, particulier, rentebetalingen, stortingen, transacties, uitgavenpatroon begrijpen en discrepanties identificeren, verdachte activiteiten

Bankafschriften: Een essentieel hulpmiddel voor uw financiële overzicht

Bankafschriften zijn een belangrijk instrument om uw financiën te beheren en een duidelijk overzicht te behouden van uw transacties. Of u nu een particulier bent of een bedrijfseigenaar, het regelmatig controleren en begrijpen van uw bankafschriften is van cruciaal belang voor een gezonde financiële situatie. In dit artikel zullen we de waarde van bankafschriften verkennen en hoe ze u kunnen helpen bij het beheren van uw geld.

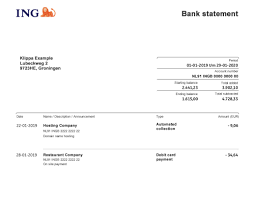

Een bankafschrift is in feite een gedetailleerd overzicht van alle transacties die plaatsvinden op uw bankrekening gedurende een bepaalde periode. Dit omvat stortingen, opnames, betalingen, overschrijvingen en eventuele kosten of rentebetalingen die aan uw rekening zijn gekoppeld. Door regelmatig uw bankafschriften te bekijken, kunt u niet alleen controleren of al uw transacties correct zijn verwerkt, maar ook eventuele verdachte activiteiten detecteren die kunnen wijzen op fraude of ongeautoriseerd gebruik van uw rekening.

Het begrijpen van de informatie op uw bankafschrift is essentieel om volledige controle te hebben over uw financiën. Het vermeldt niet alleen de bedragen en datums van elke transactie, maar ook de omschrijving of referentie die eraan is gekoppeld. Dit kan variëren van informatie over aankopen die u hebt gedaan tot details over salarisbetalingen, factuurbetalingen en andere financiële transacties. Door deze informatie te analyseren, kunt u uw uitgavenpatroon beter begrijpen en eventuele discrepanties of fouten identificeren.

Een ander voordeel van bankafschriften is dat ze u helpen bij het beheren van uw budget. Door uw afschriften te bekijken, kunt u een duidelijk beeld krijgen van uw inkomsten en uitgaven gedurende een bepaalde periode. Dit stelt u in staat om te evalueren waar uw geld naartoe gaat en waar mogelijk besparingen kunnen worden gerealiseerd. Bovendien kunnen bankafschriften u helpen bij het identificeren van abonnementen of automatische betalingen die mogelijk niet langer relevant zijn, waardoor u onnodige kosten kunt vermijden.

Voor bedrijven zijn bankafschriften ook van cruciaal belang voor het bijhouden van de financiële gezondheid van de onderneming. Ze bieden een gedetailleerd overzicht van alle inkomsten en uitgaven, waardoor bedrijfseigenaren de cashflow kunnen beheren, betalingstermijnen kunnen volgen en eventuele fouten in facturering kunnen opsporen. Bovendien zijn bankafschriften vaak vereist bij het indienen van belastingaangiften en audits, waardoor ze een essentieel document zijn voor de boekhouding.

Om optimaal gebruik te maken van uw bankafschriften, is het belangrijk om ze regelmatig te controleren en eventuele onjuistheden of verdachte activiteiten onmiddellijk te melden aan uw bank. Veel banken bieden tegenwoordig ook digitale afschriften aan, waardoor u ze gemakkelijk online kunt bekijken en downloaden. Dit maakt het nog eenvoudiger om uw financiën op elk moment en overal te controleren.

Kortom, bankafschriften zijn een waardevol instrument voor het beheren van uw financiën en het behouden van een duidelijk overzicht van uw transacties. Door regelmatig uw afschriften te bekijken, kunt u fraude detecteren, uw budget beheren en de financiële gezondheid van uw bedrijf monitoren. Zorg ervoor dat u deze belangrijke documenten regelmatig controleert om een solide basis te leggen voor uw financiële welzijn.

6 handige tips voor het beheren van uw bankafschriften

- Bewaar je bankafschriften altijd goed, zodat je ze makkelijk terug kan vinden als je ze nodig hebt.

- Controleer regelmatig je bankafschriften om er zeker van te zijn dat alles klopt.

- Als er onverwachte transacties verschijnen op je bankafschrift, neem dan meteen contact op met je bank om te controleren of het betreffende bedrag correct is verwerkt.

- Vergelijk de saldi van uw afschriften met uw verrichtingenregister om eventuele verschillen te detecteren en zo mogelijke problemen op te lossen voordat ze groter worden.

- Zorg dat u een back-up maakt van al uw afschriften en bewaar deze in een veilige locatie, bijvoorbeeld in een dichtgesloten archiefkast of in een cloudopslagdienst zoals Dropbox of Google Drive.

- Koppel uw bankrekening aan boekhoudsoftware, zodat u gemakkelijk toegang heeft tot alle informatie over uw financiën die geregistreerd staat op elk moment dat nodig is voor controles en analyse

Bewaar je bankafschriften altijd goed, zodat je ze makkelijk terug kan vinden als je ze nodig hebt.

Bankafschriften zijn belangrijke documenten die een gedetailleerd overzicht geven van al je financiële transacties. Of het nu gaat om stortingen, opnames, betalingen of overschrijvingen, deze afschriften bevatten waardevolle informatie die van pas kan komen bij het beheren van je geld en het bijhouden van je financiën.

Het is daarom essentieel om je bankafschriften goed te bewaren. Een georganiseerde en veilige plek voor deze documenten zorgt ervoor dat je ze gemakkelijk kunt terugvinden wanneer dat nodig is. Dit kan handig zijn bij verschillende situaties, zoals het controleren van specifieke transacties, het verifiëren van betalingen of het indienen van belastingaangiften.

Er zijn verschillende manieren waarop je je bankafschriften kunt bewaren. Een traditionele methode is om ze in een speciale map of archiefdoos te plaatsen, waarbij je ervoor zorgt dat ze geordend zijn op datum of maand. Je kunt ook overwegen om digitale kopieën te maken door de afschriften te scannen en op te slaan op een beveiligde harde schijf of in de cloud. Dit biedt extra bescherming tegen verlies of beschadiging van de fysieke documenten.

Het is ook raadzaam om oude bankafschriften niet onnodig lang te bewaren. Controleer de bewaartermijnen die van toepassing zijn in jouw land of regio en verwijder afschriften die niet langer nodig zijn. Dit helpt je om je documenten georganiseerd te houden en ruimte te besparen.

Het bewaren van je bankafschriften op een veilige plaats is een eenvoudige maar belangrijke stap om je financiën goed te beheren. Het stelt je in staat om snel toegang te krijgen tot de informatie die je nodig hebt, wanneer je het nodig hebt. Dus zorg ervoor dat je deze waardevolle documenten altijd goed bewaart, zodat je gemoedsrust hebt en een solide basis legt voor een gezonde financiële situatie.

Controleer regelmatig je bankafschriften om er zeker van te zijn dat alles klopt.

Het controleren van je bankafschriften is een eenvoudige maar essentiële gewoonte om ervoor te zorgen dat alles klopt met je financiën. Of je nu een particulier bent of een bedrijfseigenaar, het is belangrijk om regelmatig de tijd te nemen om je bankafschriften te controleren en eventuele discrepanties op te sporen.

Waarom is dit zo belangrijk? Ten eerste kan het controleren van je bankafschriften helpen bij het identificeren van mogelijke fouten in transacties. Het is mogelijk dat er onjuiste bedragen zijn afgeschreven of dat er dubbele betalingen zijn gedaan. Door regelmatig je afschriften door te nemen, kun je deze fouten snel opmerken en ze direct aanpakken met je bank.

Bovendien kan het controleren van je bankafschriften ook helpen bij het opsporen van ongeautoriseerde activiteiten of fraude. Het kan voorkomen dat er transacties plaatsvinden die niet door jou zijn geïnitieerd. Dit kunnen frauduleuze kosten zijn of zelfs pogingen tot identiteitsdiefstal. Door alert te zijn op verdachte activiteiten en deze onmiddellijk aan je bank te melden, kun je de nodige stappen ondernemen om jezelf te beschermen.

Een andere reden om regelmatig je bankafschriften te controleren, is om een duidelijk overzicht te behouden van je financiële situatie. Door de transacties en uitgaven op je afschrift zorgvuldig door te nemen, kun je beter inzicht krijgen in je uitgavenpatroon en mogelijke besparingsmogelijkheden identificeren. Dit kan je helpen bij het opstellen van een budget en het nemen van weloverwogen financiële beslissingen.

Gelukkig is het controleren van je bankafschriften tegenwoordig gemakkelijker dan ooit. Veel banken bieden online banking aan, waardoor je altijd en overal toegang hebt tot je afschriften. Je kunt ze eenvoudig bekijken, downloaden en controleren op eventuele fouten of verdachte transacties. Dit maakt het proces snel en handig, zonder dat je naar een fysiek filiaal hoeft te gaan.

Kortom, het regelmatig controleren van je bankafschriften is een belangrijke gewoonte om ervoor te zorgen dat alles klopt met je financiën. Het helpt bij het identificeren van fouten, het opsporen van fraude en het behouden van een duidelijk overzicht van je uitgaven. Neem dus de tijd om regelmatig je bankafschriften door te nemen – het is een kleine moeite die grote voordelen kan opleveren voor jouw financiële gemoedsrust!

Als er onverwachte transacties verschijnen op je bankafschrift, is het belangrijk om direct actie te ondernemen. Het kan namelijk wijzen op mogelijke fraude of fouten in de verwerking van betalingen. Een snelle reactie is essentieel om eventuele problemen op te lossen en je financiële veiligheid te waarborgen.

Wanneer je onbekende of verdachte transacties opmerkt, neem dan meteen contact op met je bank. Dit kan telefonisch, via e-mail of in persoon bij een bankkantoor. Leg de situatie uit en geef alle relevante informatie over de transactie, zoals het bedrag, de datum en eventuele bijbehorende referenties.

De bank zal vervolgens een onderzoek instellen om te achterhalen wat er is gebeurd. Ze zullen nagaan of de transactie legitiem is of dat er sprake is van fraude. In sommige gevallen kan het nodig zijn om een geschilprocedure te starten om het geld terug te krijgen.

Het is belangrijk om snel te handelen omdat sommige financiële instellingen een beperkte tijdslimiet hanteren voor het melden van verdachte transacties. Door direct contact op te nemen met je bank, vergroot je de kans dat het probleem snel wordt opgelost en eventuele schade wordt beperkt.

Daarnaast is het ook verstandig om andere voorzorgsmaatregelen te nemen, zoals het wijzigen van wachtwoorden en pincodes voor je online bankieren en creditcards. Dit helpt bij het beschermen van je accounts tegen mogelijke fraude in de toekomst.

Het is belangrijk om alert te blijven en regelmatig je bankafschriften te controleren. Door onverwachte transacties direct te melden, kun je snel handelen en je financiële veiligheid waarborgen. Vertrouw niet alleen op de bank om eventuele problemen op te merken, maar neem zelf de verantwoordelijkheid om je financiën actief te beheren en verdachte activiteiten te signaleren.

Vergelijk de saldi van uw afschriften met uw verrichtingenregister om eventuele verschillen te detecteren en zo mogelijke problemen op te lossen voordat ze groter worden.

Een handige tip voor het beheren van uw bankafschriften: Vergelijk de saldi van uw afschriften met uw verrichtingenregister om eventuele verschillen te detecteren en zo mogelijke problemen op te lossen voordat ze groter worden.

Het vergelijken van de saldi op uw bankafschriften met uw eigen verrichtingenregister is een eenvoudige maar effectieve manier om eventuele discrepanties of fouten in uw financiële transacties te identificeren. Door regelmatig de tijd te nemen om deze vergelijking te maken, kunt u problemen vroegtijdig opsporen en corrigerende maatregelen nemen voordat ze uitgroeien tot grote problemen.

Het proces is vrij eenvoudig. Neem uw meest recente bankafschrift en vergelijk de individuele transacties met wat u hebt geregistreerd in uw eigen verrichtingenregister, zoals een spreadsheet of een speciale financiële app. Controleer of alle transacties die op het afschrift staan, overeenkomen met wat u heeft geregistreerd. Let vooral op bedragen, datums en omschrijvingen.

Als u verschillen opmerkt tussen uw afschrift en verrichtingenregister, neem dan onmiddellijk contact op met uw bank om het probleem aan te kaarten. Het kan zijn dat er een fout is gemaakt bij het verwerken van een betaling, dat er dubbele boekingen zijn geweest of dat er zelfs sprake is van frauduleuze activiteiten. Hoe eerder u deze verschillen ontdekt en aanpakt, hoe sneller ze kunnen worden opgelost en hoe kleiner de impact op uw financiële situatie zal zijn.

Door regelmatig uw saldi te vergelijken, kunt u ook uw budget beter beheren en eventuele onverwachte kosten of foutieve afschrijvingen opsporen. Het kan voorkomen dat er abonnementen of automatische betalingen zijn die nog steeds worden afgeschreven, terwijl u ze mogelijk niet langer nodig heeft. Door deze tijdig te identificeren, kunt u onnodige kosten vermijden en uw financiën beter onder controle houden.

Kortom, het vergelijken van de saldi op uw bankafschriften met uw verrichtingenregister is een eenvoudige maar waardevolle gewoonte om eventuele verschillen of fouten in uw financiële transacties op te sporen. Neem de tijd om regelmatig deze vergelijking te maken en neem indien nodig contact op met uw bank om mogelijke problemen snel aan te pakken. Door proactief te zijn en problemen vroegtijdig op te lossen, kunt u genieten van een gezonde financiële situatie en gemoedsrust hebben over uw geldzaken.

Zorg dat u een back-up maakt van al uw afschriften en bewaar deze in een veilige locatie, bijvoorbeeld in een dichtgesloten archiefkast of in een cloudopslagdienst zoals Dropbox of Google Drive.

Het belang van het maken van back-ups van uw bankafschriften

Bankafschriften zijn waardevolle documenten die een gedetailleerd overzicht geven van uw financiële transacties. Om ervoor te zorgen dat u altijd toegang heeft tot deze belangrijke informatie, is het essentieel om regelmatig back-ups te maken van uw bankafschriften en deze op een veilige locatie te bewaren.

Een back-up maken van uw bankafschriften biedt verschillende voordelen. Ten eerste beschermt het u tegen onvoorziene omstandigheden zoals brand, waterschade of diefstal. Als u alleen vertrouwt op papieren afschriften en deze worden beschadigd of verloren gaan, kan dit ernstige gevolgen hebben voor uw financiële overzicht en administratie.

Door een back-up te maken van uw bankafschriften en deze op een veilige locatie te bewaren, kunt u erop vertrouwen dat u altijd toegang heeft tot deze informatie, zelfs als er iets met de originele documenten gebeurt. Een dichtgesloten archiefkast is bijvoorbeeld een goede optie om fysieke kopieën veilig te bewaren. Het beschermt ze tegen externe gevaren en houdt ze georganiseerd.

Daarnaast kunt u ervoor kiezen om digitale kopieën van uw bankafschriften te maken en ze op te slaan in een cloudopslagdienst zoals Dropbox of Google Drive. Dit biedt extra beveiliging en flexibiliteit omdat u altijd en overal toegang heeft tot uw afschriften, zolang u een internetverbinding heeft. Het maakt het ook gemakkelijker om uw afschriften te delen met bijvoorbeeld uw accountant of financieel adviseur.

Het maken van back-ups van uw bankafschriften is een eenvoudig proces dat u veel gemoedsrust kan bieden. Voor papieren afschriften kunt u een scanner gebruiken om digitale kopieën te maken en deze vervolgens opslaan op uw computer of in de cloud. Voor digitale afschriften kunt u ze direct downloaden en opslaan in een beveiligde map.

Onthoud dat het belangrijk is om regelmatig back-ups te maken van uw bankafschriften, bijvoorbeeld maandelijks of per kwartaal, afhankelijk van uw persoonlijke voorkeur en behoeften. Zorg er ook voor dat de gekozen opslagmethode voldoende beveiligd is, met sterke wachtwoorden en eventueel versleuteling.

Kortom, het maken van back-ups van uw bankafschriften en ze op een veilige locatie bewaren is een verstandige stap om ervoor te zorgen dat u altijd toegang heeft tot belangrijke financiële informatie. Of u nu kiest voor fysieke kopieën in een archiefkast of digitale kopieën in de cloud, het belangrijkste is dat u zich bewust bent van de waarde van deze documenten en stappen onderneemt om ze te beschermen.

Koppel uw bankrekening aan boekhoudsoftware voor optimaal gemak en controle over uw financiën

Het beheren van uw financiën kan soms een uitdagende taak zijn, vooral als u te maken heeft met verschillende transacties en uitgaven. Gelukkig is er een handige tip die u kan helpen bij het vereenvoudigen van dit proces: koppel uw bankrekening aan boekhoudsoftware. Door deze twee belangrijke elementen met elkaar te verbinden, kunt u gemakkelijk toegang krijgen tot alle informatie over uw financiën die geregistreerd staat, op elk moment dat nodig is.

Het koppelen van uw bankrekening aan boekhoudsoftware biedt talloze voordelen. Ten eerste zorgt het voor een naadloze integratie tussen uw banktransacties en uw boekhouding. Elke keer dat u een transactie doet, wordt deze automatisch geregistreerd in de software, waardoor handmatige invoer wordt geëlimineerd en menselijke fouten worden verminderd. Dit bespaart u niet alleen tijd, maar zorgt er ook voor dat al uw financiële gegevens nauwkeurig worden bijgehouden.

Bovendien biedt het koppelen van uw bankrekening aan boekhoudsoftware u directe toegang tot real-time informatie over uw financiële situatie. U kunt op elk gewenst moment de huidige status van uw saldo bekijken, evenals gedetailleerde informatie over transacties en betalingen die zijn gedaan. Dit is vooral handig wanneer u snel inzicht wilt hebben in uw financiële positie, bijvoorbeeld voor het maken van belangrijke beslissingen of het opstellen van rapporten.

Een ander voordeel is dat het koppelen van uw bankrekening aan boekhoudsoftware u in staat stelt om uw uitgavenpatroon beter te begrijpen en te analyseren. Door toegang te hebben tot gedetailleerde informatie over uw transacties, kunt u gemakkelijk categorieën maken en uw uitgaven volgen. Dit stelt u in staat om beter zicht te krijgen op waar uw geld naartoe gaat en waar mogelijk besparingen kunnen worden gerealiseerd.

Ten slotte maakt het koppelen van uw bankrekening aan boekhoudsoftware het proces van controles en analyses veel eenvoudiger. Wanneer u bijvoorbeeld belastingaangiften moet indienen of financiële rapporten moet opstellen, heeft u direct toegang tot alle benodigde gegevens. Dit bespaart u niet alleen kostbare tijd, maar vermindert ook de kans op fouten.

Kortom, door uw bankrekening te koppelen aan boekhoudsoftware kunt u genieten van een soepelere financiële ervaring. Het biedt gemak, nauwkeurigheid en directe toegang tot al uw financiële informatie wanneer u die nodig heeft. Overweeg deze handige tip om uw financiën efficiënter te beheren en meer controle te hebben over uw geldzaken.