Effectieve boekhouding van kortlopende leningen

Een kortlopende lening is een vorm van financiering die bedrijven vaak gebruiken om hun werkkapitaal aan te vullen of om tijdelijke financiële behoeften te dekken. Het correct boekhouden van kortlopende leningen is essentieel voor een nauwkeurige financiële rapportage en het beheer van de cashflow.

Als een bedrijf een kortlopende lening afsluit, moet dit worden opgenomen in de boekhouding als een schuld op korte termijn. Deze schuld moet worden vermeld op de balans als onderdeel van de totale schulden van het bedrijf. Het is belangrijk om de rente die verschuldigd is over de lening apart te registreren, aangezien dit een extra kostenpost vormt voor het bedrijf.

Daarnaast moeten bedrijven ook rekening houden met eventuele aflossingen die moeten worden gedaan op de kortlopende lening. Deze aflossingen moeten worden verwerkt in de boekhouding en mogen niet over het hoofd worden gezien, omdat ze invloed hebben op de cashflow en liquiditeit van het bedrijf.

Het bijhouden van een nauwkeurige administratie van kortlopende leningen is cruciaal voor het beheer van de financiële gezondheid van een bedrijf. Door deze leningen correct te boekhouden, kunnen bedrijven hun financiële prestaties beter analyseren en beslissingen nemen op basis van actuele en betrouwbare informatie.

Kortom, een goede boekhouding van kortlopende leningen is onmisbaar voor elk bedrijf dat gebruikmaakt van deze financieringsvorm. Door zorgvuldig alle aspecten van deze leningen bij te houden in de boekhouding, kunnen bedrijven hun financiën effectief beheren en groeikansen benutten met vertrouwen.

Veelgestelde Vragen over de Boekhouding van Kortlopende Leningen

- Wat is een kortlopende lening en hoe wordt deze in de boekhouding behandeld?

- Hoe verschilt de boekhouding van een kortlopende lening van die van een langlopende lening?

- Welke informatie moet worden opgenomen bij het registreren van een kortlopende lening in de boekhouding?

- Hoe beïnvloedt het afsluiten van een kortlopende lening de financiële positie van een bedrijf?

- Wat zijn de belangrijkste overwegingen bij het berekenen en registreren van rentekosten voor kortlopende leningen?

- Op welke manier kunnen aflossingen op kortlopende leningen invloed hebben op de cashflow en liquiditeit van een bedrijf?

Wat is een kortlopende lening en hoe wordt deze in de boekhouding behandeld?

Een kortlopende lening is een vorm van financiering die bedrijven gebruiken om hun tijdelijke cashflowbehoeften te dekken of om hun werkkapitaal aan te vullen. In de boekhouding wordt een kortlopende lening opgenomen als een schuld op korte termijn op de balans van een bedrijf. Het bedrag van de lening en de verschuldigde rente worden apart vermeld, en eventuele aflossingen die moeten worden gedaan, worden ook nauwkeurig bijgehouden. Door deze leningen correct te boekhouden, kunnen bedrijven een duidelijk beeld krijgen van hun financiële verplichtingen en de impact ervan op hun cashflow en liquiditeit evalueren.

Hoe verschilt de boekhouding van een kortlopende lening van die van een langlopende lening?

De boekhouding van een kortlopende lening verschilt op verschillende manieren van die van een langlopende lening. Bij een kortlopende lening wordt de schuld op korte termijn opgenomen in de balans en moeten eventuele aflossingen en rentebetalingen binnen het boekjaar worden verwerkt. Daarentegen wordt een langlopende lening beschouwd als een schuld op lange termijn en worden aflossingen en rentebetalingen over meerdere boekjaren verdeeld. De boekhoudkundige behandeling van kortlopende leningen is dus meer gericht op het beheer van directe financiële verplichtingen op korte termijn, terwijl langlopende leningen een langetermijnverplichting vertegenwoordigen die over meerdere jaren wordt afgelost.

Welke informatie moet worden opgenomen bij het registreren van een kortlopende lening in de boekhouding?

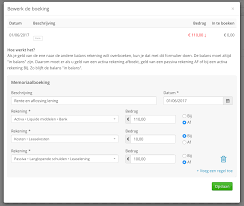

Bij het registreren van een kortlopende lening in de boekhouding is het essentieel om verschillende belangrijke informatie op te nemen. Allereerst moet de hoofdsom van de lening worden vermeld, samen met de overeengekomen rentevoet en looptijd van de lening. Daarnaast is het belangrijk om eventuele bijkomende kosten, zoals administratiekosten of provisies, op te nemen. Verder moet ook de planning voor aflossingen worden vastgelegd, inclusief data en bedragen. Het bijhouden van deze gedetailleerde informatie zorgt voor een nauwkeurige boekhouding en stelt bedrijven in staat om hun financiële verplichtingen op tijd na te komen en hun cashflow effectief te beheren.

Hoe beïnvloedt het afsluiten van een kortlopende lening de financiële positie van een bedrijf?

Het afsluiten van een kortlopende lening kan de financiële positie van een bedrijf op verschillende manieren beïnvloeden. Allereerst kan het zorgen voor een directe toename van de liquide middelen, wat het bedrijf in staat stelt om aan lopende financiële verplichtingen te voldoen of om investeringen te doen. Aan de andere kant brengt het afsluiten van een kortlopende lening ook extra schulden met zich mee, wat de financiële hefboom van het bedrijf kan vergroten en de rentekosten kan verhogen. Het is daarom essentieel voor bedrijven om de impact van kortlopende leningen op hun cashflow, liquiditeit en financiële gezondheid zorgvuldig te evalueren en deze leningen correct te boekhouden om een nauwkeurig inzicht te krijgen in hun totale financiële positie.

Wat zijn de belangrijkste overwegingen bij het berekenen en registreren van rentekosten voor kortlopende leningen?

Bij het berekenen en registreren van rentekosten voor kortlopende leningen zijn er verschillende belangrijke overwegingen waarmee bedrijven rekening moeten houden. Allereerst is het essentieel om de rentepercentages nauwkeurig vast te stellen, aangezien zelfs kleine verschillen een aanzienlijke impact kunnen hebben op de uiteindelijke kosten. Daarnaast is het belangrijk om te bepalen of de rente op de lening vast of variabel is, aangezien dit van invloed kan zijn op de totale kosten en cashflowprognoses. Verder moeten bedrijven ook rekening houden met eventuele bijkomende kosten of vergoedingen die verband houden met de lening, aangezien deze ook moeten worden meegenomen in de berekeningen. Door deze belangrijke overwegingen zorgvuldig te evalueren en correct te registreren, kunnen bedrijven een nauwkeurig beeld krijgen van hun financiële verplichtingen en de impact van kortlopende leningen op hun algehele financiële gezondheid begrijpen.

Op welke manier kunnen aflossingen op kortlopende leningen invloed hebben op de cashflow en liquiditeit van een bedrijf?

Aflossingen op kortlopende leningen kunnen aanzienlijke invloed hebben op de cashflow en liquiditeit van een bedrijf. Wanneer een bedrijf aflossingen doet op kortlopende leningen, betekent dit dat er geld uit de kasstroom wordt gebruikt om de schuld terug te betalen. Dit kan leiden tot een directe daling van de beschikbare liquide middelen, wat de cashflow van het bedrijf kan beïnvloeden. Als er niet voldoende contanten beschikbaar zijn om deze aflossingen te doen, kan dit leiden tot liquiditeitsproblemen en het bedrijf in financiële moeilijkheden brengen. Het is daarom essentieel voor bedrijven om zorgvuldig te plannen en hun cashflowpositie te monitoren om ervoor te zorgen dat ze in staat zijn om tijdig aan hun verplichtingen met betrekking tot kortlopende leningen te voldoen en tegelijkertijd een gezonde liquiditeitspositie te behouden.