Alles wat u moet weten over de rentevoet bij het lenen voor een huis

Alles wat u moet weten over de rentevoet bij het lenen voor een huis

Een huis kopen is een grote stap die vaak gepaard gaat met het afsluiten van een lening. Een van de belangrijkste aspecten waar u rekening mee moet houden bij het lenen voor een huis, is de rentevoet. De rentevoet bepaalt immers hoeveel u uiteindelijk zult betalen voor uw lening.

Wat is de rentevoet?

De rentevoet is het percentage dat u betaalt bovenop het geleende bedrag als vergoeding aan de geldverstrekker. Dit percentage wordt jaarlijks berekend op basis van verschillende factoren, waaronder de marktrente, de looptijd van de lening en uw persoonlijke financiële situatie.

Vaste of variabele rentevoet?

Bij het afsluiten van een hypotheeklening heeft u vaak de keuze tussen een vaste of variabele rentevoet. Een vaste rentevoet blijft gedurende de hele looptijd van uw lening ongewijzigd, terwijl een variabele rentevoet kan fluctueren op basis van marktomstandigheden.

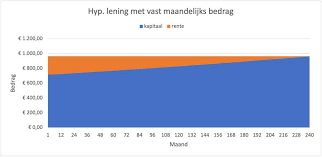

Invloed op uw maandelijkse aflossingen

De hoogte van de rentevoet heeft directe invloed op uw maandelijkse aflossingen. Hoe hoger de rentevoet, hoe meer u maandelijks zult moeten betalen. Het is daarom belangrijk om goed te vergelijken en te onderhandelen over de rentevoet voordat u een lening afsluit.

Onderhandelen over de rentevoet

Het is altijd mogelijk om te onderhandelen over de rentevoet bij het afsluiten van een lening voor uw huis. Zorg ervoor dat u goed geïnformeerd bent over actuele markttarieven en laat verschillende geldverstrekkers concurreren om u het beste aanbod te doen.

Besluit

De rentevoet is een cruciale factor bij het lenen voor een huis en kan aanzienlijke invloed hebben op uw totale kosten. Neem daarom voldoende tijd om verschillende opties te verkennen en kies verstandig wanneer u beslist welke lening en welke rentevoet het beste bij uw financiële situatie passen.

Veelgestelde Vragen over de Rentevoet voor een Hypothecaire Lening in 2024 (BE)

- Wat is de rentevoet vandaag in 2024?

- Hoeveel staat de rente voor een lening voor een huis?

- Wat staat de rentevoet vandaag?

- Wat is de rentevoet vandaag?

- Wat kost 200.000 euro lenen?

- Zal de rente dalen in 2025?

- Wat is de rentevoet van een hypothecaire lening?

- Wat is de rentevoet in 2024?

- Wat gaat de rente doen in 2024 in België?

- Hoeveel bedraagt de gemiddelde rentevoet om een huis te lenen?

- Hoeveel is de rentevoet 2024?

Wat is de rentevoet vandaag in 2024?

Een veelgestelde vraag met betrekking tot leningen voor een huis is: “Wat is de rentevoet vandaag in 2024?” Het bepalen van de exacte rentevoet voor leningen kan variëren afhankelijk van verschillende factoren, zoals de geldverstrekker, het type lening, de looptijd en de persoonlijke financiële situatie van de lener. Rentevoeten kunnen ook fluctueren op basis van marktomstandigheden en economische factoren. Het is daarom raadzaam om actuele informatie in te winnen bij verschillende geldverstrekkers en financiële instellingen om een goed beeld te krijgen van de rentevoeten die momenteel beschikbaar zijn in 2024.

Hoeveel staat de rente voor een lening voor een huis?

Een veelgestelde vraag bij het afsluiten van een lening voor een huis is: “Hoeveel bedraagt de rentevoet?” De rentevoet voor een lening voor een huis kan variëren afhankelijk van verschillende factoren, zoals de marktrente, de looptijd van de lening en uw persoonlijke financiële situatie. Het is essentieel om goed geïnformeerd te zijn over de actuele rentetarieven en om verschillende geldverstrekkers te vergelijken om zo het beste aanbod te vinden dat past bij uw financiële behoeften en mogelijkheden. Het is raadzaam om advies in te winnen bij financiële experts om u te helpen bij het nemen van een weloverwogen beslissing over de rentevoet voor uw lening voor een huis.

Wat staat de rentevoet vandaag?

Een veelgestelde vraag bij het afsluiten van een lening voor een huis is: “Wat staat de rentevoet vandaag?” De rentevoet is een variabele factor die dagelijks kan fluctueren op basis van verschillende economische en financiële factoren. Het is belangrijk om te weten dat de rentevoet niet vaststaat en regelmatig wordt bijgewerkt door geldverstrekkers op basis van marktomstandigheden. Daarom is het raadzaam om regelmatig de actuele rentestanden te controleren en advies in te winnen bij financiële experts om een goed geïnformeerde beslissing te kunnen nemen bij het afsluiten van een lening voor uw huis.

Wat is de rentevoet vandaag?

Een veelgestelde vraag met betrekking tot leningen voor een huis is: “Wat is de rentevoet vandaag?” De rentevoet voor leningen kan dagelijks variëren en wordt beïnvloed door verschillende factoren, zoals de marktomstandigheden, economische trends en het beleid van financiële instellingen. Het is belangrijk om te begrijpen dat de actuele rentevoet kan verschillen per geldverstrekker en type lening. Potentiële kredietnemers wordt geadviseerd om regelmatig de rentetarieven te controleren en contact op te nemen met geldverstrekkers voor de meest actuele informatie over de rentevoeten voor leningen voor een huis.

Wat kost 200.000 euro lenen?

Een veelgestelde vraag met betrekking tot het lenen van 200.000 euro voor een huis is: “Wat kost het om dit bedrag te lenen?” Het totale kostenplaatje van het lenen van 200.000 euro voor een huis wordt bepaald door verschillende factoren, waaronder de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals administratiekosten en verzekeringen. Het is essentieel om zorgvuldig te kijken naar de rentevoet en andere voorwaarden die geldverstrekkers bieden, aangezien deze een aanzienlijke invloed hebben op de uiteindelijke kosten van uw lening. Het vergelijken van verschillende aanbiedingen en het onderhandelen over gunstige voorwaarden kunnen helpen bij het vinden van de meest voordelige optie voor het lenen van 200.000 euro voor uw huis.

Zal de rente dalen in 2025?

Een veelgestelde vraag over de rentevoet voor leningen voor een huis is of deze zal dalen in 2025. Het voorspellen van renteschommelingen op lange termijn is echter zeer complex en afhankelijk van verschillende factoren, zoals economische groei, inflatie en monetaire beleidsbeslissingen. Hoewel prognoses kunnen worden gemaakt op basis van markttrends en analyses, is het onmogelijk om met zekerheid te zeggen of de rente zal dalen in 2025. Het is daarom verstandig om bij het afsluiten van een lening rekening te houden met de actuele rentetarieven en flexibel te blijven in het geval van veranderingen in de marktomstandigheden.

Wat is de rentevoet van een hypothecaire lening?

De rentevoet van een hypothecaire lening verwijst naar het percentage dat u betaalt bovenop het geleende bedrag als vergoeding aan de geldverstrekker. Deze rentevoet kan vast of variabel zijn en wordt jaarlijks berekend op basis van verschillende factoren, waaronder de marktrente, de looptijd van de lening en uw persoonlijke financiële situatie. Het is een essentieel element om rekening mee te houden bij het afsluiten van een hypotheeklening, aangezien het direct van invloed is op uw maandelijkse aflossingen en uiteindelijke totale kosten voor de lening. Het is daarom verstandig om goed geïnformeerd te zijn over de rentevoet en deze zorgvuldig te evalueren voordat u een beslissing neemt over uw huislening.

Wat is de rentevoet in 2024?

Een veelgestelde vraag met betrekking tot leningen voor een huis is: “Wat is de rentevoet in 2024?” Het bepalen van de rentevoet voor het jaar 2024 is echter geen eenvoudige kwestie, aangezien deze afhankelijk is van verschillende factoren, zoals de economische situatie, de marktrente en het beleid van financiële instellingen. Het is raadzaam om regelmatig de rentetarieven te volgen en advies in te winnen bij geldverstrekkers om een actueel beeld te krijgen van de rentevoeten voor leningen in 2024.

Wat gaat de rente doen in 2024 in België?

Een veelgestelde vraag met betrekking tot de rentevoet voor leningen voor een huis is: “Wat gaat de rente doen in 2024 in België?” Het voorspellen van de rentevoet op lange termijn is echter een uitdaging, omdat deze afhankelijk is van verschillende factoren, zoals economische groei, inflatie, monetaire beleidsbeslissingen en wereldwijde gebeurtenissen. Hoewel prognoses kunnen worden gemaakt op basis van huidige trends en verwachtingen, blijft het onzeker hoe de rentevoet zich precies zal ontwikkelen in 2024. Het is daarom verstandig om bij het afsluiten van een lening rekening te houden met verschillende rentescenario’s en flexibiliteit in te bouwen om eventuele veranderingen op te vangen.

Hoeveel bedraagt de gemiddelde rentevoet om een huis te lenen?

Een veelgestelde vraag over het lenen voor een huis is: “Hoeveel bedraagt de gemiddelde rentevoet om een huis te lenen?” De gemiddelde rentevoet voor het lenen van een huis kan variëren afhankelijk van verschillende factoren, zoals de marktrente, de looptijd van de lening en uw persoonlijke financiële situatie. Over het algemeen ligt de gemiddelde rentevoet voor hypotheekleningen in België momenteel rond de 2% tot 3%, maar dit kan fluctueren op basis van marktomstandigheden en individuele omstandigheden. Het is altijd verstandig om advies in te winnen bij financiële experts en verschillende geldverstrekkers te raadplegen om een goed beeld te krijgen van de actuele rentetarieven en om het beste aanbod te vinden dat past bij uw specifieke behoeften.

Hoeveel is de rentevoet 2024?

Een veelgestelde vraag met betrekking tot leningen voor een huis is: “Hoeveel is de rentevoet in 2024?” Het bepalen van de rentevoet voor het jaar 2024 is afhankelijk van verschillende factoren, waaronder de economische omstandigheden, de marktrente en het beleid van geldverstrekkers. Het is belangrijk om te begrijpen dat de rentevoet elk jaar kan variëren en dat het raadzaam is om actuele informatie te raadplegen bij financiële instellingen of experts op het gebied van leningen om een nauwkeurig beeld te krijgen van de rentevoet voor het komende jaar.