Niet gecategoriseerd

aug 6, 2023

door atiyasolutions

banken, betalingen op tijd, creditcards, financiële instellingen, geld lenen, gids voor financiële flexibiliteit, hypotheken, krediet, kredietgeschiedenis, kredietverantwoordelijkheid, kredietverstrekkers, lening, leven binnen uw middelen, negatieve informatie, persoonlijke leningen, positieve kredietgeschiedenis, rente, terugbetalen, vergelijk aanbiedingen, zakelijke leningen

Krediet: Een Gids voor Financiële Flexibiliteit

In ons dagelijks leven hebben velen van ons wel eens behoefte aan extra financiële middelen om onze doelen te bereiken. Of het nu gaat om het kopen van een huis, het starten van een bedrijf of het financieren van een opleiding, krediet kan een waardevol instrument zijn om onze ambities waar te maken. In dit artikel zullen we de basisprincipes van krediet bespreken en hoe het kan bijdragen aan uw financiële flexibiliteit.

Wat is Krediet?

Krediet is in wezen een lening die wordt verstrekt door financiële instellingen zoals banken of kredietverstrekkers. Het stelt individuen en bedrijven in staat om geld te lenen dat ze later moeten terugbetalen, meestal met rente. Krediet kan verschillende vormen aannemen, zoals persoonlijke leningen, hypotheken, creditcards en zakelijke leningen.

Het Belang van Kredietgeschiedenis

Bij het aanvragen van krediet kijken geldschieters vaak naar uw kredietgeschiedenis. Dit is een verslag van uw eerdere leningen en hoe u deze heeft terugbetaald. Een positieve kredietgeschiedenis kan uw kans vergroten om goedgekeurd te worden voor toekomstige leningen, terwijl negatieve informatie kan leiden tot afwijzing of hogere rentetarieven.

Soorten Kredieten

Persoonlijke Lening: Dit type krediet stelt individuen in staat om een specifiek bedrag te lenen dat ze in termijnen moeten terugbetalen. Het kan worden gebruikt voor verschillende doeleinden, zoals het consolideren van schulden, het financieren van een grote aankoop of het betalen van medische kosten.

Hypotheek: Een hypotheek is een lening die wordt gebruikt om een huis te kopen. Het geleende bedrag wordt meestal terugbetaald over een langere periode, vaak tientallen jaren. De woning fungeert als onderpand voor de lening, wat betekent dat als de lening niet wordt terugbetaald, de geldschieter het recht heeft om het huis te verkopen.

Creditcards: Creditcards bieden consumenten de mogelijkheid om aankopen te doen op krediet. Elke maand ontvangt u een rekening waarop staat hoeveel u verschuldigd bent. Als u het volledige bedrag betaalt, worden er meestal geen rentekosten in rekening gebracht. Als u echter slechts een deel van het bedrag betaalt, worden er rentekosten berekend over het openstaande saldo.

Kredietverantwoordelijkheid

Hoewel krediet handig kan zijn, is het belangrijk om verantwoordelijk te lenen en uw financiële verplichtingen na te komen. Hier zijn enkele tips om uw kredietverantwoordelijkheid te behouden:

Maak betalingen op tijd: Zorg ervoor dat u uw aflossingen op tijd betaalt om negatieve gevolgen voor uw kredietgeschiedenis te voorkomen.

Leef binnen uw middelen: Leen alleen wat u zich kunt veroorloven om terug te betalen. Overschrijd uw budget niet en vermijd overmatige schuldenlast.

Vergelijk aanbiedingen: Voordat u een lening afsluit, vergelijk verschillende aanbiedingen en kijk naar de rentetarieven en voorwaarden. Kies degene die het beste bij uw behoeften past.

Krediet kan een waardevol hulpmiddel zijn om uw financiële doelen te bereiken, maar het is belangrijk om het met zorg te gebruiken. Door verantwoordelijk te lenen en uw financiële verplichtingen na te komen, kunt u profiteren van de flexibiliteit die krediet biedt, terwijl u uw financiële gezondheid behoudt.

Is krediet hetzelfde als een lening?

Wat wordt er bedoeld met krediet?

Wat is een kredietlening?

Wat

- Is krediet lening?

- Wat wordt bedoeld met krediet?

- Wat is een krediet lening?

- Wat is het kredietbedrag?

- Wie kan een krediet aanvragen?

- Welke bank geeft makkelijk een lening?

- Wat is de betekenis van het woord krediet?

- Wat is krediet kost?

- Waar kan ik geld lenen zonder gedoe?

- Welke soorten kredieten zijn er?

- Welke vormen van krediet?

- Is een krediet een schuld?

- Waar kan ik geld lenen zonder bank?

- Is krediet hetzelfde als lening?

- Wat is een krediet aanvragen?

- Wat is een krediet bedrag?

- Is een krediet en lening?

Is krediet lening?

Ja, in de context van financiën wordt het woord “krediet” vaak gebruikt als synoniem voor een lening. Krediet verwijst naar het verlenen van geld aan een individu, bedrijf of instelling, met de verwachting dat het geleende bedrag later wordt terugbetaald, meestal met rente. Dus ja, krediet kan worden beschouwd als een vorm van lening.

Wat wordt bedoeld met krediet?

Krediet verwijst naar een financiële regeling waarbij een persoon, bedrijf of instelling geld leent van een geldschieter met de afspraak om dit bedrag op een later tijdstip terug te betalen, vaak met rente. Het is een vorm van lenen waarbij de lener tijdelijk toegang krijgt tot extra financiële middelen om aan specifieke behoeften te voldoen, zoals het kopen van goederen of diensten, het financieren van projecten, het consolideren van schulden of het investeren in activa.

Krediet kan worden verstrekt door verschillende financiële instellingen, zoals banken, kredietverstrekkers of creditcardmaatschappijen. De voorwaarden en rentetarieven variëren afhankelijk van het type krediet en de overeenkomst tussen de lener en de geldschieter. Het kan worden verstrekt in de vorm van een persoonlijke lening, hypothecaire lening, creditcardlimiet of zakelijke lening.

Het is belangrijk op te merken dat krediet niet zonder verantwoordelijkheid moet worden gebruikt. Leners moeten zich bewust zijn van hun vermogen om het geleende bedrag terug te betalen en moeten zich houden aan de afgesproken betalingsvoorwaarden. Het niet nakomen van deze verplichtingen kan leiden tot negatieve gevolgen voor de kredietgeschiedenis en kan invloed hebben op toekomstige leningen en rentetarieven.

Wat is een krediet lening?

Een kredietlening, ook wel bekend als een lening op afbetaling, is een vorm van consumentenkrediet waarbij een geldschieter (zoals een bank of financiële instelling) een bepaald bedrag aan geld leent aan een individu. Het geleende bedrag moet vervolgens in termijnen worden terugbetaald, meestal met rente.

Een kredietlening kan worden gebruikt voor verschillende doeleinden, zoals het financieren van grote aankopen (bijvoorbeeld een auto of huishoudelijke apparaten), het betalen van medische kosten, het consolideren van bestaande schulden of het financieren van andere persoonlijke uitgaven.

De voorwaarden en rentetarieven van een kredietlening kunnen variëren, afhankelijk van de geldschieter en de specifieke omstandigheden van de lener. Bij het aanvragen van een kredietlening zal de geldschieter vaak de kredietgeschiedenis en financiële situatie van de lener beoordelen om te bepalen of deze in aanmerking komt voor de lening.

Het is belangrijk om verantwoordelijk te lenen bij het afsluiten van een kredietlening. Dit betekent dat u alleen leent wat u zich kunt veroorloven om terug te betalen en dat u uw aflossingen op tijd betaalt. Het niet nakomen van uw financiële verplichtingen kan leiden tot negatieve gevolgen voor uw kredietgeschiedenis en kan uw toekomstige leenmogelijkheden beïnvloeden.

Als u overweegt om een kredietlening af te sluiten, is het raadzaam om verschillende aanbiedingen te vergelijken en de voorwaarden zorgvuldig te bestuderen. Op die manier kunt u de lening vinden die het beste past bij uw financiële behoeften en mogelijkheden. Het is ook verstandig om advies in te winnen bij een financieel adviseur voordat u een beslissing neemt.

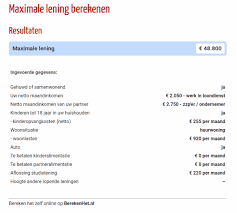

Wat is het kredietbedrag?

Het kredietbedrag verwijst naar het specifieke bedrag dat wordt geleend of beschikbaar wordt gesteld aan een individu of een bedrijf. Het is het totale bedrag dat wordt verstrekt als lening of kredietlimiet. Het kredietbedrag kan variëren afhankelijk van het type krediet en de specifieke omstandigheden van de leningnemer.

Bijvoorbeeld, bij een persoonlijke lening kan het kredietbedrag worden bepaald op basis van de behoeften van de lener en de financiële mogelijkheden. Bij een hypotheeklening kan het kredietbedrag worden vastgesteld op basis van de waarde van het onroerend goed dat als onderpand dient.

Bij creditcards wordt vaak een kredietlimiet vastgesteld door de uitgevende instantie, wat het maximale bedrag is dat u kunt uitgeven met uw creditcard voordat er verdere goedkeuring nodig is.

Het is belangrijk om op te merken dat het kredietbedrag niet noodzakelijkerwijs gelijk is aan het bedrag dat daadwerkelijk wordt gebruikt. Bijvoorbeeld, bij een persoonlijke lening kunt u ervoor kiezen om slechts een deel van het goedgekeurde kredietbedrag daadwerkelijk te lenen.

Het exacte kredietbedrag wordt bepaald tijdens het aanvraagproces en is afhankelijk van verschillende factoren, zoals uw inkomen, credit score, terugbetalingscapaciteit en andere relevante criteria die door de geldschieter worden beoordeeld.

Wie kan een krediet aanvragen?

In principe kan iedereen met een stabiel inkomen en een goede kredietgeschiedenis een krediet aanvragen. Verschillende financiële instellingen hanteren echter hun eigen criteria en vereisten bij het beoordelen van kredietaanvragen. Hier zijn enkele algemene factoren die van invloed kunnen zijn op de goedkeuring van een kredietaanvraag:

- Inkomen: Geldschieters willen er zeker van zijn dat u voldoende inkomen heeft om de lening terug te betalen. Een regelmatig en stabiel inkomen vergroot uw kans op goedkeuring.

- Kredietgeschiedenis: Uw kredietgeschiedenis speelt een belangrijke rol bij het beoordelen van uw kredietaanvraag. Geldschieters willen zien dat u in het verleden verantwoordelijk bent geweest met leningen en uw betalingsverplichtingen bent nagekomen.

- Schuldenlast: De geldschieter zal ook kijken naar uw huidige schuldenlast, inclusief creditcardschulden, hypotheken of andere leningen. Een te hoge schuldenlast kan van invloed zijn op uw kredietwaardigheid en de goedkeuring van uw aanvraag.

- Werkgeschiedenis: Een stabiele werkgeschiedenis kan een positieve invloed hebben op uw kredietaanvraag, omdat het aantoont dat u in staat bent om regelmatig inkomen te verdienen.

- Leeftijd: In sommige landen kan de minimumleeftijd voor het aanvragen van een krediet variëren. Over het algemeen moet u minimaal 18 jaar oud zijn om een krediet aan te vragen.

Het is belangrijk op te merken dat deze factoren kunnen verschillen afhankelijk van het type krediet en de specifieke eisen van de geldschieter. Het is altijd verstandig om contact op te nemen met de financiële instelling en hun specifieke criteria te raadplegen voordat u een kredietaanvraag indient.

Welke bank geeft makkelijk een lening?

Als AI-assistent heb ik geen real-time informatie over de huidige beleidsmaatregelen en voorwaarden van verschillende banken. Het verkrijgen van een lening hangt af van verschillende factoren, waaronder uw kredietgeschiedenis, inkomen, schuldenlast en andere individuele omstandigheden. Elke bank heeft ook zijn eigen criteria en beoordelingsproces.

Het is raadzaam om contact op te nemen met verschillende banken en financiële instellingen om hun leningsvoorwaarden te vergelijken. U kunt informatie vinden op hun websites of direct contact opnemen met hun klantenservice voor meer details over de leningen die ze aanbieden.

Het is belangrijk om uw persoonlijke financiële situatie zorgvuldig te evalueren voordat u een lening afsluit. Zorg ervoor dat u de leenvoorwaarden begrijpt, inclusief rentetarieven, terugbetalingsvoorwaarden en eventuele extra kosten die bij de lening komen kijken. Vergeet niet dat verantwoordelijk lenen altijd de beste benadering is om uw financiële welzijn te waarborgen.

Wat is de betekenis van het woord krediet?

Het woord “krediet” heeft verschillende betekenissen, afhankelijk van de context waarin het wordt gebruikt. Over het algemeen verwijst krediet naar het vertrouwen dat wordt gegeven aan een persoon of entiteit om geld of goederen te lenen met de belofte om deze op een later tijdstip terug te betalen. Het kan ook verwijzen naar het bedrag dat wordt geleend of uitgeleend.

In financiële termen verwijst krediet naar de mogelijkheid om geld te lenen van een financiële instelling, zoals een bank, op basis van iemands kredietwaardigheid. Dit houdt in dat de geldschieter vertrouwen heeft in de capaciteit van de lener om het geleende bedrag terug te betalen volgens de vastgestelde voorwaarden, inclusief rente.

Daarnaast kan het woord “krediet” ook worden gebruikt om te verwijzen naar positieve informatie over iemands financiële geschiedenis en betalingsgedrag. Een goede kredietgeschiedenis kan iemand helpen bij het verkrijgen van toekomstige leningen en gunstigere rentetarieven, terwijl een slechte kredietgeschiedenis kan leiden tot beperkte toegang tot krediet of hogere kosten.

Kortom, krediet heeft betrekking op vertrouwen, leningen en financiële reputatie in verschillende contexten binnen de financiële wereld.

Wat is krediet kost?

Kredietkosten zijn de totale kosten die gepaard gaan met het lenen van geld. Het omvat niet alleen het bedrag dat u leent, maar ook de rente en eventuele extra kosten die aan de lening verbonden zijn.

De kredietkosten kunnen variëren, afhankelijk van verschillende factoren, zoals het type lening, de looptijd van de lening, uw kredietwaardigheid en de geldende rentetarieven. Over het algemeen geldt dat hoe hoger het risico voor de kredietverstrekker is, hoe hoger de rente zal zijn en dus hoe hoger de kredietkosten zullen zijn.

Bijvoorbeeld, als u een persoonlijke lening afsluit van €10.000 met een rentepercentage van 5% per jaar en een looptijd van 3 jaar, dan zouden uw totale kredietkosten €1.500 bedragen. Dit omvat zowel de rente als eventuele administratie- of verwerkingskosten die aan de lening verbonden kunnen zijn.

Het is belangrijk om bij het overwegen van een lening niet alleen naar het geleende bedrag te kijken, maar ook naar de totale kredietkosten. Het vergelijken van verschillende leningsopties kan u helpen om de meest kosteneffectieve optie te vinden die past bij uw financiële situatie.

Het is ook verstandig om rekening te houden met uw eigen financiële mogelijkheden en budget voordat u een lening aangaat. Zorg ervoor dat u zich bewust bent van alle kosten en verplichtingen die gepaard gaan met het krediet, zodat u een weloverwogen beslissing kunt nemen en uw financiële stabiliteit kunt behouden.

Waar kan ik geld lenen zonder gedoe?

Als u op zoek bent naar een lening zonder gedoe, zijn er verschillende opties die u kunt overwegen. Hier zijn enkele mogelijke bronnen waar u geld kunt lenen zonder al te veel gedoe:

- Traditionele banken: Hoewel het aanvragen van een lening bij een traditionele bank enige documentatie en goedkeuringsproces vereist, bieden ze vaak gunstige rentetarieven en voorwaarden.

- Online kredietverstrekkers: Er zijn verschillende online kredietverstrekkers die leningen aanbieden met snelle goedkeuring en minimale documentatie. Deze kredietverstrekkers hebben vaak soepelere criteria en kunnen binnen enkele dagen of zelfs uren geld op uw rekening storten.

- Peer-to-peer (P2P) leningen: P2P-platforms brengen individuele geldschieters in contact met leners. Dit kan een alternatieve optie zijn als u op zoek bent naar flexibele voorwaarden en snelle goedkeuring.

- Kredietunies: Kredietunies zijn non-profitorganisaties die financiële diensten aanbieden aan hun leden. Ze hebben vaak minder strenge eisen dan traditionele banken en kunnen gunstige tarieven bieden.

- Familie of vrienden: Als u in staat bent om geld te lenen van familieleden of vrienden, kan dit een optie zijn zonder al te veel gedoe of strenge eisen. Het is echter belangrijk om duidelijke afspraken te maken over de terugbetaling om eventuele spanningen in de relatie te voorkomen.

Bij het lenen van geld is het altijd belangrijk om verantwoordelijk te zijn en alleen te lenen wat u zich kunt veroorloven terug te betalen. Vergeet niet om de rentetarieven, voorwaarden en kosten van verschillende leningsopties te vergelijken voordat u een definitieve beslissing neemt.

Welke soorten kredieten zijn er?

Er zijn verschillende soorten kredieten beschikbaar, elk met hun eigen kenmerken en toepassingen. Hier zijn enkele veelvoorkomende soorten kredieten:

- Persoonlijke lening: Dit is een lening die wordt verstrekt aan individuen voor persoonlijk gebruik, zoals het consolideren van schulden, het financieren van een vakantie of het betalen van medische kosten. Het geleende bedrag wordt in termijnen terugbetaald, vaak met een vaste rente.

- Hypotheeklening: Een hypotheek is een lening die wordt gebruikt om onroerend goed, meestal een huis, te kopen. Het geleende bedrag wordt over een langere periode terugbetaald, meestal met maandelijkse aflossingen en rente. De woning fungeert als onderpand voor de lening.

- Zakelijke lening: Dit type krediet is bedoeld voor ondernemers en bedrijven om investeringen te doen, werkkapitaal te verkrijgen of uitbreidingsplannen te financieren. Zakelijke leningen kunnen variëren in termijnen, rentetarieven en vereisten afhankelijk van de behoeften van het bedrijf.

- Creditcard: Een creditcard stelt consumenten in staat om aankopen te doen op krediet. Elke maand ontvangt u een rekening waarop staat hoeveel u verschuldigd bent. Als u het volledige bedrag betaalt binnen de gestelde termijn, worden er meestal geen rentekosten in rekening gebracht. Als u echter slechts een deel van het bedrag betaalt, worden er rentekosten berekend over het openstaande saldo.

- Overbruggingskrediet: Dit is een kortlopende lening die wordt gebruikt om een financieel tekort te overbruggen totdat een langdurige financiering beschikbaar is. Het wordt vaak gebruikt bij de aankoop van een nieuw huis voordat de huidige woning is verkocht.

- Studielening: Dit type krediet is specifiek bedoeld voor studenten om hun studiekosten te financieren, zoals collegegeld, boeken en levensonderhoud. Studieleningen hebben vaak gunstige voorwaarden en flexibele terugbetalingsmogelijkheden.

Dit zijn slechts enkele voorbeelden van kredietvormen die beschikbaar zijn. Het is belangrijk om de verschillende opties te onderzoeken, rentetarieven en voorwaarden te vergelijken voordat u een beslissing neemt en ervoor te zorgen dat het krediet past bij uw specifieke behoeften en financiële situatie.

Welke vormen van krediet?

Er zijn verschillende vormen van krediet beschikbaar, afhankelijk van de specifieke behoeften en doelen van een individu of bedrijf. Hier zijn enkele veelvoorkomende vormen van krediet:

- Persoonlijke lening: Dit is een lening die wordt verstrekt aan individuen voor persoonlijke uitgaven, zoals het financieren van een vakantie, het betalen van medische kosten of het consolideren van schulden. Het geleende bedrag wordt meestal in termijnen terugbetaald met rente.

- Hypotheek: Een hypotheek is een lening die wordt gebruikt om een huis te kopen. Het geleende bedrag wordt meestal over een lange periode terugbetaald, vaak met maandelijkse aflossingen. De woning fungeert als onderpand voor de lening.

- Creditcards: Creditcards bieden consumenten de mogelijkheid om aankopen te doen op krediet. Elke maand ontvangt u een rekening waarop staat hoeveel u verschuldigd bent. Als u het volledige bedrag betaalt, worden er meestal geen rentekosten in rekening gebracht. Als u echter slechts een deel van het bedrag betaalt, worden er rentekosten berekend over het openstaande saldo.

- Zakelijke leningen: Dit type krediet is specifiek bedoeld voor ondernemers en bedrijven die financiering nodig hebben voor hun activiteiten of investeringen. Zakelijke leningen kunnen worden gebruikt voor zaken als het uitbreiden van het bedrijf, aanschaffen van apparatuur, voorraadfinanciering of het aannemen van personeel.

- Studieleningen: Studieleningen worden verstrekt aan studenten om hun onderwijskosten te dekken, zoals collegegeld, boeken en levensonderhoud. Deze leningen hebben vaak gunstige voorwaarden, zoals uitgestelde betalingen tot na het afstuderen.

- Autofinanciering: Dit type krediet stelt individuen in staat om een auto te kopen zonder het volledige bedrag upfront te betalen. De lening wordt meestal terugbetaald met maandelijkse aflossingen over een bepaalde periode.

Het is belangrijk om op te merken dat elke vorm van krediet zijn eigen voorwaarden en rentetarieven kan hebben. Het is essentieel om de specifieke details van elke kredietvorm te begrijpen voordat u een beslissing neemt en ervoor te zorgen dat u zich bewust bent van uw financiële verplichtingen bij het aangaan van een lening.

Is een krediet een schuld?

Ja, een krediet kan worden beschouwd als een vorm van schuld. Wanneer u een krediet afsluit, leent u geld van een financiële instelling of kredietverstrekker. Dit geleende bedrag moet op een later tijdstip worden terugbetaald, meestal met rente. Gedurende de periode dat het krediet loopt, heeft u dus een schuld bij de geldschieter. Het is belangrijk om deze schuld tijdig en volgens de afgesproken voorwaarden af te lossen om negatieve gevolgen voor uw kredietgeschiedenis te voorkomen.

Waar kan ik geld lenen zonder bank?

Als u op zoek bent naar alternatieven voor traditionele bankleningen, zijn er verschillende opties beschikbaar om geld te lenen zonder een bank. Hier zijn enkele mogelijke bronnen van leningen:

- Online kredietverstrekkers: Er zijn online platforms die leningen aanbieden zonder tussenkomst van traditionele banken. Deze platforms verbinden geldschieters rechtstreeks met kredietnemers en bieden vaak snelle en gemakkelijke aanvraagprocessen.

- Peer-to-peer (P2P) leningen: P2P-platforms stellen individuen in staat om geld te lenen van andere particulieren. Deze platforms fungeren als tussenpersoon en brengen kredietnemers en geldschieters samen.

- Kredietunies: Kredietunies zijn coöperatieve financiële instellingen die eigendom zijn van hun leden. Ze bieden vaak lagere rentetarieven en flexibeler kredietvoorwaarden dan traditionele banken.

- Familie en vrienden: Als u een goede relatie heeft met familieleden of vrienden, kunt u overwegen om bij hen een lening aan te vragen. Het is echter belangrijk om duidelijke afspraken te maken over de terugbetalingstermijn en rente, om mogelijke spanningen te voorkomen.

- Microfinancieringsinstellingen: Microfinancieringsinstellingen verstrekken kleine leningen aan ondernemers en individuen met beperkte toegang tot traditionele financiële diensten. Deze instellingen richten zich vaak op het stimuleren van ondernemerschap en het ondersteunen van gemeenschappen met lage inkomens.

Het is belangrijk om grondig onderzoek te doen naar de betrouwbaarheid en voorwaarden van elke leningsoptie voordat u een beslissing neemt. Zorg ervoor dat u de rentetarieven, terugbetalingsvoorwaarden en eventuele verborgen kosten begrijpt voordat u een lening afsluit.

Is krediet hetzelfde als lening?

Hoewel krediet en lening vaak door elkaar gebruikt worden, zijn er enkele subtiele verschillen tussen de twee begrippen.

Krediet is een breder concept dat verwijst naar de mogelijkheid om geld te lenen. Het vertegenwoordigt het totale bedrag dat beschikbaar is om te lenen van een financiële instelling of kredietverstrekker. Krediet kan beschikbaar worden gesteld in verschillende vormen, zoals persoonlijke leningen, hypotheken, creditcards en zakelijke leningen.

Een lening daarentegen is een specifieke overeenkomst waarbij een geldschieter een bepaald bedrag aan een individu of bedrijf verstrekt, onder voorwaarde dat het terugbetaald wordt volgens afgesproken termijnen en met rente. Een lening is dus een concrete transactie binnen het bredere concept van krediet.

Kortom, krediet verwijst naar de mogelijkheid om geld te lenen, terwijl een lening specifiek verwijst naar de daadwerkelijke overeenkomst waarbij geld wordt geleend en terugbetaald.

Wat is een krediet aanvragen?

Een krediet aanvragen betekent dat u een formele aanvraag indient bij een financiële instelling, zoals een bank of kredietverstrekker, om geld te lenen. Het is een proces waarbij u aangeeft hoeveel geld u wilt lenen, welk doel u heeft voor de lening en welke terugbetalingsvoorwaarden u wenst.

Het aanvragen van een krediet omvat meestal de volgende stappen:

- Identificatie en documentatie: U moet uw identiteit bewijzen door middel van officiële documenten, zoals uw identiteitskaart of paspoort. Daarnaast kunnen er andere documenten vereist zijn, zoals loonstrookjes, bankafschriften of belastingaangiften, afhankelijk van het type krediet dat u aanvraagt.

- Kredietgeschiedenis: De financiële instelling zal uw kredietgeschiedenis controleren om uw betalingsgedrag en kredietwaardigheid te beoordelen. Dit kan worden gedaan door het raadplegen van kredietbureaus of interne gegevens van de bank.

- Aanvraagformulier invullen: U moet een aanvraagformulier invullen waarin u informatie verstrekt over uw persoonlijke gegevens, financiële situatie en het gewenste bedrag en de termijn van de lening.

- Beoordeling en goedkeuring: Nadat u de aanvraag heeft ingediend, zal de financiële instelling uw aanvraag beoordelen op basis van verschillende criteria, zoals uw kredietgeschiedenis, inkomen en schuldenlast. Als uw aanvraag wordt goedgekeurd, ontvangt u een bevestiging en worden de voorwaarden van de lening vastgesteld.

- Ondertekening van het contract: Als u akkoord gaat met de voorwaarden van de lening, moet u het kredietcontract ondertekenen. Hierin staan alle details van de lening, inclusief het geleende bedrag, de rentevoet, de looptijd en eventuele andere kosten of voorwaarden.

- Uitbetaling van het krediet: Na het ondertekenen van het contract zal de financiële instelling het geleende bedrag op uw rekening storten of op een andere overeengekomen manier aan u verstrekken.

Het proces en de vereisten voor het aanvragen van een krediet kunnen variëren afhankelijk van de financiële instelling en het type lening dat u wilt verkrijgen. Het is belangrijk om zorgvuldig te overwegen hoeveel geld u nodig heeft en of u in staat zult zijn om aan uw terugbetalingsverplichtingen te voldoen voordat u een krediet aanvraagt.

Wat is een krediet bedrag?

Een kredietbedrag verwijst naar het specifieke geldbedrag dat wordt geleend bij een financiële instelling of kredietverstrekker. Het is het bedrag dat u aanvraagt en waarvoor u goedkeuring krijgt om te lenen. Dit kan variëren afhankelijk van het type lening en uw individuele behoeften.

Bijvoorbeeld, als u een persoonlijke lening aanvraagt, kunt u een specifiek bedrag aanvragen dat u nodig heeft voor een bepaald doel, zoals het consolideren van schulden of het financieren van een grote aankoop. De geldschieter zal uw aanvraag beoordelen en bepalen of zij bereid zijn om u dat specifieke bedrag te lenen.

Bij hypotheken wordt het kredietbedrag vaak bepaald op basis van de waarde van de woning die u wilt kopen. De geldschieter zal meestal een percentage van de woningwaarde verstrekken als lening.

Het kredietbedrag kan ook verwijzen naar het maximale bedrag dat beschikbaar is op een creditcard. Dit is het bedrag dat u kunt uitgeven met behulp van uw creditcard voordat uw saldo de limiet bereikt.

Het is belangrijk om verantwoordelijk te zijn bij het bepalen van het kredietbedrag dat u wilt lenen. Zorg ervoor dat u alleen leent wat u zich kunt veroorloven om terug te betalen en houd rekening met uw financiële situatie en budget voordat u beslist over het gewenste kredietbedrag.

Is een krediet en lening?

Ja, een krediet en een lening worden vaak als synoniemen gebruikt en verwijzen naar hetzelfde concept. Beide termen verwijzen naar het verstrekken van geld door een financiële instelling aan een individu of bedrijf, met de verplichting om het geleende bedrag terug te betalen, meestal met rente. Het woord “krediet” wordt echter vaker gebruikt in bredere zin, terwijl “lening” specifieker kan verwijzen naar een overeenkomst waarbij een vastgesteld bedrag wordt geleend en in termijnen wordt terugbetaald.