mei 28, 2023

door atiyasolutions

bankieren, beleggingen, betalen, beveiligingsmaatregelen, biometrische identificatie, concurrentie in de financiële sector, financiële sector, financiële technologieoplossingen, fintech, gemak, inclusiviteit, investeren, leningen aanvragen, mobiele betaalapps, online platforms, online rekeningen openen, portefeuilles beheren, snelheid, toegang tot financiële diensten, toekomst, transacties, transformatie, tweestapsverificatie, veiligheid van financiële transacties

Financiële technologieoplossingen: de toekomst van de financiële sector

De financiële sector heeft de afgelopen jaren een enorme transformatie ondergaan dankzij de opkomst van financiële technologie, ook wel bekend als fintech. Deze innovatieve technologieën hebben de manier waarop we bankieren, betalen en investeren fundamenteel veranderd. Financiële technologieoplossingen bieden talloze voordelen voor zowel consumenten als bedrijven en hebben de potentie om de financiële wereld nog verder te revolutioneren.

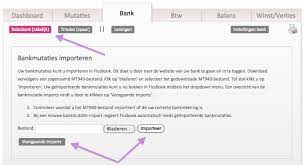

Een van de belangrijkste voordelen van financiële technologieoplossingen is het gemak en de snelheid waarmee transacties kunnen worden uitgevoerd. Met mobiele betaalapps kunnen consumenten eenvoudig en veilig betalingen doen met slechts een paar tikken op hun smartphone. Dit heeft het traditionele betaalproces vereenvoudigd en versneld, waardoor lange wachtrijen bij kassa’s tot het verleden behoren.

Daarnaast hebben financiële technologieoplossingen ook bijgedragen aan het vergroten van de toegang tot financiële diensten. Traditioneel hadden veel mensen geen toegang tot bankrekeningen of kredietfaciliteiten, maar met fintech-oplossingen kunnen ze nu eenvoudig online rekeningen openen, geld overmaken en leningen aanvragen. Dit heeft geleid tot een grotere inclusiviteit in de financiële wereld en heeft mensen geholpen om hun financiën beter te beheren.

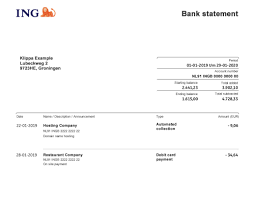

Een ander gebied waar financiële technologieoplossingen een grote impact hebben, is investeringen. Met behulp van online platforms kunnen beleggers gemakkelijk toegang krijgen tot verschillende beleggingsmogelijkheden en hun portefeuilles beheren. Dit heeft de drempel verlaagd voor beginnende beleggers en heeft hen in staat gesteld om op een meer gepersonaliseerde en geïnformeerde manier te investeren.

Naast het verbeteren van het gemak en de toegankelijkheid, hebben financiële technologieoplossingen ook geholpen bij het verbeteren van de veiligheid van financiële transacties. Innovatieve beveiligingsmaatregelen, zoals biometrische identificatie en tweestapsverificatie, zorgen ervoor dat persoonlijke gegevens en financiële informatie beter beschermd zijn tegen fraude en diefstal.

De opkomst van fintech heeft ook geleid tot een grotere concurrentie in de financiële sector, wat uiteindelijk ten goede komt aan consumenten. Traditionele banken worden uitgedaagd om hun diensten te verbeteren en innovatieve oplossingen te bieden om concurrerend te blijven. Dit heeft geleid tot lagere kosten, betere klantenservice en meer keuzemogelijkheden voor consumenten.

Het is duidelijk dat financiële technologieoplossingen de toekomst zijn van de financiële sector. Ze bieden ongekende mogelijkheden om de efficiëntie te vergroten, kosten te verlagen en de klanttevredenheid te verbeteren. Of het nu gaat om mobiele betalingen, online bankieren, robo-advies of blockchain-technologie, fintech blijft nieuwe en innovatieve manieren vinden om de financiële wereld te transformeren.

Als consument is het belangrijk om op de hoogte te blijven van de nieuwste ontwikkelingen in fintech en te profiteren van de voordelen die deze technologieën bieden. Als bedrijf is het essentieel om te investeren in financiële technologieoplossingen om concurrerend te blijven en tegemoet te komen aan de veranderende behoeften van klanten.

Kortom, financiële technologieoplossingen hebben een enorme impact gehad op de financiële sector en zullen dat ook in de toekomst blijven doen. Ze hebben geleid tot meer gemak, toegankelijkheid, veiligheid en concurrentie in de financiële wereld. Het is een spannende tijd voor zowel consumenten als bedrijven, omdat we getuige zijn van een revolutie in hoe we met geld omgaan.

9 Tips voor het kiezen en gebruiken van financiële technologieoplossingen

- Zorg ervoor dat je goed op de hoogte bent van alle nieuwe financiële technologieoplossingen.

- Kijk of de oplossing geschikt is voor jouw bedrijf en of het past binnen je budget.

- Denk na over welke functies je nodig hebt om te profiteren van een financiële technologieoplossing.

- Vergelijk verschillende oplossingen voordat je een definitieve keuze maakt.

- Let goed op de kosten die verbonden zijn aan het implementeren en gebruiken van een financiële technologieoplossing.

- Zorg ervoor dat de oplossing veilig is, zodat er geen informatie verloren gaat of gestolen kan worden door hackers of andere cybercriminelen.

- Vraag om feedback van gebruikers die al vertrouwd zijn met de technologie, zoals IT-experts, accountants en andere professionals in de branche om hun mening te horen over wat voor soort oplossingen er beschikbaar zijn en wat hun ervaring is met die specifieke oplossingen.

- Zorg dat je alle documentatie leest voordat je begint met het gebruik van een financiële technologische oplossing, zodat je precies weet wat er mogelijk is en hoe alles werkt voordat je begint met implementeren en gebruiken ervan in jouw bedrijf .

- Wees niet bang om hulp te vragen bij het selecteren, implementeren en gebruiken van een financiële technologische oplossing; veel bedrijven bieden professionele diensten aan waarmee ze u kunnen helpen bij elke stap in het proces .

Zorg ervoor dat je goed op de hoogte bent van alle nieuwe financiële technologieoplossingen.

In de snel veranderende wereld van financiële technologie is het cruciaal om goed op de hoogte te zijn van alle nieuwe ontwikkelingen en oplossingen die beschikbaar zijn. Of je nu een consument bent die gebruikmaakt van deze technologieën of een bedrijf dat ze wil implementeren, het begrijpen van de nieuwste financiële technologieoplossingen is essentieel om je financiën effectief te beheren en concurrentievoordeel te behalen.

Het bijhouden van nieuwe financiële technologieoplossingen kan je helpen om beter gebruik te maken van de voordelen die ze bieden. Denk bijvoorbeeld aan mobiele betaalapps, online beleggingsplatforms, digitale wallets en robo-adviesdiensten. Door op de hoogte te blijven, kun je ontdekken welke oplossingen het beste passen bij jouw behoeften en doelen.

Daarnaast kan kennis van nieuwe financiële technologieoplossingen je ook helpen om betere beslissingen te nemen op het gebied van investeringen en financieel beheer. Bijvoorbeeld, als je op de hoogte bent van de nieuwste trends in blockchain-technologie, kun je mogelijkheden identificeren om efficiënter en veiliger transacties uit te voeren. Als je bekend bent met robo-adviesdiensten, kun je profiteren van geautomatiseerde beleggingsstrategieën die zijn afgestemd op jouw risicotolerantie en doelstellingen.

Voor bedrijven is het belangrijk om goed geïnformeerd te zijn over nieuwe financiële technologieoplossingen om concurrerend te blijven. Door op de hoogte te zijn van de nieuwste trends en innovaties, kun je mogelijkheden identificeren om je bedrijfsprocessen te verbeteren, kosten te verlagen en een betere klantervaring te bieden. Of het nu gaat om het implementeren van mobiele betaaloplossingen, het aanbieden van digitale facturering of het gebruik van big data-analyse voor risicobeheer, kennis van financiële technologie kan een waardevol concurrentievoordeel opleveren.

Kortom, zorg ervoor dat je goed op de hoogte bent van alle nieuwe financiële technologieoplossingen die beschikbaar zijn. Blijf op de hoogte van de laatste trends en ontwikkelingen in fintech, zodat je optimaal kunt profiteren van de voordelen die deze technologieën bieden. Of je nu een consument bent of een bedrijfseigenaar, het begrijpen en toepassen van financiële technologieoplossingen kan helpen om je financiën effectief te beheren en succesvol te blijven in een steeds veranderende wereld.

Kijk of de oplossing geschikt is voor jouw bedrijf en of het past binnen je budget.

Bij het overwegen van financiële technologieoplossingen is het essentieel om te kijken of de oplossing geschikt is voor jouw bedrijf en of het past binnen je budget. Hoewel de voordelen van fintech duidelijk zijn, is het belangrijk om zorgvuldig te evalueren welke oplossing het beste bij jouw specifieke behoeften past.

Elk bedrijf heeft verschillende vereisten en doelen als het gaat om financiële technologie. Het is daarom belangrijk om te onderzoeken welke functies en mogelijkheden een bepaalde oplossing biedt en of deze aansluiten bij jouw bedrijfsprocessen. Denk hierbij aan zaken als betalingsverwerking, facturering, boekhouding, rapportage en risicobeheer. Een grondige analyse van je bedrijfsbehoeften zal je helpen om de juiste keuze te maken.

Daarnaast is het cruciaal om rekening te houden met je budget bij het selecteren van een financiële technologieoplossing. Hoewel sommige oplossingen mogelijk geavanceerde functies bieden, kunnen ze ook gepaard gaan met hogere kosten. Het is belangrijk om de prijsstructuur van de oplossing te begrijpen en na te gaan of deze past binnen je financiële mogelijkheden op lange termijn. Overweeg ook eventuele bijkomende kosten, zoals implementatiekosten, onderhoudskosten en licentiekosten.

Een grondige evaluatie van de geschiktheid van een financiële technologieoplossing voor jouw bedrijf en de haalbaarheid ervan binnen je budget zal je helpen om een weloverwogen beslissing te nemen. Het is raadzaam om contact op te nemen met verschillende aanbieders, demo’s te bekijken en referenties te raadplegen om een goed beeld te krijgen van wat elke oplossing te bieden heeft.

Het selecteren van de juiste financiële technologieoplossing kan een significante impact hebben op de efficiëntie en groei van je bedrijf. Door zorgvuldig te evalueren of de oplossing geschikt is voor jouw bedrijf en binnen je budget past, leg je een solide basis voor succesvolle implementatie en gebruik van fintech.

Denk na over welke functies je nodig hebt om te profiteren van een financiële technologieoplossing.

Bij het kiezen van een financiële technologieoplossing is het belangrijk om na te denken over welke functies je nodig hebt om er optimaal van te profiteren. Met de vele beschikbare opties en mogelijkheden is het essentieel om een oplossing te kiezen die perfect aansluit bij jouw specifieke behoeften.

Een van de eerste stappen in dit proces is het identificeren van de problemen of uitdagingen waarmee je wordt geconfronteerd in jouw financiële activiteiten. Heb je bijvoorbeeld behoefte aan betere tools voor budgetbeheer? Wil je gemakkelijk toegang hebben tot realtime financiële gegevens en rapportages? Of wil je een eenvoudige manier om betalingen te doen en ontvangen?

Zodra je jouw specifieke behoeften hebt geïdentificeerd, kun je beginnen met het onderzoeken van de verschillende functies die financiële technologieoplossingen bieden. Denk hierbij aan zaken als gebruiksgemak, integratiemogelijkheden met andere systemen, beveiligingsmaatregelen, rapportagecapaciteiten, klantondersteuning en schaalbaarheid.

Het is ook belangrijk om rekening te houden met jouw toekomstige groei- en uitbreidingsplannen. Een goede financiële technologieoplossing moet schaalbaar zijn en in staat zijn om mee te groeien met jouw bedrijf. Het zou frustrerend zijn om na verloop van tijd een nieuwe oplossing te moeten implementeren omdat de huidige niet langer voldoet aan jouw behoeften.

Daarnaast is het verstandig om naar de reputatie en betrouwbaarheid van de aanbieder van de financiële technologieoplossing te kijken. Doe grondig onderzoek naar het bedrijf, lees recensies en vraag referenties aan. Je wilt er zeker van zijn dat je samenwerkt met een betrouwbare partner die goede ondersteuning biedt en in staat is om langdurige waarde te leveren.

Kortom, bij het kiezen van een financiële technologieoplossing is het cruciaal om na te denken over welke functies je nodig hebt om er maximaal van te profiteren. Door jouw specifieke behoeften in kaart te brengen, onderzoek te doen naar beschikbare functies en rekening te houden met toekomstige groei, kun je een weloverwogen beslissing nemen die jouw financiële processen optimaliseert en jouw bedrijf vooruit helpt.

Vergelijk verschillende oplossingen voordat je een definitieve keuze maakt.

Vergelijk verschillende oplossingen voordat je een definitieve keuze maakt: de sleutel tot succes met financiële technologieoplossingen

In de steeds evoluerende wereld van financiële technologieoplossingen is het maken van de juiste keuze essentieel voor het behalen van succes. Of je nu op zoek bent naar een mobiele betaalapp, online beleggingsplatform of een geavanceerd boekhoudsysteem, het vergelijken van verschillende oplossingen voordat je een definitieve keuze maakt, is cruciaal.

Het vergelijken van verschillende financiële technologieoplossingen biedt talloze voordelen. Ten eerste stelt het je in staat om de functies en mogelijkheden van elke oplossing te begrijpen. Door te kijken naar wat elk platform te bieden heeft, kun je bepalen welke functies essentieel zijn voor jouw specifieke behoeften en welke overbodig zijn. Dit helpt je om gefocust te blijven en de oplossing te vinden die perfect past bij jouw bedrijf of persoonlijke doelen.

Ten tweede geeft het vergelijken van verschillende oplossingen je inzicht in de prijzen en kostenstructuur. Financiële technologieoplossingen variëren sterk in prijs, afhankelijk van factoren zoals functionaliteit, schaalbaarheid en ondersteuning. Door offertes aan te vragen en prijzen te vergelijken, kun je ervoor zorgen dat je niet alleen een oplossing vindt die aan jouw behoeften voldoet, maar ook binnen jouw budget past.

Daarnaast biedt het vergelijken van verschillende oplossingen de mogelijkheid om recensies en feedback van andere gebruikers te bekijken. Dit kan waardevolle inzichten bieden in de betrouwbaarheid, gebruiksvriendelijkheid en klantenservice van elke oplossing. Het is belangrijk om te leren van de ervaringen van anderen voordat je een definitieve keuze maakt, zodat je niet voor onaangename verrassingen komt te staan.

Tot slot stelt het vergelijken van verschillende financiële technologieoplossingen je in staat om proefversies of demo’s uit te proberen. Veel aanbieders bieden de mogelijkheid om hun oplossing gratis te testen voordat je een aankoopbeslissing neemt. Dit stelt je in staat om hands-on ervaring op te doen en te beoordelen of de oplossing daadwerkelijk aan jouw verwachtingen voldoet.

Het vergelijken van verschillende financiële technologieoplossingen kan tijdrovend zijn, maar het is een investering die zichzelf terugbetaalt. Door zorgvuldig onderzoek en evaluatie kun je de juiste keuze maken en profiteren van de vele voordelen die financiële technologieoplossingen bieden, zoals efficiëntieverbetering, kostenbesparing en verbeterde klantenservice.

Dus voordat je een definitieve beslissing neemt over welke financiële technologieoplossing het beste bij jou past, neem de tijd om verschillende opties te vergelijken. Doe grondig onderzoek, vraag offertes aan, lees recensies en probeer demo’s uit. Op deze manier kun je er zeker van zijn dat je de juiste keuze maakt en profiteert van de voordelen die financiële technologieoplossingen te bieden hebben.

Let goed op de kosten die verbonden zijn aan het implementeren en gebruiken van een financiële technologieoplossing.

Bij het implementeren en gebruiken van financiële technologieoplossingen is het van groot belang om goed op de kosten te letten. Hoewel deze oplossingen talloze voordelen bieden, zoals efficiëntieverbetering en kostenbesparing, kunnen er ook kosten verbonden zijn aan de implementatie en het gebruik ervan.

Het is essentieel om een grondige analyse te maken van de kosten die gepaard gaan met het implementeren van een financiële technologieoplossing. Dit omvat niet alleen de initiële investering in de software of het platform, maar ook eventuele aanpassingen aan bestaande systemen, integratiekosten en opleidingskosten voor medewerkers. Het is belangrijk om deze kosten in kaart te brengen en rekening te houden met eventuele bijkomende uitgaven.

Daarnaast is het ook belangrijk om rekening te houden met de lopende kosten van het gebruik van een financiële technologieoplossing. Dit kan onder andere abonnementskosten, transactiekosten of servicekosten omvatten. Het is raadzaam om deze kosten zorgvuldig te evalueren en af te wegen tegen de verwachte voordelen en besparingen die de oplossing zal opleveren.

Een andere factor waarmee rekening moet worden gehouden bij het evalueren van de kosten, is de schaalbaarheid van de financiële technologieoplossing. Als uw bedrijf groeit of verandert, kunnen er extra kosten ontstaan voor het upgraden of aanpassen van de oplossing aan nieuwe behoeften. Het is verstandig om flexibele oplossingen te overwegen die kunnen meegroeien met uw bedrijf, zodat u niet voor onverwachte kosten komt te staan.

Tot slot is het belangrijk om de kosten in perspectief te plaatsen ten opzichte van de waarde die de financiële technologieoplossing biedt. Het is mogelijk dat hogere kosten gerechtvaardigd zijn als de oplossing aanzienlijke voordelen oplevert, zoals verhoogde efficiëntie, betere klantenservice of hogere winstgevendheid. Het is dus belangrijk om een goede balans te vinden tussen kosten en voordelen.

Kortom, bij het implementeren en gebruiken van financiële technologieoplossingen is het cruciaal om aandacht te besteden aan de kosten. Een grondige analyse van zowel de initiële investering als de lopende kosten kan helpen om een weloverwogen beslissing te nemen en onaangename verrassingen te voorkomen. Door rekening te houden met schaalbaarheid en de waarde die de oplossing biedt, kunt u ervoor zorgen dat u optimaal profiteert van financiële technologieoplossingen zonder onnodige uitgaven.

In de snel evoluerende wereld van financiële technologieoplossingen is veiligheid een cruciale factor om in gedachten te houden. Het is essentieel om ervoor te zorgen dat de gekozen oplossing veilig is, zodat er geen informatie verloren gaat of gestolen kan worden door hackers of andere cybercriminelen.

Financiële gegevens zijn uiterst waardevol en moeten met de grootste zorg worden behandeld. Bij het selecteren van een financiële technologieoplossing is het belangrijk om te kijken naar de beveiligingsmaatregelen die worden genomen. Controleer of er encryptie wordt gebruikt om gevoelige gegevens te beschermen en of er sterke authenticatiemethoden zoals tweestapsverificatie worden toegepast.

Een andere belangrijke overweging is de naleving van regelgeving op het gebied van gegevensbescherming en privacy, zoals de Algemene Verordening Gegevensbescherming (AVG). Zorg ervoor dat de gekozen oplossing voldoet aan deze regelgeving en dat uw persoonlijke en financiële gegevens veilig zijn.

Daarnaast is het ook verstandig om te kijken naar het trackrecord van het bedrijf achter de financiële technologieoplossing. Hebben ze een goede reputatie op het gebied van beveiliging? Zijn er incidenten geweest waarbij gegevens zijn gecompromitteerd? Het loont altijd om wat onderzoek te doen voordat u uw vertrouwen stelt in een bepaalde oplossing.

Het implementeren van veiligheidsmaatregelen is niet alleen de verantwoordelijkheid van de aanbieder van de financiële technologieoplossing, maar ook van de gebruiker. Zorg ervoor dat u sterke wachtwoorden gebruikt, uw apparaten up-to-date houdt met de nieuwste beveiligingspatches en voorzichtig bent met het delen van persoonlijke informatie.

Het belang van veiligheid in financiële technologieoplossingen kan niet genoeg benadrukt worden. Het beschermen van uw financiële gegevens en het voorkomen van ongeautoriseerde toegang is essentieel om uw gemoedsrust te behouden. Neem daarom altijd de tijd om te controleren of de gekozen oplossing voldoet aan strenge beveiligingsnormen en neem zelf ook de nodige voorzorgsmaatregelen.

Vraag om feedback van gebruikers die al vertrouwd zijn met de technologie, zoals IT-experts, accountants en andere professionals in de branche om hun mening te horen over wat voor soort oplossingen er beschikbaar zijn en wat hun ervaring is met die specifieke oplossingen.

Het belang van gebruikersfeedback bij het kiezen van financiële technologieoplossingen

Bij het selecteren van de juiste financiële technologieoplossingen is het essentieel om niet alleen te vertrouwen op marketingmateriaal en verkooppraatjes. Het verkrijgen van feedback van gebruikers die al vertrouwd zijn met de technologie kan van onschatbare waarde zijn. Door te luisteren naar IT-experts, accountants en andere professionals in de branche, kunnen we inzicht krijgen in welke oplossingen beschikbaar zijn en wat hun ervaringen zijn met specifieke systemen.

Deze gebruikers hebben vaak uitgebreide kennis en ervaring met verschillende financiële technologieoplossingen. Ze hebben ze mogelijk al geïmplementeerd en dagelijks gebruikt binnen hun organisaties. Daarom kunnen ze waardevolle inzichten bieden over de functionaliteit, betrouwbaarheid, gebruiksvriendelijkheid en ondersteuning die deze oplossingen bieden.

IT-experts kunnen bijvoorbeeld hun technische expertise delen en ons helpen begrijpen hoe goed een bepaalde oplossing kan worden geïntegreerd in bestaande systemen of infrastructuur. Accountants kunnen ons vertellen hoe effectief een bepaalde oplossing is bij het stroomlijnen van boekhoudprocessen of het genereren van nauwkeurige financiële rapportages. Andere professionals in de branche kunnen ons informeren over specifieke functies of voordelen die zij hebben ervaren bij het gebruik van bepaalde financiële technologieoplossingen.

Door feedback te verzamelen van deze gebruikers, kunnen we een goed afgerond beeld krijgen van de verschillende oplossingen die beschikbaar zijn en welke het beste aansluiten bij onze behoeften. We kunnen hun ervaringen gebruiken om te bepalen welke oplossingen de beste prestaties leveren, betrouwbare ondersteuning bieden en een positieve impact hebben op onze bedrijfsprocessen.

Het is belangrijk om niet alleen te vertrouwen op één bron van feedback, maar om verschillende meningen en perspectieven te verzamelen. Dit stelt ons in staat om een goed geïnformeerde beslissing te nemen en de juiste financiële technologieoplossingen te kiezen die passen bij onze specifieke behoeften en doelstellingen.

Kortom, het vragen om feedback van gebruikers die al vertrouwd zijn met financiële technologieoplossingen is een waardevolle stap bij het maken van de juiste keuze. Door te luisteren naar IT-experts, accountants en andere professionals in de branche kunnen we waardevolle inzichten krijgen over welke oplossingen beschikbaar zijn en wat hun ervaring is met die specifieke oplossingen. Deze feedback stelt ons in staat om weloverwogen beslissingen te nemen en de beste financiële technologieoplossingen te selecteren voor onze organisatie.

Zorg dat je alle documentatie leest voordat je begint met het gebruik van een financiële technologische oplossing, zodat je precies weet wat er mogelijk is en hoe alles werkt voordat je begint met implementeren en gebruiken ervan in jouw bedrijf .

Een belangrijke tip bij het gebruik van financiële technologieoplossingen: lees alle documentatie!

Financiële technologieoplossingen bieden talloze voordelen voor bedrijven, maar het is essentieel om goed voorbereid te zijn voordat je ze implementeert. Een cruciale stap in dit proces is het grondig lezen van alle documentatie die bij de oplossing hoort.

Waarom is dit zo belangrijk? Ten eerste geeft de documentatie je een gedetailleerd inzicht in wat de financiële technologische oplossing precies kan doen en welke functies en mogelijkheden het biedt. Door dit te begrijpen, kun je bepalen of de oplossing aansluit bij de behoeften van jouw bedrijf en of het de gewenste resultaten kan opleveren.

Daarnaast geeft de documentatie je ook inzicht in hoe alles werkt. Het beschrijft stap voor stap hoe je de oplossing kunt implementeren, configureren en gebruiken. Dit stelt jou en jouw team in staat om een vlotte overgang te maken naar het gebruik van de financiële technologische oplossing zonder kostbare tijd te verspillen aan trial-and-error processen.

Bovendien kan het lezen van de documentatie je helpen om mogelijke valkuilen of uitdagingen te identificeren die zich kunnen voordoen tijdens het implementatieproces. Door deze kennis kun je proactief problemen aanpakken en mogelijke obstakels vermijden, waardoor je tijd en moeite bespaart.

Tot slot kan het doornemen van de documentatie je ook helpen om het meeste uit de financiële technologische oplossing te halen. Het kan je wijzen op geavanceerde functies of instellingen die mogelijk niet direct zichtbaar zijn, maar wel van grote waarde kunnen zijn voor jouw bedrijf. Door deze functies te ontdekken en te benutten, kun je het volledige potentieel van de oplossing benutten en maximaliseren.

Kortom, voordat je begint met het implementeren en gebruiken van een financiële technologische oplossing, is het van groot belang om alle documentatie zorgvuldig door te nemen. Dit stelt jou in staat om precies te weten wat er mogelijk is en hoe alles werkt, waardoor je een vlotte overgang kunt maken naar het gebruik ervan in jouw bedrijf. Neem de tijd om de documentatie grondig te bestuderen en maak optimaal gebruik van de voordelen die financiële technologieoplossingen kunnen bieden!

Wees niet bang om hulp te vragen bij het selecteren, implementeren en gebruiken van een financiële technologische oplossing; veel bedrijven bieden professionele diensten aan waarmee ze u kunnen helpen bij elke stap in het proces .

Wees niet bang om hulp te vragen bij financiële technologieoplossingen

Financiële technologieoplossingen kunnen een enorme impact hebben op uw bedrijf, maar het selecteren, implementeren en gebruiken ervan kan soms een uitdaging zijn. Gelukkig hoeft u dit niet alleen te doen. Veel bedrijven bieden professionele diensten aan om u te helpen bij elke stap in het proces.

Het is belangrijk om te onthouden dat u niet per se een expert hoeft te zijn op het gebied van financiële technologie. Er zijn tal van gespecialiseerde consultancybedrijven en serviceproviders die over de kennis en ervaring beschikken om u te begeleiden bij het maken van de juiste keuzes en het succesvol implementeren van de gekozen oplossing.

Door hulp in te schakelen bij het selectieproces kunt u profiteren van hun expertise en ervoor zorgen dat de gekozen oplossing perfect aansluit bij uw specifieke behoeften en doelstellingen. Ze kunnen u helpen bij het identificeren van de juiste functies, het vergelijken van verschillende leveranciers en het onderhandelen over contractvoorwaarden.

Bovendien kunnen deze professionals ook waardevolle begeleiding bieden tijdens de implementatiefase. Ze kunnen u helpen bij het plannen en uitvoeren van een soepele overgang naar de nieuwe technologieoplossing, inclusief gegevensmigratie, integratie met bestaande systemen en training voor uw medewerkers.

En zelfs nadat de oplossing is geïmplementeerd, kunnen deze dienstverleners u ondersteunen bij het gebruik en onderhoud ervan. Ze kunnen helpen bij het oplossen van eventuele problemen, het bieden van technische ondersteuning en het updaten van de software wanneer dat nodig is.

Kortom, wees niet bang om hulp te vragen bij het selecteren, implementeren en gebruiken van een financiële technologische oplossing. Er zijn genoeg professionele diensten beschikbaar die u kunnen begeleiden en ondersteunen gedurende het hele proces. Door samen te werken met experts kunt u ervoor zorgen dat uw bedrijf optimaal profiteert van de voordelen die financiële technologie te bieden heeft.