Alles wat u moet weten over een lening van €200.000

Lening van €200.000: Wat u moet weten

Een lening van €200.000 kan een aanzienlijke financiële verplichting zijn die zorgvuldige overweging en planning vereist. Of u nu van plan bent om een huis te kopen, een bedrijf te starten of grote uitgaven te doen, het is belangrijk om goed geïnformeerd te zijn voordat u zich verbindt tot een dergelijk bedrag.

Wat zijn de verschillende soorten leningen van €200.000?

Er zijn verschillende soorten leningen die beschikbaar kunnen zijn voor bedragen rond de €200.000, afhankelijk van uw specifieke behoeften:

- Hypotheeklening: Voor het kopen van een huis of vastgoed.

- Ondernemingslening: Voor het financieren van een bedrijfsstart-up of -uitbreiding.

- Persoonlijke lening: Voor grote persoonlijke uitgaven zoals renovaties of medische kosten.

Waar moet u op letten bij het afsluiten van een lening van €200.000?

Voordat u een lening van €200.000 afsluit, is het essentieel om enkele belangrijke factoren te overwegen:

- Rentevoet: Vergelijk rentetarieven bij verschillende geldverstrekkers om de meest gunstige voorwaarden te vinden.

- Aflossingstermijn: Kies een aflossingsperiode die past bij uw financiële situatie en doelen.

- Voorwaarden en boetes: Lees de kleine lettertjes zorgvuldig door om verrassingen te voorkomen.

- Financiële stabiliteit: Zorg ervoor dat u de lening kunt terugbetalen zonder in financiële problemen te komen.

Besluit

Een lening van €200.000 kan een krachtig hulpmiddel zijn om uw doelen te bereiken, maar het is belangrijk om verantwoordelijkheid te nemen en goed geïnformeerd beslissingen te nemen. Raadpleeg altijd een financieel adviseur voordat u zich verbindt tot een dergelijke grote lening, zodat u vol vertrouwen kunt bouwen aan uw financiële toekomst.

Veelgestelde Vragen over het Lenen van 200.000 Euro in België

- Hoeveel afbetalen voor 250.000 euro?

- Hoeveel moet ik verdienen om €150.000 te lenen?

- Wat kost 100000 lenen per maand?

- Hoeveel afbetalen als je 200000 leent?

- Wat is de verwachte rente op leningen in 2024?

- Wat is de goedkoopste rente op een lening?

- Hoeveel moet ik verdienen om 300.000 euro te kunnen lenen?

- Wat kost het om 100.000 euro te lenen?

- Hoeveel afbetalen als je 200000 euro leent?

- Hoeveel eigen inbreng huis 2025?

- Wat kost 200.000 euro lenen?

- Hoeveel kost 200000 euro lenen?

- Kan ik 200000 lenen?

- Hoeveel afbetalen voor 200000 euro?

- Kan ik 200.000 lenen?

- Wat moet je verdienen om 200000 te lenen?

- Hoeveel kost een lening van 200000 €?

- Wat kost een lening van 150.000 euro?

- Hoeveel kost het om 200.000 te lenen?

- Welke bank geeft makkelijk een lening?

- Kan je nog op 30 jaar lenen?

- Wat kost een lening van 200000 per maand?

- Wat kost het om 200.000 te lenen?

- Wat kost een hypotheek van 150.000 euro?

Hoeveel afbetalen voor 250.000 euro?

Een veelgestelde vraag met betrekking tot een lening van €200.000 is: “Hoeveel moet ik afbetalen voor €250.000?” Bij het overwegen van een leningbedrag van €250.000 is het belangrijk om rekening te houden met factoren zoals de rentevoet, de aflossingsperiode en eventuele bijkomende kosten. Het exacte bedrag dat u maandelijks moet afbetalen, zal variëren afhankelijk van deze factoren en de specifieke voorwaarden van de leningsovereenkomst die u aangaat. Het is verstandig om advies in te winnen bij een financieel adviseur om een duidelijk beeld te krijgen van uw terugbetalingsverplichtingen en om ervoor te zorgen dat u een weloverwogen beslissing neemt bij het aangaan van een lening van deze omvang.

Hoeveel moet ik verdienen om €150.000 te lenen?

Een veelgestelde vraag met betrekking tot het lenen van €150.000 is: “Hoeveel moet ik verdienen om dit bedrag te kunnen lenen?” Het antwoord op deze vraag hangt af van verschillende factoren, waaronder uw huidige financiële situatie, andere financiële verplichtingen en de specifieke voorwaarden van de geldverstrekker. Over het algemeen wordt aanbevolen dat uw bruto-inkomen voldoende moet zijn om de maandelijkse aflossingen op de lening te kunnen dragen, samen met andere lopende uitgaven. Geldverstrekkers zullen uw inkomsten en uitgaven evalueren om te bepalen of u in aanmerking komt voor een lening van €150.000 en hoeveel u kunt lenen op basis van uw financiële draagkracht. Het is verstandig om advies in te winnen bij een financieel adviseur voordat u een grote lening aangaat om ervoor te zorgen dat u de financiële verplichtingen kunt nakomen en uw budget gezond blijft.

Wat kost 100000 lenen per maand?

Een veelgestelde vraag over het lenen van €100.000 is: “Wat kost het om per maand €100.000 te lenen?” De maandelijkse kosten van het lenen van €100.000 zijn afhankelijk van factoren zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Het is belangrijk om een nauwkeurige berekening te maken om te begrijpen hoeveel u elke maand moet terugbetalen en of dit binnen uw financiële mogelijkheden past. Het raadplegen van een financieel adviseur kan u helpen om een goed inzicht te krijgen in de totale kosten en verplichtingen bij het lenen van €100.000.

Hoeveel afbetalen als je 200000 leent?

Een veelgestelde vraag met betrekking tot het lenen van €200.000 is: “Hoeveel moet ik afbetalen als ik €200.000 leen?” Het bedrag dat u maandelijks moet aflossen bij een lening van €200.000 hangt af van factoren zoals de rentevoet, de looptijd van de lening en het type lening dat u afsluit. Het is belangrijk om een realistische terugbetalingsstrategie te plannen en rekening te houden met uw financiële situatie om ervoor te zorgen dat u de lening op een haalbare manier kunt terugbetalen. Het raadplegen van een financieel adviseur kan u helpen bij het begrijpen van de totale kosten en verplichtingen die gepaard gaan met het lenen van een aanzienlijk bedrag als €200.000.

Wat is de verwachte rente op leningen in 2024?

Een veelgestelde vraag over leningen van €200.000 is: wat is de verwachte rente op leningen in 2024? De verwachte rente op leningen kan variëren afhankelijk van verschillende factoren, zoals economische omstandigheden, markttrends en het beleid van centrale banken. Het is raadzaam om regelmatig de rentetarieven te monitoren en advies in te winnen bij financiële experts om een beter inzicht te krijgen in de mogelijke ontwikkelingen op het gebied van leningrentes in 2024.

Wat is de goedkoopste rente op een lening?

Een veelgestelde vraag met betrekking tot een lening van €200.000 is: “Wat is de goedkoopste rente op een lening?” De rentevoet op een lening kan sterk variëren, afhankelijk van verschillende factoren zoals het type lening, de geldverstrekker, de looptijd en uw persoonlijke financiële situatie. Het is raadzaam om verschillende geldverstrekkers te vergelijken en offertes aan te vragen om de meest gunstige rentevoet te vinden die past bij uw behoeften en budget. Het is belangrijk om niet alleen naar de rentevoet te kijken, maar ook naar eventuele bijkomende kosten en voorwaarden om een weloverwogen beslissing te nemen bij het afsluiten van een lening.

Hoeveel moet ik verdienen om 300.000 euro te kunnen lenen?

Een veelgestelde vraag met betrekking tot het lenen van €300.000 is: “Hoeveel moet ik verdienen om dit bedrag te kunnen lenen?” Het antwoord op deze vraag hangt af van verschillende factoren, waaronder uw financiële situatie, uitgavenpatroon en de voorwaarden van de geldverstrekker. Over het algemeen wordt aanbevolen dat uw bruto jaarinkomen minstens drie tot vier keer het bedrag van de lening moet zijn om in aanmerking te komen voor een lening van €300.000. Het is echter verstandig om advies in te winnen bij een financieel adviseur of geldverstrekker om een nauwkeurige berekening te laten maken op basis van uw specifieke omstandigheden.

Wat kost het om 100.000 euro te lenen?

Een veelgestelde vraag over leningen van €200.000 is: “Wat kost het om €100.000 te lenen?” De totale kosten van het lenen van €100.000 kunnen variëren, afhankelijk van factoren zoals de rentevoet, de aflossingsperiode en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Het is belangrijk om een grondig inzicht te hebben in alle kosten die gepaard gaan met het lenen van geld, zodat u een weloverwogen beslissing kunt nemen en financiële verrassingen kunt voorkomen. Het raadplegen van een financieel adviseur kan u helpen bij het begrijpen van de totale kosten en het vinden van de meest geschikte lening voor uw specifieke behoeften.

Hoeveel afbetalen als je 200000 euro leent?

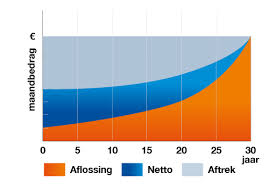

Wanneer je een lening van 200.000 euro afsluit, is het bedrag dat je maandelijks moet afbetalen afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en het type lening dat je hebt gekozen. Het is belangrijk om te berekenen hoeveel je per maand zult moeten terugbetalen, zodat je een goed inzicht krijgt in je financiële verplichtingen. Over het algemeen geldt dat hoe langer de looptijd van de lening is, hoe lager het maandelijkse aflossingsbedrag zal zijn, maar dit kan leiden tot een hogere totale rentekost. Het is verstandig om advies in te winnen bij een financieel adviseur om de beste aflossingsstrategie voor jouw situatie te bepalen en ervoor te zorgen dat je de lening op een haalbare manier kunt terugbetalen.

Hoeveel eigen inbreng huis 2025?

Een veelgestelde vraag met betrekking tot een lening van €200.000 voor een huis in 2025 is: “Hoeveel eigen inbreng is vereist?” Bij het kopen van een huis kan het hebben van voldoende eigen inbreng een cruciale rol spelen bij het verkrijgen van een lening en het bepalen van de totale financieringsstructuur. In 2025 kunnen de eisen met betrekking tot eigen inbreng variëren, afhankelijk van verschillende factoren zoals de geldverstrekker, de marktomstandigheden en uw persoonlijke financiële situatie. Het is raadzaam om advies in te winnen bij een hypotheekadviseur om te bepalen hoeveel eigen inbreng u nodig heeft en welke opties het beste aansluiten bij uw specifieke situatie.

Wat kost 200.000 euro lenen?

Een veelgestelde vraag over het lenen van €200.000 is: “Wat kost het om €200.000 te lenen?” Het totale bedrag dat het kost om €200.000 te lenen, hangt af van verschillende factoren, waaronder de rentevoet, de aflossingsperiode en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Door de rentevoeten te vergelijken bij verschillende geldverstrekkers en de voorwaarden zorgvuldig te bekijken, kunt u een beter inzicht krijgen in de totale kosten van het lenen van €200.000 en een weloverwogen beslissing nemen die past bij uw financiële situatie.

Hoeveel kost 200000 euro lenen?

Een veelgestelde vraag over het lenen van €200.000 is: “Hoeveel kost het om €200.000 te lenen?” Het totale kostenplaatje van het lenen van €200.000 hangt af van verschillende factoren, waaronder de rentevoet, de aflossingsperiode en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Het is belangrijk om een grondige berekening te maken van de totale terugbetalingsbedrag, inclusief rente, om een duidelijk beeld te krijgen van wat het lenen van dit bedrag uiteindelijk zal kosten. Het raadplegen van een financieel adviseur kan helpen bij het begrijpen van alle financiële aspecten en mogelijke kosten die gepaard gaan met het lenen van €200.000.

Kan ik 200000 lenen?

Een veelgestelde vraag met betrekking tot leningen van €200.000 is: “Kan ik €200.000 lenen?” Het antwoord op deze vraag hangt af van verschillende factoren, waaronder uw financiële situatie, kredietgeschiedenis en het doel van de lening. Geldverstrekkers zullen uw inkomen, uitgaven en andere financiële verplichtingen evalueren om te bepalen of u in aanmerking komt voor een lening van dit bedrag. Het is altijd verstandig om advies in te winnen bij een financieel adviseur voordat u een grote lening afsluit, zodat u een weloverwogen beslissing kunt nemen die past bij uw financiële doelen en mogelijkheden.

Hoeveel afbetalen voor 200000 euro?

Een veelgestelde vraag met betrekking tot een lening van €200.000 is: “Hoeveel moet ik afbetalen voor 200.000 euro?” Het exacte bedrag dat u maandelijks moet aflossen voor een lening van €200.000 hangt af van verschillende factoren, waaronder de rentevoet, de looptijd van de lening en eventuele extra kosten zoals administratiekosten of verzekeringen. Het is belangrijk om een gedetailleerd overzicht te krijgen van de totale kosten en aflossingsvoorwaarden voordat u zich verbindt tot een dergelijke lening, zodat u realistische verwachtingen kunt hebben en uw financiën goed kunt plannen.

Kan ik 200.000 lenen?

Een veelgestelde vraag met betrekking tot het lenen van €200.000 is: “Kan ik 200.000 lenen?” Het antwoord op deze vraag hangt af van verschillende factoren, waaronder uw financiële situatie, kredietgeschiedenis en het doel van de lening. Geldverstrekkers zullen uw inkomen, uitgaven en andere verplichtingen evalueren om te bepalen of u in aanmerking komt voor een lening van dit bedrag. Het is altijd verstandig om advies in te winnen bij een financieel adviseur voordat u een grote lening afsluit, zodat u een weloverwogen beslissing kunt nemen die past bij uw financiële doelen en mogelijkheden.

Wat moet je verdienen om 200000 te lenen?

Een veelgestelde vraag is: wat moet je verdienen om €200.000 te lenen? Het antwoord op deze vraag hangt af van verschillende factoren, waaronder de geldverstrekker, het type lening en de aflossingsvoorwaarden. Over het algemeen kijken geldverstrekkers naar het inkomen van de aanvrager, de stabiliteit van dat inkomen en andere financiële verplichtingen die de aanvrager heeft. Om €200.000 te lenen, is een aanzienlijk inkomen vereist om ervoor te zorgen dat de lening op een verantwoorde manier kan worden terugbetaald zonder financiële problemen te veroorzaken. Het is altijd verstandig om met een financieel adviseur te praten om een duidelijk beeld te krijgen van wat er nodig is om zo’n lening aan te gaan.

Hoeveel kost een lening van 200000 €?

Een veelgestelde vraag over een lening van €200.000 is: “Hoeveel kost een lening van 200.000 €?” De totale kosten van een lening van €200.000 kunnen variëren afhankelijk van verschillende factoren, zoals de rentevoet, de aflossingsperiode en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Het is belangrijk om een nauwkeurige berekening te maken van de totale terugbetalingsbedragen, inclusief rente, om een duidelijk beeld te krijgen van de financiële verplichtingen die gepaard gaan met het lenen van dit bedrag. Het raadplegen van een financieel adviseur kan helpen bij het begrijpen van de exacte kosten en het vinden van de meest geschikte leningsoptie voor uw situatie.

Wat kost een lening van 150.000 euro?

Een veelgestelde vraag is: wat kost een lening van 150.000 euro? Bij het bepalen van de kosten van een lening van 150.000 euro zijn verschillende factoren van belang, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Het is raadzaam om verschillende geldverstrekkers te vergelijken om de meest gunstige voorwaarden te vinden die aansluiten bij uw financiële situatie en doelen. Het is altijd verstandig om transparantie te vragen over alle kosten en voorwaarden voordat u zich verbindt tot een dergelijke lening, zodat u goed geïnformeerd bent over de totale kosten en betalingsverplichtingen.

Hoeveel kost het om 200.000 te lenen?

Een veelgestelde vraag over het lenen van €200.000 is: “Hoeveel kost het om €200.000 te lenen?” Het totale kostenplaatje van het lenen van €200.000 hangt af van verschillende factoren, waaronder de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Het is essentieel om een grondige analyse te maken van alle financiële aspecten voordat u zich committeert aan een dergelijk bedrag, zodat u een goed inzicht krijgt in de totale kosten en hoe deze zich verhouden tot uw financiële situatie en doelen.

Welke bank geeft makkelijk een lening?

Het is een veelgestelde vraag welke bank gemakkelijk een lening van €200.000 verstrekt. Het verkrijgen van een lening hangt af van verschillende factoren, waaronder uw kredietgeschiedenis, financiële situatie en het doel van de lening. Elke bank hanteert haar eigen criteria en beoordelingsproces bij het verstrekken van leningen. Het is daarom aan te raden om verschillende banken te vergelijken, advies in te winnen bij financiële experts en uw persoonlijke financiële situatie zorgvuldig te evalueren voordat u een lening aanvraagt. Het is belangrijk om verantwoordelijkheid te nemen en een weloverwogen beslissing te nemen bij het aangaan van een grote financiële verplichting zoals een lening van €200.000.

Kan je nog op 30 jaar lenen?

Een veelgestelde vraag over een lening van €200.000 is: “Kan je nog op 30 jaar lenen?” Het antwoord hierop is dat het afhankelijk is van de geldverstrekker en de specifieke leningsvoorwaarden. Sommige geldverstrekkers bieden nog steeds leningen aan met een looptijd van 30 jaar, terwijl anderen mogelijk kortere looptijden hanteren. Het is belangrijk om de verschillende opties te onderzoeken en te praten met financiële adviseurs om te bepalen welke aflossingsperiode het meest geschikt is voor uw financiële situatie en doelen.

Wat kost een lening van 200000 per maand?

Een veelgestelde vraag over een lening van €200.000 is: wat zijn de maandelijkse kosten? De maandelijkse kosten van een lening van €200.000 kunnen variëren, afhankelijk van factoren zoals de rentevoet, de looptijd van de lening en eventuele extra kosten. Om een nauwkeurige schatting te krijgen van wat een lening van €200.000 per maand kost, is het raadzaam om contact op te nemen met een geldverstrekker of financieel adviseur. Zij kunnen u helpen bij het berekenen van de maandelijkse aflossingen op basis van uw specifieke situatie en voorkeuren. Het is belangrijk om deze informatie te verkrijgen voordat u zich verbindt tot een dergelijke lening, zodat u een goed inzicht heeft in uw financiële verplichtingen en budgettering kunt plannen.

Wat kost het om 200.000 te lenen?

Een veelgestelde vraag over het lenen van €200.000 is: “Wat kost het om €200.000 te lenen?” Het totale kostenplaatje van het lenen van €200.000 omvat niet alleen het geleende bedrag zelf, maar ook de rente die u betaalt over de looptijd van de lening. De totale kosten kunnen variëren afhankelijk van factoren zoals de rentevoet, de aflossingsperiode en eventuele bijkomende kosten of boetes. Het is verstandig om een grondige analyse te maken van alle kosten en voorwaarden voordat u beslist om een lening van €200.000 aan te gaan, zodat u een weloverwogen financiële beslissing kunt nemen die past bij uw situatie en doelen.

Wat kost een hypotheek van 150.000 euro?

Een veelgestelde vraag over leningen van €200.000 is: “Wat kost een hypotheek van €150.000 euro?” Bij het bepalen van de kosten van een hypotheek van €150.000 zijn verschillende factoren van invloed, waaronder de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals notaris- en dossierkosten. Het is essentieel om nauwkeurig te berekenen wat de maandelijkse aflossingen zullen zijn en hoeveel u in totaal zult terugbetalen over de looptijd van de lening. Het raadplegen van een financieel adviseur kan u helpen om een duidelijk beeld te krijgen van de totale kosten en om een weloverwogen beslissing te nemen over het afsluiten van een hypotheeklening.