dec 22, 2023

door atiyasolutions

aangifte software, automatisering van berekeningen, belastingaangifte, extra functies en voordelen, financiële gegevens, flexibiliteit, gebruiksvriendelijkheid, gemak en efficiëntie, persoonlijke gegevens, tijdrovend proces, tips en suggesties, veiligheid, vereenvoudigen

Aangifte Software: Vereenvoudig uw belastingaangifte

Belastingaangifte doen kan een complex en tijdrovend proces zijn. Gelukkig is er tegenwoordig aangifte software beschikbaar die het hele proces aanzienlijk vereenvoudigt. Met behulp van deze software kunt u moeiteloos en efficiënt uw belastingaangifte indienen, zonder de stress en verwarring die vaak gepaard gaan met handmatige aangiftes.

Een van de belangrijkste voordelen van aangifte software is de gebruiksvriendelijkheid. Deze programma’s zijn speciaal ontworpen om zelfs voor mensen zonder uitgebreide fiscale kennis gemakkelijk te gebruiken te zijn. Ze begeleiden u stap voor stap door het aangifteproces, waarbij ze relevante vragen stellen en de benodigde informatie verzamelen. Dit zorgt ervoor dat u niets over het hoofd ziet en dat uw aangifte correct en volledig is.

Een ander groot voordeel van aangifte software is de automatisering van berekeningen. Deze programma’s hebben ingebouwde rekenmachines die automatisch uw inkomsten, uitgaven, aftrekposten en andere fiscale elementen berekenen. Dit bespaart u niet alleen tijd, maar minimaliseert ook het risico op fouten in uw aangifte. Bovendien houden deze programma’s rekening met de meest recente belastingwetten en -regels, waardoor u altijd up-to-date bent.

Veiligheid is ook een belangrijke factor bij het gebruik van aangifte software. Deze programma’s zijn ontwikkeld met geavanceerde beveiligingsmaatregelen om ervoor te zorgen dat uw persoonlijke en financiële gegevens veilig blijven. Ze maken gebruik van versleutelde verbindingen en voldoen aan strenge privacyrichtlijnen, zodat u met een gerust hart uw gegevens kunt invoeren en verzenden.

Bovendien bieden veel aangifte softwareprogramma’s extra functies en voordelen. Zo kunt u bijvoorbeeld uw aangifte opslaan en later bewerken, waardoor u flexibiliteit heeft in het invullen van uw gegevens. Sommige programma’s bieden ook tips en suggesties om mogelijke aftrekposten te identificeren, waardoor u mogelijk geld kunt besparen op uw belastingaanslag.

Kortom, aangifte software is een waardevol hulpmiddel voor iedereen die zijn belastingaangifte wil vereenvoudigen. Het bespaart tijd, minimaliseert fouten en biedt een veilige omgeving om uw persoonlijke gegevens in te voeren. Met de gebruiksvriendelijkheid en automatisering die deze programma’s bieden, kunt u zich concentreren op andere belangrijke aspecten van uw financiën terwijl u er zeker van bent dat uw belastingaangifte correct en volledig is.

Dus waar wacht u nog op? Probeer vandaag nog aangifte software uit en ervaar zelf het gemak en de efficiëntie die het biedt bij het indienen van uw belastingaangifte!

– Vereenvoudigt en versnelt de verwerking van belastingaangiften.

– Geschikt voor zowel beginners als ervaren belastingplichtigen.

–

- Het biedt een eenvoudige en efficiënte manier om de belastingaangifte te verwerken.

- Het is gemakkelijk te gebruiken voor zowel starters als ervaren belastingplichtigen.

- Het kan worden geconfigureerd om specifieke fiscale regels in België aan te passen.

- De software helpt bij het identificeren van mogelijke fiscale voordelen en kortingen die u kunt genieten door middel van de juiste strategieën en technieken voor belastingplanning.

- De software bevat ook verschillende tools waarmee u meer informatie krijgt over uw financiële situatie, zoals rapportages over inkomsten, uitgaven, activa en vermogen, enzovoort

5 nadelen van aangiftesoftware: een gids bij het maken van de juiste keuze.

- Het is vaak moeilijk om de juiste software te vinden die aan je behoeften voldoet.

- Er zijn veel verschillende softwarepakketten op de markt, waardoor het kiezen van de juiste optie een uitdaging kan zijn.

- Sommige aangifte-softwarepakketten kunnen duur zijn en bieden niet altijd waarvoor je betaalt.

- Aangifte-software kan complex zijn en vereist dat gebruikers hun tijd besteden aan het leren hoe ze het moeten gebruiken voordat ze er effectief mee kunnen werken.

- Veel aangifte-software biedt geen ondersteuning voor mobiele apparaten, wat betekent dat gebruikers mogelijk geen toegang hebben tot hun informatie als ze onderweg zijn of buitenshuis werken.

Het biedt een eenvoudige en efficiënte manier om de belastingaangifte te verwerken.

Aangifte software biedt een eenvoudige en efficiënte manier om de belastingaangifte te verwerken. Het traditionele proces van het invullen van papieren formulieren en het handmatig berekenen van belastingen kan tijdrovend en verwarrend zijn. Met aangifte software wordt dit hele proces vereenvoudigd en gestroomlijnd.

Met behulp van aangifte software kunt u gemakkelijk uw persoonlijke gegevens invoeren, zoals uw inkomen, uitgaven, aftrekposten en andere relevante informatie. Het programma begeleidt u stap voor stap door het invullen van de juiste velden, waardoor u geen belangrijke details over het hoofd ziet. Dit bespaart u tijd en minimaliseert het risico op fouten.

Bovendien maakt aangifte software gebruik van geautomatiseerde berekeningen. Dit betekent dat u niet langer zelf complexe formules hoeft toe te passen om uw belastingen te berekenen. Het programma doet dit automatisch voor u, waardoor u nauwkeurige resultaten krijgt zonder dat u zelf ingewikkelde wiskundige berekeningen hoeft uit te voeren.

Een ander voordeel van aangifte software is dat het up-to-date blijft met de nieuwste belastingwetten en -regels. Belastingwetten kunnen elk jaar veranderen, wat het indienen van een nauwkeurige aangifte bemoeilijkt als u niet op de hoogte bent van deze wijzigingen. Aangifte software zorgt ervoor dat alle relevante regels worden toegepast, waardoor u altijd voldoet aan de meest recente belastingvoorschriften.

Kortom, aangifte software biedt een eenvoudige en efficiënte manier om uw belastingaangifte te verwerken. Het vereenvoudigt het invullen van formulieren, automatiseert berekeningen en houdt rekening met de nieuwste belastingwetten. Met deze software kunt u uw belastingaangifte nauwkeurig en tijdig indienen, terwijl u tijd bespaart en de stress van handmatig werk vermindert. Probeer vandaag nog aangifte software uit en ontdek zelf het gemak dat het biedt!

Het is gemakkelijk te gebruiken voor zowel starters als ervaren belastingplichtigen.

Een van de grote voordelen van aangifte software is dat het gemakkelijk te gebruiken is, zowel voor starters als ervaren belastingplichtigen. Of u nu voor het eerst uw belastingaangifte indient of al jarenlang bekend bent met het proces, deze software biedt een intuïtieve en gebruiksvriendelijke interface die voor iedereen toegankelijk is.

Voor starters op het gebied van belastingaangiftes kan de gedachte aan het invullen van formulieren en het begrijpen van complexe fiscale termen ontmoedigend zijn. Aangifte software neemt deze zorgen weg door een stapsgewijze begeleiding te bieden. Het programma stelt relevante vragen en vraagt om specifieke informatie, waardoor beginners moeiteloos door het aangifteproces worden geleid.

Voor ervaren belastingplichtigen biedt aangifte software daarentegen nog steeds grote voordelen. Het bespaart tijd en moeite doordat veel gegevens automatisch worden ingevuld op basis van eerdere aangiftes of geïmporteerde informatie. Bovendien kunnen ervaren gebruikers profiteren van de geavanceerde functies en opties die beschikbaar zijn in de software, zoals het identificeren van specifieke aftrekposten of optimalisatiemogelijkheden.

Of u nu nieuw bent in de wereld van belastingaangiftes of al jarenlang uw aangifte indient, aangifte software maakt het proces eenvoudig en toegankelijk voor iedereen. Met een intuïtieve interface, stapsgewijze begeleiding en geautomatiseerde functies kunt u uw belastingaangifte nauwkeurig en efficiënt invullen, ongeacht uw ervaringsniveau.

Dus waarom zou u uzelf vermoeien met het handmatig invullen van ingewikkelde formulieren en het proberen te begrijpen van complexe fiscale regels? Kies voor aangifte software en maak uw leven gemakkelijker. U bespaart tijd, minimaliseert fouten en kunt erop vertrouwen dat uw belastingaangifte correct en volledig is. Probeer vandaag nog aangifte software uit en ervaar zelf het gebruiksgemak dat het biedt, ongeacht uw ervaringsniveau als belastingplichtige.

Een van de grote voordelen van aangifte software is dat het kan worden geconfigureerd om specifieke fiscale regels in België aan te passen. Belastingwetten en -regels kunnen complex en veranderlijk zijn, en het is essentieel om op de hoogte te blijven van de meest recente voorschriften om een nauwkeurige belastingaangifte te doen.

Met aangifte software kunt u gerust zijn, omdat het programma is ontworpen om rekening te houden met de Belgische belastingwetgeving. Het kan worden aangepast aan specifieke fiscale regels die van toepassing zijn in België, zoals aftrekposten, belastingtarieven en andere relevante aspecten.

Dit betekent dat u niet zelf alle complexe belastingregels hoeft te leren en toe te passen. De software neemt deze taak van u over en zorgt ervoor dat uw belastingaangifte voldoet aan de lokale wetgeving. Dit vermindert het risico op fouten en helpt u tijd te besparen bij het onderzoeken van de steeds veranderende fiscale regels in België.

Bovendien kunnen sommige aangifte softwareprogramma’s automatisch updates ontvangen wanneer er wijzigingen plaatsvinden in de fiscale wetgeving. Dit betekent dat u altijd up-to-date bent met de nieuwste regels en voorschriften zonder extra moeite of zorgen.

Het aanpassingsvermogen van aangifte software aan specifieke fiscale regels in België maakt het een waardevol instrument voor iedereen die zijn belastingaangifte wil doen. U kunt erop vertrouwen dat uw aangifte correct wordt ingediend, in overeenstemming met de Belgische wetgeving en zonder dat u zelf diepgaande fiscale kennis hoeft te hebben.

Kortom, aangifte software die kan worden geconfigureerd om specifieke fiscale regels in België aan te passen, biedt gemak en gemoedsrust bij het indienen van uw belastingaangifte. Het neemt de complexiteit weg en zorgt ervoor dat uw aangifte voldoet aan de lokale wetgeving. Profiteer van deze handige functie en vereenvoudig uw belastingaangifteproces vandaag nog!

De software helpt bij het identificeren van mogelijke fiscale voordelen en kortingen die u kunt genieten door middel van de juiste strategieën en technieken voor belastingplanning.

Belastingplanning kan een complexe aangelegenheid zijn, waarbij het belangrijk is om op de hoogte te zijn van de verschillende mogelijkheden om fiscale voordelen en kortingen te benutten. Gelukkig biedt aangifte software een waardevolle functie: het helpen identificeren van deze mogelijkheden.

Met behulp van geavanceerde algoritmen en ingebouwde intelligentie analyseert de software uw financiële gegevens en identificeert potentiële belastingvoordelen op basis van uw specifieke situatie. Het kan aftrekposten, vrijstellingen, credits en andere strategieën voor belastingplanning aanbevelen die u kunnen helpen uw belastinglast te verminderen.

Deze functie is vooral handig voor mensen die niet volledig op de hoogte zijn van alle fiscale regels en mogelijkheden. Het is gemakkelijk om bepaalde aftrekposten over het hoofd te zien of niet op de hoogte te zijn van nieuwe wetswijzigingen die u ten goede kunnen komen. Met aangifte software hoeft u zich geen zorgen te maken dat u iets mist, omdat het programma automatisch relevante voordelen in kaart brengt op basis van uw gegevens.

Door gebruik te maken van de juiste strategieën en technieken voor belastingplanning kunt u mogelijk geld besparen op uw belastingaanslag. Aangifte software fungeert als uw virtuele adviseur en wijst u op mogelijke kortingen en voordelen die u anders misschien over het hoofd zou zien. Dit kan resulteren in aanzienlijke besparingen en een optimalisatie van uw belastingaangifte.

Het identificeren van fiscale voordelen en kortingen is een belangrijk onderdeel van effectieve belastingplanning. Met aangifte software kunt u profiteren van de nieuwste technologieën om uw belastingstrategie te optimaliseren en uw financiële positie te versterken. Het programma doet het zware werk voor u, zodat u zich kunt concentreren op andere belangrijke aspecten van uw financiën.

Kortom, aangifte software biedt niet alleen gemak en efficiëntie bij het indienen van uw belastingaangifte, maar helpt u ook om mogelijke fiscale voordelen en kortingen te identificeren. Door gebruik te maken van de juiste strategieën en technieken voor belastingplanning kunt u uw belastinglast verminderen en mogelijk geld besparen. Maak vandaag nog gebruik van deze handige functie en optimaliseer uw belastingaangifte met aangifte software!

Aangifte Software: Verkrijg waardevolle inzichten in uw financiële situatie

Naast het vereenvoudigen van uw belastingaangifte, biedt aangifte software nog een groot voordeel: het verstrekken van gedetailleerde informatie over uw financiële situatie. Deze software bevat verschillende tools en functies waarmee u meer inzicht kunt krijgen in uw inkomsten, uitgaven, activa, vermogen en meer.

Een van de belangrijkste tools die aangifte software biedt, zijn rapportages. Met behulp van deze rapporten kunt u gedetailleerde overzichten krijgen van uw financiële gegevens. U kunt bijvoorbeeld een overzicht krijgen van uw totale inkomsten gedurende een bepaalde periode, inclusief details over de bronnen van die inkomsten. Op dezelfde manier kunt u ook rapporten genereren over uw uitgavenpatroon en de categorieën waaraan u het meeste geld besteedt.

Daarnaast kunnen deze tools u helpen bij het analyseren van uw activa en vermogen. U kunt bijvoorbeeld informatie verkrijgen over de waarde en samenstelling van uw bezittingen, zoals onroerend goed, voertuigen of investeringen. Dit kan u helpen bij het nemen van weloverwogen financiële beslissingen en het plannen voor de toekomst.

Het verkrijgen van deze gedetailleerde informatie kan voordelig zijn op verschillende manieren. Ten eerste helpt het u om een duidelijk beeld te krijgen van uw financiële gezondheid en welke gebieden mogelijk verbetering behoeven. U kunt bijvoorbeeld zien waar u mogelijk onnodige uitgaven doet en waar u kunt besparen. Dit kan u helpen om uw financiële doelen te bereiken en uw budget beter te beheren.

Bovendien kan het verkrijgen van deze inzichten u helpen bij het plannen van uw belastingstrategie. Door een goed begrip te hebben van uw inkomsten, uitgaven en activa, kunt u mogelijke aftrekposten identificeren en gebruik maken van fiscale voordelen die voor u beschikbaar zijn. Dit kan resulteren in lagere belastingaanslagen en meer geld in uw zak.

Kortom, aangifte software biedt niet alleen gemak bij het indienen van uw belastingaangifte, maar ook waardevolle inzichten in uw financiële situatie. Met de verschillende tools en rapportages die beschikbaar zijn, kunt u een dieper begrip krijgen van uw inkomsten, uitgaven, activa en vermogen. Dit stelt u in staat om betere financiële beslissingen te nemen, kosten te besparen en uw belastingstrategie te optimaliseren.

Waar wacht u nog op? Probeer vandaag nog aangifte software uit en ontdek de vele voordelen die het biedt voor het beheren van uw financiën!

Het is vaak moeilijk om de juiste software te vinden die aan je behoeften voldoet.

Een nadeel van aangifte software is dat het vaak moeilijk kan zijn om de juiste software te vinden die aan je specifieke behoeften voldoet. Met zoveel verschillende opties op de markt, kan het overweldigend zijn om te bepalen welke software het beste bij jou past.

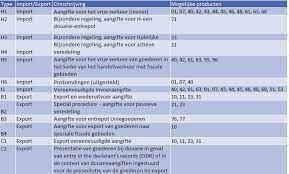

Een van de uitdagingen is dat niet alle aangifte software dezelfde functies en mogelijkheden biedt. Sommige programma’s zijn meer geschikt voor particulieren, terwijl andere specifiek zijn ontworpen voor zelfstandigen of bedrijven. Het is belangrijk om te weten welke functies je nodig hebt en welke belastingaangiftes de software ondersteunt (bijvoorbeeld personenbelasting, vennootschapsbelasting, btw-aangifte, etc.).

Daarnaast kan de complexiteit van je financiële situatie ook invloed hebben op het vinden van de juiste software. Als je bijvoorbeeld inkomsten uit verschillende bronnen hebt, meerdere aftrekposten moet verwerken of internationale transacties hebt, dan heb je mogelijk geavanceerdere software nodig die deze aspecten kan behandelen.

Het is belangrijk om tijd te nemen om onderzoek te doen en verschillende opties te vergelijken voordat je een keuze maakt. Lees beoordelingen en recensies van andere gebruikers, kijk naar de functies en prijzen van de software en overweeg ook de klantenservice en technische ondersteuning die wordt geboden.

Een andere factor om rekening mee te houden is dat sommige aangifte software mogelijk niet compatibel is met je besturingssysteem of apparaten. Controleer daarom altijd of de software compatibel is met jouw computer, tablet of smartphone voordat je het aanschaft.

Hoewel het vinden van de juiste aangifte software een uitdaging kan zijn, is het belangrijk om te onthouden dat er veel opties beschikbaar zijn. Door grondig onderzoek te doen en jouw behoeften en vereisten in kaart te brengen, kun je uiteindelijk de software vinden die het beste bij jou past. Vergeet ook niet om regelmatig updates en nieuwe releases van softwareontwikkelaars in de gaten te houden, omdat dit kan leiden tot verbeterde functionaliteit en betere aanpassing aan specifieke behoeften.

Kortom, hoewel het vinden van de juiste aangifte software een uitdaging kan zijn, is het zeker mogelijk om een oplossing te vinden die aan jouw behoeften voldoet. Neem de tijd om verschillende opties te vergelijken en maak een weloverwogen beslissing om ervoor te zorgen dat je belastingaangifte soepel en efficiënt verloopt.

Er zijn veel verschillende softwarepakketten op de markt, waardoor het kiezen van de juiste optie een uitdaging kan zijn.

Er zijn veel verschillende softwarepakketten op de markt, waardoor het kiezen van de juiste optie een uitdaging kan zijn. Hoewel aangifte software vele voordelen biedt, is er ook een potentieel nadeel waar rekening mee moet worden gehouden.

Het grote aantal beschikbare softwarepakketten kan overweldigend zijn voor gebruikers. Elk pakket heeft zijn eigen functies, prijzen en gebruiksvriendelijkheid. Dit kan het moeilijk maken om de juiste keuze te maken die past bij uw specifieke behoeften en budget.

Bij het kiezen van aangifte software is het belangrijk om uw eigen situatie en vereisten in overweging te nemen. Sommige pakketten richten zich bijvoorbeeld specifiek op zelfstandigen, terwijl andere geschikt zijn voor particulieren of bedrijven. Het is ook belangrijk om na te gaan of de software compatibel is met uw besturingssysteem en of deze voldoet aan de wettelijke vereisten van uw land.

Een ander aspect om rekening mee te houden is de prijs van de software. Sommige pakketten kunnen vrij prijzig zijn, vooral als ze geavanceerde functies bieden of worden geleverd met extra diensten zoals ondersteuning of advies. Het is belangrijk om uw budget in gedachten te houden bij het maken van uw keuze en ervoor te zorgen dat u waar voor uw geld krijgt.

Bovendien kan de gebruiksvriendelijkheid van aangifte software variëren tussen verschillende pakketten. Hoewel veel programma’s intuïtief ontworpen zijn en begeleiding bieden tijdens het aangifteproces, kunnen sommige gebruikers mogelijk moeite hebben met het navigeren door de software of het begrijpen van bepaalde termen en concepten. Het is daarom aan te raden om te kijken naar gebruikersrecensies en eventueel een proefversie van de software te proberen voordat u een definitieve beslissing neemt.

Al met al is het belangrijk om bewust te zijn van de mogelijke uitdagingen bij het kiezen van aangifte software. Het grote aantal beschikbare opties kan verwarrend zijn, en factoren zoals prijs en gebruiksvriendelijkheid moeten zorgvuldig worden overwogen. Door grondig onderzoek te doen en uw eigen behoeften in kaart te brengen, kunt u echter de juiste keuze maken en profiteren van de vele voordelen die aangifte software biedt.

Sommige aangifte-softwarepakketten kunnen duur zijn en bieden niet altijd waarvoor je betaalt.

Hoewel aangifte software veel voordelen biedt bij het indienen van uw belastingaangifte, is het belangrijk om op de hoogte te zijn van mogelijke nadelen. Een van deze nadelen is dat sommige aangifte-softwarepakketten duur kunnen zijn en mogelijk niet altijd de waarde bieden waarvoor je betaalt.

Het is essentieel om vooraf onderzoek te doen voordat je een aangifte-softwarepakket koopt. Sommige leveranciers brengen hoge kosten in rekening voor hun software, maar bieden mogelijk niet alle functies en ondersteuning die je verwacht. Dit kan leiden tot teleurstelling en frustratie, vooral als je had gehoopt op een uitgebreide en gebruiksvriendelijke ervaring.

Een ander aspect om in gedachten te houden is dat sommige aangifte-softwarepakketten extra kosten in rekening kunnen brengen voor specifieke functies of diensten. Bijvoorbeeld, sommige pakketten bieden mogelijk alleen basisfunctionaliteit in de basisprijs, terwijl geavanceerdere functies apart moeten worden aangeschaft tegen extra kosten. Dit kan het uiteindelijke prijskaartje van de software aanzienlijk verhogen.

Bovendien kan de technische ondersteuning die wordt geboden bij sommige aangifte-softwarepakketten beperkt zijn. Als je problemen ondervindt of vragen hebt tijdens het gebruik van de software, wil je er zeker van zijn dat er deskundige ondersteuning beschikbaar is om je te helpen. Het ontbreken van een goede klantenservice kan frustrerend zijn en kan leiden tot vertragingen bij het indienen van uw aangifte.

Om deze nadelen te voorkomen, is het belangrijk om grondig onderzoek te doen voordat je een aangifte-softwarepakket aanschaft. Lees beoordelingen en vergelijk verschillende opties om ervoor te zorgen dat je de beste waarde krijgt voor je geld. Let op de prijs, maar ook op de functies, klantenservice en reputatie van de softwareleverancier.

Hoewel sommige aangifte-softwarepakketten duur kunnen zijn en niet altijd bieden waarvoor je betaalt, betekent dit niet dat alle softwarepakketten dezelfde problemen hebben. Er zijn veel betrouwbare en kosteneffectieve opties beschikbaar die uitstekende functionaliteit en ondersteuning bieden tegen een redelijke prijs.

Het is belangrijk om een weloverwogen beslissing te nemen bij het kiezen van aangifte software en ervoor te zorgen dat het pakket voldoet aan jouw behoeften en verwachtingen. Door goed onderzoek te doen en verschillende opties te vergelijken, kun je een softwarepakket vinden dat zowel betaalbaar als waardevol is bij het indienen van jouw belastingaangifte.

Aangifte-software kan complex zijn en vereist dat gebruikers hun tijd besteden aan het leren hoe ze het moeten gebruiken voordat ze er effectief mee kunnen werken.

Aangifte-software kan complex zijn: Een leercurve voor effectief gebruik

Hoewel aangifte-software veel voordelen biedt bij het vereenvoudigen van het belastingaangifteproces, is het belangrijk om te erkennen dat er ook enkele nadelen aan verbonden kunnen zijn. Een van deze nadelen is dat aangifte-software vaak complex kan zijn en dat gebruikers tijd moeten besteden aan het leren hoe ze het effectief kunnen gebruiken voordat ze er volledig mee kunnen werken.

Het gebruik van aangifte-software vereist een zekere mate van vertrouwdheid met computers en technologie. Voor mensen die minder ervaren zijn met softwareprogramma’s kan het in eerste instantie overweldigend lijken. Het kan even duren voordat gebruikers vertrouwd raken met de interface, functies en navigatie binnen de software.

Daarnaast kunnen sommige aangifte-softwareprogramma’s specifieke terminologie of belastingconcepten gebruiken die voor sommige gebruikers verwarrend kunnen zijn. Dit kan leiden tot onzekerheid bij het invullen van bepaalde velden of het begrijpen van de gevraagde informatie.

Om effectief gebruik te maken van aangifte-software, moeten gebruikers mogelijk tijd besteden aan het leren kennen van de verschillende functies en mogelijkheden die de software biedt. Dit kan betekenen dat ze tutorials moeten volgen, handleidingen moeten lezen of online bronnen moeten raadplegen om meer inzicht te krijgen in hoe ze optimaal gebruik kunnen maken van de software.

Het is belangrijk op te merken dat hoewel er een leercurve kan zijn, de meeste aangifte-softwareprogramma’s zijn ontworpen met het oog op gebruiksgemak en bieden vaak ondersteuning en begeleiding tijdens het proces. Veel programma’s hebben ingebouwde helpfuncties, stapsgewijze instructies en klantenservice om gebruikers te helpen bij eventuele vragen of problemen.

Hoewel het leren kennen van aangifte-software wat tijd kan kosten, kan de investering in het leren ervan uiteindelijk resulteren in een soepeler en efficiënter belastingaangifteproces. Het is belangrijk om geduldig te zijn en bereid te zijn om de nodige tijd te nemen om vertrouwd te raken met de software, zodat u er optimaal van kunt profiteren.

Kortom, hoewel aangifte-software veel voordelen biedt bij het vereenvoudigen van de belastingaangifte, is het belangrijk om rekening te houden met de mogelijke complexiteit ervan. Het kan wat tijd kosten om vertrouwd te raken met de software en effectief gebruik ervan te maken. Door echter geduldig te zijn en bereid te zijn om te leren, kunnen gebruikers uiteindelijk profiteren van de tijdbesparende voordelen die aangifte-software biedt bij het indienen van hun belastingaangifte.

Een nadeel van veel aangifte-software is het gebrek aan ondersteuning voor mobiele apparaten. Dit betekent dat gebruikers mogelijk geen toegang hebben tot hun belastinginformatie als ze onderweg zijn of buitenshuis werken.

In een tijdperk waarin mobiele apparaten zoals smartphones en tablets een integraal onderdeel zijn geworden van ons dagelijks leven, is het belangrijk dat softwareoplossingen hierop inspelen. Helaas biedt niet alle aangifte-software deze functionaliteit, waardoor gebruikers beperkt zijn in hun toegang tot belangrijke gegevens wanneer ze niet achter hun computer zitten.

Dit kan vooral problematisch zijn voor mensen die veel onderweg zijn of flexibel werken. Stel je bijvoorbeeld voor dat je op zakenreis bent en dringend je belastingaangifte moet controleren of bijwerken. Als de aangifte-software die je gebruikt geen ondersteuning biedt voor mobiele apparaten, ben je gedwongen te wachten tot je terug bent op kantoor of thuis om toegang te krijgen tot de benodigde informatie.

Bovendien kan het ontbreken van mobiliteitsondersteuning ook leiden tot vertragingen in het indienen van de belastingaangifte. Als gebruikers alleen toegang hebben tot de software via een desktopcomputer, kan dit betekenen dat ze moeten wachten tot ze zich op die specifieke locatie bevinden om hun aangifte af te ronden en in te dienen. Dit kan resulteren in onnodige stress en tijdsdruk, vooral als de deadline voor het indienen van de aangifte nadert.

Gelukkig zijn er wel aangifte-softwareprogramma’s die wel ondersteuning bieden voor mobiele apparaten. Deze oplossingen stellen gebruikers in staat om hun belastinginformatie te raadplegen en bij te werken, waar ze zich ook bevinden. Dit biedt een grotere flexibiliteit en gemak, waardoor gebruikers hun aangifte kunnen beheren op een tijdstip en plaats die voor hen het meest geschikt zijn.

Bij het kiezen van aangifte-software is het daarom belangrijk om rekening te houden met de mobiliteitsondersteuning die wordt geboden. Als u vaak onderweg bent of buiten uw kantoor werkt, is het verstandig om te investeren in software die compatibel is met mobiele apparaten. Op deze manier kunt u altijd en overal toegang hebben tot uw belastinginformatie, zonder beperkingen.

Kortom, het gebrek aan mobiliteitsondersteuning in sommige aangifte-software kan een nadeel zijn voor gebruikers die behoefte hebben aan flexibiliteit en toegankelijkheid. Het is daarom belangrijk om bij het kiezen van softwareoplossingen rekening te houden met deze factor, zodat u kunt profiteren van maximale mobiliteit en gemak bij het beheren van uw belastingaangifte.