nov 2, 2023

door atiyasolutions

anticiperen, beslissingen, data-analysemethoden, economische trends, financiële sector, gegevens verwerken, gezondheidszorg, groeistrategieën, historische gegevens analyseren, investeringen, inzicht, klimaatverandering, kunstmatige intelligentie, machine learning, patronen identificeren, persoonlijke horoscopen, plannen, risicobeheer, technologieën, technologische ontwikkelingen, toekomst, trends identificeren, voorspelling, weer, wetenschappers voorspellingen doen over verspreiding ziekten

Voorspellingen: Een blik in de toekomst

Mensen zijn altijd gefascineerd geweest door de mogelijkheid om de toekomst te voorspellen. Of het nu gaat om het weer, economische trends of persoonlijke horoscopen, we zijn voortdurend op zoek naar manieren om inzicht te krijgen in wat er nog komen gaat. Voorspellingen kunnen ons helpen bij het nemen van beslissingen, het plannen van onze levens en het anticiperen op veranderingen.

In de moderne tijd hebben we toegang tot geavanceerde technologieën en data-analysemethoden die ons in staat stellen om steeds nauwkeurigere voorspellingen te doen. Denk bijvoorbeeld aan kunstmatige intelligentie en machine learning, die enorme hoeveelheden gegevens kunnen verwerken en patronen kunnen identificeren die voor het menselijk oog onzichtbaar zouden blijven.

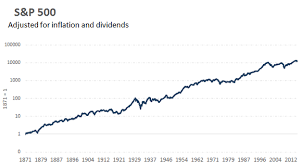

Eén gebied waarin voorspellingen van onschatbare waarde zijn, is de financiële sector. Banken, investeerders en bedrijven vertrouwen op nauwkeurige voorspellingen om weloverwogen beslissingen te nemen over investeringen, risicobeheer en groeistrategieën. Door historische gegevens te analyseren en trends te identificeren, kunnen financiële experts een beeld krijgen van wat er mogelijk in de toekomst zal gebeuren.

Maar voorspellingen beperken zich niet alleen tot financiën. Ze spelen ook een cruciale rol in andere domeinen zoals gezondheidszorg, klimaatverandering en technologische ontwikkelingen. Door gegevens te verzamelen en te analyseren, kunnen wetenschappers voorspellingen doen over de verspreiding van ziekten, de impact van klimaatverandering op onze planeet en de toekomst van technologieën zoals kunstmatige intelligentie en robotica.

Hoewel voorspellingen ons waardevolle inzichten kunnen bieden, is het belangrijk om te onthouden dat ze niet altijd perfect zijn. De toekomst is onvoorspelbaar en er zijn altijd factoren die buiten onze controle vallen. Daarom moeten voorspellingen altijd met de nodige voorzichtigheid worden benaderd en moeten ze worden gebruikt als richtlijnen in plaats van absolute waarheden.

Desondanks blijft het vermogen om de toekomst te voorspellen ons intrigeren. Het stelt ons in staat om beter voorbereid te zijn, strategieën te ontwikkelen en kansen te grijpen. Of het nu gaat om het nemen van beslissingen op persoonlijk of zakelijk vlak, voorspellingen kunnen een waardevol hulpmiddel zijn in onze zoektocht naar succes.

Dus laten we blijven streven naar nauwkeurigere voorspellingen, nieuwe methoden ontdekken en ons verwonderen over de mogelijkheden die dit met zich meebrengt. De toekomst ligt voor ons open, en met elke voorspelling brengen we een stapje dichter bij het begrijpen van wat er nog komen gaat.

De 8 voordelen van voorspelling

- Voorspellingen kunnen helpen om een beter inzicht te krijgen in toekomstige trends.

- Voorspellingen geven bedrijven de mogelijkheid om hun strategieën te verfijnen en aan te passen aan veranderende marktomstandigheden.

- Met behulp van voorspelling kan een bedrijf zijn productportfolio optimaliseren, waardoor de winstgevendheid wordt verbeterd.

- Door middel van voorspellingsmodellen is het mogelijk om meer betrouwbare beslissingen te nemen over toekomstige investeringen en activiteiten.

- Voorspelling kan ook helpen bij het identificeren van ontwikkelingsmogelijkheden voor productontwikkeling of marketingstrategieën die nuttig zijn voor de groei van een bedrijf.

- Voorspellingsmodellen kunnen ook worden gebruikt om risico’s te identificeren en beheersen, waardoor er meer stabiliteit wordt bereikt in de financiële prestaties van een bedrijf op lange termijn basis.

- Door voorspelling kan men effectief personeelsplanning uitvoeren door het bepalen van toekomstige arbeidsbehoeften op basis van historische gegevens over huidige trends in werkgelegdheid en economische activiteit .

- Voorspellingsmodellen kunnen ook wordengebruikt om frauduleuze activiteit te detecteren door patronentrends vast te stellen die afwijken van normale transacties of gedragslijnen

5 Nadelen van Voorspellingen: Ontmoediging, Teleurstelling, Verminderde Focus, Eenheidsworst en Stereotypen

- Voorspellingen kunnen mensen ontmoedigen om hun eigen beslissingen te nemen.

- Voorspellingen kunnen leiden tot onrealistische verwachtingen en teleurstelling als ze niet uitkomen.

- Voorspellingen kunnen de focus op het heden verminderen, waardoor er minder wordt geleerd van fouten of successen in het verleden.

- Voorspelling kan eenzijdig zijn, wat betekent dat eenzijdige informatie wordt gebruikt voor conclusies die niet noodzakelijk accuraat zijn.

- Soms is voorspellend gedrag gebaseerd op stereotypen, wat leidt tot onjuiste aannames over mensen en situaties.

Voorspellingen kunnen helpen om een beter inzicht te krijgen in toekomstige trends.

Het vermogen om toekomstige trends te voorspellen is van onschatbare waarde, zowel op persoonlijk als op zakelijk vlak. Voorspellingen bieden ons de mogelijkheid om een beter inzicht te krijgen in wat er nog komen gaat, zodat we onze beslissingen kunnen baseren op feiten en anticiperen op veranderingen.

Op persoonlijk vlak kunnen voorspellingen ons helpen bij het nemen van belangrijke levensbeslissingen. Stel je voor dat je overweegt om een huis te kopen. Door de vastgoedmarkt te analyseren en voorspellingen te raadplegen, kun je een idee krijgen van hoe de prijzen zich in de toekomst zullen ontwikkelen. Dit stelt je in staat om weloverwogen beslissingen te nemen en eventuele risico’s beter in te schatten.

Ook voor bedrijven zijn voorspellingen van onschatbare waarde. Ze kunnen helpen bij het plannen van marketingstrategieën, productontwikkeling en het bepalen van de juiste koers voor groei. Door trends en patronen in consumentengedrag te analyseren, kunnen bedrijven inspelen op veranderende behoeften en verwachtingen van klanten.

Daarnaast kunnen voorspellingen ook bijdragen aan het verbeteren van operationele efficiëntie binnen organisaties. Door het gebruik van geavanceerde technologieën zoals kunstmatige intelligentie en machine learning, kunnen bedrijven voorspellingen doen over bijvoorbeeld de vraag naar hun producten of de benodigde voorraadniveaus. Dit stelt hen in staat om beter te plannen, kosten te verlagen en klanttevredenheid te verbeteren.

Het verkrijgen van een beter inzicht in toekomstige trends kan ook helpen bij het nemen van maatschappelijke beslissingen. Bijvoorbeeld op het gebied van klimaatverandering, waar wetenschappers voorspellingen doen over de gevolgen en impact ervan. Deze voorspellingen kunnen beleidsmakers helpen bij het ontwikkelen van passende maatregelen om de negatieve effecten te beperken en duurzame oplossingen te vinden.

Kortom, voorspellingen hebben een belangrijke rol in ons leven. Ze bieden ons waardevolle inzichten en helpen ons om beter voorbereid te zijn op wat er nog komen gaat. Of het nu gaat om persoonlijke beslissingen, zakelijke strategieën of maatschappelijke uitdagingen, voorspellingen kunnen ons helpen om een beter inzicht te krijgen in toekomstige trends en zo onze kansen op succes vergroten.

Voorspellingen geven bedrijven de mogelijkheid om hun strategieën te verfijnen en aan te passen aan veranderende marktomstandigheden.

In een steeds dynamischer wordende zakelijke omgeving is het vermogen van een bedrijf om zich aan te passen aan veranderende marktomstandigheden essentieel voor succes. Voorspellingen spelen hierbij een cruciale rol. Ze bieden bedrijven waardevolle inzichten in toekomstige trends en ontwikkelingen, waardoor ze hun strategieën kunnen verfijnen en aanpassen om competitief te blijven.

Door het analyseren van historische gegevens, het volgen van markttrends en het gebruik van geavanceerde voorspellingsmethoden kunnen bedrijven anticiperen op mogelijke veranderingen in de vraag, concurrentie of regelgeving. Dit stelt hen in staat om tijdig maatregelen te nemen en hun strategieën aan te passen om optimaal te profiteren van nieuwe kansen of om potentiële risico’s te verminderen.

Een goed begrip van toekomstige marktontwikkelingen stelt bedrijven ook in staat om proactief te reageren op veranderende behoeften en verwachtingen van klanten. Door voorspellingen kunnen ze hun productaanbod, marketingstrategieën en klantenservice afstemmen op wat er komen gaat, waardoor ze een concurrentievoordeel behalen ten opzichte van andere spelers in de markt.

Bovendien stellen voorspellingen bedrijven in staat om efficiënter middelen te alloceren. Door inzicht te krijgen in toekomstige vraagpatronen kunnen ze hun productieprocessen, voorraadbeheer en personeelsplanning optimaliseren. Hierdoor kunnen ze kosten besparen, verspilling verminderen en tegelijkertijd voldoen aan de verwachtingen van klanten.

Een ander voordeel van voorspellingen is dat ze bedrijven helpen om zich beter voor te bereiden op mogelijke verstoringen of crises. Door potentiële risico’s te identificeren en scenario’s te modelleren, kunnen bedrijven plannen opstellen om snel te reageren en de impact van onvoorziene gebeurtenissen te minimaliseren.

Kortom, voorspellingen bieden bedrijven een waardevol kompas in een steeds veranderende zakelijke omgeving. Ze stellen bedrijven in staat om hun strategieën te verfijnen, kansen te benutten en risico’s te beperken. Door gebruik te maken van geavanceerde analysemethodes en het volgen van markttrends kunnen bedrijven een concurrentievoordeel behalen en succesvol inspelen op de behoeften van hun klanten. Het vermogen om toekomstige ontwikkelingen nauwkeurig te voorspellen is daarom een waardevol instrument voor elke moderne onderneming.

Met behulp van voorspelling kan een bedrijf zijn productportfolio optimaliseren, waardoor de winstgevendheid wordt verbeterd.

Een van de belangrijkste voordelen van het doen van voorspellingen voor een bedrijf is het vermogen om de productportfolio te optimaliseren. Door nauwkeurige voorspellingen te doen over de vraag naar verschillende producten, kan een bedrijf strategische beslissingen nemen over welke producten het moet produceren, in welke hoeveelheden en op welk moment.

Door het optimaliseren van de productportfolio kan een bedrijf zijn middelen effectiever inzetten en verspilling verminderen. Het stelt hen in staat om hun aanbod af te stemmen op de vraag en te voorkomen dat ze met overtollige voorraden blijven zitten of juist tekortkomingen hebben. Dit helpt niet alleen om kosten te besparen, maar ook om klanttevredenheid te vergroten door ervoor te zorgen dat de juiste producten op het juiste moment beschikbaar zijn.

Daarnaast kan het optimaliseren van de productportfolio ook leiden tot verbeterde winstgevendheid. Door zich te richten op die producten waarvan voorspeld wordt dat ze een hoge vraag hebben, kan een bedrijf zijn verkoop- en winstpotentieel maximaliseren. Dit stelt hen in staat om hun middelen efficiënter in te zetten en hun concurrentiepositie te versterken.

Voorspelling speelt hierbij een cruciale rol, omdat het bedrijven helpt om toekomstige trends en patronen in de markt te identificeren. Door historische gegevens te analyseren en rekening te houden met factoren zoals seizoensgebondenheid, economische omstandigheden en concurrentie, kunnen bedrijven betrouwbare voorspellingen doen over de vraag naar hun producten.

Al met al biedt het gebruik van voorspelling bedrijven de mogelijkheid om hun productportfolio te optimaliseren en daarmee de winstgevendheid te verbeteren. Het stelt hen in staat om efficiënter te werken, kosten te besparen en beter in te spelen op de behoeften van hun klanten. Het belang van nauwkeurige voorspellingen kan daarom niet worden onderschat in een competitieve zakelijke omgeving waarin het nemen van datagestuurde beslissingen essentieel is voor succes.

Door middel van voorspellingsmodellen is het mogelijk om meer betrouwbare beslissingen te nemen over toekomstige investeringen en activiteiten.

Door middel van voorspellingsmodellen is het mogelijk om meer betrouwbare beslissingen te nemen over toekomstige investeringen en activiteiten. Het gebruik van geavanceerde technologieën en data-analyse stelt ons in staat om trends te identificeren en patronen te ontdekken die anders verborgen zouden blijven.

Een van de belangrijkste voordelen van voorspellingsmodellen is dat ze ons helpen om beter geïnformeerde beslissingen te nemen. Of het nu gaat om het investeren in nieuwe markten, het uitbreiden van een bedrijf of het lanceren van een nieuw product, voorspellingen kunnen ons waardevolle inzichten bieden over de mogelijke resultaten en risico’s.

Door historische gegevens te analyseren en trends te extrapoleren, kunnen we potentiële kansen en bedreigingen identificeren. Dit stelt ons in staat om strategieën te ontwikkelen die gebaseerd zijn op feitelijke gegevens in plaats van op intuïtie of gokwerk. Het vermogen om betrouwbare voorspellingen te doen, helpt ons om onze middelen efficiënter te gebruiken en onze kansen op succes te vergroten.

Voorspellingsmodellen zijn met name waardevol in de financiële sector. Banken, investeerders en bedrijven vertrouwen op deze modellen om weloverwogen beslissingen te nemen over hun investeringen, portefeuillebeheer en risicobeheer. Door gebruik te maken van historische gegevens, economische indicatoren en andere relevante factoren, kunnen financiële experts de waarschijnlijkheid van bepaalde gebeurtenissen voorspellen en hun beslissingen hierop baseren.

Het gebruik van voorspellingsmodellen is echter niet beperkt tot de financiële sector. Het kan ook worden toegepast in andere domeinen, zoals marketing, supply chain management en gezondheidszorg. Door te anticiperen op toekomstige trends en gedragingen van consumenten of patiënten, kunnen bedrijven en zorginstellingen hun activiteiten beter afstemmen op de behoeften van hun doelgroep.

Hoewel voorspellingsmodellen ons kunnen helpen om meer betrouwbare beslissingen te nemen, is het belangrijk om te onthouden dat ze geen garantie bieden voor succes. De toekomst blijft onvoorspelbaar en er zijn altijd externe factoren die onze voorspellingen kunnen beïnvloeden. Daarom is het essentieel om voorspellingen te gebruiken als richtlijnen in plaats van absolute waarheden.

Al met al biedt het gebruik van voorspellingsmodellen ons de mogelijkheid om meer betrouwbare beslissingen te nemen over toekomstige investeringen en activiteiten. Door gebruik te maken van geavanceerde technologieën en data-analyse kunnen we trends identificeren en patronen ontdekken die ons helpen bij het plannen en anticiperen op verandering. Het vermogen om betrouwbare voorspellingen te doen, stelt ons in staat om onze kansen op succes te vergroten en onze middelen efficiënter te benutten.

Voorspelling kan ook helpen bij het identificeren van ontwikkelingsmogelijkheden voor productontwikkeling of marketingstrategieën die nuttig zijn voor de groei van een bedrijf.

Het belang van voorspellingen voor bedrijfsgroei

Voorspellingen zijn niet alleen waardevol voor het begrijpen van toekomstige trends en gebeurtenissen, maar ze kunnen ook een cruciale rol spelen bij het identificeren van ontwikkelingsmogelijkheden voor productontwikkeling en marketingstrategieën die essentieel zijn voor de groei van een bedrijf.

Door nauwkeurig te voorspellen hoe de markt zich zal ontwikkelen, kunnen bedrijven anticiperen op veranderende behoeften en trends. Dit stelt hen in staat om nieuwe producten of diensten te ontwikkelen die aansluiten bij de vraag van consumenten. Het identificeren van deze ontwikkelingsmogelijkheden kan een bedrijf een concurrentievoordeel geven en hen in staat stellen om innovatief en relevant te blijven in een steeds veranderende markt.

Daarnaast kunnen voorspellingen ook helpen bij het optimaliseren van marketingstrategieën. Door te begrijpen welke kanalen, boodschappen of campagnes waarschijnlijk succesvol zullen zijn, kunnen bedrijven hun marketinginspanningen effectiever richten. Dit kan leiden tot een betere klantbetrokkenheid, hogere conversieratio’s en uiteindelijk tot grotere winstgevendheid.

Een ander voordeel van voorspellingen is dat ze bedrijven in staat stellen om proactief te handelen in plaats van reactief. In plaats van achter de feiten aan te lopen, kunnen bedrijven met behulp van voorspellende analyses vooruit plannen en strategieën ontwikkelen die hen in staat stellen om trends te benutten voordat ze zich volledig manifesteren. Dit geeft bedrijven een voorsprong op de concurrentie en stelt hen in staat om zich aan te passen aan veranderende marktomstandigheden.

Kortom, voorspellingen spelen een essentiële rol bij het identificeren van ontwikkelingsmogelijkheden voor productontwikkeling en marketingstrategieën die van vitaal belang zijn voor de groei van een bedrijf. Door toekomstige trends en behoeften te begrijpen, kunnen bedrijven zich positioneren als marktleiders en hun concurrentievermogen vergroten. Het vermogen om vooruit te kijken en kansen te identificeren is een waardevol instrument dat elk bedrijf zou moeten omarmen om succesvol te zijn in een dynamische zakelijke omgeving.

Voorspellingsmodellen kunnen ook worden gebruikt om risico’s te identificeren en beheersen, waardoor er meer stabiliteit wordt bereikt in de financiële prestaties van een bedrijf op lange termijn basis.

Voorspellingsmodellen: Het beheersen van risico’s en het bereiken van stabiliteit

In de dynamische wereld van het bedrijfsleven is het identificeren en beheersen van risico’s essentieel voor het bereiken van langdurige financiële stabiliteit. Hier komen voorspellingsmodellen om de hoek kijken. Deze modellen kunnen bedrijven helpen om potentiële risico’s te herkennen en effectieve strategieën te ontwikkelen om ermee om te gaan.

Een van de belangrijkste voordelen van voorspellingsmodellen is hun vermogen om trends en patronen in historische gegevens te analyseren. Door deze analyses kunnen bedrijven potentiële risico’s in kaart brengen, zoals marktvolatiliteit, veranderende consumentenvoorkeuren of economische schommelingen. Met deze kennis kunnen ze proactief maatregelen nemen om deze risico’s te beheersen.

Door middel van voorspellingen kunnen bedrijven bijvoorbeeld anticiperen op mogelijke economische recessies en hun financiële planning aanpassen. Ze kunnen ook inspelen op veranderingen in de vraag naar hun producten of diensten door middel van voorraadbeheer of marketingcampagnes. Dit stelt hen in staat om flexibel te blijven en zich aan te passen aan veranderende marktomstandigheden.

Bovendien helpen voorspellingsmodellen bedrijven bij het identificeren van potentiële operationele risico’s, zoals inefficiënte processen, tekortkomingen in de toeleveringsketens of mogelijke verstoringen in de productie. Door deze risico’s te identificeren, kunnen bedrijven gepaste maatregelen treffen om de operationele efficiëntie te verbeteren en de risico’s tot een minimum te beperken.

Het gebruik van voorspellingsmodellen kan ook bijdragen aan het vergroten van het vertrouwen van investeerders en stakeholders. Door hen inzicht te geven in de potentiële risico’s waarmee een bedrijf wordt geconfronteerd en hoe deze worden beheerst, kunnen bedrijven laten zien dat ze proactief zijn en hun financiële prestaties op lange termijn stabiel willen houden.

Kortom, voorspellingsmodellen bieden bedrijven een waardevol instrument om risico’s te identificeren en te beheersen. Ze stellen bedrijven in staat om strategische beslissingen te nemen op basis van solide analyses van historische gegevens, waardoor ze meer stabiliteit kunnen bereiken in hun financiële prestaties op lange termijn. Door proactief om te gaan met potentiële risico’s kunnen bedrijven zich aanpassen aan veranderende marktomstandigheden en een solide basis leggen voor groei en succes.

Door voorspelling kan men effectief personeelsplanning uitvoeren door het bepalen van toekomstige arbeidsbehoeften op basis van historische gegevens over huidige trends in werkgelegdheid en economische activiteit .

Het belang van voorspellingen in effectieve personeelsplanning

Het plannen van personeel is een cruciaal onderdeel van het succes van elke organisatie. Het zorgt ervoor dat er voldoende gekwalificeerd personeel beschikbaar is om aan de vraag te voldoen, terwijl tegelijkertijd de kosten worden geoptimaliseerd. Een waardevol voordeel van voorspellingen is dat ze organisaties in staat stellen om effectieve personeelsplanning uit te voeren.

Door het analyseren van historische gegevens over huidige trends in werkgelegenheid en economische activiteit, kunnen voorspellingen gedaan worden over de toekomstige arbeidsbehoeften. Dit stelt organisaties in staat om proactief te handelen en zich voor te bereiden op veranderingen in de vraag naar personeel.

Wanneer een organisatie bijvoorbeeld merkt dat er een stijgende trend is in de vraag naar bepaalde vaardigheden of functies, kan het anticiperen op deze behoefte door tijdig nieuw personeel aan te nemen of bestaand personeel bij te scholen. Dit helpt om mogelijke tekorten aan gekwalificeerd personeel te voorkomen en zorgt ervoor dat de productiviteit op peil blijft.

Aan de andere kant kan het identificeren van een dalende trend in de vraag naar bepaalde functies of vaardigheden organisaties helpen om overtollig personeel te vermijden en kostenbesparingen door te voeren. Door rekening te houden met toekomstige arbeidsbehoeften kunnen organisaties hun personeelsbestand efficiënter beheren en de juiste balans vinden tussen vraag en aanbod.

Bovendien stelt het gebruik van voorspellingen in personeelsplanning organisaties in staat om strategische beslissingen te nemen op lange termijn. Het biedt een duidelijk beeld van de toekomstige behoeften en helpt bij het ontwikkelen van plannen voor werving, training en ontwikkeling van personeel. Dit draagt bij aan een stabiele en duurzame groei van de organisatie.

Kortom, voorspellingen zijn een waardevol hulpmiddel bij het uitvoeren van effectieve personeelsplanning. Door toekomstige arbeidsbehoeften te bepalen op basis van historische gegevens over huidige trends in werkgelegenheid en economische activiteit, kunnen organisaties zich voorbereiden op veranderingen in de vraag naar personeel. Dit resulteert in een efficiënter beheer van het personeelsbestand, kostenoptimalisatie en strategische groei.

Voorspellingsmodellen kunnen ook wordengebruikt om frauduleuze activiteit te detecteren door patronentrends vast te stellen die afwijken van normale transacties of gedragslijnen

Voorspellingsmodellen: Een krachtig hulpmiddel in de strijd tegen fraude

Fraude is een alomtegenwoordig probleem dat bedrijven en individuen wereldwijd treft. Gelukkig kunnen voorspellingsmodellen een effectief wapen zijn in de strijd tegen frauduleuze activiteiten. Deze modellen maken gebruik van geavanceerde algoritmen en data-analyse om patronen en trends te identificeren die afwijken van normale transacties of gedragslijnen.

Door historische gegevens te analyseren en te vergelijken met nieuwe gegevens, kunnen voorspellingsmodellen verdachte activiteiten detecteren en waarschuwingen genereren. Hierdoor kunnen bedrijven snel reageren op potentiële fraudegevallen en proactieve maatregelen nemen om verdere schade te voorkomen.

Een belangrijk voordeel van voorspellingsmodellen is hun vermogen om complexe patronen te herkennen die anders moeilijk te detecteren zouden zijn. Fraudeurs passen vaak subtiele tactieken toe om onder de radar te blijven, maar deze modellen hebben de capaciteit om afwijkingen op te sporen die menselijke waarnemers mogelijk over het hoofd zien.

Bovendien kunnen voorspellingsmodellen continu worden aangepast en verbeterd naarmate er meer gegevens beschikbaar komen. Na verloop van tijd leren ze van nieuwe frauduleuze methodes en passen ze hun algoritmen aan om zich aan te passen aan veranderende trends. Dit maakt ze buitengewoon effectief in het opsporen van nieuwe en evoluerende vormen van fraude.

Het gebruik van voorspellingsmodellen om frauduleuze activiteiten te detecteren, biedt bedrijven niet alleen een betere bescherming tegen financiële verliezen, maar ook tegen reputatieschade. Door proactief te handelen en fraudegevallen snel op te sporen, kunnen bedrijven het vertrouwen van hun klanten behouden en hun merkimago beschermen.

Natuurlijk moeten voorspellingsmodellen altijd worden gebruikt in combinatie met andere beveiligingsmaatregelen, zoals sterke authenticatieprotocollen en interne controlesystemen. Een gelaagde aanpak is essentieel om fraude effectief te bestrijden.

Al met al zijn voorspellingsmodellen een krachtig instrument in de strijd tegen fraude. Ze bieden bedrijven de mogelijkheid om patronen en trends te identificeren die afwijken van normaal gedrag en zo snel mogelijk in actie te komen. Met deze geavanceerde technologieën kunnen we een stap vooruit blijven in de constante strijd tegen frauduleuze activiteiten en onze financiële systemen veiliger maken voor iedereen.

Voorspellingen kunnen mensen ontmoedigen om hun eigen beslissingen te nemen.

Een nadeel van voorspellingen is dat ze mensen kunnen ontmoedigen om hun eigen beslissingen te nemen. Wanneer we afhankelijk worden van voorspellingen, kunnen we het vertrouwen in onze eigen intuïtie en capaciteiten verliezen.

Voorspellingen worden vaak gezien als een soort ‘kristallen bol’ die ons vertelt wat er gaat gebeuren. Mensen kunnen geneigd zijn om blindelings te vertrouwen op deze voorspellingen en hun eigen vermogen om beslissingen te nemen te ondermijnen. Ze kunnen denken: “Waarom zou ik mijn eigen oordeel vormen als de voorspelling zegt dat iets anders zal gebeuren?”

Dit gebrek aan vertrouwen in onze eigen beslissingen kan leiden tot passiviteit en het uit handen geven van de controle over ons leven. We kunnen vast komen te zitten in een patroon waarin we wachten op voorspellingen of externe begeleiding voordat we actie ondernemen.

Bovendien zijn voorspellingen niet altijd accuraat. De toekomst is onvoorspelbaar en er zijn altijd factoren die buiten onze controle vallen. Het is belangrijk om dit in gedachten te houden bij het interpreteren van voorspellingen. Als we ons volledig laten leiden door deze voorspellingen, kunnen we teleurgesteld of gedesillusioneerd raken als ze niet uitkomen.

Om dit con van voorspellingen tegen te gaan, is het essentieel dat we ons bewust blijven van onze eigen capaciteiten en intuïtie. Voorspellingen kunnen nuttige informatie bieden, maar het is belangrijk om ze te zien als slechts één bron van informatie en niet als de ultieme waarheid.

We moeten ons vertrouwen in onze eigen besluitvorming herstellen en onze eigen verantwoordelijkheid nemen voor de keuzes die we maken. Door ons bewust te zijn van onze doelen, waarden en mogelijkheden, kunnen we zelfstandig beslissingen nemen die in lijn zijn met wat we willen bereiken.

Voorspellingen kunnen een waardevol hulpmiddel zijn, maar ze mogen nooit onze eigen autonomie en vermogen om te beslissen vervangen. Het is belangrijk om een gebalanceerde benadering te behouden en ons niet volledig te laten leiden door externe voorspellingen. Uiteindelijk zijn wij zelf de architecten van ons eigen leven, en dat is iets wat geen voorspelling kan veranderen.

Voorspellingen kunnen leiden tot onrealistische verwachtingen en teleurstelling als ze niet uitkomen.

De valkuil van voorspellingen: Onrealistische verwachtingen en teleurstelling

Voorspellingen hebben de kracht om ons een glimp van de toekomst te laten zien, maar ze kunnen ook een gevaarlijke valkuil vormen. Wanneer we vertrouwen op voorspellingen en deze als absolute waarheden beschouwen, kunnen we onrealistische verwachtingen koesteren die uiteindelijk tot teleurstelling leiden als ze niet uitkomen.

Het is belangrijk om te begrijpen dat voorspellingen gebaseerd zijn op analyses van historische gegevens en trends. Ze zijn geen garantie voor wat er zal gebeuren, maar eerder een waarschijnlijk scenario op basis van beschikbare informatie. Er zijn altijd onvoorziene factoren die de uitkomst kunnen beïnvloeden, zoals veranderende marktomstandigheden, politieke gebeurtenissen of natuurlijke rampen.

Wanneer mensen hun beslissingen baseren op voorspellingen zonder rekening te houden met deze onzekerheden, kan dit leiden tot teleurstelling en zelfs financiële verliezen. Bijvoorbeeld, investeerders die blindelings vertrouwen op voorspellingen over aandelenkoersen kunnen grote risico’s lopen als de markt zich anders ontwikkelt dan verwacht.

Daarnaast kunnen onrealistische verwachtingen gebaseerd op voorspellingen ook leiden tot teleurstelling in andere aspecten van het leven. Denk bijvoorbeeld aan mensen die hun persoonlijke of professionele doelen stellen op basis van toekomstige voorspellingen. Als deze voorspellingen niet uitkomen, kunnen ze gevoelens van frustratie en ontmoediging veroorzaken.

Om de valkuil van onrealistische verwachtingen en teleurstelling te vermijden, is het belangrijk om voorspellingen te zien als hulpmiddelen in plaats van absolute waarheden. Ze kunnen nuttige inzichten bieden, maar het is essentieel om ook andere factoren en mogelijke scenario’s in overweging te nemen bij het nemen van beslissingen.

Bovendien moeten we flexibel blijven en bereid zijn om ons aan te passen als de werkelijkheid anders blijkt te zijn dan voorspeld. Het is belangrijk om realistische doelen te stellen en onze verwachtingen in balans te houden met de onzekerheden van de toekomst.

Dus laten we voorspellingen met een gezonde dosis scepsis benaderen. Ze kunnen waardevolle informatie bieden, maar ze zijn geen alwetende gids voor wat er komen gaat. Door realistisch te blijven en open te staan voor verandering, kunnen we teleurstelling vermijden en ons beter aanpassen aan de onvoorspelbaarheid van de toekomst.

Voorspellingen kunnen de focus op het heden verminderen, waardoor er minder wordt geleerd van fouten of successen in het verleden.

Het vermogen om de toekomst te voorspellen is een krachtig instrument dat veel voordelen biedt. Het stelt ons in staat om strategieën te ontwikkelen, beslissingen te nemen en kansen te grijpen. Echter, het blindelings vertrouwen op voorspellingen kan ook een negatieve invloed hebben op onze benadering van het heden.

Een van de nadelen van voorspellingen is dat ze de neiging hebben om onze aandacht weg te trekken van het hier en nu. Wanneer we ons te veel richten op wat er in de toekomst zou kunnen gebeuren, lopen we het risico belangrijke lessen uit het verleden over het hoofd te zien.

Het verleden biedt ons waardevolle inzichten en ervaringen die we kunnen gebruiken om betere beslissingen te nemen en groei te bevorderen. Door aandacht te besteden aan successen en mislukkingen uit het verleden, kunnen we leren wat wel werkt en wat niet werkt, en deze kennis toepassen in het heden.

Wanneer we ons echter uitsluitend richten op voorspellingen voor de toekomst, lopen we het risico om dezelfde fouten te herhalen of kansen over het hoofd te zien die eerder zijn gemist. We missen mogelijkheden om onze strategieën aan te passen of nieuwe benaderingen uit te proberen die gebaseerd zijn op wat we hebben geleerd.

Bovendien kan een overmatige focus op voorspellingen leiden tot een gevoel van onzekerheid en angst. Als we te veel bezig zijn met wat er in de toekomst zou kunnen gebeuren, kunnen we verstrikt raken in speculatie en ons zorgen maken over mogelijke uitkomsten die uiteindelijk niet plaatsvinden. Dit kan onze productiviteit belemmeren en onze gemoedsrust verstoren.

Om deze valkuil te vermijden, is het belangrijk om een evenwicht te vinden tussen het gebruik van voorspellingen als richtlijnen en het blijven leren van het verleden. We moeten voorspellingen beschouwen als een nuttig instrument, maar niet als de enige bron van informatie bij het nemen van beslissingen.

Door ons bewust te zijn van dit con van voorspellingen, kunnen we onze benadering aanpassen en ervoor zorgen dat we niet de waardevolle lessen uit het verleden negeren. Door ons te concentreren op het heden, kunnen we ons beter aanpassen aan veranderingen, flexibeler zijn in onze strategieën en effectiever omgaan met onzekerheid.

Kortom, terwijl voorspellingen ons kunnen helpen bij het plannen voor de toekomst, moeten we ervoor waken dat ze niet ten koste gaan van onze aandacht voor het heden. Het leren van fouten of successen uit het verleden is essentieel voor groei en ontwikkeling, en dat mogen we nooit uit het oog verliezen.

Het gevaar van eenzijdige voorspellingen

Voorspellingen kunnen een waardevol instrument zijn bij het nemen van beslissingen en het plannen van de toekomst. Ze kunnen ons inzicht geven in mogelijke uitkomsten en ons helpen om beter voorbereid te zijn. Echter, het is belangrijk om te erkennen dat voorspellingen ook hun beperkingen hebben.

Een van de nadelen van voorspellingen is dat ze soms eenzijdig kunnen zijn. Dit betekent dat ze gebaseerd zijn op een beperkte hoeveelheid informatie of op selectieve gegevens die niet het volledige beeld weergeven. Het gebruik van eenzijdige informatie kan leiden tot conclusies die niet noodzakelijk accuraat zijn.

Wanneer voorspellingen worden gedaan op basis van een beperkt of gekleurd perspectief, kan dit leiden tot vertekende resultaten. Bijvoorbeeld, als alleen positieve gegevens worden gebruikt om een voorspelling te doen over de groei van een bedrijf, kan dit leiden tot onrealistische verwachtingen en teleurstellende resultaten als de negatieve aspecten niet in overweging worden genomen.

Eenzijdige voorspellingen kunnen ook leiden tot tunnelvisie, waarbij men zich alleen richt op specifieke aspecten en andere relevante factoren negeert. Dit kan leiden tot verkeerde beslissingen en gemiste kansen. Het is belangrijk om bij het maken van voorspellingen rekening te houden met verschillende perspectieven en alle beschikbare informatie te evalueren.

Om de valkuil van eenzijdige voorspellingen te vermijden, is het belangrijk om een breed scala aan gegevens en informatiebronnen te gebruiken. Het kan nuttig zijn om verschillende experts te raadplegen, verschillende modellen te gebruiken en kritisch te blijven ten opzichte van de gebruikte informatie. Door een holistische benadering te hanteren, kunnen we beter inzicht krijgen in de complexiteit van de situatie en meer accurate voorspellingen doen.

Het is ook belangrijk om open te staan voor nieuwe informatie en om voorspellingen regelmatig bij te stellen naarmate er meer gegevens beschikbaar komen. De toekomst is onvoorspelbaar en het is essentieel om flexibel te blijven en aanpassingen te maken wanneer dat nodig is.

Kortom, hoewel voorspellingen waardevol kunnen zijn, moeten we ons bewust zijn van het gevaar van eenzijdige voorspellingen. Door rekening te houden met verschillende perspectieven en alle beschikbare informatie zorgvuldig te evalueren, kunnen we beter voorbereid zijn op wat de toekomst ons brengt.

Soms is voorspellend gedrag gebaseerd op stereotypen, wat leidt tot onjuiste aannames over mensen en situaties.

Voorspellingen kunnen ons helpen om inzicht te krijgen in de toekomst en ons te begeleiden bij het nemen van beslissingen. Echter, het is belangrijk om te erkennen dat voorspellingen niet altijd perfect zijn en soms gebaseerd kunnen zijn op stereotypen.

Stereotypen zijn generalisaties en vooroordelen die we hebben over bepaalde groepen mensen of situaties. Ze kunnen voortkomen uit culturele, sociale of persoonlijke overtuigingen. Wanneer voorspellend gedrag gebaseerd is op deze stereotypen, kan dit leiden tot onjuiste aannames over individuen en situaties.

Dit kan problematisch zijn, omdat het leidt tot discriminatie, vooroordelen en ongelijke behandeling. Als we voorspellingen doen op basis van stereotypen, lopen we het risico om mensen te beperken in hun kansen en mogelijkheden. Het kan ook leiden tot gemiste kansen voor groei en ontwikkeling.

Het is daarom essentieel om bewust te zijn van onze eigen vooroordelen en stereotypen wanneer we voorspellingen doen. We moeten streven naar een objectieve benadering die gebaseerd is op feiten en data, in plaats van vooronderstellingen over individuen of groepen.

Het gebruik van geavanceerde technologieën zoals kunstmatige intelligentie kan ons helpen bij het verminderen van deze vooringenomenheid. Door grote hoeveelheden gegevens te analyseren, kunnen algoritmen patronen identificeren zonder beïnvloed te worden door menselijke vooroordelen. Dit kan leiden tot meer objectieve en nauwkeurige voorspellingen.

Het is belangrijk om voorspellingen kritisch te benaderen en altijd open te staan voor nieuwe informatie en perspectieven. Door bewust te zijn van de mogelijke invloed van stereotypen op onze voorspellende gedragingen, kunnen we streven naar een meer inclusieve en rechtvaardige samenleving.

Kortom, hoewel voorspellingen waardevol kunnen zijn, moeten we ons bewust zijn van het risico van stereotypering. Het is aan ons om ervoor te zorgen dat onze voorspellingen gebaseerd zijn op objectieve gegevens en niet op vooroordelen. Alleen dan kunnen we een eerlijke en inclusieve toekomst tegemoet gaan.