dec 8, 2023

door atiyasolutions

autoverzekering, banken, bedrijven, beleggingsmaatschappijen, beleggingsproducten en -diensten investeringen aandelen obligaties fondsen financi, betaalrekeningen, betalingstransacties, diensten, economie, financiële instellingen nederland, hypotheken, kapitaal, leners, leningen, levensverzekering, nederland, particulieren, pensioenfondsen, pensioengeld, pensioenuitkeringen, risico's, spaarders, verzekeringen, verzekeringsmaatschappijen, ziektekostenverzekering

Financiële instellingen spelen een cruciale rol in Nederland. Ze vormen het fundament van de economie en bieden essentiële diensten aan zowel particulieren als bedrijven. Deze instellingen omvatten banken, verzekeringsmaatschappijen, pensioenfondsen en beleggingsmaatschappijen.

Banken zijn misschien wel de bekendste financiële instellingen. Ze bieden een breed scala aan diensten, waaronder het beheren van betaalrekeningen, het verstrekken van leningen en hypotheken, en het faciliteren van betalingstransacties. Banken fungeren als tussenpersoon tussen spaarders en leners, waarbij ze de financiële middelen van spaarders gebruiken om leningen te verstrekken aan individuen en bedrijven die kapitaal nodig hebben.

Verzekeringsmaatschappijen zijn een andere belangrijke speler in de Nederlandse financiële sector. Ze bieden bescherming tegen risico’s door middel van verschillende soorten verzekeringen, zoals autoverzekering, ziektekostenverzekering en levensverzekering. Verzekeringsmaatschappijen helpen individuen en bedrijven zich te beschermen tegen onvoorziene gebeurtenissen die financiële schade kunnen veroorzaken.

Pensioenfondsen zijn eveneens essentieel in Nederland. Ze beheren het pensioengeld van werknemers en zorgen ervoor dat er voldoende kapitaal beschikbaar is voor hun toekomstige pensioenuitkeringen. Pensioenfondsen spelen een belangrijke rol bij het waarborgen van de financiële stabiliteit en het welzijn van gepensioneerden.

Beleggingsmaatschappijen bieden verschillende beleggingsproducten en -diensten aan. Ze helpen individuen en bedrijven hun vermogen te laten groeien door middel van investeringen in aandelen, obligaties, fondsen en andere financiële instrumenten. Beleggingsmaatschappijen spelen een belangrijke rol bij het stimuleren van economische groei door kapitaal te verschaffen aan bedrijven die willen uitbreiden of innoveren.

Financiële instellingen in Nederland worden streng gereguleerd om de stabiliteit van het financiële systeem te waarborgen en de belangen van consumenten te beschermen. Ze moeten voldoen aan strikte regels en voorschriften met betrekking tot kapitaalvereisten, transparantie en klantbescherming.

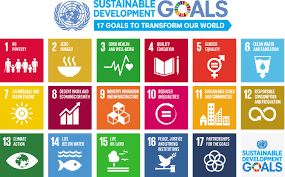

Deze instellingen zijn ook actief betrokken bij maatschappelijke initiatieven en dragen bij aan duurzame ontwikkeling. Ze investeren in groene projecten, ondersteunen lokale gemeenschappen en bevorderen verantwoord ondernemen.

Kortom, financiële instellingen spelen een vitale rol in Nederland door het verstrekken van essentiële diensten, het stimuleren van economische groei en het waarborgen van de financiële stabiliteit. Ze zijn onmisbaar voor individuen, bedrijven en de samenleving als geheel.

8 Veelgestelde vragen over financiële instellingen in Nederland: Een overzicht

- Wat is het verschil tussen een bank en een financiële instelling?

- Waar kan ik mijn geld veilig beleggen bij een financiële instelling in Nederland?

- Welke vergunning heeft een financiële instelling nodig om te kunnen opereren in Nederland?

- Hoe wordt de solvabiliteit van een financiële instelling bepaald?

- Wat is de Wet op het financieel toezicht (WFT) en wat zijn de gevolgen voor financiële instellingen in Nederland?

- Wat zijn de verschillende soorten diensten die door financiële instellingen aangeboden worden?

- Hoeveel kost het om geld te storten of op te nemen bij een financiële instelling in Nederland?

- Welke regels gelden er voor consumentenkoop bij een financiële instelling in Nederland?

Wat is het verschil tussen een bank en een financiële instelling?

Een bank is een specifiek type financiële instelling. Het belangrijkste verschil tussen een bank en andere financiële instellingen ligt in de aard van de diensten die ze aanbieden en de activiteiten die ze uitvoeren.

Een bank is een financiële instelling die zich bezighoudt met het beheren van geld en het verlenen van financiële diensten aan particulieren, bedrijven en andere entiteiten. Banken bieden een breed scala aan diensten, waaronder het openen en beheren van betaalrekeningen, het verstrekken van leningen en hypotheken, het faciliteren van betalingstransacties, het aanbieden van spaar- en beleggingsproducten, en het verstrekken van advies op financieel gebied.

Financiële instelling is een bredere term die verwijst naar verschillende soorten organisaties die actief zijn in de financiële sector. Dit omvat niet alleen banken, maar ook verzekeringsmaatschappijen, pensioenfondsen, beleggingsmaatschappijen, effectenhandelaren en andere entiteiten die betrokken zijn bij financiële activiteiten.

Verzekeringsmaatschappijen bieden bescherming tegen risico’s door middel van verzekeringsovereenkomsten. Ze helpen individuen en bedrijven zich te beschermen tegen onvoorziene gebeurtenissen die financiële schade kunnen veroorzaken.

Pensioenfondsen beheren pensioengeld voor werknemers en zorgen ervoor dat er voldoende kapitaal beschikbaar is voor toekomstige pensioenuitkeringen.

Beleggingsmaatschappijen bieden beleggingsproducten en -diensten aan, waaronder het investeren in aandelen, obligaties, fondsen en andere financiële instrumenten. Ze helpen individuen en bedrijven hun vermogen te laten groeien door middel van investeringen.

Kortom, banken zijn een specifiek type financiële instelling dat zich voornamelijk bezighoudt met het beheren van geld en het verlenen van financiële diensten. Andere financiële instellingen omvatten verzekeringsmaatschappijen, pensioenfondsen, beleggingsmaatschappijen en andere entiteiten die betrokken zijn bij verschillende aspecten van de financiële sector.

Waar kan ik mijn geld veilig beleggen bij een financiële instelling in Nederland?

Als u op zoek bent naar een veilige plek om uw geld te beleggen bij een financiële instelling in Nederland, zijn er verschillende opties die u kunt overwegen:

- Banken: Nederlandse banken bieden verschillende beleggingsmogelijkheden aan, zoals spaarrekeningen, deposito’s en beleggingsfondsen. Kies voor gerenommeerde banken die onder toezicht staan van De Nederlandsche Bank (DNB) en de Autoriteit Financiële Markten (AFM).

- Beleggingsmaatschappijen: Er zijn diverse beleggingsmaatschappijen in Nederland die gespecialiseerd zijn in het beheren van beleggingsportefeuilles. Deze instellingen hebben experts in dienst die u kunnen helpen bij het selecteren van geschikte beleggingsopties op basis van uw doelen en risicobereidheid.

- Pensioenfondsen: Sommige pensioenfondsen bieden individuele beleggingsmogelijkheden aan voor niet-deelnemers of voor extra pensioensparen. Deze fondsen hebben over het algemeen een lange geschiedenis van betrouwbaarheid en solide rendement.

- Vermogensbeheerders: Als u een groter vermogen heeft om te beleggen, kunt u overwegen om gebruik te maken van de diensten van een vermogensbeheerder. Deze professionals kunnen uw portefeuille op maat samenstellen en actief beheren volgens uw specifieke wensen en doelstellingen.

Ongeacht waar u besluit uw geld te beleggen, is het belangrijk om uw due diligence te doen en grondig onderzoek te verrichten naar de reputatie en betrouwbaarheid van de financiële instelling. Controleer of ze geregistreerd zijn bij relevante toezichthoudende instanties en zoek naar beoordelingen en ervaringen van andere klanten.

Daarnaast is het raadzaam om uw risicobereidheid te bepalen voordat u begint met beleggen. Bespreek uw financiële doelen, tijdshorizon en risicotolerantie met een professioneel adviseur om de juiste beleggingsstrategie voor u te bepalen.

Houd er rekening mee dat beleggen altijd gepaard gaat met risico’s, zelfs bij gerenommeerde instellingen. Het is belangrijk om realistische verwachtingen te hebben en alleen geld te beleggen dat u bereid bent om voor langere tijd vast te zetten.

Welke vergunning heeft een financiële instelling nodig om te kunnen opereren in Nederland?

Om te kunnen opereren in Nederland, moeten financiële instellingen over de juiste vergunningen beschikken. De specifieke vergunning die vereist is, hangt af van het type financiële dienstverlening dat de instelling aanbiedt. Hier zijn enkele veelvoorkomende vergunningen voor financiële instellingen in Nederland:

- Bankvergunning (Wet op het financieel toezicht – Wft): Banken die deposito’s aannemen, betalingsdiensten aanbieden, leningen verstrekken of andere bancaire activiteiten uitvoeren, hebben een bankvergunning nodig van De Nederlandsche Bank (DNB). DNB houdt toezicht op de naleving van de regels en voorschriften voor banken.

- Verzekeringsvergunning (Wft): Verzekeringsmaatschappijen die levens- of schadeverzekeringen aanbieden, moeten een vergunning verkrijgen van zowel DNB als de Autoriteit Financiële Markten (AFM). DNB houdt toezicht op de financiële stabiliteit van verzekeraars, terwijl AFM toezicht houdt op eerlijke marktpraktijken en klantbescherming.

- Beleggingsondernemingsvergunning (Wft): Beleggingsmaatschappijen en vermogensbeheerders die beleggingsdiensten aanbieden, zoals het beheren van portefeuilles of het uitvoeren van transacties namens klanten, hebben een vergunning nodig van zowel DNB als AFM. Deze vergunningen zijn bedoeld om de integriteit van de financiële markten te waarborgen en beleggers te beschermen.

- Betaalinstellingvergunning (Wft): Financiële instellingen die betalingsdiensten aanbieden, zoals het uitvoeren van betalingstransacties, moeten een vergunning verkrijgen van DNB. Deze vergunning is bedoeld om veilige en efficiënte betalingsdiensten te waarborgen.

Het verkrijgen van deze vergunningen vereist een grondige beoordeling door de toezichthoudende instanties, waarbij wordt gekeken naar de financiële gezondheid, integriteit, deskundigheid en naleving van regelgeving door de instelling. Daarnaast moeten financiële instellingen voldoen aan doorlopende rapportage- en toezichtsvereisten om hun vergunning te behouden.

Het is belangrijk op te merken dat de bovengenoemde vergunningen slechts enkele voorbeelden zijn en dat er andere specifieke vergunningen kunnen gelden voor bepaalde niches binnen de financiële sector, zoals crowdfundingplatforms of elektronisch geldinstellingen. Het is raadzaam om contact op te nemen met DNB en AFM voor gedetailleerde informatie over welke vergunning(en) vereist zijn voor een specifieke financiële dienstverlening in Nederland.

Hoe wordt de solvabiliteit van een financiële instelling bepaald?

De solvabiliteit van een financiële instelling wordt bepaald aan de hand van verschillende factoren en berekeningen. Het is een belangrijke maatstaf voor de financiële gezondheid en stabiliteit van de instelling. Over het algemeen verwijst solvabiliteit naar het vermogen van een financiële instelling om aan haar verplichtingen te voldoen en haar activiteiten op lange termijn voort te zetten.

Een veelgebruikte maatstaf voor solvabiliteit is de kapitaalratio, ook wel bekend als de eigenvermogensratio. Deze ratio vergelijkt het eigen vermogen van de instelling met haar totale risicogewogen activa. Het eigen vermogen omvat het kapitaal dat beschikbaar is voor de instelling, inclusief aandelenkapitaal, reserves en winsten.

Een andere belangrijke factor bij het bepalen van de solvabiliteit is het risicoprofiel van de financiële instelling. Dit omvat onder andere het type activiteiten dat ze ondernemen, zoals leningen verstrekken, investeren in effecten of verzekeringspolissen uitgeven. Elk van deze activiteiten brengt verschillende risico’s met zich mee, die in overweging moeten worden genomen bij het beoordelen van de solvabiliteit.

Daarnaast spelen regelgeving en toezicht ook een cruciale rol bij het bepalen van de solvabiliteit. Financiële instellingen moeten voldoen aan specifieke kapitaalvereisten die zijn vastgesteld door toezichthouders zoals De Nederlandsche Bank (DNB) en de Europese Centrale Bank (ECB). Deze vereisten stellen minimale kapitaalniveaus vast die instellingen moeten aanhouden om hun risico’s te dekken en financiële stabiliteit te waarborgen.

Om de solvabiliteit te beoordelen, worden vaak ook andere financiële ratio’s en indicatoren gebruikt, zoals de liquiditeitsratio, rentabiliteit op eigen vermogen en schuldgraad. Deze metingen bieden aanvullende inzichten in de financiële positie van de instelling en haar vermogen om aan haar verplichtingen te voldoen.

Het is belangrijk op te merken dat het bepalen van de solvabiliteit een complex proces is dat afhankelijk is van verschillende factoren en berekeningen. Het vereist gedetailleerde analyse van financiële gegevens en expertise op het gebied van risicobeheer en regelgeving. Daarom vertrouwen toezichthouders op gespecialiseerde kennis om ervoor te zorgen dat financiële instellingen voldoen aan de vereiste solvabiliteitsnormen.

Wat is de Wet op het financieel toezicht (WFT) en wat zijn de gevolgen voor financiële instellingen in Nederland?

De Wet op het financieel toezicht (WFT) is een belangrijke wetgeving in Nederland die is opgesteld om het toezicht op de financiële sector te reguleren en de belangen van consumenten te beschermen. De WFT is van toepassing op verschillende financiële instellingen, zoals banken, verzekeringsmaatschappijen, pensioenfondsen en beleggingsondernemingen.

De WFT heeft verschillende doelstellingen. Een van de belangrijkste doelen is het waarborgen van de stabiliteit van het financiële systeem. Dit wordt bereikt door het stellen van kapitaalvereisten aan financiële instellingen, zodat ze voldoende buffers hebben om eventuele verliezen op te vangen en hun verplichtingen jegens klanten na te komen.

Een ander belangrijk doel van de WFT is het beschermen van consumentenbelangen. Financiële instellingen worden verplicht om transparante informatie te verstrekken aan consumenten, zodat zij weloverwogen beslissingen kunnen nemen over financiële producten en diensten. Daarnaast moeten instellingen zorgen voor een zorgvuldige behandeling van klanten en hun belangen centraal stellen.

De WFT heeft ook gevolgen voor de bedrijfsvoering en compliance-processen van financiële instellingen. Ze moeten voldoen aan strikte regels en voorschriften met betrekking tot onder andere risicobeheer, interne controlemaatregelen, governance en rapportageverplichtingen. Deze regels zijn bedoeld om de integriteit en betrouwbaarheid van de financiële sector te waarborgen.

Naleving van de WFT wordt streng gecontroleerd door toezichthoudende instanties, zoals De Nederlandsche Bank (DNB) en de Autoriteit Financiële Markten (AFM). Deze instanties hebben bevoegdheden om boetes op te leggen, vergunningen in te trekken of andere maatregelen te nemen tegen financiële instellingen die niet voldoen aan de vereisten van de WFT.

Kortom, de Wet op het financieel toezicht heeft als doel het waarborgen van een stabiele en integere financiële sector in Nederland. Het legt verplichtingen op aan financiële instellingen om kapitaalvereisten na te leven, consumentenbelangen te beschermen en te voldoen aan strikte regels en voorschriften. Door naleving van de WFT kunnen financiële instellingen vertrouwen opbouwen bij consumenten en bijdragen aan een gezonde economie.

Wat zijn de verschillende soorten diensten die door financiële instellingen aangeboden worden?

Financiële instellingen bieden een breed scala aan diensten aan om te voldoen aan de diverse behoeften van particulieren, bedrijven en andere organisaties. Enkele van de belangrijkste diensten die door financiële instellingen worden aangeboden, zijn onder andere:

- Bankieren: Banken bieden verschillende bankdiensten aan, zoals het openen en beheren van betaalrekeningen, het verstrekken van leningen en hypotheken, het faciliteren van betalingstransacties en het verstrekken van creditcards.

- Verzekering: Verzekeringsmaatschappijen bieden verschillende soorten verzekeringen aan om individuen en bedrijven te beschermen tegen financiële risico’s. Dit omvat autoverzekering, ziektekostenverzekering, levensverzekering, eigendomsverzekering en nog veel meer.

- Belegging: Beleggingsmaatschappijen bieden beleggingsproducten en -diensten aan om individuen en bedrijven te helpen hun vermogen te laten groeien. Dit kan aandelenhandel, obligaties, fondsenbeheer of andere beleggingsinstrumenten omvatten.

- Pensioenen: Pensioenfondsen beheren pensioengeld voor werknemers en zorgen ervoor dat er voldoende kapitaal beschikbaar is voor toekomstige pensioenuitkeringen. Ze bieden pensioenspaarplannen en -regelingen aan om mensen te helpen sparen voor hun oude dag.

- Financieel advies: Financiële instellingen bieden vaak financieel advies aan hun klanten. Dit kan betrekking hebben op investeringen, vermogensbeheer, pensioenplanning, belastingadvies en andere financiële aspecten.

- Zakelijke diensten: Financiële instellingen bieden ook verschillende diensten aan bedrijven en organisaties. Dit omvat het verstrekken van zakelijke leningen, het faciliteren van internationale betalingstransacties, cashmanagementdiensten, handelsfinanciering en risicobeheer.

- Online bankieren: Veel financiële instellingen bieden online bankieren aan, waarmee klanten toegang hebben tot hun rekeningen, transacties kunnen uitvoeren, betalingen kunnen doen en andere bankzaken kunnen regelen via internet of mobiele applicaties.

Het is belangrijk op te merken dat de beschikbaarheid van deze diensten kan variëren afhankelijk van de specifieke financiële instelling en het land waarin ze actief zijn. Het is raadzaam om contact op te nemen met een specifieke financiële instelling voor gedetailleerde informatie over hun dienstenaanbod.

Hoeveel kost het om geld te storten of op te nemen bij een financiële instelling in Nederland?

De kosten voor het storten of opnemen van geld bij een financiële instelling in Nederland kunnen variëren, afhankelijk van de specifieke instelling en het type rekening dat je hebt. Over het algemeen zijn er echter enkele belangrijke punten om op te merken:

- Stortingskosten: Bij de meeste banken in Nederland zijn stortingen op je eigen rekening doorgaans gratis. Dit geldt zowel voor contante stortingen als voor stortingen via overschrijving of automatische incasso. Het is belangrijk om de voorwaarden van je specifieke bank te controleren, omdat sommige banken mogelijk kosten in rekening brengen voor bepaalde soorten rekeningen of transacties.

- Opnamekosten: Het opnemen van geld bij een geldautomaat van je eigen bank is meestal kosteloos. Als je echter gebruikmaakt van een geldautomaat die niet behoort tot jouw eigen bank, kunnen er kosten in rekening worden gebracht. Deze kosten variëren per bank en per type rekening dat je hebt. Het is raadzaam om na te gaan welke afspraken jouw bank heeft met andere banken over het gebruik van hun geldautomaten, aangezien sommige banken mogelijk samenwerken om klanten gratis toegang te bieden tot een breed netwerk van geldautomaten.

- Extra diensten: Sommige financiële instellingen kunnen extra kosten in rekening brengen voor aanvullende diensten, zoals spoedoverboekingen, internationale transacties of het bestellen van speciale valuta’s. Deze kosten kunnen variëren, dus het is belangrijk om de tarieven en voorwaarden van jouw specifieke bank te raadplegen.

Het is belangrijk op te merken dat de kosten voor het storten of opnemen van geld bij financiële instellingen kunnen veranderen en afhankelijk zijn van verschillende factoren. Het is daarom verstandig om regelmatig de tarieven en voorwaarden van jouw bank te controleren, zodat je op de hoogte blijft van eventuele wijzigingen.

Welke regels gelden er voor consumentenkoop bij een financiële instelling in Nederland?

Consumentenkoop bij financiële instellingen in Nederland valt onder de regels van het consumentenrecht, met name de regels die zijn vastgelegd in het Burgerlijk Wetboek (Boek 7, Titel 1). Deze regels zijn bedoeld om de belangen van consumenten te beschermen en eerlijke handelspraktijken te waarborgen. Hier zijn enkele belangrijke regels die van toepassing zijn op consumentenkoop bij financiële instellingen:

- Informatieplicht: Financiële instellingen hebben een wettelijke verplichting om consumenten duidelijke en begrijpelijke informatie te verstrekken over hun producten en diensten. Dit omvat informatie over de kenmerken, kosten, voorwaarden, risico’s en eventuele beperkingen.

- Bedenktermijn: Consumenten hebben vaak recht op een bedenktermijn bij het afsluiten van een overeenkomst met een financiële instelling. Dit stelt hen in staat om binnen een bepaalde periode (meestal 14 dagen) zonder opgaaf van redenen af te zien van de aankoop of het contract.

- Recht op annulering of ontbinding: Naast de bedenktermijn kunnen consumenten in sommige gevallen het recht hebben om een overeenkomst met een financiële instelling te annuleren of te ontbinden. Dit kan bijvoorbeeld gelden als er sprake is van misleidende informatie, onjuiste voorstelling van zaken of onredelijke voorwaarden.

- Garantie: Financiële producten en diensten kunnen onderhevig zijn aan garanties. Dit betekent dat de financiële instelling verantwoordelijk is voor het herstellen, vervangen of vergoeden van een product of dienst als deze niet voldoet aan de verwachtingen of gebreken vertoont binnen een redelijke termijn na aankoop.

- Klachtenprocedure: Financiële instellingen moeten beschikken over een klachtenprocedure, waarbij consumenten hun klachten kunnen indienen en een passende oplossing kunnen zoeken. Deze procedure moet transparant, toegankelijk en redelijk zijn.

Het is belangrijk op te merken dat de specifieke regels en voorwaarden kunnen variëren afhankelijk van het type financieel product of dienst dat wordt aangeboden. Daarom is het raadzaam om altijd de algemene voorwaarden en contractuele documentatie zorgvuldig door te nemen voordat u een overeenkomst aangaat met een financiële instelling. Bij twijfel kunt u ook contact opnemen met relevante consumentenorganisaties of juridisch advies inwinnen.