Alles wat u moet weten over lenen bij ING: Voorwaarden, rentetarieven en meer

Lenen bij ING: Wat u moet weten

ING is een bekende bank die een breed scala aan financiële producten en diensten aanbiedt, waaronder leningen. Als u overweegt om geld te lenen bij ING, zijn er een aantal zaken die u moet weten voordat u een beslissing neemt.

Soorten leningen bij ING

ING biedt verschillende soorten leningen aan, zoals persoonlijke leningen, autoleningen en hypothecaire leningen. Het is belangrijk om het doel van uw lening te bepalen, zodat u het juiste type lening kunt kiezen dat past bij uw behoeften.

Voorwaarden en rentetarieven

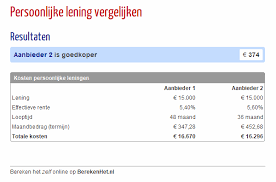

Voordat u een lening afsluit bij ING, is het essentieel om de voorwaarden en rentetarieven grondig te begrijpen. Zorg ervoor dat u op de hoogte bent van eventuele extra kosten en vergelijk de rentetarieven met andere aanbieders om te zien of u een concurrerend tarief krijgt.

Aanvraagproces

Het aanvragen van een lening bij ING kan online of in een fysiek filiaal worden gedaan. U moet bepaalde documenten verstrekken, zoals identiteitsbewijs, bewijs van inkomen en andere relevante informatie. Het is belangrijk om alle vereiste documentatie correct in te dienen om uw aanvraag soepel te laten verlopen.

Lening terugbetalen

Als uw lening wordt goedgekeurd, moet u regelmatig aflossingen doen volgens de afgesproken voorwaarden. Zorg ervoor dat u op tijd betaalt om extra kosten en boetes te voorkomen. Als u moeite heeft met terugbetalen, neem dan contact op met ING om mogelijke oplossingen te bespreken.

Beslissen over lenen bij ING

Het is belangrijk om goed na te denken voordat u besluit om geld te lenen bij ING of elke andere financiële instelling. Zorg ervoor dat u alle opties overweegt, de voorwaarden begrijpt en alleen leent wat u zich kunt veroorloven terug te betalen.

8 Voordelen van Lenen bij ING in België

- Breed scala aan leningsopties beschikbaar bij ING.

- Mogelijkheid om online een lening aan te vragen voor gemak.

- Competitieve rentetarieven voor leningen bij ING.

- Flexibele terugbetalingsvoorwaarden afgestemd op uw behoeften.

- Professionele en betrouwbare service van een gerenommeerde bank.

- Duidelijke communicatie over voorwaarden en kosten van leningen.

- Mogelijkheid om persoonlijk advies te krijgen van deskundige medewerkers.

- Snelle goedkeuring en afhandeling van leningaanvragen bij ING.

Nadelen van Lenen bij ING: Hoge Rentetarieven, Strikte Goedgekeuringscriteria en Beperkte Flexibiliteit

Breed scala aan leningsopties beschikbaar bij ING.

Een groot voordeel van lenen bij ING is het brede scala aan leningsopties dat beschikbaar is. Of u nu op zoek bent naar een persoonlijke lening, een autolening of een hypothecaire lening, ING biedt diverse opties die kunnen voldoen aan uw specifieke financiële behoeften. Het hebben van verschillende leningsopties stelt klanten in staat om een lening te kiezen die het beste aansluit bij hun doelen en omstandigheden, waardoor flexibiliteit en maatwerk worden geboden in het leenproces.

Mogelijkheid om online een lening aan te vragen voor gemak.

Een groot voordeel van lenen bij ING is de mogelijkheid om online een lening aan te vragen, wat zorgt voor gemak en efficiëntie. Door het eenvoudige en gebruiksvriendelijke online aanvraagproces kunnen klanten vanuit het comfort van hun eigen huis of kantoor een lening aanvragen, zonder de noodzaak om naar een fysiek filiaal te gaan. Dit bespaart tijd en moeite, waardoor het lenen bij ING een handige optie is voor degenen die op zoek zijn naar snelheid en gemak in hun financiële transacties.

Competitieve rentetarieven voor leningen bij ING.

Een groot voordeel van lenen bij ING zijn de competitieve rentetarieven die zij aanbieden voor verschillende soorten leningen. Door te profiteren van deze gunstige tarieven kunnen klanten bij ING geld lenen tegen aantrekkelijke voorwaarden, waardoor ze mogelijk geld kunnen besparen op de totale kosten van hun lening. Dit maakt lenen bij ING een aantrekkelijke optie voor diegenen die op zoek zijn naar financiële ondersteuning met concurrerende rentetarieven.

Flexibele terugbetalingsvoorwaarden afgestemd op uw behoeften.

Een belangrijk voordeel van lenen bij ING is de flexibiliteit van de terugbetalingsvoorwaarden die zijn afgestemd op uw specifieke behoeften. Of het nu gaat om het kiezen van een geschikte looptijd, het aanpassen van de maandelijkse aflossingen of het eventueel vervroegd aflossen van de lening, ING biedt opties die u helpen om uw lening terug te betalen op een manier die bij uw financiële situatie past. Deze flexibiliteit kan u gemoedsrust geven en u helpen om uw lening op een comfortabele en haalbare manier af te lossen.

Professionele en betrouwbare service van een gerenommeerde bank.

Een van de voordelen van lenen bij ING is de professionele en betrouwbare service die wordt geboden door deze gerenommeerde bank. Met een lange geschiedenis van financiële dienstverlening en een solide reputatie in de sector, kunt u vertrouwen op de expertise en betrouwbaarheid van ING bij het verstrekken van leningen. De bank staat bekend om haar klantgerichte aanpak en biedt professioneel advies en ondersteuning om u te helpen bij het nemen van weloverwogen financiële beslissingen.

Duidelijke communicatie over voorwaarden en kosten van leningen.

Een belangrijk voordeel van lenen bij ING is de duidelijke communicatie over de voorwaarden en kosten van leningen. Bij ING wordt transparantie hoog in het vaandel gedragen, waardoor klanten volledig op de hoogte zijn van wat ze kunnen verwachten bij het afsluiten van een lening. Door heldere informatie te verstrekken over rentetarieven, aflossingstermijnen en eventuele bijkomende kosten, helpt ING klanten om weloverwogen beslissingen te nemen en financiële verrassingen te voorkomen. Dit draagt bij aan een vertrouwensrelatie tussen de bank en haar klanten, wat essentieel is bij het aangaan van financiële verplichtingen.

Mogelijkheid om persoonlijk advies te krijgen van deskundige medewerkers.

Een van de voordelen van lenen bij ING is de mogelijkheid om persoonlijk advies te krijgen van deskundige medewerkers. Bij ING staan ervaren professionals klaar om u te begeleiden en te adviseren bij het kiezen van de juiste lening die aansluit bij uw financiële behoeften en situatie. Door persoonlijk advies in te winnen, kunt u een weloverwogen beslissing nemen en meer inzicht krijgen in de leningsmogelijkheden die ING biedt.

Snelle goedkeuring en afhandeling van leningaanvragen bij ING.

Een van de voordelen van lenen bij ING is de snelle goedkeuring en afhandeling van leningaanvragen. ING staat bekend om zijn efficiënte proces, waardoor klanten snel duidelijkheid krijgen over de status van hun aanvraag. Dit betekent dat leningaanvragers bij ING vaak kunnen rekenen op een vlotte en tijdige afhandeling, wat het gemak en de gebruiksvriendelijkheid van het leningsproces aanzienlijk verbetert.

1. Hoge rentetarieven

Een nadeel van lenen bij ING is de mogelijkheid van hoge rentetarieven. Het lenen bij ING kan gepaard gaan met hogere rentetarieven in vergelijking met andere kredietverstrekkers. Dit kan leiden tot hogere totale kosten voor de lening, waardoor het belangrijk is om de rentetarieven zorgvuldig te vergelijken voordat u een beslissing neemt over het afsluiten van een lening bij ING.

2. Strikte goedkeuringscriteria

Een nadeel van lenen bij ING is dat zij strikte goedkeuringscriteria hanteren, wat kan betekenen dat het moeilijker is om een lening goedgekeurd te krijgen. Deze strenge criteria kunnen ervoor zorgen dat sommige aanvragers moeite hebben om aan de vereisten te voldoen en daardoor mogelijk geen lening kunnen verkrijgen bij ING. Het is belangrijk voor potentiële leners om zich bewust te zijn van deze beperking en alternatieve opties te overwegen als zij niet aan de criteria van ING voldoen.

3. Beperkte flexibiliteit

Een nadeel van lenen bij ING is de beperkte flexibiliteit die kan worden ervaren. De leningsvoorwaarden en -opties bij ING kunnen minder flexibel zijn dan bij andere financiële instellingen. Dit kan betekenen dat klanten mogelijk beperkt zijn in het aanpassen van hun lening aan hun specifieke behoeften of omstandigheden, wat kan leiden tot minder maatwerk en flexibiliteit in het leningsproces. Het is daarom belangrijk voor potentiële leners om deze beperkingen te overwegen en af te wegen tegen andere aspecten voordat ze besluiten om een lening af te sluiten bij ING.