nov 9, 2023

door atiyasolutions

bank, bedrijven, beschikbaar voor de klant, consumenten, financieel instrument, flexibiliteit, geld opnemen, inkomen, kredietlimiet, kredietopening, kredietverstrekker, kredietwaardigheid, lening, maximale bedrag, onverwachte uitgaven, rente- en/of provisiekosten berekend over het opgenomen bedrag, terugbetalingsproces, tijdelijke liquiditeitsbehoeften, traditionele leningen, vangnet voor noodgevallen, vaste, vaste aflossingsvoorwaarden, vooraf bepaald maximumbedrag

Een kredietopening: wat is het en hoe werkt het?

Een kredietopening is een financieel instrument dat veel flexibiliteit biedt aan consumenten en bedrijven. Het stelt hen in staat om op elk moment geld op te nemen tot een vooraf bepaald maximumbedrag, ook wel de kredietlimiet genoemd. Dit kan handig zijn voor onverwachte uitgaven, tijdelijke liquiditeitsbehoeften of als een vangnet voor noodgevallen.

Hoe werkt een kredietopening?

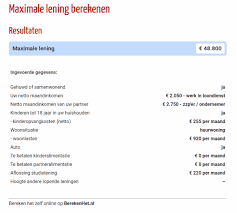

Bij het openen van een kredietlijn bepaalt de kredietverstrekker, meestal een bank, het maximale bedrag dat beschikbaar is voor de klant. Dit bedrag kan variëren afhankelijk van verschillende factoren, zoals het inkomen en de kredietwaardigheid van de klant.

In tegenstelling tot een lening waarbij de volledige som in één keer wordt uitbetaald, heeft een kredietopening geen vaste aflossingsvoorwaarden. De klant heeft de vrijheid om geld op te nemen wanneer dat nodig is, tot aan de vastgestelde limiet. Er worden alleen rente- en/of provisiekosten berekend over het opgenomen bedrag.

Het terugbetalingsproces van een kredietopening verschilt ook van traditionele leningen. In plaats van vaste maandelijkse termijnen, moet de klant periodiek (bijvoorbeeld maandelijks) rente betalen over het openstaande saldo. Daarnaast kan er ook een minimumbedrag zijn dat moet worden terugbetaald om te voorkomen dat de kredietlijn wordt afgesloten.

Voordelen van een kredietopening

Een kredietopening biedt verschillende voordelen ten opzichte van andere vormen van leningen. Ten eerste biedt het flexibiliteit, omdat klanten alleen betalen voor het bedrag dat ze daadwerkelijk hebben opgenomen en gebruikt. Dit geeft hen de vrijheid om geld te lenen wanneer ze het nodig hebben, zonder dat ze vooraf een specifiek doel hoeven aan te geven.

Ten tweede kan een kredietopening dienen als een buffer voor onvoorziene uitgaven of financiële tegenslagen. In plaats van hun spaargeld aan te spreken of nieuwe leningen af te sluiten, kunnen klanten eenvoudigweg geld opnemen uit hun kredietlijn om de kosten te dekken.

Tot slot kan een kredietopening ook handig zijn voor bedrijven die behoefte hebben aan werkkapitaal. Het stelt hen in staat om snel toegang te krijgen tot extra financiële middelen wanneer dat nodig is, bijvoorbeeld om seizoensgebonden schommelingen in cashflow op te vangen of om investeringen te doen.

Let op: verantwoord gebruik is essentieel

Hoewel een kredietopening veel voordelen biedt, is verantwoord gebruik cruciaal om financiële problemen te voorkomen. Klanten moeten zich bewust zijn van hun terugbetalingsverplichtingen en ervoor zorgen dat ze alleen geld opnemen wat ze kunnen terugbetalen.

Het is ook belangrijk om de kosten en rentetarieven van verschillende kredietverstrekkers te vergelijken voordat u een kredietopening afsluit. Op die manier kunt u de beste voorwaarden en tarieven vinden die passen bij uw financiële situatie.

Conclusie

Een kredietopening is een flexibel financieel instrument dat consumenten en bedrijven in staat stelt om op elk moment geld op te nemen tot een vooraf bepaald maximumbedrag. Het biedt flexibiliteit, liquiditeit en kan dienen als een buffer voor onvoorziene uitgaven. Het is echter belangrijk om verantwoordelijk gebruik te maken van een kredietopening en de kosten zorgvuldig te overwegen voordat u er een afsluit.

9 voordelen van kredietopening: Flexibiliteit, Liquiditeit, Gebruiksgemak, Rentebetaling alleen over opgenomen bedrag, Geen vaste aflossingstermijnen, Bescherm

- Flexibiliteit

- Liquiditeit

- Gebruiksgemak

- Rentebetaling alleen over opgenomen bedrag

- Geen vaste aflossingstermijnen

- Bescherming tegen onvoorziene uitgaven

- Mogelijkheid tot heropname van afgelost bedrag

- Flexibele rentebetalingen

- Mogelijkheid tot heronderhandeling van voorwaarden

De nadelen van kredietopening: onverwachte schulden, negatieve invloed op kredietwaardigheid en hoge rentetarieven.

- Kredietopening kan leiden tot onverwachte schulden en financiële problemen als je niet voorzichtig bent.

- Kredietopening heeft een negatief effect op je kredietwaardigheid, waardoor het moeilijker wordt om toekomstige leningen of krediet te verkrijgen.

- Hoge rentetarieven die vaak gepaard gaan met kredietopening, zorgen ervoor dat je meer geld moet terugbetalen dan je oorspronkelijk had geleend.

Flexibiliteit

Flexibiliteit: Een kredietopening biedt financiële vrijheid

Een van de belangrijkste voordelen van een kredietopening is de flexibiliteit die het klanten biedt. Met een kredietopening hebben klanten de mogelijkheid om op elk gewenst moment geld op te nemen, tot aan de vastgestelde limiet.

Dit is vooral handig in situaties waarin onverwachte uitgaven zich voordoen. Of het nu gaat om een dringende reparatie aan uw auto, medische kosten of andere onvoorziene omstandigheden, een kredietopening stelt u in staat om snel toegang te krijgen tot extra geld zonder dat u een nieuwe lening hoeft af te sluiten.

Daarnaast kan een kredietopening ook van pas komen bij tijdelijke liquiditeitsbehoeften. Bijvoorbeeld als u als ondernemer te maken heeft met seizoensgebonden schommelingen in uw cashflow of als u extra werkkapitaal nodig heeft voor investeringen. Met een kredietopening kunt u gemakkelijk geld opnemen wanneer dat nodig is en zo uw financiële behoeften effectief beheren.

Het feit dat klanten alleen rente- en/of provisiekosten betalen over het daadwerkelijk opgenomen bedrag, maakt de flexibiliteit van een kredietopening nog aantrekkelijker. U betaalt alleen voor wat u gebruikt en bent niet gebonden aan vaste maandelijkse aflossingen zoals bij traditionele leningen.

Kortom, met een kredietopening genieten klanten van financiële vrijheid en flexibiliteit. Het stelt hen in staat om geld op te nemen wanneer ze het nodig hebben, tot aan de vastgestelde limiet. Of het nu gaat om onverwachte uitgaven of tijdelijke liquiditeitsbehoeften, een kredietopening biedt de mogelijkheid om snel en gemakkelijk toegang te krijgen tot extra financiële middelen zonder gedoe of vertragingen.

Liquiditeit

Een groot voordeel van een kredietopening is de liquiditeit die het biedt aan consumenten en bedrijven. In tegenstelling tot andere vormen van leningen, waarbij vaak langdurige aanvraag- en goedkeuringsprocessen nodig zijn, stelt een kredietopening hen in staat om snel toegang te krijgen tot extra financiële middelen wanneer dat nodig is.

Voor consumenten kan dit bijvoorbeeld handig zijn bij onverwachte uitgaven, zoals medische kosten of autopech. In plaats van te moeten wachten op goedkeuring voor een lening, kunnen ze eenvoudigweg geld opnemen uit hun kredietlijn om de kosten te dekken. Dit biedt hen gemoedsrust en zorgt ervoor dat ze snel kunnen handelen in noodsituaties.

Voor bedrijven kan een kredietopening van onschatbare waarde zijn bij het beheer van hun cashflow. Ze kunnen snel extra financiële middelen verkrijgen om seizoensgebonden schommelingen in inkomsten op te vangen of om onverwachte zakelijke uitgaven te dekken. Dit stelt hen in staat om flexibel te blijven en hun activiteiten soepel voort te zetten zonder vertragingen als gevolg van langdurige aanvraagprocessen.

Kortom, een kredietopening biedt consumenten en bedrijven de mogelijkheid om snel toegang te krijgen tot extra financiële middelen wanneer dat nodig is, zonder langdurige aanvraag- en goedkeuringsprocessen. Dit verhoogt de liquiditeit en flexibiliteit, waardoor ze beter kunnen inspelen op onverwachte situaties en hun financiële behoeften kunnen beheren op een snelle en efficiënte manier.

Gebruiksgemak

Gebruiksgemak: Eenvoudig geld opnemen met een kredietopening

Een van de grote voordelen van een kredietopening is het gebruiksgemak dat het biedt aan klanten. Met deze financiële tool kunnen klanten gemakkelijk geld opnemen uit hun kredietlijn via verschillende kanalen, zoals online bankieren, mobiele apps of pinautomaten.

Dankzij moderne technologieën kunnen klanten snel en gemakkelijk toegang krijgen tot hun kredietlijn. Met online bankieren kunnen ze bijvoorbeeld eenvoudig inloggen op hun account en met slechts een paar klikken geld opnemen. Dit betekent dat ze niet persoonlijk naar een bankfiliaal hoeven te gaan of lange wachtrijen moeten doorstaan om geld te krijgen.

Mobiele apps maken het nog handiger, omdat klanten altijd en overal toegang hebben tot hun kredietlijn. Of ze nu onderweg zijn of thuis ontspannen, met slechts een paar tikken op hun smartphone kunnen ze direct geld opnemen wanneer ze het nodig hebben.

Daarnaast kunnen klanten ook gebruikmaken van pinautomaten om geld op te nemen uit hun kredietlijn. Dit biedt extra flexibiliteit, omdat pinautomaten wijdverspreid zijn en gemakkelijk toegankelijk zijn voor de meeste mensen.

Het gebruiksgemak van een kredietopening maakt het een handige financiële tool voor dagelijkse uitgaven, noodgevallen of onverwachte kosten. Klanten hebben de vrijheid om snel en gemakkelijk geld op te nemen via verschillende kanalen, waardoor ze flexibiliteit en controle hebben over hun financiën.

Het is echter belangrijk om op verantwoorde wijze gebruik te maken van een kredietopening en alleen geld op te nemen wat nodig is en wat binnen het budget past. Op die manier kunnen klanten profiteren van het gebruiksgemak van een kredietopening zonder zich in financiële problemen te storten.

Kortom, de mogelijkheid om eenvoudig geld op te nemen uit een kredietlijn via verschillende kanalen, zoals online bankieren, mobiele apps of pinautomaten, maakt het gebruiksgemak van een kredietopening een aantrekkelijke optie voor klanten die snel toegang willen tot extra financiële middelen.

Rentebetaling alleen over opgenomen bedrag

Een van de voordelen van een kredietopening is dat klanten alleen rente betalen over het daadwerkelijk opgenomen bedrag, niet over de volledige kredietlimiet. Dit kan aanzienlijke besparingen opleveren in vergelijking met andere vormen van leningen.

Bij traditionele leningen wordt rente berekend over het volledige geleende bedrag, ongeacht of dit volledig is opgenomen of niet. Dit betekent dat klanten vaak meer betalen dan nodig is, omdat ze rente betalen over geld dat ze nog niet hebben gebruikt.

Met een kredietopening is dit anders. Klanten betalen alleen rente over het bedrag dat ze daadwerkelijk hebben opgenomen en gebruikt. Als de kredietlimiet bijvoorbeeld €10.000 is en de klant heeft slechts €5.000 opgenomen, dan wordt er alleen rente berekend over die €5.000.

Dit kan voordelig zijn voor klanten die niet direct hun volledige kredietlimiet nodig hebben. Ze kunnen geld opnemen wanneer dat nodig is en alleen rente betalen over het opgenomen bedrag. Dit geeft hen meer controle over hun financiën en stelt hen in staat om kosten te besparen.

Bovendien kan deze flexibiliteit ook handig zijn als er fluctuaties zijn in de financiële behoeften van klanten. Ze kunnen geld opnemen wanneer ze het nodig hebben en alleen rente betalen zolang het bedrag uitstaat. Zodra ze het geld terugbetalen, stopt de rentebetaling.

Kortom, het feit dat klanten alleen rente betalen over het daadwerkelijk opgenomen bedrag is een belangrijk voordeel van een kredietopening. Het biedt financiële flexibiliteit en kan aanzienlijke besparingen opleveren in vergelijking met andere leningsvormen waarbij rente wordt berekend over het volledige geleende bedrag.

Geen vaste aflossingstermijnen

Een van de voordelen van een kredietopening is dat er geen vaste aflossingstermijnen zijn. In tegenstelling tot traditionele leningen, waarbij de lener verplicht is om maandelijks een vast bedrag terug te betalen, biedt een kredietopening flexibiliteit in het terugbetalingsproces.

Met een kredietopening heeft de lener de vrijheid om geld op te nemen wanneer dat nodig is, tot aan de vastgestelde limiet. Er zijn geen strikte termijnen waarbinnen het geleende bedrag moet worden terugbetaald. Dit geeft de lener meer ruimte om zijn financiën te beheren op basis van zijn individuele behoeften en cashflow.

Dit kan vooral handig zijn in situaties waarin er sprake is van onverwachte uitgaven of fluctuerende inkomsten. Bijvoorbeeld, als er onvoorziene medische kosten optreden of als er tijdelijke liquiditeitsbehoeften zijn voor een bedrijf, kan een kredietopening helpen om snel toegang te krijgen tot extra geld zonder zich zorgen te maken over vaste maandelijkse termijnen.

Het ontbreken van vaste aflossingstermijnen geeft ook meer flexibiliteit bij het bepalen van het terugbetalingsbedrag. De lener kan ervoor kiezen om alleen rente te betalen over het openstaande saldo of om extra betalingen te doen wanneer hij dat wil, zolang hij zich maar houdt aan eventuele minimumbetalingseisen die door de kredietverstrekker zijn gesteld.

Het is echter belangrijk op te merken dat hoewel de afwezigheid van vaste aflossingstermijnen flexibiliteit biedt, het ook discipline en verantwoordelijkheid vereist van de lener. Het is essentieel om ervoor te zorgen dat het geleende bedrag uiteindelijk wordt terugbetaald, zelfs zonder de dwingende termijnen. Het is verstandig om een terugbetalingsplan op te stellen en regelmatig de voortgang bij te houden om financiële problemen te voorkomen.

Al met al biedt het ontbreken van vaste aflossingstermijnen bij een kredietopening flexibiliteit en aanpasbaarheid aan individuele financiële behoeften. Het stelt leners in staat om hun terugbetalingsproces aan te passen aan hun cashflow en onvoorziene situaties, waardoor ze meer controle hebben over hun financiën.

Bescherming tegen onvoorziene uitgaven

Bescherming tegen onvoorziene uitgaven: Een kredietopening kan dienen als een buffer voor onverwachte kosten of financiële tegenslagen, waardoor klanten hun spaargeld kunnen behouden.

Het leven zit vol verrassingen en soms worden we geconfronteerd met onverwachte uitgaven die onze financiële planning in de war kunnen sturen. Of het nu gaat om een kapotte auto, een medische noodsituatie of een dringende reparatie in huis, deze onvoorziene kosten kunnen stress en zorgen met zich meebrengen.

Een van de voordelen van een kredietopening is dat het klanten kan helpen bij het opvangen van dergelijke onverwachte uitgaven. In plaats van hun spaargeld aan te spreken of nieuwe leningen af te sluiten, kunnen klanten eenvoudigweg geld opnemen uit hun kredietlijn om de kosten te dekken.

Dit biedt gemoedsrust en financiële stabiliteit. Klanten hoeven zich geen zorgen te maken over het putten uit hun spaargeld, wat vaak bedoeld is voor andere doeleinden zoals toekomstige investeringen, onderwijs of pensioen. Door gebruik te maken van een kredietopening kunnen ze hun spaargeld behouden en tegelijkertijd de nodige financiële flexibiliteit behouden.

Bovendien biedt een kredietopening snel toegang tot extra geld wanneer dat nodig is. In tijden van onverwachte uitgaven kan dit van onschatbare waarde zijn. Klanten hoeven niet door langdurige goedkeuringsprocessen te gaan of te wachten op de vrijgave van fondsen. Ze kunnen eenvoudigweg geld opnemen uit hun kredietlijn en de kosten direct dekken.

Het is echter belangrijk om verantwoord gebruik te maken van een kredietopening en alleen geld op te nemen wat binnen het budget past en terugbetaald kan worden. Het is raadzaam om een realistisch terugbetalingsplan op te stellen en ervoor te zorgen dat de maandelijkse betalingen haalbaar zijn.

Al met al biedt een kredietopening bescherming tegen onvoorziene uitgaven, waardoor klanten hun spaargeld kunnen behouden voor andere doeleinden. Het biedt financiële flexibiliteit en gemoedsrust in tijden van onverwachte financiële uitdagingen.

Mogelijkheid tot heropname van afgelost bedrag

Een van de voordelen van een kredietopening is de mogelijkheid tot heropname van afgeloste bedragen. Nadat een bepaald bedrag volledig is terugbetaald, kan dit bedrag opnieuw worden opgenomen binnen de vastgestelde limieten van de kredietlijn.

Dit aspect van een kredietopening biedt extra flexibiliteit aan klanten. Stel je voor dat je een deel van je kredietlijn hebt gebruikt om onverwachte uitgaven te dekken en je hebt dit bedrag snel kunnen aflossen. In plaats van opnieuw een lening aan te vragen of andere financieringsmogelijkheden te verkennen, kun je eenvoudigweg het afgeloste bedrag opnieuw opnemen als dat nodig is.

De mogelijkheid tot heropname kan handig zijn in verschillende situaties. Het stelt consumenten en bedrijven in staat om hun financiële middelen effectief te beheren en snel toegang te krijgen tot extra geld wanneer dat nodig is. Bijvoorbeeld, als er onverwachte kosten ontstaan of als er tijdelijke liquiditeitsbehoeften zijn, kan het heropnemen van afgeloste bedragen helpen om deze uitdagingen aan te pakken zonder extra administratieve rompslomp.

Het is echter belangrijk om verstandig gebruik te maken van deze mogelijkheid tot heropname. Klanten moeten ervoor zorgen dat ze alleen geld opnemen wat ze kunnen terugbetalen en dat ze zich bewust zijn van hun terugbetalingsverplichtingen.

Al met al biedt de mogelijkheid tot heropname van afgeloste bedragen binnen een kredietopening extra flexibiliteit en gemak aan klanten. Het stelt hen in staat om hun financiële middelen effectief te beheren en snel toegang te krijgen tot extra geld wanneer dat nodig is, binnen de vastgestelde limieten van de kredietlijn.

Flexibele rentebetalingen

Flexibele rentebetalingen: Klanten betalen alleen rente over het openstaande saldo, wat hen in staat stelt om de kosten te beheersen door sneller of meer af te lossen.

Een van de voordelen van een kredietopening is de flexibiliteit van rentebetalingen. In tegenstelling tot traditionele leningen, waarbij klanten vaak maandelijkse termijnen moeten betalen, betaalt een klant met een kredietopening alleen rente over het bedrag dat daadwerkelijk is opgenomen en nog niet is terugbetaald. Dit stelt hen in staat om de kosten te beheersen door sneller of meer af te lossen.

De mogelijkheid om flexibel rente te betalen biedt klanten financiële vrijheid en controle. Als ze extra geld hebben, kunnen ze ervoor kiezen om dit rechtstreeks naar hun kredietlijn te storten en daarmee het openstaande saldo verlagen. Door dit te doen, verminderen ze niet alleen de totale rentekosten die ze moeten betalen, maar ook de looptijd van hun lening.

Bovendien kunnen klanten ervoor kiezen om extra aflossingen te doen naast hun reguliere rentebetalingen. Dit kan helpen om het openstaande saldo sneller af te bouwen en uiteindelijk minder rente te betalen gedurende de looptijd van hun kredietopening.

De flexibiliteit in rentebetalingen geeft klanten ook gemoedsrust en controle over hun financiën. Ze hebben de mogelijkheid om hun schuld sneller af te lossen als ze dat willen of als ze zich in een gunstigere financiële situatie bevinden. Dit kan hen helpen om de totale kosten van de lening te verlagen en eerder schuldenvrij te zijn.

Het is echter belangrijk voor klanten om zich bewust te zijn van eventuele voorwaarden en beperkingen met betrekking tot extra aflossingen. Sommige kredietverstrekkers kunnen kosten in rekening brengen voor vroegtijdige aflossingen, dus het is raadzaam om de contractvoorwaarden zorgvuldig door te nemen voordat u besluit extra betalingen te doen.

Al met al biedt de flexibiliteit in rentebetalingen van een kredietopening klanten meer controle over hun financiën en stelt het hen in staat om de kosten te beheersen door sneller of meer af te lossen. Het is een aantrekkelijk kenmerk dat klanten helpt bij het plannen en beheren van hun financiële verplichtingen op een manier die het beste bij hen past.

Mogelijkheid tot heronderhandeling van voorwaarden

Een van de voordelen van een kredietopening is de mogelijkheid tot heronderhandeling van voorwaarden. Na verloop van tijd kan het gebeuren dat uw financiële situatie verbetert of dat uw behoeften veranderen. In zo’n geval kunt u overwegen om de voorwaarden van uw kredietopening opnieuw te onderhandelen.

Het heronderhandelen van de voorwaarden kan verschillende voordelen met zich meebrengen. Als uw financiële situatie is verbeterd, bijvoorbeeld door een hoger inkomen of een betere kredietwaardigheid, kunt u mogelijk in aanmerking komen voor gunstigere rentetarieven. Dit kan leiden tot lagere kosten en meer financiële flexibiliteit.

Daarnaast kunnen veranderende behoeften ook een reden zijn om de voorwaarden te herzien. Misschien heeft u aanvankelijk een lagere kredietlimiet gekozen, maar heeft u nu behoefte aan een hoger bedrag. Door de voorwaarden te heronderhandelen, kunt u mogelijk het maximumbedrag verhogen en zo beter voldoen aan uw huidige financiële behoeften.

Het proces van heronderhandeling kan variëren afhankelijk van de kredietverstrekker en hun beleid. Het is belangrijk om contact op te nemen met uw kredietverstrekker en hun mogelijkheden te bespreken. In sommige gevallen kan het nodig zijn om extra documentatie te verstrekken, zoals bewijs van inkomen of andere relevante financiële informatie.

Het heronderhandelen van de voorwaarden van een kredietopening kan u helpen om uw financiële situatie beter af te stemmen op uw huidige behoeften. Het kan leiden tot gunstigere rentetarieven, een hogere kredietlimiet en meer flexibiliteit. Neem contact op met uw kredietverstrekker om te bespreken of heronderhandeling mogelijk is en welke stappen u moet nemen om dit te realiseren.

Kredietopening kan leiden tot onverwachte schulden en financiële problemen als je niet voorzichtig bent.

Hoewel een kredietopening veel voordelen biedt, is het belangrijk om bewust te zijn van de mogelijke nadelen. Een van de belangrijkste risico’s is dat het gemakkelijk kan leiden tot onverwachte schulden en financiële problemen als je niet voorzichtig bent.

Een kredietopening geeft je de vrijheid om geld op te nemen wanneer je het nodig hebt, maar dit kan ook verleidelijk zijn. Het kan verleidelijk zijn om meer geld op te nemen dan je eigenlijk kunt terugbetalen, vooral omdat er geen vaste aflossingsvoorwaarden zijn zoals bij traditionele leningen. Dit kan resulteren in een toenemende schuld die moeilijk af te lossen is.

Daarnaast kunnen de rente- en provisiekosten van een kredietopening behoorlijk hoog zijn in vergelijking met andere vormen van leningen. Als je regelmatig geld opneemt en het saldo niet snel aflost, kunnen deze kosten snel oplopen en aanzienlijke financiële lasten met zich meebrengen.

Het is ook belangrijk om rekening te houden met eventuele verborgen kosten of boetes die kunnen worden geassocieerd met een kredietopening. Sommige kredietverstrekkers kunnen extra kosten in rekening brengen voor late betalingen of overschrijding van de kredietlimiet. Deze kosten kunnen bijdragen aan financiële problemen als ze niet worden verwacht of beheerd.

Om deze nadelen te voorkomen, is het essentieel om verantwoordelijk gebruik te maken van een kredietopening. Zorg ervoor dat je alleen geld opneemt wat je daadwerkelijk kunt terugbetalen en houd rekening met de kosten en rentetarieven. Het is ook belangrijk om je financiële situatie regelmatig te evalueren en indien nodig maatregelen te nemen om de schuld af te lossen.

Al met al kan een kredietopening een handig financieel instrument zijn, maar het brengt ook risico’s met zich mee. Wees voorzichtig en verstandig bij het gebruik ervan om onverwachte schulden en financiële problemen te voorkomen.

Kredietopening heeft een negatief effect op je kredietwaardigheid, waardoor het moeilijker wordt om toekomstige leningen of krediet te verkrijgen.

Een belangrijk nadeel van een kredietopening is het negatieve effect ervan op je kredietwaardigheid. Hoewel het verleidelijk kan zijn om regelmatig gebruik te maken van de flexibiliteit van een kredietlijn, kan dit je financiële reputatie schaden en het moeilijker maken om in de toekomst leningen of krediet te verkrijgen.

Elke keer dat je geld opneemt uit je kredietopening, wordt dit geregistreerd bij de kredietbureaus. Deze informatie wordt gebruikt om je kredietscore te berekenen, die een belangrijke rol speelt bij het beoordelen van je kredietwaardigheid door potentiële geldschieters.

Als je regelmatig gebruikmaakt van je kredietlijn en hoge saldi hebt, kan dit worden gezien als een teken van financiële afhankelijkheid en gebrek aan stabiliteit. Dit kan leiden tot een lagere kredietscore en het risico vergroten dat toekomstige leningaanvragen worden afgewezen of dat je hogere rentetarieven moet betalen.

Bovendien kan het hebben van een grote ongebruikte kredietlimiet ook als risicovol worden beschouwd door geldschieters. Zelfs als je geen saldo hebt opgenomen, kan de beschikbare limiet worden gezien als potentieel gevaarlijk, omdat het de mogelijkheid biedt om in grote schulden te raken.

Het is daarom belangrijk om verantwoordelijk gebruik te maken van een kredietopening en ervoor te zorgen dat je alleen geld opneemt wat je daadwerkelijk nodig hebt en kunt terugbetalen. Door je financiën goed te beheren en je kredietlijn verstandig te gebruiken, kun je de negatieve impact op je kredietwaardigheid minimaliseren en toekomstige financiële mogelijkheden behouden.

Hoge rentetarieven die vaak gepaard gaan met kredietopening, zorgen ervoor dat je meer geld moet terugbetalen dan je oorspronkelijk had geleend.

Hoge rentetarieven: een belangrijk nadeel van kredietopening

Hoewel een kredietopening veel voordelen biedt, is het belangrijk om ook op de mogelijke nadelen te letten. Een van de belangrijkste nadelen is het feit dat kredietopeningen vaak gepaard gaan met hoge rentetarieven. Dit kan ertoe leiden dat je uiteindelijk meer geld moet terugbetalen dan je oorspronkelijk had geleend.

De rentetarieven voor kredietopeningen kunnen aanzienlijk hoger zijn dan die van andere leningen, zoals persoonlijke leningen of hypotheken. Dit komt omdat een kredietopening als risicovoller wordt beschouwd voor de kredietverstrekker, aangezien er geen vaste aflossingsvoorwaarden zijn en klanten vrij zijn om geld op te nemen wanneer ze dat willen.

Door deze hoge rentetarieven kunnen de kosten van een kredietopening snel oplopen, vooral als je gedurende langere tijd een groot bedrag open hebt staan. Het kan moeilijk zijn om de schuld af te lossen en je kunt uiteindelijk veel meer geld terugbetalen dan je aanvankelijk had geleend.

Om dit nadeel te vermijden, is het belangrijk om zorgvuldig na te denken over het gebruik van een kredietopening en alleen geld op te nemen wat je daadwerkelijk nodig hebt en kunt terugbetalen. Het is ook verstandig om verschillende aanbieders te vergelijken en naar hun rentetarieven te kijken voordat je een beslissing neemt.

Conclusie

Hoewel een kredietopening veel flexibiliteit biedt, is het belangrijk om rekening te houden met de mogelijke nadelen. Een van de belangrijkste nadelen is het feit dat kredietopeningen vaak gepaard gaan met hoge rentetarieven, wat kan resulteren in het terugbetalen van meer geld dan je oorspronkelijk had geleend. Het is essentieel om verantwoordelijk gebruik te maken van een kredietopening en de kosten zorgvuldig te overwegen voordat je ermee instemt.