Ontdek de Voordelen van een Kredietaanbieder voor uw Financiële Behoeften

Kredietaanbieder: Een oplossing op maat voor uw financiële behoeften

In ons dagelijks leven kunnen er momenten zijn waarop we extra financiële middelen nodig hebben. Of het nu gaat om het financieren van een nieuwe auto, het renoveren van uw huis of het consolideren van bestaande schulden, een kredietaanbieder kan een uitkomst bieden. Maar wat houdt dit precies in en hoe kunt u profiteren van hun diensten?

Een kredietaanbieder is een financiële instelling die gespecialiseerd is in het verstrekken van leningen aan particulieren en bedrijven. Ze begrijpen dat iedereen unieke financiële behoeften heeft en streven ernaar om op maat gemaakte oplossingen te bieden die aansluiten bij uw specifieke situatie.

Het eerste voordeel van het werken met een kredietaanbieder is de flexibiliteit die ze bieden. In tegenstelling tot traditionele banken, kunnen kredietaanbieders vaak leningen verstrekken aan mensen met verschillende kredietwaardigheid. Dit betekent dat zelfs als u geen perfecte kredietgeschiedenis heeft, u nog steeds in aanmerking kunt komen voor een lening.

Daarnaast kunnen kredietaanbieders ook snellere goedkeuring en afhandeling bieden dan traditionele banken. Dit is vooral handig wanneer u dringend behoefte heeft aan financiële middelen. Met minimale documentatie- en beoordelingsprocedures kunnen ze snel bepalen of u in aanmerking komt voor een lening en u helpen om snel weer op de been te komen.

Een ander belangrijk aspect van kredietaanbieders is dat ze vaak flexibele terugbetalingsvoorwaarden bieden. Ze begrijpen dat het aflossen van een lening een persoonlijke aangelegenheid is en streven ernaar om een plan op te stellen dat past bij uw financiële mogelijkheden. Of u nu de voorkeur geeft aan maandelijkse, tweewekelijkse of andere termijnen, een kredietaanbieder kan u helpen bij het vinden van de beste optie.

Bovendien kunnen kredietaanbieders ook verschillende soorten leningen aanbieden, zoals persoonlijke leningen, autoleningen, hypotheken en zakelijke leningen. Dit betekent dat ongeacht uw financiële behoeften, er waarschijnlijk een geschikte lening beschikbaar is.

Het is echter belangrijk om te onthouden dat het werken met een kredietaanbieder ook verantwoordelijkheid met zich meebrengt. Het is essentieel om uw financiële situatie grondig te evalueren voordat u een lening afsluit en ervoor te zorgen dat u in staat bent om de aflossingen op tijd te voldoen. Het niet nakomen van uw betalingsverplichtingen kan leiden tot negatieve gevolgen voor uw kredietwaardigheid en financiële stabiliteit.

Kortom, als u behoefte heeft aan extra financiële middelen, kan een kredietaanbieder een oplossing op maat bieden. Met hun flexibiliteit, snelle afhandeling, flexibele terugbetalingsvoorwaarden en verschillende leningsopties kunnen ze u helpen om uw financiële doelen te bereiken. Vergeet echter niet om verantwoordelijkheid te nemen en uw financiële situatie zorgvuldig te beoordelen voordat u een lening afsluit.

Bij twijfel is het altijd raadzaam om professioneel advies in te winnen bij een financieel adviseur. Zij kunnen u helpen bij het nemen van weloverwogen beslissingen en ervoor zorgen dat u de beste keuze maakt voor uw specifieke situatie.

Betrouwbaar en veilig

Flexibele betalingstermijnen

Geen kredietcheck vereist

Snel toegang tot geld

Lage rent

- Vertrouwd en veilig

- Flexibele betaaltermijnen

- Geen kredietcheck nodig

- Snelle toegang tot geld

- Lage rentetarieven

4 nadelen van kredietaanbieders: hoge rentetarieven, onrealistische beloftes, verborgen voorwaarden en onnodige uitgaven.

- Kredietaanbieders kunnen hoge rentetarieven aanbieden, wat de schuld lastig kan maken om terug te betalen.

- Kredietaanbieders kunnen onrealistische beloftes doen over de financiële voordelen die je zou krijgen door hun product te gebruiken.

- Kredietaanbieders kunnen verbergende voorwaarden hebben waarvan je niet op de hoogte bent totdat het te laat is.

- Kredietaanbieders kunnen je dwingen om extra geld uit te geven dat je eigenlijk niet nodig hebt of kan misschien betalen.

Vertrouwd en veilig

Vertrouwd en veilig: Kredietaanbieders in België zijn goed gereguleerd, waardoor consumenten erop kunnen vertrouwen dat hun geld veilig is.

Wanneer het gaat om financiële zaken, is vertrouwen een cruciale factor. Gelukkig kunnen consumenten in België gerust zijn als het gaat om kredietaanbieders. Deze instellingen worden namelijk streng gereguleerd door de overheid, wat betekent dat hun activiteiten nauwlettend worden gecontroleerd en dat er strikte regels en voorschriften zijn waaraan ze moeten voldoen.

Deze regelgeving heeft tot doel de belangen van consumenten te beschermen en ervoor te zorgen dat kredietaanbieders eerlijk en transparant opereren. Het betekent ook dat er mechanismen zijn om klachten van consumenten op te lossen en geschillen te beslechten. Dit geeft consumenten gemoedsrust, wetende dat ze een beroep kunnen doen op autoriteiten als ze problemen ondervinden met een kredietaanbieder.

Een ander belangrijk aspect van deze regulering is de bescherming van het geld van consumenten. Kredietaanbieders in België moeten voldoen aan strikte financiële normen en hebben vaak verplichte verzekerings- of garantiefondsen om ervoor te zorgen dat het geld van consumenten veilig is, zelfs als de kredietaanbieder failliet gaat.

Deze regelgeving helpt ook bij het voorkomen van frauduleuze praktijken en het beschermen van consumenten tegen onredelijke rentetarieven en hoge kosten. Het zorgt ervoor dat kredietaanbieders transparante informatie verstrekken over hun leningen, inclusief rentepercentages, kosten en voorwaarden, zodat consumenten weloverwogen beslissingen kunnen nemen.

Als consument is het altijd verstandig om te controleren of een kredietaanbieder een vergunning heeft van de relevante autoriteiten voordat u met hen in zee gaat. Dit geeft u de zekerheid dat ze voldoen aan de wettelijke vereisten en dat uw geld veilig is.

Kortom, kredietaanbieders in België bieden niet alleen financiële oplossingen op maat, maar ook gemoedsrust. De strenge regelgeving en controlemechanismen waar ze aan moeten voldoen, zorgen ervoor dat consumenten kunnen vertrouwen op de veiligheid van hun geld. Het is altijd raadzaam om goed geïnformeerd te zijn en uw due diligence te doen voordat u een lening afsluit, maar met gereguleerde kredietaanbieders kunt u met meer vertrouwen financiële beslissingen nemen.

Flexibele betaaltermijnen

Flexibele betaaltermijnen: Kredietaanbieders bieden meestal flexibele betaaltermijnen, wat betekent dat u de lening kunt terugbetalen op een manier die het beste past bij uw budget.

Een van de belangrijkste voordelen van het werken met een kredietaanbieder is de flexibiliteit die ze bieden als het gaat om de terugbetaling van uw lening. Ze begrijpen dat iedereen verschillende financiële verplichtingen en mogelijkheden heeft, en daarom streven ze ernaar om u opties te bieden die passen bij uw specifieke situatie.

In tegenstelling tot traditionele banken, waarbij vaak vaste maandelijkse betalingstermijnen worden gehanteerd, stellen kredietaanbieders u in staat om de terugbetaling van uw lening aan te passen aan uw persoonlijke behoeften. U kunt bijvoorbeeld kiezen voor maandelijkse, tweewekelijkse of zelfs wekelijkse betalingstermijnen. Dit geeft u meer controle over uw financiën en stelt u in staat om de lening af te lossen op een manier die het beste past bij uw cashflow.

Bovendien kunnen kredietaanbieders ook rekening houden met eventuele veranderingen in uw financiële situatie. Als u bijvoorbeeld verwacht dat uw inkomen zal stijgen of als u tijdelijk minder financiële middelen heeft, kunnen zij vaak flexibiliteit bieden door de betaaltermijnen aan te passen. Dit kan helpen om onnodige stress en druk te verminderen, omdat u weet dat u de terugbetaling kunt aanpassen aan uw veranderende omstandigheden.

Het hebben van flexibele betaaltermijnen kan ook helpen om financiële problemen te voorkomen. Als u een lening heeft afgesloten en plotseling geconfronteerd wordt met onverwachte uitgaven of veranderingen in uw financiële situatie, kunt u mogelijk moeite hebben om aan vaste maandelijkse betalingstermijnen te voldoen. Met flexibele betaaltermijnen kunt u de terugbetaling van uw lening aanpassen zonder uw financiën in gevaar te brengen.

Het is echter belangrijk om verantwoordelijkheid te nemen bij het beheren van uw lening en ervoor te zorgen dat u zich houdt aan de afgesproken betaaltermijnen. Het niet nakomen van uw betalingsverplichtingen kan leiden tot negatieve gevolgen, zoals extra kosten of een negatieve invloed op uw kredietwaardigheid.

Kortom, flexibele betaaltermijnen zijn een belangrijk voordeel van het werken met een kredietaanbieder. Ze stellen u in staat om de terugbetaling van uw lening aan te passen aan uw persoonlijke financiële situatie, waardoor u meer controle en flexibiliteit heeft. Het is echter altijd belangrijk om verantwoordelijkheid te nemen en ervoor te zorgen dat u zich houdt aan de afgesproken betalingsvoorwaarden om eventuele negatieve gevolgen te voorkomen.

Geen kredietcheck nodig

Geen kredietcheck nodig: Een voordeel van het werken met een kredietaanbieder is dat u vaak geen kredietcheck hoeft te doen om een lening aan te vragen. Dit betekent dat iedereen met een stabiel inkomen in staat is om geld te lenen, ongeacht hun kredietgeschiedenis.

Voor veel mensen kan het hebben van een slechte kredietgeschiedenis of een lage credit score een obstakel vormen bij het verkrijgen van traditionele leningen bij banken. Deze financiële instellingen voeren vaak strenge kredietcontroles uit en kunnen leningen weigeren aan mensen met een minder dan perfecte kredietwaardigheid.

Echter, met een kredietaanbieder is dit anders. Ze begrijpen dat iedereen financiële tegenslagen kan ervaren en dat het verleden niet altijd de toekomst voorspelt. Daarom baseren ze hun beslissing om u al dan niet een lening toe te kennen voornamelijk op uw huidige inkomsten en financiële situatie, in plaats van uw eerdere credit scores.

Dit betekent dat zelfs als u problemen heeft gehad met betalingen of schulden in het verleden, u nog steeds in aanmerking kunt komen voor een lening bij een kredietaanbieder. Zolang u kunt aantonen dat u momenteel over voldoende inkomen beschikt om de aflossingen te kunnen doen, bent u welkom om een lening aan te vragen.

Dit aspect van geen kredietcheck nodig hebben maakt het voor veel mensen gemakkelijker om toegang te krijgen tot financiële middelen wanneer ze die het hardst nodig hebben. Het opent de deur naar mogelijkheden en kan helpen bij het opbouwen van een betere financiële toekomst.

Het is echter belangrijk om te onthouden dat hoewel een kredietcheck misschien niet nodig is, verantwoord lenen nog steeds cruciaal is. Zorg ervoor dat u alleen leent wat u zich kunt veroorloven om terug te betalen en maak uw aflossingen op tijd. Dit zal niet alleen uw financiële stabiliteit bevorderen, maar ook uw kredietwaardigheid verbeteren voor toekomstige leningen.

Kortom, het feit dat u geen kredietcheck hoeft te doen bij een kredietaanbieder is een groot voordeel voor veel mensen. Het opent de deur naar leningen voor mensen met een minder dan perfecte kredietgeschiedenis en biedt hen de mogelijkheid om hun financiële doelen te bereiken. Onthoud echter altijd om verantwoordelijkheid te nemen bij het lenen en zorg ervoor dat u zich houdt aan uw aflossingsverplichtingen.

Snelle toegang tot geld

Snelle toegang tot geld: Een voordeel van een kredietaanbieder

Een van de voordelen van het werken met een kredietaanbieder is de snelle toegang tot het geleende geld. Veel van deze aanbieders begrijpen dat er situaties kunnen zijn waarin je direct financiële middelen nodig hebt om aankopen te doen of schuldeisers af te betalen.

In tegenstelling tot traditionele banken, die vaak langere goedkeurings- en verwerkingsprocessen hebben, kunnen kredietaanbieders vaak binnen korte tijd leningen verstrekken. Dit betekent dat je snel over het geleende geld kunt beschikken en het kunt gebruiken voor de specifieke doeleinden waarvoor je het nodig hebt.

Dit snelle toegangsproces kan vooral handig zijn in noodsituaties of wanneer je dringend behoefte hebt aan financiële middelen. Het stelt je in staat om snel te handelen en onmiddellijke financiële verplichtingen na te komen.

Of het nu gaat om onverwachte medische kosten, reparaties aan huis of auto, of andere onvoorziene uitgaven, een kredietaanbieder kan ervoor zorgen dat je niet lang hoeft te wachten op de benodigde financiële middelen. Dit geeft je gemoedsrust en helpt je om snel weer op de been te komen.

Het is echter belangrijk om op te merken dat hoewel snelle toegang tot geld een voordeel is, verantwoord lenen nog steeds essentieel is. Zorg ervoor dat je de voorwaarden van de lening begrijpt, inclusief rente en aflossingsvoorwaarden, voordat je akkoord gaat met een lening. Het is altijd verstandig om alleen te lenen wat je nodig hebt en ervoor te zorgen dat je in staat bent om de aflossingen op tijd te voldoen.

Kortom, snelle toegang tot geld is een aantrekkelijk voordeel van het werken met een kredietaanbieder. Het stelt je in staat om snel over de financiële middelen te beschikken die je nodig hebt om aankopen te doen of schuldeisers af te betalen. Onthoud echter altijd dat verantwoord lenen belangrijk is en dat je zorgvuldig moet overwegen of een lening past bij jouw financiële situatie.

Lage rentetarieven

Lage rentetarieven: Kredietaanbieders maken leningen toegankelijker voor consumenten in België

Een van de voordelen van het werken met een kredietaanbieder in België is de mogelijkheid om te profiteren van lage rentetarieven op leningen. Lage rentetarieven maken leningen aantrekkelijker en eenvoudiger toegankelijk voor een breed scala aan consumenten met verschillende financiële behoeften en mogelijkheden.

Kredietaanbieders begrijpen dat het vinden van betaalbare financiering essentieel is voor veel mensen. Ze streven ernaar om concurrerende rentetarieven aan te bieden die passen bij de financiële situatie van hun klanten. Dit betekent dat zelfs mensen met een beperkter budget kunnen profiteren van gunstige voorwaarden en lagere kosten.

De lage rentetarieven die door kredietaanbieders worden aangeboden, kunnen verschillende voordelen hebben. Ten eerste maken ze het afsluiten van een lening betaalbaarder, omdat de maandelijkse aflossingen lager zijn. Dit kan helpen om financiële druk te verminderen en ervoor te zorgen dat de lening binnen het budget past.

Daarnaast kunnen lage rentetarieven ook leiden tot besparingen op lange termijn. Met een lagere rente betaalt u minder in totaal terug gedurende de looptijd van de lening. Dit betekent dat u meer geld overhoudt voor andere uitgaven of spaardoelen.

Bovendien kunnen lagere rentetarieven ook de mogelijkheid bieden om bestaande schulden te consolideren. Door een lening af te sluiten met een lagere rente dan uw huidige leningen of creditcardschulden, kunt u mogelijk uw totale rentekosten verlagen en uw financiële situatie vereenvoudigen.

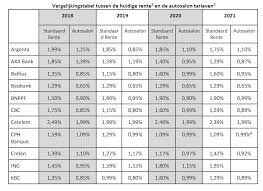

Het is belangrijk op te merken dat de exacte rentetarieven kunnen variëren afhankelijk van verschillende factoren, zoals uw kredietwaardigheid, het geleende bedrag en de looptijd van de lening. Het is altijd raadzaam om offertes van verschillende kredietaanbieders te vergelijken voordat u een beslissing neemt.

Als u op zoek bent naar een lening met lage rentetarieven, kan het werken met een kredietaanbieder in België u helpen om financiële flexibiliteit en betaalbaarheid te bereiken. Door hun concurrentiepositie en focus op klanttevredenheid streven ze ernaar om aantrekkelijke voorwaarden aan te bieden die passen bij uw specifieke behoeften.

Onthoud echter dat het belangrijk is om verantwoordelijkheid te nemen bij het aangaan van elke vorm van lening. Zorg ervoor dat u de voorwaarden begrijpt en dat u in staat bent om aan uw betalingsverplichtingen te voldoen. Een goed doordachte beslissing kan u helpen om financiële doelen te bereiken zonder onnodige stress of problemen.

Kortom, kredietaanbieders in België bieden vaak lage rentetarieven op hun leningen, waardoor ze toegankelijker zijn voor consumenten met verschillende financiële behoeften en mogelijkheden. Door te profiteren van deze lage rentetarieven kunt u uw financiële situatie verbeteren en uw doelen gemakkelijker bereiken.

Kredietaanbieders kunnen hoge rentetarieven aanbieden, wat de schuld lastig kan maken om terug te betalen.

Een belangrijk nadeel van het werken met kredietaanbieders is dat ze vaak hogere rentetarieven hanteren in vergelijking met traditionele banken. Hoewel deze hogere tarieven voor sommige mensen acceptabel kunnen zijn, kan het voor anderen een uitdaging vormen om de schuld terug te betalen.

Het hoge rentetarief kan ervoor zorgen dat de totale kosten van de lening aanzienlijk toenemen. Dit betekent dat u uiteindelijk meer geld moet terugbetalen dan het oorspronkelijke geleende bedrag. Dit kan vooral problematisch zijn als u al financiële moeilijkheden ondervindt of als uw inkomen beperkt is.

Bovendien kunnen de hoge rentetarieven ervoor zorgen dat uw maandelijkse aflossingen hoger zijn dan verwacht. Dit kan een aanzienlijke druk leggen op uw financiële situatie en ervoor zorgen dat het moeilijk wordt om aan uw betalingsverplichtingen te voldoen. Als gevolg hiervan kunt u in een vicieuze cirkel van schulden terechtkomen, waarbij u steeds meer leningen moet afsluiten om bestaande schulden af te lossen.

Het is daarom essentieel om bij het werken met een kredietaanbieder nauwkeurig te evalueren of u in staat bent om de lening en de bijbehorende rente terug te betalen. Het is verstandig om uw financiële situatie grondig te analyseren en ervoor te zorgen dat u realistische aflossingsplannen kunt maken voordat u zich verbindt aan een lening met hoge rente.

Daarnaast is het ook de moeite waard om alternatieve financieringsbronnen te overwegen, zoals traditionele banken of kredietverstrekkers die mogelijk lagere rentetarieven bieden. Het vergelijken van verschillende opties kan u helpen om de beste keuze te maken en ervoor te zorgen dat u niet onnodig hoge kosten maakt.

Kortom, hoewel kredietaanbieders een oplossing kunnen bieden voor uw financiële behoeften, is het belangrijk om bewust te zijn van de mogelijke nadelen. De hogere rentetarieven die zij hanteren, kunnen het moeilijk maken om de schuld terug te betalen en kunnen leiden tot financiële problemen op lange termijn. Het is daarom essentieel om uw financiële situatie grondig te evalueren en alternatieve financieringsmogelijkheden te overwegen voordat u zich verbindt aan een lening met hoge rente.

Kredietaanbieders kunnen onrealistische beloftes doen over de financiële voordelen die je zou krijgen door hun product te gebruiken.

Kredietaanbieders kunnen onrealistische beloftes doen over de financiële voordelen die je zou krijgen door hun product te gebruiken. Het is belangrijk om voorzichtig te zijn en kritisch te blijven wanneer je dergelijke beloftes hoort.

Het is begrijpelijk dat kredietaanbieders hun producten willen verkopen en potentiële klanten willen aantrekken. Ze kunnen verleidelijke claims maken over hoeveel geld je kunt besparen, hoe snel je schulden kunt aflossen, of hoeveel rendement je kunt behalen met hun leningen of investeringen. Echter, het is essentieel om deze beloftes met een gezonde dosis scepsis te benaderen.

Het probleem met onrealistische beloftes is dat ze mensen kunnen misleiden en hen een vertekend beeld kunnen geven van de werkelijkheid. Het kan leiden tot verkeerde beslissingen en financiële problemen op de lange termijn. Bijvoorbeeld, als een kredietaanbieder beweert dat je enorme winsten kunt behalen met hun investeringsproduct, maar dit niet waar blijkt te zijn, kan dit leiden tot aanzienlijk verlies van geld.

Om dit concreet aan te pakken, is het belangrijk om grondig onderzoek te doen voordat je in zee gaat met een kredietaanbieder. Controleer hun achtergrond, reputatie en ervaring in de branche. Lees ook de kleine lettertjes van het contract en begrijp alle voorwaarden en kosten die verbonden zijn aan het product.

Daarnaast is het raadzaam om onafhankelijk advies in te winnen van een financieel adviseur voordat je een beslissing neemt. Een professionele adviseur kan je helpen om de beloftes van kredietaanbieders realistisch te beoordelen en de mogelijke risico’s en voordelen in kaart te brengen.

Kortom, wees op je hoede voor kredietaanbieders die onrealistische beloftes doen over financiële voordelen. Het is belangrijk om kritisch te blijven, grondig onderzoek te doen en professioneel advies in te winnen voordat je een beslissing neemt. Op die manier kun je weloverwogen keuzes maken en de beste financiële oplossing vinden die past bij jouw behoeften en doelen.

Kredietaanbieders kunnen verbergende voorwaarden hebben waarvan je niet op de hoogte bent totdat het te laat is.

Hoewel kredietaanbieders vaak als een handige oplossing worden gezien wanneer je extra financiële middelen nodig hebt, is het belangrijk om bewust te zijn van mogelijke nadelen. Eén van deze nadelen is dat kredietaanbieders soms verbergende voorwaarden kunnen hebben waarvan je pas op de hoogte bent wanneer het te laat is.

Het probleem met verbergende voorwaarden is dat ze vaak in kleine lettertjes of in ingewikkelde juridische taal worden vermeld. Hierdoor kan het moeilijk zijn om ze volledig te begrijpen voordat je een lening afsluit. Het kan zelfs voorkomen dat bepaalde voorwaarden niet duidelijk worden gecommuniceerd tijdens het aanvraagproces, waardoor je pas achteraf geconfronteerd wordt met onverwachte kosten of beperkingen.

Bijvoorbeeld, een kredietaanbieder kan verborgen kosten of boetes hebben die niet duidelijk worden vermeld in de initiële informatie die aan jou wordt verstrekt. Dit kan resulteren in onverwachte financiële lasten die je misschien niet had verwacht en die je budget kunnen ontregelen.

Daarnaast kunnen er ook beperkingen zijn op de leningsovereenkomst die niet direct duidelijk zijn. Bijvoorbeeld, sommige kredietaanbieders kunnen beperkingen opleggen aan hoe je het geleende geld kunt besteden, zoals het beperken van het gebruik tot specifieke goederen of diensten. Dit kan je flexibiliteit beperken en je plannen verstoren.

Om dit probleem te voorkomen, is het essentieel om altijd de tijd te nemen om de leningsovereenkomst grondig door te lezen voordat je deze ondertekent. Zorg ervoor dat je alle voorwaarden begrijpt en aarzel niet om vragen te stellen als er iets niet duidelijk is. Het kan ook nuttig zijn om professioneel advies in te winnen bij een financieel adviseur om ervoor te zorgen dat je volledig op de hoogte bent van alle aspecten van de lening.

Daarnaast is het belangrijk om verschillende kredietaanbieders met elkaar te vergelijken voordat je een beslissing neemt. Door verschillende aanbieders te onderzoeken en offertes aan te vragen, kun je beter inzicht krijgen in hun voorwaarden en tarieven. Dit stelt je in staat om een weloverwogen keuze te maken die past bij jouw financiële behoeften en situatie.

Kortom, hoewel kredietaanbieders handige oplossingen kunnen bieden voor extra financiële middelen, is het belangrijk om alert te zijn op mogelijke verbergende voorwaarden. Neem altijd de tijd om de leningsovereenkomst grondig door te lezen, vergelijk verschillende aanbieders en zoek indien nodig professioneel advies. Op die manier kun je onaangename verrassingen vermijden en een weloverwogen beslissing nemen die past bij jouw financiële situatie.

Kredietaanbieders kunnen je dwingen om extra geld uit te geven dat je eigenlijk niet nodig hebt of kan misschien betalen.

Een belangrijk nadeel van het werken met kredietaanbieders is dat ze je kunnen dwingen om extra geld uit te geven dat je eigenlijk niet nodig hebt of misschien niet kunt betalen. Hoewel kredietaanbieders vaak flexibele leningsopties bieden, kan dit soms leiden tot verleiding en overbesteding.

Kredietaanbieders hebben er belang bij om leningen te verstrekken, omdat dit hun winstgevendheid vergroot. Ze kunnen je verleiden met aanbiedingen voor hogere leenbedragen dan je eigenlijk nodig hebt, waardoor je in de verleiding kunt komen om meer uit te geven dan je budget toelaat.

Het probleem ontstaat wanneer je uiteindelijk moeite hebt om de aflossingen op tijd te voldoen. Als je gedwongen wordt om extra geld uit te geven aan aflossingen, kan dit leiden tot financiële stress en mogelijk zelfs tot het niet kunnen voldoen aan andere essentiële kosten zoals huur, nutsvoorzieningen of dagelijkse boodschappen.

Om dit probleem te voorkomen, is het cruciaal om een realistische evaluatie van je financiële situatie te maken voordat je een lening afsluit. Stel een budget op en bepaal hoeveel extra geld je daadwerkelijk kunt besteden aan aflossingen zonder in de problemen te komen. Wees eerlijk tegenover jezelf over wat haalbaar is en laat je niet verleiden door hogere leenbedragen die buiten jouw financiële mogelijkheden vallen.

Daarnaast is het altijd verstandig om meerdere kredietaanbieders te vergelijken voordat je een lening afsluit. Zo kun je de beste voorwaarden en tarieven vinden die passen bij jouw specifieke behoeften en financiële situatie. Neem de tijd om de kleine lettertjes te lezen en begrijp de volledige kosten van de lening, inclusief rente en eventuele extra kosten.

Het is ook belangrijk om bewust te zijn van je eigen financiële discipline en verantwoordelijkheid. Wees niet bang om “nee” te zeggen tegen een hoger leenbedrag als je het eigenlijk niet nodig hebt of als het buiten jouw budget valt. Onthoud dat het uiteindelijk jouw verantwoordelijkheid is om ervoor te zorgen dat je alleen geld leent dat je daadwerkelijk kunt terugbetalen.

Kortom, hoewel kredietaanbieders flexibele leningsopties bieden, kan dit soms leiden tot onnodige uitgaven of overbesteding. Het is essentieel om een realistische evaluatie van je financiële situatie te maken, meerdere aanbieders te vergelijken en verantwoordelijkheid te nemen voor je eigen uitgaven. Op deze manier kun je voorkomen dat je in financiële problemen komt door extra geld uit te geven dat je eigenlijk niet nodig hebt of kunt betalen.