Alles Wat U Moet Weten Over Een Lening voor Schulden

Lening voor Schulden: Een Oplossing voor Financiële Problemen

Veel mensen ervaren op een bepaald moment in hun leven financiële moeilijkheden als gevolg van opgebouwde schulden. Of het nu gaat om creditcardschulden, leningen of andere financiële verplichtingen, het kan overweldigend zijn om met deze lasten om te gaan. Gelukkig kan een lening voor schulden een mogelijke oplossing zijn om uit deze situatie te komen.

Met een lening voor schulden kunnen individuen hun bestaande schulden consolideren en deze samenvoegen tot één enkele lening met gunstigere voorwaarden, zoals een lagere rentevoet of langere terugbetalingstermijn. Dit kan helpen om de maandelijkse afbetalingen meer beheersbaar te maken en de totale kosten van de schuldenlast te verlagen.

Het is echter belangrijk om verantwoordelijkheid te nemen bij het aangaan van een lening voor schulden. Het is essentieel om een realistische terugbetalingsstrategie te hebben en ervoor te zorgen dat de nieuwe lening daadwerkelijk leidt tot financiële verbetering op lange termijn. Het is raadzaam om advies in te winnen bij financiële experts voordat u besluit om een lening voor schulden aan te gaan.

Daarnaast is het cruciaal om goed geïnformeerd te zijn over de verschillende soorten leningen die beschikbaar zijn en de specifieke voorwaarden die eraan verbonden zijn. Door verschillende opties te vergelijken en de beste leningsvoorwaarden te kiezen, kunt u ervoor zorgen dat u uw financiële situatie effectief kunt verbeteren zonder in verdere problemen te komen.

Kortom, een lening voor schulden kan een nuttig instrument zijn om uw financiële lasten te verlichten en uw weg naar financiële stabiliteit efficiënter te bewandelen. Met zorgvuldige planning, verantwoordelijkheid en deskundig advies kunt u stappen zetten naar een gezondere financiële toekomst.

9 Essentiële Tips voor het Aangaan van een Lening om Schulden te Beheren in België

- 1. Ga na of een lening echt nodig is om de schulden af te lossen.

- 2. Vergelijk verschillende kredietverstrekkers en kies de voordeligste optie.

- 3. Let op de rentevoet en bijkomende kosten van de lening.

- 4. Maak een realistisch afbetalingsplan en hou je eraan.

- 5. Voorkom het aangaan van nieuwe schulden terwijl je een lening aflost.

- 6. Vraag advies aan een financieel expert voordat je een lening aangaat voor schulden.

- 7. Wees transparant over je financiële situatie bij het aanvragen van een lening.

- 8. Controleer of je in aanmerking komt voor eventuele financiële steun of regelingen.

- 9. Blijf communiceren met de kredietverstrekker als er problemen zijn met het aflossen.

1. Ga na of een lening echt nodig is om de schulden af te lossen.

Het is essentieel om grondig te onderzoeken of het daadwerkelijk noodzakelijk is om een lening aan te gaan om de bestaande schulden af te lossen. Het is verstandig om eerst alle andere mogelijke opties te overwegen, zoals het herzien van het budget, het zoeken naar extra inkomstenbronnen of het onderhandelen over betalingsregelingen met schuldeisers. Door kritisch te evalueren of een lening echt nodig is en welke impact dit zal hebben op de financiële situatie op lange termijn, kan men weloverwogen beslissingen nemen en eventuele risico’s minimaliseren.

2. Vergelijk verschillende kredietverstrekkers en kies de voordeligste optie.

Een belangrijke tip bij het overwegen van een lening voor schulden is om verschillende kredietverstrekkers te vergelijken en de meest voordelige optie te kiezen. Door offertes en voorwaarden van verschillende leningaanbieders zorgvuldig te bekijken, kunt u ervoor zorgen dat u de lening vindt die het beste past bij uw financiële situatie. Het vergelijken van rentetarieven, terugbetalingstermijnen en eventuele bijkomende kosten kan u helpen om een weloverwogen beslissing te nemen en ervoor te zorgen dat u de lening voor schulden afsluit die het meest gunstig is voor u op lange termijn.

3. Let op de rentevoet en bijkomende kosten van de lening.

Bij het overwegen van een lening voor schulden is het essentieel om aandacht te besteden aan de rentevoet en eventuele bijkomende kosten die aan de lening verbonden zijn. Een hoge rentevoet kan de totale kosten van de lening aanzienlijk verhogen en het moeilijker maken om de schuld af te lossen. Daarom is het verstandig om verschillende leningsopties te vergelijken en te kiezen voor een lening met een gunstige rentevoet en transparante bijkomende kosten, zodat u financiële stress kunt verminderen en effectief kunt werken aan het terugbetalen van uw schulden.

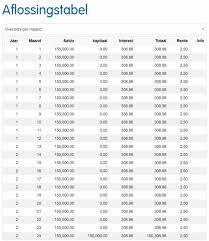

4. Maak een realistisch afbetalingsplan en hou je eraan.

Het is essentieel om bij het overwegen van een lening voor schulden een realistisch afbetalingsplan op te stellen en u hier strikt aan te houden. Door een duidelijk plan te maken waarin u de maandelijkse aflossingen en de totale terugbetalingstermijn vastlegt, kunt u uw financiële situatie beter beheren en ervoor zorgen dat u op schema blijft om uw schulden af te lossen. Het naleven van dit plan is cruciaal om te voorkomen dat de schuldenlast verder toeneemt en om stapsgewijs vooruitgang te boeken naar financiële vrijheid.

5. Voorkom het aangaan van nieuwe schulden terwijl je een lening aflost.

Een belangrijke tip bij het aflossen van een lening voor schulden is om te voorkomen dat je nieuwe schulden aangaat tijdens dit proces. Het is essentieel om discipline te tonen en je uitgaven zorgvuldig te beheren, zodat je niet verder in de schulden raakt terwijl je bezig bent met het aflossen van je bestaande leningen. Door verstandig om te gaan met je financiën en te voorkomen dat je nieuwe schulden maakt, kun je de weg naar financiële vrijheid efficiënter bewandelen en een gezonde financiële toekomst opbouwen.

6. Vraag advies aan een financieel expert voordat je een lening aangaat voor schulden.

Het is verstandig om advies in te winnen bij een financieel expert voordat je besluit om een lening aan te gaan voor schulden. Een financieel expert kan je helpen om een weloverwogen beslissing te nemen en de mogelijke gevolgen van het consolideren van schulden in kaart te brengen. Door professioneel advies in te winnen, kun je beter begrijpen welke opties het meest geschikt zijn voor jouw specifieke financiële situatie en hoe je het beste kunt profiteren van een lening voor schulden.

7. Wees transparant over je financiële situatie bij het aanvragen van een lening.

Het is essentieel om transparant te zijn over je financiële situatie wanneer je een lening aanvraagt voor schulden. Door eerlijk en open te communiceren over je inkomsten, uitgaven en bestaande schulden, geef je de geldschieter een duidelijk beeld van je financiële positie. Dit helpt niet alleen bij het beoordelen van je kredietwaardigheid, maar ook bij het vinden van een lening die past bij jouw specifieke behoeften en mogelijkheden. Transparantie is de sleutel tot het opbouwen van vertrouwen en het creëren van een solide basis voor een succesvolle leningsovereenkomst.

8. Controleer of je in aanmerking komt voor eventuele financiële steun of regelingen.

Het is essentieel om te controleren of je in aanmerking komt voor eventuele financiële steun of regelingen wanneer je overweegt een lening voor schulden aan te gaan. Door te onderzoeken welke financiële hulp beschikbaar is, zoals subsidies, tegemoetkomingen of speciale regelingen, kun je mogelijk extra ondersteuning krijgen bij het aflossen van je schulden. Het is verstandig om alle mogelijke opties te verkennen voordat je een definitieve beslissing neemt over het consolideren van je schulden met een lening.

9. Blijf communiceren met de kredietverstrekker als er problemen zijn met het aflossen.

Het is van essentieel belang om open en eerlijk te blijven communiceren met de kredietverstrekker als er problemen ontstaan bij het aflossen van een lening voor schulden. Door tijdig contact op te nemen en de situatie uit te leggen, kunnen vaak passende regelingen worden getroffen om de financiële last te verlichten en verdere problemen te voorkomen. Transparante communicatie kan leiden tot begrip van beide kanten en kan helpen om samen tot oplossingen te komen die zowel voor de lener als de kredietverstrekker acceptabel zijn.