Niet gecategoriseerd

aug 25, 2023

door atiyasolutions

banksector, bankzaken, concurrentie in de sector, digitale kanalen, digitale transformatie, digitale valuta, financiële diensten, fintech-bedrijven, gemak, internetbankieren, kapitaalvereisten, klantbehoeften, klantgerichte diensten, maat gemaakte producten en diensten, mobiele apps, moderne economie, nalevingsnormen, peer-to-peer leningen, personalisatie transparantie, regelgeving, robo-advies, start-ups, technologische veranderingen, technologische vooruitgang, toezicht, verwachtingen van klanten

De Banksector: Een Evoluerende Wereld van Financiële Diensten

De banksector is een essentieel onderdeel van de moderne economie en speelt een cruciale rol in het faciliteren van financiële transacties, het verstrekken van leningen en het beheren van spaargeld. Deze sector heeft echter ook een lange geschiedenis van verandering en aanpassing aan nieuwe technologieën, regelgeving en klantbehoeften.

In de afgelopen decennia heeft de banksector ingrijpende veranderingen doorgemaakt als gevolg van technologische vooruitgang. De opkomst van internetbankieren en mobiele apps heeft het gemakkelijker gemaakt voor consumenten om hun financiën te beheren zonder fysiek naar een bankkantoor te hoeven gaan. Dit heeft geleid tot een verschuiving in de manier waarop mensen hun bankzaken regelen, met een grotere nadruk op digitale kanalen.

Naast technologische veranderingen hebben ook regelgevende hervormingen de banksector beïnvloed. Na de financiële crisis van 2008 zijn er wereldwijd strengere regels ingevoerd om risico’s te beperken en het vertrouwen in de sector te herstellen. Banken worden nu geconfronteerd met meer toezicht, hogere kapitaalvereisten en strengere nalevingsnormen. Hoewel dit uitdagingen met zich meebrengt, heeft het ook geleid tot meer stabiliteit en veerkracht binnen de sector.

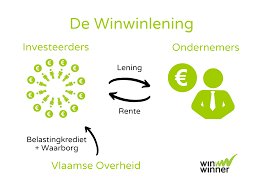

Een andere belangrijke ontwikkeling is de opkomst van fintech-bedrijven. Deze start-ups combineren technologie en financiële diensten om innovatieve oplossingen te bieden, zoals peer-to-peer leningen, digitale valuta en robo-advies. Fintech-bedrijven dagen traditionele banken uit door snellere, efficiëntere en klantgerichte diensten aan te bieden. Dit heeft geleid tot een toenemende concurrentie in de sector en dwingt traditionele banken om zich aan te passen en samen te werken met fintech-spelers.

Naast deze externe invloeden veranderen ook de verwachtingen van klanten in de banksector. Klanten willen gemak, personalisatie en transparantie in hun financiële dienstverlening. Ze verwachten 24/7 toegang tot hun rekeningen, gebruiksvriendelijke apps en snelle responstijden bij problemen of vragen. Banken moeten zich aanpassen aan deze veranderende behoeften door middel van digitale transformatie, het verbeteren van klantenservice en het bieden van op maat gemaakte producten en diensten.

Hoewel de banksector voortdurend evolueert, blijft het een cruciale speler in de economie. Bankinstellingen vervullen belangrijke functies zoals het verstrekken van leningen aan bedrijven voor investeringen, het faciliteren van internationale handelstransacties en het beschermen van spaargeld via depositogarantiestelsels. Ze dragen bij aan economische groei, financiële stabiliteit en welvaart.

In de toekomst zal de banksector naar verwachting blijven veranderen en innoveren. Nieuwe technologieën zoals blockchain, kunstmatige intelligentie en big data zullen naar verwachting een grote impact hebben op de manier waarop banken opereren. Daarnaast zal de nadruk op duurzaamheid en maatschappelijk verantwoord ondernemen waarschijnlijk toenemen, waarbij banken een rol spelen bij het financieren van groene projecten en het bevorderen van sociale inclusie.

Kortom, de banksector staat voor uitdagingen en kansen in een snel veranderende wereld. Het vermogen om zich aan te passen aan nieuwe technologieën, regelgeving en klantbehoeften zal bepalend zijn voor het succes van bankinstellingen. Door te blijven innoveren, samen te werken met fintech-bedrijven en klantgerichte diensten aan te bieden, kunnen banken hun relevantie behouden en een positieve bijdrage leveren aan de economie en de samenleving.

8 Tips voor de Banksector: Kies de Juiste Bank die bij jou Past

- Kies een bank die bij je past

- Vergelijk verschillende banken met elkaar om te zien welke het beste bij je past.

- Neem de tijd om alle informatie over bankproducten goed te lezen voordat je een beslissing neemt.

- Zorg ervoor dat uw geld veilig is door alleen geld te storten bij een gerenommeerde bankinstelling met een vergunning van de centrale bank van België of andere financiële toezichthouders.

- Onderhandel altijd over rentetarieven en andere voorwaarden als u een lening of hypotheek aangaat bij uw bankinstelling.

- Wees alert op fraude

- Maak gebruik van online banking-tools om transacties, saldi en betalingstermijn in de gaten te houden; dit helpt ook om fraude te voorkomen door ongewone activiteit direct op te merken..

- Gebruik meerdere betaalmethodes zoals internetbankieren, creditcardbetaling of mobiel betalingsverkeer; dit vermindert het risico dat u slachtoffer wordt van cybercriminaliteit

Kies een bank die bij je past

Kies een bank die bij je past: Een verstandige keuze in de banksector

Wanneer het gaat om het kiezen van een bank, is het belangrijk om een weloverwogen beslissing te nemen. De banksector biedt verschillende opties en elke bank heeft zijn eigen kenmerken, diensten en voordelen. Door een bank te kiezen die goed bij je past, kun je profiteren van een betere financiële ervaring en de juiste ondersteuning krijgen voor jouw specifieke behoeften.

Een van de eerste dingen om te overwegen bij het kiezen van een bank is het type diensten dat ze aanbieden. Sommige banken richten zich voornamelijk op particuliere klanten, terwijl andere zich meer richten op zakelijke klanten. Als je een ondernemer bent, wil je misschien een bank vinden die gespecialiseerde zakelijke diensten en leningen aanbiedt. Aan de andere kant, als je op zoek bent naar persoonlijke leningen of hypotheekopties, is het belangrijk om te kijken naar banken die hierin gespecialiseerd zijn.

Daarnaast is het ook belangrijk om rekening te houden met de kosten en tarieven van de verschillende banken. Banken kunnen variëren in hun kostenstructuur, zoals maandelijkse onderhoudskosten voor rekeningen of transactiekosten. Het is essentieel om deze kosten zorgvuldig te vergelijken en te overwegen hoe ze passen bij jouw financiële situatie.

Een ander aspect om in gedachten te houden is de locatie en beschikbaarheid van bankkantoren en geldautomaten. Als je waarde hecht aan persoonlijk contact en graag een fysiek bankkantoor wilt bezoeken, is het handig om een bank te kiezen met vestigingen in de buurt. Aan de andere kant, als je de voorkeur geeft aan online bankieren en gemakkelijke toegang tot geldautomaten, is het belangrijk om te controleren of de bank een uitgebreid netwerk van geldautomaten heeft.

Het is ook verstandig om onderzoek te doen naar de reputatie en betrouwbaarheid van de banken die je overweegt. Je kunt online recensies lezen, ervaringen van vrienden of familieleden horen en nagaan of de bank solide financiële resultaten heeft behaald in het verleden. Het is belangrijk om met een betrouwbare instelling samen te werken die jouw financiële belangen serieus neemt.

Ten slotte, maar zeker niet onbelangrijk, moet je ook letten op klantenservice. Het hebben van goede communicatiekanalen en responsieve ondersteuning kan een groot verschil maken in jouw ervaring met de bank. Het is prettig om te weten dat je altijd terecht kunt bij een deskundig team dat bereid is om jouw vragen te beantwoorden en eventuele problemen op te lossen.

Kortom, kies verstandig wanneer je een bank selecteert die bij je past. Overweeg welke diensten ze aanbieden, vergelijk kosten en tarieven, let op locatie en beschikbaarheid, onderzoek hun reputatie en betrouwbaarheid, en let op de kwaliteit van de klantenservice. Door deze factoren in overweging te nemen, kun je een weloverwogen keuze maken en een bank vinden die aansluit bij jouw financiële behoeften en voorkeuren.

Vergelijk verschillende banken met elkaar om te zien welke het beste bij je past.

Als het gaat om het kiezen van een bank, is het belangrijk om de verschillende opties te vergelijken voordat je een beslissing neemt. Elke bank heeft zijn eigen kenmerken, diensten en tarieven, en het is essentieel om te bepalen welke het beste bij jouw behoeften en financiële doelen past.

Een van de eerste stappen die je kunt nemen bij het vergelijken van banken is het onderzoeken van hun dienstenaanbod. Kijk naar de soorten rekeningen die ze aanbieden, zoals betaalrekeningen, spaarrekeningen of beleggingsrekeningen. Controleer ook of ze specifieke diensten hebben die voor jou belangrijk kunnen zijn, zoals mobiel bankieren, internationale overboekingen of hypotheekmogelijkheden.

Daarnaast is het verstandig om de tarieven en kosten van verschillende banken te vergelijken. Denk aan zaken als maandelijkse kosten voor een betaalrekening, transactiekosten, rentetarieven op spaarrekeningen en eventuele verborgen kosten. Door deze informatie te vergelijken, kun je een idee krijgen van welke bank de meest kosteneffectieve optie biedt voor jouw financiële situatie.

Een ander belangrijk aspect om te overwegen bij het kiezen van een bank is de klantenservice. Bekijk beoordelingen en feedback van bestaande klanten om inzicht te krijgen in hoe goed een bank met zijn klanten communiceert en problemen oplost. Een goede klantenservice is cruciaal, vooral als je ooit hulp of ondersteuning nodig hebt.

Tot slot is het ook de moeite waard om te kijken naar de reputatie en stabiliteit van een bank. Onderzoek hoe lang de bank al actief is, wat hun financiële positie is en of ze betrouwbaar zijn. Het is belangrijk om te weten dat je jouw geld toevertrouwt aan een solide en betrouwbare instelling.

Door verschillende banken met elkaar te vergelijken, kun je een weloverwogen beslissing nemen over welke bank het beste bij jou past. Neem de tijd om de diensten, tarieven, klantenservice en reputatie van elke bank te onderzoeken voordat je een keuze maakt. Op deze manier kun je ervoor zorgen dat jouw bankervaring voldoet aan jouw verwachtingen en behoeften op de lange termijn.

Wanneer je op zoek bent naar een nieuw bankproduct, zoals een lening, spaarrekening of creditcard, is het van groot belang om de tijd te nemen en alle beschikbare informatie zorgvuldig door te nemen. Het maken van weloverwogen beslissingen in de banksector kan namelijk aanzienlijke voordelen opleveren en onaangename verrassingen voorkomen.

Banken bieden vaak verschillende producten aan met verschillende voorwaarden, kosten en voordelen. Door de tijd te nemen om deze informatie grondig door te lezen, kun je een goed begrip krijgen van wat elk product inhoudt en hoe het jouw financiële situatie kan beïnvloeden.

Het lezen van de volledige voorwaarden en het begrijpen van eventuele kosten, rentetarieven en andere belangrijke details is essentieel. Dit helpt je bij het maken van een weloverwogen keuze die past bij jouw behoeften en financiële doelen.

Bovendien kan het vergelijken van verschillende bankproducten je helpen om de beste optie te vinden die aan jouw specifieke eisen voldoet. Let op factoren zoals rentetarieven, jaarlijkse kosten, flexibiliteit in terugbetalingsmogelijkheden en eventuele extra voordelen die aan het product zijn gekoppeld.

Het lezen van recensies of ervaringen van andere klanten kan ook waardevol zijn bij het beoordelen van de betrouwbaarheid en klantenservice van een bank. Dit geeft je inzicht in de ervaringen van anderen en kan je helpen om een weloverwogen beslissing te nemen.

Door de tijd te nemen om alle informatie over bankproducten goed te lezen voordat je een beslissing neemt, kun je onaangename verrassingen vermijden en ervoor zorgen dat je de beste keuze maakt voor jouw financiële situatie. Het kan even wat extra moeite kosten, maar het is zeker de moeite waard om jouw financiële welzijn te beschermen en te optimaliseren.

Zorg ervoor dat uw geld veilig is door alleen geld te storten bij een gerenommeerde bankinstelling met een vergunning van de centrale bank van België of andere financiële toezichthouders.

Zorg ervoor dat uw geld veilig is: Kies voor een gerenommeerde bankinstelling

Als het gaat om het beheren van ons geld, is veiligheid een topprioriteit. Het is essentieel om te weten dat ons geld wordt beschermd en dat we kunnen vertrouwen op de instelling waar we het aan toevertrouwen. Een belangrijke tip om ervoor te zorgen dat uw geld veilig is, is door alleen geld te storten bij een gerenommeerde bankinstelling met een vergunning van de centrale bank van België of andere financiële toezichthouders.

In België zijn banken onderworpen aan strikte regels en voorschriften die worden opgesteld door de Nationale Bank van België (NBB) en de Autoriteit voor Financiële Diensten en Markten (FSMA). Deze regelgevende instanties hebben tot taak ervoor te zorgen dat banken voldoen aan hoge normen van financiële stabiliteit, transparantie en klantbescherming.

Een gerenommeerde bankinstelling met een vergunning betekent dat deze instelling heeft voldaan aan de vereisten en normen die zijn vastgesteld door de centrale bank en andere financiële toezichthouders. Dit omvat onder meer het hebben van voldoende kapitaalreserves om eventuele verliezen op te vangen, het implementeren van strikte beveiligingsmaatregelen om fraude te voorkomen en het waarborgen van naleving van antiwitwas- en terrorismefinancieringsvoorschriften.

Het kiezen voor een gerenommeerde bankinstelling biedt verschillende voordelen. Allereerst kunt u erop vertrouwen dat uw geld wordt beheerd door een betrouwbare en solide instelling die onder toezicht staat van de bevoegde autoriteiten. Dit vergroot de kans dat uw geld veilig is, zelfs in geval van economische onzekerheid of financiële turbulentie.

Daarnaast hebben gerenommeerde banken doorgaans een breed scala aan financiële producten en diensten om aan uw behoeften te voldoen. Of u nu op zoek bent naar een betaalrekening, spaarrekening, lening of beleggingsmogelijkheden, een gerenommeerde bankinstelling kan u helpen bij het vinden van de juiste oplossingen en het bieden van professioneel advies.

Het is belangrijk om te vermelden dat het niet alleen gaat om het kiezen van een gerenommeerde bankinstelling, maar ook om bewustzijn en voorzichtigheid bij het omgaan met uw geld. Zorg ervoor dat u uw persoonlijke gegevens beschermt, sterke wachtwoorden gebruikt en regelmatig uw rekeningen controleert op verdachte activiteiten.

Kortom, door alleen geld te storten bij een gerenommeerde bankinstelling met een vergunning van de centrale bank of andere financiële toezichthouders, kunt u ervoor zorgen dat uw geld veilig is. Doe wat onderzoek voordat u beslissingen neemt over waar u uw geld wilt plaatsen en wees alert op mogelijke risico’s. Uw financiële veiligheid is van het grootste belang, en het kiezen voor een betrouwbare bankinstelling is een belangrijke stap in die richting.

Onderhandel altijd over rentetarieven en andere voorwaarden als u een lening of hypotheek aangaat bij uw bankinstelling.

Onderhandel altijd over rentetarieven en andere voorwaarden bij het aangaan van een lening of hypotheek bij uw bankinstelling

Wanneer u een lening of hypotheek wilt afsluiten bij uw bankinstelling, is het belangrijk om te onthouden dat u niet gebonden bent aan de initiële rentetarieven en voorwaarden die u worden aangeboden. Onderhandelen over deze aspecten kan u mogelijk gunstigere voorwaarden opleveren en u helpen geld te besparen op de lange termijn.

Het onderhandelen over rentetarieven is vooral relevant bij langlopende leningen, zoals hypotheken. Een kleine verlaging van de rente kan namelijk een aanzienlijk verschil maken in de totale kosten van uw lening gedurende de looptijd. Het is belangrijk om te weten dat banken vaak bereid zijn om te onderhandelen, vooral als u een solide kredietgeschiedenis heeft en financieel gezond bent.

Voordat u begint met onderhandelen, is het verstandig om onderzoek te doen naar de huidige marktrentes en tarieven die worden aangeboden door andere bankinstellingen. Dit zal u helpen een referentiepunt te hebben tijdens de onderhandelingen en sterker in uw schoenen te staan.

Bij het onderhandelen moet u duidelijk zijn over wat u wilt bereiken. Streef naar een redelijke en haalbare verlaging van de rente of zoek naar andere gunstige voorwaarden, zoals flexibele aflossingsopties of geen boeterente bij vervroegde aflossing. Het helpt ook om te weten wat uw financiële mogelijkheden zijn en welk bedrag u maandelijks kunt betalen.

Het is belangrijk om geduldig en volhardend te zijn tijdens het onderhandelingsproces. Het kan zijn dat u meerdere gesprekken moet voeren voordat u tot een overeenkomst komt die voor beide partijen acceptabel is. Wees bereid om compromissen te sluiten, maar verlies niet uit het oog wat voor u het belangrijkst is.

Onthoud dat banken er ook baat bij hebben om klanten aan zich te binden, dus ze hebben vaak een zekere speelruimte in de onderhandelingen. Wees niet bang om uw persoonlijke situatie, financiële geschiedenis of andere relevante factoren naar voren te brengen die kunnen helpen bij het verkrijgen van gunstigere voorwaarden.

Kortom, als u een lening of hypotheek wilt afsluiten bij uw bankinstelling, moet u altijd proberen te onderhandelen over rentetarieven en andere voorwaarden. Door actief betrokken te zijn in het proces en vastberadenheid te tonen, kunt u mogelijk besparingen realiseren en de beste deal krijgen die past bij uw financiële behoeften en doelen.

Wees alert op fraude

Wees alert op fraude: Bescherm uzelf in de Banksector

In de moderne wereld van financiële diensten is het belangrijk om waakzaam te zijn voor mogelijke frauduleuze activiteiten. Fraude kan vele vormen aannemen, van phishing-e-mails en valse telefoontjes tot skimming-apparaten en identiteitsdiefstal. Het is essentieel om uzelf te beschermen en bewust te zijn van de risico’s die gepaard gaan met de banksector.

Een van de belangrijkste stappen die u kunt nemen om uzelf te beschermen tegen fraude, is het regelmatig controleren van uw bankrekeningen en transacties. Houd uw bankafschriften goed in de gaten en let op verdachte of onbekende transacties. Als u iets verdachts opmerkt, neem dan onmiddellijk contact op met uw bank om het probleem te melden.

Wees ook voorzichtig met het delen van persoonlijke informatie, zoals uw pincode, wachtwoorden of creditcardgegevens. Banken zullen nooit telefonisch of per e-mail naar deze informatie vragen. Wees dus extra waakzaam als u dergelijke verzoeken ontvangt en geef nooit persoonlijke gegevens door aan onbekende personen.

Daarnaast is het belangrijk om alert te zijn op phishing-pogingen. Phishing is een methode waarbij fraudeurs proberen gevoelige informatie te verkrijgen door zich voor te doen als een betrouwbare bron, zoals uw bank. Ze sturen bijvoorbeeld valse e-mails die lijken op officiële communicatie van uw bank en vragen u om op een link te klikken of uw gegevens in te voeren. Wees altijd voorzichtig bij het openen van e-mails en klik nooit op verdachte links. Controleer de afzender zorgvuldig en neem bij twijfel contact op met uw bank.

Een andere belangrijke voorzorgsmaatregel is het beschermen van uw persoonlijke apparaten. Zorg ervoor dat u sterke wachtwoorden gebruikt voor al uw accounts en vermijd het delen van wachtwoorden tussen verschillende platforms. Houd uw apparaten up-to-date met de nieuwste beveiligingsupdates en installeer betrouwbare antivirussoftware om uzelf te beschermen tegen malware.

Tot slot, als u slachtoffer bent geworden van fraude, meld dit dan onmiddellijk bij uw bank en bij de lokale autoriteiten. Snelle actie kan helpen om verdere schade te beperken en de daders te traceren.

In de banksector is het essentieel om waakzaam te zijn en uzelf te beschermen tegen frauduleuze activiteiten. Door regelmatig uw rekeningen te controleren, persoonlijke informatie veilig te houden, phishing-pogingen te herkennen en uw apparaten goed te beveiligen, kunt u uw financiële gegevens beschermen en uzelf een stap voor blijven in de strijd tegen fraude.

Maak gebruik van online banking-tools om uw financiële zaken bij te houden en fraude te voorkomen

In de moderne wereld van vandaag is online bankieren een handige en efficiënte manier geworden om uw financiën te beheren. Met behulp van online banking-tools kunt u gemakkelijk uw transacties, saldi en betalingstermijnen in de gaten houden, waar u ook bent.

Een van de belangrijkste voordelen van online banking-tools is dat ze u helpen om ongewone activiteiten direct op te merken. Door regelmatig uw transactiegeschiedenis te controleren, kunt u verdachte transacties of betalingen identificeren die u niet heeft geautoriseerd. Dit stelt u in staat om snel actie te ondernemen en contact op te nemen met uw bank om mogelijke fraudegevallen aan te pakken.

Bovendien bieden online banking-tools vaak functies zoals meldingen en waarschuwingen. U kunt instellen dat u een melding ontvangt wanneer er een grote transactie plaatsvindt of wanneer uw saldo onder een bepaald bedrag daalt. Op deze manier blijft u op de hoogte van elke verandering in uw financiële situatie en kunt u snel reageren als er iets verdachts gebeurt.

Het gebruik van online banking-tools is niet alleen handig, maar het kan ook helpen om fraude te voorkomen. Door regelmatig uw accountsaldo en transacties te controleren, kunt u onmiddellijk actie ondernemen als er iets misgaat. Dit kan variëren van het blokkeren van gestolen kaarten tot het wijzigen van wachtwoorden en contact opnemen met uw bank om verdachte activiteiten te melden.

Het is echter belangrijk om op te merken dat online banking-tools alleen effectief zijn als u goede beveiligingspraktijken volgt. Zorg ervoor dat u sterke en unieke wachtwoorden gebruikt, uw inloggegevens nooit deelt en voorzichtig bent bij het openen van e-mails of links die afkomstig lijken te zijn van uw bank. Het nemen van deze voorzorgsmaatregelen helpt om uw accounts veilig te houden en het risico op fraude te verminderen.

Kortom, het gebruik van online banking-tools is een slimme zet als het gaat om het beheren van uw financiën en het voorkomen van fraude. Door regelmatig uw transacties, saldi en betalingstermijnen in de gaten te houden, kunt u ongewone activiteiten direct opmerken en snel reageren. Vergeet niet om goede beveiligingspraktijken toe te passen om uw accounts veilig te houden. Met online banking-tools kunt u met vertrouwen uw financiële zaken beheren en genieten van gemoedsrust.

Gebruik meerdere betaalmethodes zoals internetbankieren, creditcardbetaling of mobiel betalingsverkeer; dit vermindert het risico dat u slachtoffer wordt van cybercriminaliteit

In de moderne wereld van vandaag is het gebruik van verschillende betaalmethoden in de banksector een slimme zet om het risico op cybercriminaliteit te verminderen. Door meerdere betaalmethoden te gebruiken, zoals internetbankieren, creditcardbetalingen en mobiel betalingsverkeer, kunt u uw financiële transacties diversifiëren en uw veiligheid versterken.

Internetbankieren biedt gemak en snelheid bij het uitvoeren van financiële transacties. Het stelt u in staat om eenvoudig geld over te maken naar andere rekeningen, rekeningen te betalen en uw saldo te controleren. Het is echter belangrijk om voorzichtig te zijn bij het gebruik van internetbankieren. Zorg ervoor dat u sterke wachtwoorden gebruikt, uw apparaten up-to-date houdt met de nieuwste beveiligingsupdates en verdachte e-mails of links vermijdt.

Creditcardbetalingen bieden extra bescherming tegen frauduleuze activiteiten. Creditcardmaatschappijen hebben geavanceerde systemen voor fraudepreventie die verdachte transacties kunnen detecteren en blokkeren. Bovendien zijn creditcards vaak beschermd door aansprakelijkheidsbeperkingen, wat betekent dat u mogelijk niet aansprakelijk bent voor ongeautoriseerde transacties.

Mobiel betalingsverkeer wordt steeds populairder en biedt ook extra beveiligingslagen. Met behulp van mobiele portemonnees zoals Apple Pay of Google Pay kunt u betalingen doen zonder fysiek uw kaartgegevens in te voeren. Deze portemonnees gebruiken versleutelingstechnologieën en biometrische authenticatie, zoals vingerafdrukken of gezichtsherkenning, om de veiligheid te waarborgen.

Door meerdere betaalmethoden te gebruiken, verdeelt u uw financiële activiteiten over verschillende platforms en vermindert u het risico dat uw gegevens in handen vallen van cybercriminelen. Het is echter belangrijk om altijd waakzaam te blijven en verdachte activiteiten direct te melden aan uw bank.

Als het gaat om cyberveiligheid, is het ook essentieel om op de hoogte te blijven van de nieuwste beveiligingsmaatregelen en tips van uw bank. Ze kunnen u adviseren over best practices voor online transacties en u informeren over eventuele nieuwe bedreigingen.

Kortom, door gebruik te maken van meerdere betaalmethoden in de banksector kunt u uw financiële veiligheid vergroten en het risico op cybercriminaliteit verminderen. Blijf alert, volg de beveiligingsrichtlijnen van uw bank en geniet van veilige en gemakkelijke financiële transacties.