jun 30, 2023

door atiyasolutions

bankleningen, belastingkrediet, belgië, financieringsoplossing, geldschieter, groeiplannen, investeringen in vlaanderen, investeringsmogelijkheid, kapitaal aantrekken, kleine en middelgrote ondernemingen, lener, leningsvorm, lokale economie, officiële overeenkomst, ondernemers, particulieren, regeling, rendementen, roerende voorheffing, sectoren handel productie dienstverlening, start-ups, vlaamse overheid, voorwaarden, win win lening

De Win-Winlening: een voordelige financieringsoplossing voor ondernemers en particulieren

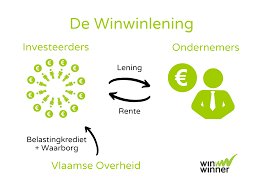

Als ondernemer of particulier kan het soms een uitdaging zijn om voldoende financiering te verkrijgen voor je projecten. Gelukkig is er in België een interessante financiële regeling genaamd de “Win-Winlening” die zowel ondernemers als particulieren ten goede komt. Deze lening biedt een win-winsituatie voor zowel de geldschieter als de lener, en stimuleert zo de lokale economie.

De Win-Winlening is een initiatief van de Vlaamse overheid en heeft tot doel de financiering van kleine en middelgrote ondernemingen in Vlaanderen te vergemakkelijken. Het stelt particulieren in staat om geld uit te lenen aan deze bedrijven, terwijl ze tegelijkertijd kunnen profiteren van aantrekkelijke fiscale voordelen.

Voor ondernemers biedt de Win-Winlening een alternatieve bron van financiering die minder afhankelijk is van traditionele bankleningen. Dit kan vooral gunstig zijn voor start-ups en kleine bedrijven die moeite hebben om hun projecten gefinancierd te krijgen. Door gebruik te maken van deze leningsvorm kunnen zij gemakkelijker kapitaal aantrekken en hun groeiplannen realiseren.

Voor particulieren biedt de Win-Winlening een interessante investeringsmogelijkheid met aantrekkelijke rendementen. Als geldschieter ontvang je namelijk jaarlijks een belastingkrediet van 2,5% op het openstaande kapitaal van de lening. Bovendien zijn de interesten die je als particuliere geldschieter ontvangt, vrijgesteld van roerende voorheffing. Dit maakt de Win-Winlening een aantrekkelijke investeringsoptie met een potentieel hoog rendement.

Het proces van het afsluiten van een Win-Winlening is eenvoudig en transparant. De lening wordt vastgelegd in een officiële overeenkomst tussen de geldschieter en de lener, waarin alle voorwaarden duidelijk worden vastgelegd. Het bedrag dat geleend kan worden varieert tussen €5.000 en €200.000, met een maximale looptijd van 8 jaar.

Het is belangrijk op te merken dat de Win-Winlening onderhevig is aan bepaalde voorwaarden en regels. Zo moet de lening bijvoorbeeld worden gebruikt voor investeringen in Vlaamse kleine of middelgrote ondernemingen die actief zijn in sectoren zoals handel, productie of dienstverlening. Daarnaast moet de lener aan bepaalde criteria voldoen om in aanmerking te komen voor deze financieringsvorm.

Al met al biedt de Win-Winlening een interessante mogelijkheid voor zowel ondernemers als particulieren om hun doelen te bereiken. Het stimuleert lokale economische groei door het vergemakkelijken van financiering voor kleine en middelgrote ondernemingen, terwijl particulieren kunnen profiteren van aantrekkelijke fiscale voordelen en rendementen op hun investeringen.

Als je geïnteresseerd bent in het verkennen van de mogelijkheden van de Win-Winlening, is het raadzaam om contact op te nemen met een erkende financiële instelling of een gespecialiseerd adviseur. Zij kunnen je begeleiden bij het proces en ervoor zorgen dat je aan alle vereisten voldoet om van deze voordelige financieringsoplossing te kunnen profiteren.

Investeerders en ondernemers kunnen elkaar ontmoeten in een win-winsituatie dankzij de Win-Winlening. Het is een slimme manier om de lokale economie te ondersteunen en tegelijkertijd aantrekkelijke financiële voordelen te behalen.

7 Tips voor het afsluiten van een Win-win lening: Zo maak je de beste keuze

- Kies een lening die past bij je financiële situatie.

- Vergelijk verschillende aanbieders van win win leningen om de beste deal te vinden.

- Lees de voorwaarden en bepalingen zorgvuldig door voordat je akkoord gaat met een leningsovereenkomst.

- Neem contact op met een financieel expert als je twijfelt over welke lening het beste bij je past of als er iets onduidelijk is in de overeenkomst.

- Betaal altijd op tijd, zodat je geen extra kosten hoeft te betalen en zo weinig mogelijk rente betaalt over de lening

- Houd rekening met eventuele verandering in het rentepercentage of andere voorwaarden gedurende de looptijd van de lening

- Vraag advies aan familie, vrienden of collega’s die al eerder een win-win-lening hebben afgesloten voor hun mening over hun ervaring

Kies een lening die past bij je financiële situatie.

Kies een lening die past bij je financiële situatie: een verstandige keuze bij de Win-Winlening

Bij het overwegen van een financieringsoptie, zoals de Win-Winlening, is het essentieel om een lening te kiezen die past bij je financiële situatie. Het maken van deze verstandige keuze zorgt ervoor dat je optimaal kunt profiteren van de voordelen van deze leningsvorm.

Bij het bepalen welke lening geschikt is voor jou, is het belangrijk om rekening te houden met verschillende factoren. Allereerst moet je jezelf afvragen hoeveel geld je nodig hebt en wat het doel van de lening is. Dit helpt je om een realistisch bedrag vast te stellen dat je kunt lenen en terugbetalen zonder financiële problemen te veroorzaken.

Daarnaast is het belangrijk om naar de rentevoet en andere kosten te kijken die gepaard gaan met de lening. Vergelijk verschillende aanbieders en zoek naar de meest gunstige voorwaarden. Bij de Win-Winlening kunnen particulieren bijvoorbeeld genieten van belastingkredieten en vrijstellingen van roerende voorheffing, wat kan leiden tot aantrekkelijke rendementen. Het is essentieel om deze fiscale voordelen in overweging te nemen bij het kiezen van een lening.

Een andere factor om rekening mee te houden is de looptijd van de lening. Denk goed na over hoe lang je wilt doen over het terugbetalen van het geleende bedrag. Een langere looptijd kan lagere maandelijkse betalingen betekenen, maar houd er rekening mee dat dit ook kan leiden tot hogere totale kosten op lange termijn. Een kortere looptijd kan daarentegen resulteren in hogere maandelijkse betalingen, maar kan je uiteindelijk minder kosten.

Tot slot is het belangrijk om je eigen financiële situatie grondig te evalueren voordat je een lening afsluit. Analyseer je inkomsten en uitgaven, en bepaal hoeveel je comfortabel kunt besteden aan leningstermijnen. Het is verstandig om een buffer te behouden voor onverwachte uitgaven of financiële tegenslagen.

Door een lening te kiezen die past bij je financiële situatie, minimaliseer je het risico op financiële problemen en maximaliseer je de voordelen van de Win-Winlening. Het stelt je in staat om je projecten te realiseren zonder onnodige druk op je financiën.

Onthoud dat het altijd verstandig is om professioneel advies in te winnen bij een erkende financiële instelling of adviseur voordat je een lening afsluit. Zij kunnen je helpen bij het maken van de juiste keuze op basis van jouw specifieke behoeften en financiële situatie.

Kortom, door zorgvuldig te kiezen welke lening past bij jouw financiële situatie, kun je optimaal profiteren van de voordelen van de Win-Winlening en met vertrouwen werken aan het realiseren van je doelen.

Vergelijk verschillende aanbieders van win win leningen om de beste deal te vinden.

Als je geïnteresseerd bent in het afsluiten van een Win-Winlening, is het belangrijk om verschillende aanbieders te vergelijken om de beste deal te vinden. Hoewel de Win-Winlening een gestandaardiseerde regeling is die wordt aangeboden door erkende financiële instellingen, kunnen er nog steeds variaties zijn in voorwaarden en tarieven.

Door verschillende aanbieders te vergelijken, kun je ervoor zorgen dat je de lening afsluit bij een betrouwbare en gunstige partij. Hier zijn enkele punten waar je op kunt letten bij het vergelijken van aanbieders:

- Rentevoet: Controleer de rentevoet die elke aanbieder hanteert. Hoewel de rentevoet voor Win-Winleningen wettelijk vastgesteld is, kan er nog steeds enige variatie zijn tussen verschillende instellingen. Kies een aanbieder met een aantrekkelijke rentevoet.

- Dienstverlening: Let op de kwaliteit van de dienstverlening die elke aanbieder biedt. Hebben ze een goede reputatie? Zijn ze bekend om hun klantenservice? Het is belangrijk om samen te werken met een betrouwbare en professionele instelling.

- Voorwaarden: Lees aandachtig de voorwaarden van elke aanbieder door. Zorg ervoor dat je goed begrijpt wat er van jou als lener wordt verwacht en wat je rechten en plichten zijn. Vergelijk ook eventuele bijkomende kosten of administratieve lasten.

- Ervaringen van anderen: Raadpleeg online recensies en ervaringen van anderen die al een Win-Winlening hebben afgesloten bij verschillende aanbieders. Dit kan je helpen een beter beeld te krijgen van de kwaliteit en betrouwbaarheid van elke instelling.

Door deze punten in overweging te nemen en verschillende aanbieders van Win-Winleningen te vergelijken, kun je de beste deal vinden die past bij jouw behoeften en financiële situatie. Het vergelijken van aanbieders is een verstandige stap om ervoor te zorgen dat je de meest gunstige voorwaarden krijgt en het maximale uit jouw Win-Winlening haalt.

Lees de voorwaarden en bepalingen zorgvuldig door voordat je akkoord gaat met een leningsovereenkomst.

Bij het afsluiten van een lening, zoals de Win-Winlening, is het van cruciaal belang om de voorwaarden en bepalingen zorgvuldig door te lezen voordat je akkoord gaat. Het kan verleidelijk zijn om snel te tekenen en door te gaan met het verkrijgen van de financiering die je nodig hebt, maar het is essentieel om volledig op de hoogte te zijn van alle aspecten van de leningsovereenkomst.

Door de voorwaarden en bepalingen grondig door te nemen, krijg je inzicht in belangrijke informatie zoals rentetarieven, terugbetalingsvoorwaarden, eventuele boetes of kosten bij vervroegde aflossing, en andere relevante details. Deze informatie stelt je in staat om een weloverwogen beslissing te nemen en ervoor te zorgen dat de lening overeenkomt met jouw financiële behoeften en mogelijkheden.

Het is ook belangrijk om aandacht te besteden aan eventuele clausules of uitzonderingen die kunnen gelden. Bijvoorbeeld, sommige leningen hebben specifieke vereisten met betrekking tot het gebruik van het geleende geld. Zorg ervoor dat je begrijpt aan welke criteria je moet voldoen om in aanmerking te komen voor de lening en dat jouw plannen overeenkomen met deze vereisten.

Daarnaast is het raadzaam om aandacht te besteden aan mogelijke kosten en vergoedingen die gepaard kunnen gaan met de lening. Sommige leningen kunnen administratieve kosten, verzekeringen of andere bijkomende kosten omvatten. Door deze aspecten te begrijpen, kun je een realistische inschatting maken van de totale kosten van de lening en ervoor zorgen dat deze binnen jouw financiële mogelijkheden vallen.

Het doornemen van de voorwaarden en bepalingen van een leningsovereenkomst kan tijdrovend zijn, maar het is een essentiële stap om mogelijke verrassingen of onduidelijkheden in de toekomst te voorkomen. Als je vragen hebt over bepaalde aspecten van de overeenkomst, aarzel dan niet om contact op te nemen met de geldschieter of een financieel adviseur. Zij kunnen verduidelijking geven en eventuele zorgen wegnemen.

Kortom, het lezen en begrijpen van de voorwaarden en bepalingen voordat je akkoord gaat met een leningsovereenkomst is van groot belang. Het stelt je in staat om weloverwogen beslissingen te nemen, eventuele risico’s te identificeren en ervoor te zorgen dat de lening past bij jouw financiële situatie. Neem dus de tijd om alle details door te nemen en ga pas akkoord wanneer je volledig op de hoogte bent en vertrouwen hebt in de overeenkomst.

Als je overweegt om gebruik te maken van de Win-Winlening, maar je hebt nog twijfels of vragen over welke lening het beste bij jou past, dan is het verstandig om contact op te nemen met een financieel expert. Deze professionals hebben uitgebreide kennis en ervaring op het gebied van leningen en kunnen je helpen bij het maken van de juiste keuze.

Een financieel expert kan je adviseren over de verschillende leningsopties die beschikbaar zijn en de voor- en nadelen van elke optie uitleggen. Ze kunnen ook helpen bij het begrijpen van de voorwaarden en bepalingen in de overeenkomst, zodat je volledig op de hoogte bent van alle aspecten voordat je een beslissing neemt.

Het is belangrijk om eventuele onduidelijkheden in de overeenkomst aan te pakken voordat je deze ondertekent. Een financieel expert kan je helpen bij het identificeren van eventuele valkuilen of verborgen kosten die in de overeenkomst kunnen staan. Ze kunnen ook zorgen voor een grondige analyse van jouw financiële situatie om ervoor te zorgen dat je in staat bent om aan jouw betalingsverplichtingen te voldoen.

Het inschakelen van een financieel expert geeft je gemoedsrust en vertrouwen in jouw beslissing. Ze zijn er om al jouw vragen te beantwoorden en ervoor te zorgen dat je volledig begrijpt wat er op het spel staat. Door hun expertise kun je weloverwogen beslissingen nemen en de lening kiezen die het beste past bij jouw behoeften en financiële situatie.

Dus, als je twijfels hebt over welke lening het beste bij je past of als er iets onduidelijk is in de overeenkomst, aarzel dan niet om contact op te nemen met een financieel expert. Zij kunnen je helpen om een weloverwogen beslissing te nemen en ervoor zorgen dat je optimaal profiteert van de Win-Winlening.

Een belangrijke tip voor het afsluiten van een Win-Winlening is om altijd op tijd te betalen. Door ervoor te zorgen dat je de aflossingen van de lening op tijd voldoet, voorkom je extra kosten en minimaliseer je de rente die je over de lening betaalt.

Het tijdig betalen van je lening heeft verschillende voordelen. Ten eerste vermijd je boetes of andere extra kosten die kunnen worden opgelegd als gevolg van achterstallige betalingen. Deze extra kosten kunnen snel oplopen en het totale bedrag dat je uiteindelijk moet terugbetalen aanzienlijk verhogen.

Daarnaast heeft het tijdig voldoen van de aflossingen ook invloed op de rente die je over de lening betaalt. Door consistent en op tijd te betalen, verklein je de periode waarover rente wordt berekend. Dit resulteert in minder rentekosten gedurende de looptijd van de lening, waardoor je uiteindelijk minder geld hoeft terug te betalen.

Het is daarom verstandig om een goed overzicht te houden van de betalingsdata en ervoor te zorgen dat je voldoende financiële middelen beschikbaar hebt om aan deze verplichtingen te voldoen. Dit kan bijvoorbeeld door het instellen van automatische betalingen of het regelmatig controleren van je financiële situatie om ervoor te zorgen dat alles soepel verloopt.

Door altijd op tijd te betalen bij een Win-Winlening, kun je onnodige kosten vermijden en bespaar je geld op rentekosten. Het is een eenvoudige maar effectieve manier om de financiële lasten te minimaliseren en het meeste uit deze voordelige financieringsoplossing te halen.

Onthoud dus: betalen op tijd is de sleutel tot een succesvolle en voordelige Win-Winlening!

Houd rekening met eventuele verandering in het rentepercentage of andere voorwaarden gedurende de looptijd van de lening

Bij het overwegen van een Win-Winlening is het belangrijk om rekening te houden met mogelijke veranderingen in het rentepercentage of andere voorwaarden gedurende de looptijd van de lening. Hoewel deze leningsvorm aantrekkelijke voordelen biedt, is het essentieel om bewust te zijn van eventuele wijzigingen die kunnen optreden.

Het rentepercentage kan bijvoorbeeld variabel zijn en afhankelijk zijn van marktomstandigheden of andere factoren. Dit betekent dat het rentetarief gedurende de looptijd van de lening kan fluctueren. Het is belangrijk om te begrijpen hoe deze veranderingen invloed kunnen hebben op zowel de lener als de geldschieter.

Daarnaast kunnen er ook andere voorwaarden zijn die kunnen veranderen, zoals aflossingsregelingen of boeteclausules. Het is raadzaam om de leningsovereenkomst zorgvuldig door te nemen en eventuele onduidelijkheden te bespreken voordat je akkoord gaat met de lening.

Om onaangename verrassingen te voorkomen, is het verstandig om regelmatig contact te onderhouden met alle betrokken partijen gedurende de looptijd van de lening. Hierdoor blijf je op de hoogte van eventuele wijzigingen in rentepercentages of voorwaarden en kun je tijdig reageren indien nodig.

Het is ook aan te raden om advies in te winnen bij een financieel adviseur of expert voordat je een Win-Winlening aangaat. Zij kunnen je helpen de voorwaarden en risico’s volledig te begrijpen en je begeleiden bij het maken van weloverwogen beslissingen.

Het is belangrijk om te benadrukken dat de Win-Winlening nog steeds een waardevolle financieringsoplossing kan zijn, zelfs met mogelijke veranderingen in rentepercentages of voorwaarden. Door goed geïnformeerd te blijven en open communicatie te onderhouden, kun je als lener of geldschieter nog steeds profiteren van de voordelen die deze leningsvorm biedt.

Het is altijd verstandig om voorzichtig te zijn en eventuele veranderingen in het rentepercentage of andere voorwaarden gedurende de looptijd van de lening in overweging te nemen. Door proactief te zijn en goed geïnformeerd te blijven, kun je ervoor zorgen dat de Win-Winlening een succesvolle en winstgevende financieringskeuze blijft.

Vraag advies aan familie, vrienden of collega’s die al eerder een win-win-lening hebben afgesloten voor hun mening over hun ervaring

Als je geïnteresseerd bent in het afsluiten van een Win-Winlening, kan het waardevol zijn om advies in te winnen bij familie, vrienden of collega’s die al eerder gebruik hebben gemaakt van deze financieringsvorm. Het verkrijgen van hun mening over hun ervaring kan je helpen om een beter inzicht te krijgen in de voordelen en uitdagingen van de Win-Winlening.

Mensen die al eerder een Win-Winlening hebben afgesloten, kunnen je nuttige informatie en persoonlijke ervaringen delen. Ze kunnen je vertellen hoe het proces verliep, welke stappen ze hebben genomen en welke obstakels ze zijn tegengekomen. Door naar hun verhalen te luisteren, kun je een realistisch beeld krijgen van wat je kunt verwachten bij het afsluiten van een Win-Winlening.

Daarnaast kunnen zij je ook adviseren over mogelijke valkuilen of zaken waarop je moet letten tijdens het proces. Ze kunnen bijvoorbeeld tips geven over hoe je de juiste leningsvoorwaarden kunt onderhandelen of hoe je ervoor kunt zorgen dat de lening voldoet aan jouw specifieke financieringsbehoeften.

Het is belangrijk om te onthouden dat elke situatie uniek is en dat wat voor anderen heeft gewerkt mogelijk niet altijd op dezelfde manier voor jou zal werken. Het is daarom verstandig om verschillende meningen en ervaringen te verzamelen voordat je een definitieve beslissing neemt.

Het raadplegen van familie, vrienden of collega’s die al ervaring hebben met de Win-Winlening kan een waardevolle bron van informatie zijn om je te helpen bij het nemen van een weloverwogen beslissing. Het kan je in staat stellen om beter geïnformeerd te zijn over de voordelen en mogelijke uitdagingen van deze financieringsvorm, zodat je met vertrouwen kunt beslissen of de Win-Winlening de juiste keuze is voor jouw specifieke situatie.

Onthoud echter altijd dat het belangrijk is om professioneel advies in te winnen bij erkende financiële instellingen of adviseurs voordat je definitieve stappen onderneemt. Zij kunnen je voorzien van gedetailleerde informatie en begeleiding die specifiek is afgestemd op jouw persoonlijke financiële situatie en doelen.