jul 21, 2025

door atiyasolutions

banken vergelijken, bijkomende kosten, crowdfunding, economische situatie, financiële situatie, hypotheekrente, kosten, kredietgeschiedenis, kredietwaardigheid, lening, marktconforme rente 2024, peer-to-peer leningen, persoonlijke lening, rente, rente op persoonlijke lening, rentetarieven centrale banken, risicovoller, totale kosten lening 30000 euro, transparantie, vergelijken

Rente op persoonlijke lening: Wat u moet weten

Rente op persoonlijke lening: Wat u moet weten

Een persoonlijke lening kan een handige financiële optie zijn wanneer u behoefte heeft aan extra geld voor bijvoorbeeld een grote aankoop, verbouwing of het consolideren van schulden. Bij het afsluiten van een persoonlijke lening is het belangrijk om rekening te houden met de rente die u zult moeten betalen.

De rente op een persoonlijke lening wordt bepaald door verschillende factoren, waaronder uw kredietgeschiedenis, het geleende bedrag en de looptijd van de lening. Over het algemeen geldt dat hoe hoger uw kredietwaardigheid is, hoe lager de rente zal zijn die u aangeboden krijgt.

Het is verstandig om verschillende kredietverstrekkers te vergelijken voordat u een persoonlijke lening afsluit, zodat u de beste rentetarieven kunt vinden. Let ook op eventuele bijkomende kosten, zoals administratiekosten of boetes voor vervroegde aflossing.

Houd er rekening mee dat de rente op een persoonlijke lening doorgaans hoger zal liggen dan bijvoorbeeld de hypotheekrente, omdat een persoonlijke lening als risicovoller wordt beschouwd voor de kredietverstrekker. Zorg er daarom voor dat u goed begrijpt welke kosten er verbonden zijn aan de lening voordat u zich committeert.

Door goed onderzoek te doen en bewust te zijn van de rente en bijkomende kosten, kunt u ervoor zorgen dat u een persoonlijke lening afsluit die past bij uw financiële situatie en behoeften. Wees altijd transparant over uw financiële situatie en leen alleen wat u daadwerkelijk nodig heeft om onnodige schulden te voorkomen.

Vergeet niet om ook naar alternatieve financieringsmogelijkheden te kijken, zoals crowdfunding of peer-to-peer leningen, om ervoor te zorgen dat u de meest geschikte optie kiest voor uw specifieke situatie.

Veelgestelde Vragen over Rente op Persoonlijke Leningen in België

- Welke bank heeft de laagste rente op persoonlijke lening?

- Wat is marktconforme rente in 2024?

- Wat kost een lening van 30000 euro?

- Wat is marktconforme rente 2024?

- Welke bank heeft laagste rente persoonlijke lening?

- Wat is marktconforme rente lening?

- Hoeveel rente zit er op een persoonlijke lening?

- Wat kost 5000 euro lenen per maand?

- Wat kost een lening van 15000 euro per maand?

- Wat is de gemiddelde rente op een persoonlijke lening?

- Wat is de huidige rente voor persoonlijke lening?

- Wat is de actuele rente op een persoonlijke lening?

- Wat is een normale rente bij een lening?

- Wat kost een lening van 50.000 euro?

- Wat is de rentevoet van een persoonlijke lening?

- Wat is de huidige rente op een persoonlijke lening?

- Welke bank laagste rente persoonlijke lening?

- Wat is de rente op een persoonlijke lening?

Welke bank heeft de laagste rente op persoonlijke lening?

Een veelgestelde vraag is: “Welke bank heeft de laagste rente op persoonlijke lening?” Het vinden van de bank met de laagste rente op een persoonlijke lening kan afhankelijk zijn van verschillende factoren, waaronder uw kredietwaardigheid, het geleende bedrag en de looptijd van de lening. Het is verstandig om verschillende banken en kredietverstrekkers te vergelijken om te zien welke rentetarieven zij aanbieden en welke voorwaarden er gelden. Door grondig onderzoek te doen en offertes aan te vragen, kunt u een weloverwogen beslissing nemen en de bank vinden die de meest gunstige voorwaarden biedt voor uw persoonlijke lening.

De marktconforme rente voor persoonlijke leningen in 2024 wordt beïnvloed door verschillende factoren, zoals de algemene economische situatie, de rentetarieven van centrale banken en de concurrentie tussen kredietverstrekkers. Het is belangrijk om te begrijpen dat de marktrente kan variëren en dat het raadzaam is om regelmatig de rentetarieven te vergelijken bij verschillende aanbieders om een goed beeld te krijgen van wat op dat moment als marktconform wordt beschouwd. Het is altijd verstandig om advies in te winnen bij financiële experts of kredietverstrekkers om de meest actuele informatie over rentetarieven en leningsvoorwaarden te verkrijgen.

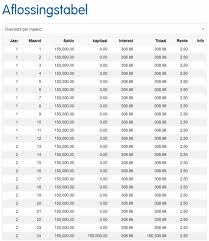

Wat kost een lening van 30000 euro?

Een veelgestelde vraag over rente op een persoonlijke lening is: “Wat kost een lening van 30.000 euro?” De totale kosten van een lening van 30.000 euro worden bepaald door verschillende factoren, waaronder de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals administratiekosten. Het is belangrijk om te weten dat hoe hoger de rentevoet is, hoe meer u uiteindelijk zult moeten terugbetalen. Daarom is het verstandig om verschillende kredietverstrekkers te vergelijken om de meest gunstige voorwaarden te vinden die passen bij uw financiële situatie en budget. Wees altijd transparant over uw behoeften en zorg ervoor dat u een lening afsluit die u comfortabel kunt terugbetalen om financiële problemen te voorkomen.

De term “marktconforme rente 2024” verwijst naar de verwachte rentetarieven die in 2024 zullen gelden op de financiële markten. Deze rentetarieven worden beïnvloed door verschillende factoren, zoals economische groei, inflatie, monetaire beleidsmaatregelen en marktomstandigheden. Het is belangrijk om te begrijpen dat de marktrente voortdurend kan veranderen als reactie op externe gebeurtenissen en economische ontwikkelingen. Het is raadzaam om regelmatig de rentetarieven te volgen en advies in te winnen bij financiële experts om goed geïnformeerde beslissingen te nemen over leningen en andere financiële transacties in 2024.

Welke bank heeft laagste rente persoonlijke lening?

Veel mensen vragen zich af welke bank de laagste rente biedt voor een persoonlijke lening. Het is belangrijk op te merken dat de rente op een persoonlijke lening kan variëren afhankelijk van verschillende factoren, zoals uw kredietgeschiedenis, het geleende bedrag en de looptijd van de lening. Het is daarom verstandig om verschillende banken en kredietverstrekkers te vergelijken om de beste rentetarieven te vinden die passen bij uw specifieke situatie. Vergeet niet ook andere aspecten, zoals bijkomende kosten en voorwaarden, in overweging te nemen bij het kiezen van een persoonlijke lening met de laagste rente.

Een marktconforme rente op een lening verwijst naar de rentevoet die in overeenstemming is met de huidige marktomstandigheden en tarieven die door financiële instellingen worden gehanteerd. Het betekent dat de rente op de lening redelijk en competitief is in vergelijking met wat andere kredietverstrekkers aanbieden. Een marktconforme rente wordt bepaald door factoren zoals de algemene economische situatie, het risicoprofiel van de lener en de concurrentie op de leningenmarkt. Het is belangrijk om te streven naar een marktconforme rente bij het afsluiten van een lening, zodat u niet meer betaalt dan nodig is en kunt profiteren van gunstige voorwaarden die passen bij uw financiële behoeften.

Hoeveel rente zit er op een persoonlijke lening?

De rente op een persoonlijke lening varieert afhankelijk van verschillende factoren, waaronder uw kredietgeschiedenis, het geleende bedrag en de looptijd van de lening. Over het algemeen geldt dat kredietnemers met een betere kredietwaardigheid lagere rentetarieven kunnen krijgen. Het is dus belangrijk om verschillende kredietverstrekkers te vergelijken om de beste rente te vinden die past bij uw financiële situatie. Vergeet niet om ook rekening te houden met eventuele bijkomende kosten en voorwaarden die van invloed kunnen zijn op de totale kosten van de lening.

Wat kost 5000 euro lenen per maand?

Wanneer u 5000 euro leent in de vorm van een persoonlijke lening, is het belangrijk om rekening te houden met de maandelijkse kosten die hiermee gepaard gaan. De totale kosten per maand voor het lenen van 5000 euro zijn afhankelijk van verschillende factoren, waaronder de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals administratiekosten. Het is raadzaam om bij verschillende kredietverstrekkers offertes op te vragen en deze te vergelijken om zo een duidelijk beeld te krijgen van wat het u maandelijks zal kosten om 5000 euro te lenen. Wees altijd bewust van alle voorwaarden en kosten verbonden aan de lening voordat u een beslissing neemt om ervoor te zorgen dat u financieel goed geïnformeerd bent.

Wat kost een lening van 15000 euro per maand?

Een veelgestelde vraag over rente op een persoonlijke lening is: “Wat kost een lening van 15000 euro per maand?” Bij het beantwoorden van deze vraag is het belangrijk om te kijken naar factoren zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. De maandelijkse kosten van een lening van 15000 euro kunnen variëren afhankelijk van deze factoren. Het is raadzaam om verschillende kredietverstrekkers te vergelijken om zo de beste optie te vinden die past bij uw financiële situatie en budget. Wees ook alert op eventuele verborgen kosten en zorg ervoor dat u volledig begrijpt wat de totale kosten zullen zijn voordat u zich verbindt aan een leningsovereenkomst.

Wat is de gemiddelde rente op een persoonlijke lening?

Veel mensen vragen zich af: wat is de gemiddelde rente op een persoonlijke lening? De gemiddelde rente op een persoonlijke lening kan variëren afhankelijk van verschillende factoren, zoals de kredietwaardigheid van de lener, het geleende bedrag en de looptijd van de lening. Over het algemeen ligt de gemiddelde rente op een persoonlijke lening in België tussen de 4% en 10%, maar dit kan per kredietverstrekker verschillen. Het is verstandig om verschillende aanbieders te vergelijken om zo de beste rentetarieven te vinden die passen bij uw financiële situatie.

Wat is de huidige rente voor persoonlijke lening?

Veel mensen vragen zich af: wat is de huidige rente voor een persoonlijke lening? De rente op een persoonlijke lening kan variëren afhankelijk van verschillende factoren, zoals de kredietwaardigheid van de aanvrager, het geleende bedrag en de looptijd van de lening. Het is belangrijk om te onthouden dat de rentetarieven regelmatig kunnen veranderen op basis van marktomstandigheden en het beleid van kredietverstrekkers. Daarom is het verstandig om verschillende aanbieders te vergelijken om de meest actuele en gunstige rentetarieven te vinden die passen bij uw financiële behoeften.

Wat is de actuele rente op een persoonlijke lening?

Veel mensen vragen zich af: wat is de actuele rente op een persoonlijke lening? De rente op een persoonlijke lening kan variëren afhankelijk van verschillende factoren, zoals de kredietwaardigheid van de lener, het geleende bedrag en de looptijd van de lening. Het is belangrijk om te onthouden dat de actuele rentetarieven regelmatig worden bijgewerkt door kredietverstrekkers en kunnen verschillen tussen aanbieders. Het is daarom verstandig om verschillende kredietverstrekkers te vergelijken om de meest gunstige rente voor uw persoonlijke lening te vinden.

Wat is een normale rente bij een lening?

Bij het bepalen van wat een normale rente is bij een lening, zijn er verschillende factoren om rekening mee te houden. Over het algemeen kan de rente op een lening variëren afhankelijk van de kredietwaardigheid van de lener, het geleende bedrag en de looptijd van de lening. Een normale rente op een persoonlijke lening kan ergens tussen de 4% en 10% liggen, maar dit kan variëren afhankelijk van de marktomstandigheden en individuele situaties. Het is altijd verstandig om verschillende kredietverstrekkers te vergelijken om zo de beste rentetarieven te vinden die passen bij uw financiële behoeften en mogelijkheden.

Wat kost een lening van 50.000 euro?

Een veelgestelde vraag over rente op een persoonlijke lening is: Wat kost een lening van 50.000 euro? Het totale bedrag dat u uiteindelijk zult moeten terugbetalen voor een lening van 50.000 euro hangt af van verschillende factoren, waaronder de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Het is belangrijk om de totale kosten van de lening te berekenen, inclusief rente en eventuele administratiekosten, om een duidelijk beeld te krijgen van wat de lening uiteindelijk zal kosten. Door verschillende kredietverstrekkers te vergelijken en goed op de hoogte te zijn van alle voorwaarden, kunt u ervoor zorgen dat u een weloverwogen beslissing neemt bij het afsluiten van een lening van 50.000 euro.

Wat is de rentevoet van een persoonlijke lening?

De rentevoet van een persoonlijke lening kan variëren afhankelijk van verschillende factoren, zoals uw kredietgeschiedenis, het geleende bedrag en de looptijd van de lening. Over het algemeen geldt dat kredietverstrekkers lagere rentetarieven aanbieden aan mensen met een goede kredietwaardigheid. Het is belangrijk om verschillende aanbieders te vergelijken om de beste rentevoet te vinden die past bij uw financiële situatie. Let ook op eventuele bijkomende kosten en voorwaarden die van invloed kunnen zijn op de uiteindelijke kosten van de lening. Het begrijpen van de rentevoet van een persoonlijke lening is essentieel om weloverwogen beslissingen te nemen bij het afsluiten van een lening.

Wat is de huidige rente op een persoonlijke lening?

Veel mensen vragen zich af: Wat is de huidige rente op een persoonlijke lening? De rente op een persoonlijke lening kan variëren afhankelijk van verschillende factoren, zoals de kredietwaardigheid van de lener, het geleende bedrag en de gekozen looptijd. Het is belangrijk om te begrijpen dat de rentetarieven regelmatig kunnen veranderen, dus het is verstandig om bij verschillende kredietverstrekkers offertes aan te vragen om de meest actuele en gunstige rente te vinden die past bij uw financiële behoeften. Het vergelijken van rentetarieven kan u helpen om een weloverwogen beslissing te nemen bij het afsluiten van een persoonlijke lening.

Welke bank laagste rente persoonlijke lening?

Veel mensen vragen zich af welke bank de laagste rente biedt voor een persoonlijke lening. Het is belangrijk om te begrijpen dat de rentetarieven voor persoonlijke leningen kunnen variëren afhankelijk van verschillende factoren, zoals uw kredietscore, het geleende bedrag en de looptijd van de lening. Het is daarom verstandig om verschillende banken en kredietverstrekkers te vergelijken om de beste rente te vinden die past bij uw financiële situatie. Vergeet niet ook naar eventuele bijkomende kosten te kijken, zodat u een weloverwogen beslissing kunt nemen bij het afsluiten van een persoonlijke lening.

Wat is de rente op een persoonlijke lening?

De rente op een persoonlijke lening kan variëren afhankelijk van verschillende factoren, zoals uw kredietgeschiedenis, het geleende bedrag en de looptijd van de lening. Over het algemeen geldt dat kredietverstrekkers lagere rentetarieven aanbieden aan klanten met een goede kredietwaardigheid. Het is daarom verstandig om verschillende leningsopties te vergelijken om de beste rente te vinden die past bij uw financiële situatie. Zorg ervoor dat u ook let op eventuele bijkomende kosten en voorwaarden die van invloed kunnen zijn op de totale kosten van de lening.