jun 25, 2023

door atiyasolutions

aanbieders vergelijken, banken, bedrag lenen, bijkomende kosten, boetes vervroegde aflossing, budget, financiële verplichtingen, hypothecaire lening, hypothecaire lening simuleren, inkomen, kosten, looptijd lening, maandelijkse aflossingen, onderhandelen voorwaarden, online simulatietools, rentepercentage, rentevoet, scenario's, simuleren, uitgaven, vergelijken, voorwaarden

Een hypothecaire lening is vaak de grootste lening die iemand in zijn of haar leven afsluit. Het is dan ook belangrijk om goed geïnformeerd te zijn en een weloverwogen beslissing te nemen. Een hypothecaire lening simuleren kan u helpen om een beter inzicht te krijgen in de kosten en voorwaarden van een hypothecaire lening.

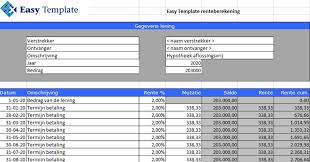

Een hypothecaire lening simuleren kan op verschillende manieren. U kunt bijvoorbeeld online simulatietools gebruiken die door verschillende banken worden aangeboden. Deze tools stellen u in staat om verschillende scenario’s te simuleren en de kosten en voorwaarden van de lening te vergelijken.

Bij het simuleren van een hypothecaire lening moet u rekening houden met verschillende factoren, zoals de hoogte van het bedrag dat u wilt lenen, de looptijd van de lening en het rentepercentage. Het is belangrijk om deze factoren zorgvuldig af te wegen, omdat ze allemaal invloed hebben op de totale kosten van uw hypothecaire lening.

Een ander voordeel van het simuleren van een hypothecaire lening is dat u een beter idee krijgt van uw maandelijkse aflossingen. Op basis hiervan kunt u bepalen of deze betaalbaar zijn binnen uw budget en of u zich comfortabel voelt bij het aangaan van deze financiële verplichtingen.

Het simuleren van een hypothecaire lening kan ook helpen om onaangename verrassingen te voorkomen. Door verschillende scenario’s te simuleren, kunt u zich beter voorbereiden op onverwachte gebeurtenissen, zoals renteverhogingen of veranderingen in uw persoonlijke situatie.

Het is belangrijk om te benadrukken dat het simuleren van een hypothecaire lening slechts een eerste stap is in het proces van het afsluiten van een lening. Het is nog steeds belangrijk om persoonlijk advies te vragen aan een financieel adviseur en om de voorwaarden van de verschillende leningen zorgvuldig te vergelijken voordat u een definitieve beslissing neemt.

Kortom, het simuleren van een hypothecaire lening kan u helpen om beter geïnformeerd te zijn en weloverwogen beslissingen te nemen. Het kan u helpen om de kosten en voorwaarden van verschillende leningen te vergelijken en om beter voorbereid te zijn op onverwachte gebeurtenissen. Als u overweegt om een hypothecaire lening af te sluiten, is het zeker de moeite waard om deze stap niet over te slaan en een simulatie uit te voeren.

6 tips voor het simuleren van een hypothecaire lening: Zo vind je de beste aanbieder

- Vergelijk verschillende aanbieders om de beste hypothecaire lening te vinden.

- Bepaal het bedrag dat je kunt lenen en houd rekening met de maandelijkse afbetalingen.

- Bereken de rentevoet die je zal betalen op basis van de hypothecaire lening die je wilt aangaan.

- Controleer of er extra kosten verbonden zijn aan het simulatieproces, zoals een adviesvergoeding of notariskosten.

- Vraag naar eventuele voorwaarden of restricties, zoals een minimumlooptijd van de lening of eisen voor onderpand bij verzekeringsovereenkomsten.

- Zorg dat je alle documentatie goed controleert voordat je akkoord gaat met de simulatieresultaten van een hypothecair kredietaanbieder

Vergelijk verschillende aanbieders om de beste hypothecaire lening te vinden.

Een hypothecaire lening is een belangrijke financiële beslissing die u voor een lange tijd zal beïnvloeden. Het is daarom van essentieel belang om de beste hypothecaire lening te vinden die past bij uw persoonlijke situatie en budget. Een manier om dit te doen is door verschillende aanbieders te vergelijken.

Door verschillende aanbieders van hypothecaire leningen te vergelijken, kunt u een beter inzicht krijgen in de kosten en voorwaarden van elke lening. Dit kan u helpen om de beste optie te vinden die past bij uw financiële situatie en doelen.

Het is belangrijk om niet alleen naar de rentevoet te kijken, maar ook naar andere factoren zoals de looptijd van de lening, eventuele bijkomende kosten en boetes voor vervroegde aflossing. Door deze factoren zorgvuldig af te wegen, kunt u een weloverwogen beslissing nemen over welke lening het beste bij u past.

Het vergelijken van verschillende aanbieders kan ook helpen om betere voorwaarden te onderhandelen. Als u meerdere aanbiedingen heeft ontvangen, kunt u deze gebruiken als onderhandelingsmateriaal om betere rentetarieven of andere gunstige voorwaarden te krijgen.

Kortom, het vergelijken van verschillende aanbieders is een essentiële stap bij het vinden van de beste hypothecaire lening voor uw persoonlijke situatie. Het kan u helpen om een weloverwogen beslissing te nemen over welke lening het beste bij uw budget en doelen past. Dus wees niet bang om meerdere aanbieders te vergelijken voordat u een definitieve beslissing neemt.

Bepaal het bedrag dat je kunt lenen en houd rekening met de maandelijkse afbetalingen.

Als je een hypothecaire lening overweegt, is het belangrijk om goed geïnformeerd te zijn en een weloverwogen beslissing te nemen. Een van de belangrijkste stappen in dit proces is het bepalen van het bedrag dat je kunt lenen en rekening houden met de maandelijkse afbetalingen.

Het bepalen van het bedrag dat je kunt lenen hangt af van verschillende factoren, zoals je inkomen, uitgaven en andere financiële verplichtingen. Het is belangrijk om deze factoren zorgvuldig te overwegen voordat je een lening afsluit. Je wilt immers niet in financiële problemen komen door te veel te lenen.

Daarnaast is het belangrijk om rekening te houden met de maandelijkse afbetalingen. Dit zijn de bedragen die je maandelijks moet terugbetalen aan de bank. Het is belangrijk om ervoor te zorgen dat deze afbetalingen binnen je budget passen en dat je ze comfortabel kunt betalen gedurende de looptijd van de lening.

Een hypothecaire lening simuleren kan helpen bij het bepalen van het bedrag dat je kunt lenen en bij het berekenen van de maandelijkse afbetalingen. Door verschillende scenario’s te simuleren, kun je een beter idee krijgen van wat haalbaar is binnen jouw persoonlijke financiële situatie.

Kortom, als je overweegt om een hypothecaire lening af te sluiten, is het cruciaal om zorgvuldig na te denken over het bedrag dat je kunt lenen en rekening te houden met de maandelijkse afbetalingen. Het simuleren van een hypothecaire lening kan helpen bij het maken van een weloverwogen beslissing en kan voorkomen dat je in financiële problemen komt door te veel te lenen.

Bereken de rentevoet die je zal betalen op basis van de hypothecaire lening die je wilt aangaan.

Het afsluiten van een hypothecaire lening is een grote financiële beslissing die je niet lichtvaardig moet nemen. Een belangrijk aspect om rekening mee te houden bij het afsluiten van een hypothecaire lening is de rentevoet die je zal moeten betalen. Het berekenen van deze rentevoet kan je helpen om inzicht te krijgen in de totale kosten van je lening en om verschillende leningen met elkaar te vergelijken.

Het berekenen van de rentevoet kan eenvoudig worden gedaan door middel van het simuleren van een hypothecaire lening. Door de hoogte van het bedrag dat je wilt lenen en de looptijd van de lening in te voeren, kan je verschillende simulaties uitvoeren en zo de rentevoet berekenen die je zal moeten betalen.

Het is belangrijk om er rekening mee te houden dat de rentevoet niet alleen afhankelijk is van het bedrag dat je wilt lenen en de looptijd van de lening, maar ook van andere factoren, zoals jouw persoonlijke financiële situatie en het type hypotheek dat je kiest. Het is daarom aan te raden om persoonlijk advies in te winnen bij een financieel adviseur om zo een beter beeld te krijgen van welke rentevoet voor jou haalbaar is.

Door het berekenen van de rentevoet kan je beter voorbereid zijn op het afsluiten van een hypothecaire lening. Het geeft je inzicht in wat je maandelijks zal moeten aflossen en wat de totale kosten zullen zijn gedurende de looptijd van de lening. Op basis hiervan kan je beter een afweging maken welke lening het beste bij jouw persoonlijke situatie past.

Kortom, het berekenen van de rentevoet is een belangrijke stap bij het afsluiten van een hypothecaire lening. Door middel van het simuleren van verschillende scenario’s kan je een beter beeld krijgen van de rentevoet die je zal moeten betalen en welke lening het beste bij jouw persoonlijke situatie past.

Wanneer u een hypothecaire lening wilt simuleren, is het belangrijk om niet alleen naar de rente en de aflossingen te kijken, maar ook naar eventuele extra kosten die aan het simulatieproces verbonden zijn. Het kan bijvoorbeeld voorkomen dat er een adviesvergoeding of notariskosten worden gerekend voor het opstellen van een offerte.

Het is daarom verstandig om bij het vergelijken van verschillende hypothecaire leningen niet alleen te kijken naar de rente, maar ook naar de totale kosten van de lening. Dit betekent dat u niet alleen moet letten op de maandelijkse aflossingen, maar ook op eventuele extra kosten die aan het simulatieproces verbonden zijn.

Als er extra kosten worden gerekend voor het simulatieproces, is het belangrijk om deze in uw berekeningen mee te nemen. Zo krijgt u een realistischer beeld van de totale kosten van de lening en kunt u beter beoordelen welke lening voor u het meest geschikt is.

Het controleren van eventuele extra kosten verbonden aan het simulatieproces kan u helpen om onaangename verrassingen te voorkomen en ervoor zorgen dat u een weloverwogen beslissing neemt bij het afsluiten van uw hypothecaire lening. Vergeet dus niet om deze tip in gedachten te houden wanneer u verschillende hypothecaire leningen vergelijkt en simuleert.

Vraag naar eventuele voorwaarden of restricties, zoals een minimumlooptijd van de lening of eisen voor onderpand bij verzekeringsovereenkomsten.

Als u een hypothecaire lening gaat simuleren, is het belangrijk om niet alleen naar de rente en aflossingen te kijken, maar ook naar eventuele voorwaarden en restricties die aan de lening verbonden zijn. Een van de dingen waar u op moet letten is bijvoorbeeld of er een minimumlooptijd van de lening geldt. Dit kan van invloed zijn op uw financiële planning en het kan ook betekenen dat u langer vastzit aan de lening dan u eigenlijk zou willen.

Een andere factor om rekening mee te houden zijn eventuele eisen voor onderpand bij verzekeringsovereenkomsten. Sommige banken kunnen bijvoorbeeld eisen dat u bepaalde verzekeringen afsluit om in aanmerking te komen voor een hypothecaire lening. Dit kan extra kosten met zich meebrengen en het is belangrijk om deze kosten mee te nemen in uw berekeningen.

Het is daarom verstandig om bij het simuleren van een hypothecaire lening ook te vragen naar eventuele voorwaarden en restricties die aan de lening verbonden zijn. Zo komt u niet voor onaangename verrassingen te staan en kunt u weloverwogen beslissingen nemen over uw financiële toekomst.

Het vergelijken van verschillende hypothecaire leningen op basis van zowel rente als voorwaarden kan helpen om de beste optie voor uw persoonlijke situatie te vinden. Een goede hypothecaire lening simulatie geeft u een duidelijk beeld van alle kosten en voorwaarden die gepaard gaan met de verschillende opties, zodat u een weloverwogen beslissing kunt nemen.

Zorg dat je alle documentatie goed controleert voordat je akkoord gaat met de simulatieresultaten van een hypothecair kredietaanbieder

Wanneer je een hypothecaire lening wilt afsluiten, is het belangrijk om alle documentatie zorgvuldig te controleren voordat je akkoord gaat met de simulatieresultaten van een hypothecair kredietaanbieder. Het kan verleidelijk zijn om snel akkoord te gaan met de eerste aanbieder die je een aantrekkelijk voorstel doet, maar het is belangrijk om eerst alle documenten goed te bekijken.

Zorg ervoor dat je alle kosten en voorwaarden van de lening begrijpt en dat deze overeenkomen met de resultaten van de simulatie. Controleer ook of er geen verborgen kosten zijn waarover niet wordt gesproken in de simulatie. Het is belangrijk om te weten wat je precies betaalt en waarvoor.

Daarnaast is het belangrijk om de algemene voorwaarden van de lening zorgvuldig te lezen. Hierin staan vaak belangrijke informatie zoals boetes bij vervroegde aflossing, verplichte verzekeringen en andere clausules die invloed kunnen hebben op jouw financiële situatie.

Als er iets onduidelijk is of als je vragen hebt over bepaalde documenten, aarzel dan niet om contact op te nemen met de hypothecaire kredietaanbieder voor meer informatie. Het is beter om alles goed te begrijpen voordat je akkoord gaat met een lening, dan later geconfronteerd te worden met onverwachte kosten of problemen.

Kortom, het controleren van alle documentatie voordat je akkoord gaat met een hypothecaire lening simulatie resultaat is een belangrijke stap om ervoor te zorgen dat je een weloverwogen beslissing maakt. Neem de tijd om alles goed te begrijpen en aarzel niet om vragen te stellen als er iets onduidelijk is. Zo kun je met een gerust hart de juiste keuze maken voor jouw financiële situatie.