Efficiëntie en Innovatie: De Kracht van een Maatwerk Softwareoplossing

Softwareoplossingen: De sleutel tot efficiëntie en innovatie

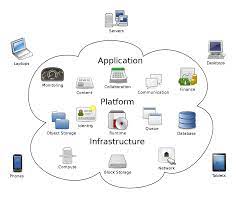

In de moderne wereld van vandaag speelt software een cruciale rol in vrijwel elk aspect van ons leven. Of het nu gaat om het beheren van bedrijfsprocessen, het verbeteren van klantenservice of het stroomlijnen van complexe taken, softwareoplossingen zijn essentieel geworden voor organisaties in alle sectoren.

Een softwareoplossing is een op maat gemaakt programma dat is ontworpen om specifieke uitdagingen aan te pakken en de efficiëntie en effectiviteit van een bedrijf te verbeteren. Het kan variëren van eenvoudige tools die repetitieve taken automatiseren tot geavanceerde systemen die complexe processen beheren.

Eén van de belangrijkste voordelen van softwareoplossingen is hun vermogen om bedrijfsprocessen te stroomlijnen. Door handmatige taken te automatiseren, kunnen organisaties kostbare tijd en middelen besparen. Dit leidt niet alleen tot een verhoogde productiviteit, maar ook tot lagere operationele kosten.

Bovendien bieden softwareoplossingen bedrijven de mogelijkheid om data efficiënter te beheren en analyseren. Met behulp van geavanceerde algoritmes kunnen grote hoeveelheden informatie snel worden verwerkt, waardoor waardevolle inzichten worden verkregen die kunnen leiden tot betere besluitvorming en strategische planning.

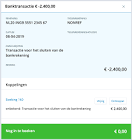

Eén sector waarin softwareoplossingen bijzonder waardevol zijn, is de financiële sector. Banken en financiële instellingen vertrouwen sterk op software om complexe transacties te beheren, risico’s te beoordelen en de naleving van regelgeving te waarborgen. Deze oplossingen bieden niet alleen een hogere mate van nauwkeurigheid en betrouwbaarheid, maar ook een verbeterde veiligheid en bescherming van gevoelige informatie.

Daarnaast spelen softwareoplossingen een cruciale rol bij het stimuleren van innovatie. Ze stellen organisaties in staat om nieuwe producten en diensten te ontwikkelen, markttrends te volgen en snel te reageren op veranderende behoeften. Door flexibele en aanpasbare softwareoplossingen te gebruiken, kunnen bedrijven zich onderscheiden van hun concurrentie en een voorsprong behouden in de snel evoluerende digitale wereld.

Het belangrijkste bij het implementeren van softwareoplossingen is het kiezen van de juiste partner. Een ervaren softwareontwikkelingsbedrijf kan helpen bij het identificeren van de specifieke behoeften van uw organisatie en het ontwerpen van op maat gemaakte oplossingen die aan deze behoeften voldoen. Ze zorgen voor een naadloze implementatie, training en ondersteuning om ervoor te zorgen dat uw organisatie optimaal profiteert van de nieuwe software.

Kortom, softwareoplossingen zijn essentieel geworden voor bedrijven die streven naar efficiëntie, innovatie en concurrentievoordeel. Of het nu gaat om het automatiseren van repetitieve taken, het beheren van complexe processen of het analyseren van grote hoeveelheden data, softwareoplossingen bieden een scala aan voordelen die organisaties helpen hun doelen te bereiken en te groeien in de moderne digitale wereld.

9 veelgestelde vragen over softwareoplossingen: alles wat u moet weten

- Wat is de beste softwareoplossing voor mijn bedrijf?

- Hoe kies ik de juiste softwareoplossing?

- Wat zijn de voordelen van het gebruik van softwareoplossingen?

- Welke functies biedt een softwareoplossing?

- Waarom moet ik inzetten op softwareoplossingen?

- Hoe implementeer ik een softwareoplossing efficiënt en effectief?

- Welke veiligheidsmaatregelen moet ik nemen bij het gebruik van een softwareoplossing?

- Wat zijn de kosten verbonden aan het gebruiken van een bepaalde software oplossing?

- Waar kan ik technische ondersteuning krijgen als er problemen optreden met mijn software oplossing?

Wat is de beste softwareoplossing voor mijn bedrijf?

De beste softwareoplossing voor uw bedrijf hangt af van verschillende factoren, zoals de aard van uw bedrijf, uw specifieke behoeften en doelstellingen, en het budget dat u beschikbaar heeft. Er is geen one-size-fits-all oplossing, omdat elk bedrijf uniek is en zijn eigen vereisten heeft.

Om de beste softwareoplossing voor uw bedrijf te vinden, kunt u de volgende stappen volgen:

- Analyseer uw behoeften: Identificeer welke specifieke uitdagingen of processen u wilt verbeteren met behulp van software. Maak een lijst van de belangrijkste functies en functionaliteiten die u nodig heeft.

- Onderzoek de markt: Doe grondig onderzoek naar beschikbare softwareoplossingen die aan uw behoeften voldoen. Lees beoordelingen, vergelijk functies en prijzen, en raadpleeg experts of collega’s in dezelfde branche.

- Vraag om aanbevelingen: Praat met andere bedrijven in uw branche en vraag naar hun ervaringen met verschillende softwareoplossingen. Ze kunnen waardevolle inzichten delen over welke oplossingen goed hebben gewerkt voor hen.

- Demo’s en proefversies: Vraag om demo’s of proefversies van de software die u overweegt. Dit stelt u in staat om de interface te verkennen, functionaliteiten uit te proberen en te beoordelen of het gebruiksvriendelijk is voor uw team.

- Schaalbaarheid en flexibiliteit: Zorg ervoor dat de gekozen softwareoplossing schaalbaar is en kan meegroeien met uw bedrijf. Het moet ook flexibel genoeg zijn om aan te passen aan veranderende behoeften en nieuwe technologische ontwikkelingen.

- Integratiemogelijkheden: Controleer of de software kan integreren met bestaande systemen en tools die u al gebruikt. Naadloze integratie is essentieel om een soepele overgang en efficiënt gebruik te garanderen.

- Ondersteuning en training: Kijk naar de beschikbare ondersteuningsopties, zoals klantenservice, technische ondersteuning en trainingsmateriaal. Het is belangrijk dat u kunt rekenen op adequate ondersteuning om eventuele problemen op te lossen of vragen te beantwoorden.

- Kostenanalyse: Evalueer het kostenplaatje van de softwareoplossing, inclusief licenties, implementatiekosten, onderhoudskosten en eventuele toekomstige upgrades. Zorg ervoor dat het past binnen uw budget en dat de waarde die het biedt in overeenstemming is met de investering.

Door deze stappen te volgen, kunt u een weloverwogen beslissing nemen bij het kiezen van de beste softwareoplossing voor uw bedrijf. Vergeet niet om uw specifieke behoeften en doelen centraal te stellen bij het evalueren van verschillende opties.

Hoe kies ik de juiste softwareoplossing?

Het kiezen van de juiste softwareoplossing voor uw organisatie is een belangrijke beslissing die zorgvuldige overweging vereist. Hier zijn enkele stappen die u kunt volgen om ervoor te zorgen dat u de juiste keuze maakt:

- Identificeer uw behoeften: Begin met het duidelijk definiëren van uw specifieke behoeften en doelstellingen. Wat wilt u bereiken met de softwareoplossing? Welke problemen wilt u oplossen? Door deze behoeften te identificeren, kunt u gericht zoeken naar oplossingen die aan uw eisen voldoen.

- Onderzoek de markt: Doe grondig onderzoek naar beschikbare softwareoplossingen op de markt. Bekijk verschillende leveranciers, vergelijk hun functies en mogelijkheden, en lees beoordelingen en feedback van andere gebruikers. Dit helpt u een idee te krijgen van welke oplossingen het beste aansluiten bij uw behoeften.

- Maak een shortlist: Maak een shortlist van potentiële softwareoplossingen die aan uw criteria voldoen. Houd rekening met factoren zoals functionaliteit, gebruiksgemak, schaalbaarheid, integratiemogelijkheden en kosten.

- Vraag om demonstraties: Neem contact op met de leveranciers op uw shortlist en vraag om demonstraties of proefversies van hun softwareoplossingen. Dit geeft u de mogelijkheid om de gebruikersinterface te verkennen, functionaliteiten uit te proberen en te beoordelen of het voldoet aan uw verwachtingen.

- Raadpleeg experts: Als u niet zeker bent van uw keuze, kunt u overwegen om advies in te winnen bij experts op het gebied van softwareontwikkeling of consultants die gespecialiseerd zijn in uw branche. Zij kunnen u helpen bij het beoordelen van de verschillende opties en het nemen van een weloverwogen beslissing.

- Overweeg maatwerk: Als geen enkele standaard softwareoplossing volledig aan uw behoeften voldoet, kunt u overwegen om een op maat gemaakte softwareoplossing te laten ontwikkelen. Dit kan duurder zijn, maar het biedt de mogelijkheid om de software precies af te stemmen op uw specifieke vereisten.

- Evaluatie en implementatie: Zodra u de juiste softwareoplossing heeft gekozen, is het belangrijk om een grondige evaluatie uit te voeren voordat u tot implementatie overgaat. Test de software grondig, train uw medewerkers en zorg voor een soepele overgangsperiode.

Onthoud dat het kiezen van de juiste softwareoplossing een continu proces is. Technologie evolueert voortdurend en uw behoeften kunnen in de loop der tijd veranderen. Zorg ervoor dat u regelmatig evalueert of uw huidige oplossing nog steeds aan uw behoeften voldoet en bereid bent om wijzigingen aan te brengen indien nodig.

Wat zijn de voordelen van het gebruik van softwareoplossingen?

Het gebruik van softwareoplossingen biedt verschillende voordelen voor organisaties. Hier zijn enkele belangrijke voordelen:

- Efficiëntie: Softwareoplossingen automatiseren handmatige taken en processen, waardoor de efficiëntie wordt verhoogd. Dit bespaart tijd en middelen, waardoor medewerkers zich kunnen richten op meer waardevolle taken.

- Kostenbesparing: Door processen te automatiseren en efficiënter te werken, kunnen organisaties kosten besparen. Minder menselijke fouten en minder behoefte aan handmatig werk dragen bij aan lagere operationele kosten.

- Nauwkeurigheid: Softwareoplossingen zorgen voor een hogere mate van nauwkeurigheid in vergelijking met handmatige processen. Ze verminderen menselijke fouten en minimaliseren het risico op onnauwkeurige gegevens of berekeningen.

- Productiviteit: Door repetitieve taken te automatiseren, kunnen medewerkers zich richten op taken die meer waarde toevoegen aan het bedrijf. Dit verhoogt de productiviteit en maakt beter gebruik van de beschikbare middelen.

- Gegevensbeheer: Softwareoplossingen helpen bij het efficiënt beheren en analyseren van grote hoeveelheden gegevens. Ze bieden tools om gegevens te organiseren, trends te identificeren en waardevolle inzichten te verkrijgen die kunnen leiden tot betere besluitvorming.

- Klantenservice: Met behulp van softwareoplossingen kunnen organisaties hun klantenservice verbeteren. Ze kunnen klantgegevens centraliseren, sneller reageren op vragen en problemen, en gepersonaliseerde diensten leveren.

- Innovatie: Softwareoplossingen stellen organisaties in staat om te innoveren en snel te reageren op veranderende marktomstandigheden. Ze bieden flexibiliteit en aanpasbaarheid, waardoor bedrijven nieuwe producten en diensten kunnen ontwikkelen en een concurrentievoordeel kunnen behouden.

- Veiligheid: Softwareoplossingen bieden geavanceerde beveiligingsmaatregelen om gevoelige informatie te beschermen tegen ongeautoriseerde toegang. Ze helpen bij het waarborgen van naleving van regelgeving en het minimaliseren van risico’s op gegevensinbreuken.

Kortom, het gebruik van softwareoplossingen kan leiden tot verbeterde efficiëntie, kostenbesparingen, nauwkeurigheid, productiviteit, klantenservice, innovatie en veiligheid. Het is een essentieel hulpmiddel geworden voor organisaties die streven naar groei en succes in de moderne digitale wereld.

Welke functies biedt een softwareoplossing?

Een softwareoplossing kan verschillende functies bieden, afhankelijk van de specifieke behoeften en doelen van een organisatie. Hier zijn enkele veelvoorkomende functies die softwareoplossingen kunnen bieden:

- Automatisering: Een softwareoplossing kan repetitieve taken automatiseren, waardoor tijd en middelen worden bespaard. Dit verbetert de efficiëntie en vermindert menselijke fouten.

- Gegevensbeheer: Softwareoplossingen kunnen helpen bij het beheren en organiseren van grote hoeveelheden gegevens. Ze bieden functionaliteiten zoals gegevensinvoer, opslag, bewerking, zoekmogelijkheden en rapportage.

- Rapportage en analyses: Softwareoplossingen kunnen geavanceerde rapportage- en analysetools bevatten om waardevolle inzichten te verkrijgen uit verzamelde gegevens. Deze tools kunnen helpen bij het nemen van datagestuurde beslissingen en het identificeren van trends of patronen.

- Klantrelatiebeheer (CRM): CRM-softwareoplossingen helpen organisaties bij het beheren van klantinteracties en -informatie. Ze bieden functionaliteiten zoals contactbeheer, sales tracking, klantondersteuning en marketingautomatisering.

- Projectmanagement: Softwareoplossingen voor projectmanagement ondersteunen het planningsproces, taaktoewijzing, samenwerking tussen teamleden, tijdsregistratie en voortgangscontrole om projectdoelen te bereiken binnen gestelde deadlines.

- E-commerce: E-commerce softwareoplossingen bieden functionaliteiten zoals online winkelbeheer, betalingsverwerking, voorraadbeheer en orderafhandeling om een naadloze online winkelervaring te bieden aan klanten.

- Human Resources (HR): HR-softwareoplossingen helpen bij het beheren van personeelsgegevens, werving en selectie, prestatiebeoordelingen, training en ontwikkeling, salarisadministratie en andere HR-processen.

- Boekhouding en financiën: Softwareoplossingen voor boekhouding en financiën ondersteunen functies zoals facturering, budgettering, belastingberekeningen, financiële rapportage en cashflowbeheer.

- Veiligheid: Softwareoplossingen kunnen beveiligingsfuncties bevatten om gevoelige gegevens te beschermen tegen ongeoorloofde toegang of cyberaanvallen. Dit kan onder andere firewalls, versleutelingstechnologieën en toegangscontroles omvatten.

Het is belangrijk op te merken dat de functies van een softwareoplossing kunnen variëren afhankelijk van de branche of het specifieke gebruiksscenario. Organisaties kunnen ook kiezen voor maatwerksoftwareoplossingen die zijn afgestemd op hun unieke behoeften.

Waarom moet ik inzetten op softwareoplossingen?

Het inzetten op softwareoplossingen biedt een breed scala aan voordelen voor organisaties. Hier zijn enkele belangrijke redenen waarom u zou moeten investeren in softwareoplossingen:

- Efficiëntie: Softwareoplossingen kunnen repetitieve taken automatiseren en bedrijfsprocessen stroomlijnen. Dit bespaart kostbare tijd en middelen, verhoogt de productiviteit en vermindert operationele kosten.

- Nauwkeurigheid: Handmatige processen zijn vatbaar voor menselijke fouten, terwijl softwareoplossingen consistentie en nauwkeurigheid garanderen. Dit helpt om fouten te verminderen en de kwaliteit van uw diensten of producten te verbeteren.

- Data-analyse: Softwareoplossingen stellen u in staat om grote hoeveelheden data efficiënt te beheren en analyseren. Door waardevolle inzichten uit deze gegevens te halen, kunt u beter geïnformeerde beslissingen nemen en uw bedrijfsstrategieën optimaliseren.

- Klantenservice: Met behulp van softwareoplossingen kunt u uw klantenservice verbeteren door snellere respons- en resolutietijden te bieden. Dit leidt tot hogere klanttevredenheid, loyaliteit en positieve mond-tot-mondreclame.

- Concurrentievoordeel: Door te investeren in innovatieve softwareoplossingen kunt u zich onderscheiden van uw concurrentie. Het stelt u in staat om nieuwe producten of diensten te ontwikkelen, markttrends bij te houden en snel te reageren op veranderende behoeften in de markt.

- Schaalbaarheid: Softwareoplossingen kunnen worden aangepast aan de groeiende behoeften van uw bedrijf. Ze kunnen gemakkelijk worden opgeschaald om te voldoen aan toenemende vraag en nieuwe functionaliteiten toe te voegen naarmate uw organisatie groeit.

- Veiligheid: Met de juiste softwareoplossingen kunt u de beveiliging van uw gegevens verbeteren en beschermen tegen cyberdreigingen. Dit is vooral belangrijk in sectoren zoals financiën, gezondheidszorg en e-commerce, waar gevoelige informatie wordt verwerkt.

Het implementeren van softwareoplossingen vereist echter een zorgvuldige planning en samenwerking met ervaren softwareontwikkelaars. Het is essentieel om een betrouwbare partner te kiezen die uw specifieke behoeften begrijpt en op maat gemaakte oplossingen kan bieden.

Kortom, het inzetten op softwareoplossingen is een strategische investering die uw bedrijf kan helpen efficiënter te werken, concurrentievoordeel te behalen, klanttevredenheid te vergroten en groei mogelijk te maken. Het stelt u in staat om uw bedrijfsprocessen te optimaliseren en beter gebruik te maken van data, wat resulteert in verbeterde prestaties en succes op lange termijn.

Hoe implementeer ik een softwareoplossing efficiënt en effectief?

Het implementeren van een softwareoplossing kan een complex proces zijn, maar met de juiste aanpak en planning kunt u ervoor zorgen dat het efficiënt en effectief verloopt. Hier zijn enkele stappen die u kunt volgen:

- Identificeer uw behoeften: Begin met het identificeren van de specifieke behoeften van uw organisatie. Welke problemen wilt u oplossen? Welke processen wilt u verbeteren? Door duidelijk te definiëren wat u wilt bereiken, kunt u gericht zoeken naar de juiste softwareoplossing.

- Onderzoek en selecteer een geschikte oplossing: Doe grondig onderzoek naar verschillende softwareoplossingen die voldoen aan uw behoeften. Vergelijk functies, prijzen, gebruikersrecensies en reputatie van de leveranciers. Kies een oplossing die goed past bij uw organisatie en doelstellingen.

- Stel een implementatieplan op: Ontwikkel een gedetailleerd implementatieplan dat alle aspecten van het proces omvat, zoals planning, budgettering, resources en tijdlijnen. Zorg ervoor dat alle betrokken partijen op de hoogte zijn van het plan en hun rollen begrijpen.

- Betrek belanghebbenden: Het is essentieel om belanghebbenden bij het proces te betrekken, zoals managers, medewerkers en IT-personeel. Communiceer duidelijk over de voordelen van de softwareoplossing en zorg voor hun betrokkenheid en acceptatie.

- Zorg voor training: Zorg ervoor dat alle gebruikers voldoende training krijgen om effectief met de nieuwe softwareoplossing te kunnen werken. Dit kan bestaan uit workshops, handleidingen, online trainingen of zelfs het inhuren van een externe trainer.

- Test grondig: Voer uitgebreide tests uit om ervoor te zorgen dat de softwareoplossing goed functioneert en aan uw verwachtingen voldoet. Identificeer eventuele problemen of bugs en werk samen met de leverancier om ze op te lossen voordat u de oplossing volledig implementeert.

- Implementeer stapsgewijs: In plaats van de softwareoplossing in één keer volledig te implementeren, kunt u ervoor kiezen om dit stapsgewijs te doen. Begin met een pilotgroep of een specifieke afdeling en breid vervolgens geleidelijk uit naar andere delen van de organisatie. Dit minimaliseert risico’s en maakt het gemakkelijker om eventuele problemen snel aan te pakken.

- Monitor en evalueer: Houd na de implementatie nauwlettend in de gaten hoe goed de softwareoplossing presteert en of deze aan uw verwachtingen voldoet. Verzamel feedback van gebruikers en analyseer gegevens om te bepalen of er aanpassingen nodig zijn of dat extra training nodig is.

- Onderhoud en ondersteuning: Zorg voor regelmatig onderhoud van uw softwareoplossing en zorg ervoor dat u toegang heeft tot technische ondersteuning wanneer dat nodig is. Blijf ook op de hoogte van updates en nieuwe functies die door de leverancier worden aangeboden.

Door deze stappen te volgen, kunt u de implementatie van een softwareoplossing efficiënt en effectief maken, waardoor uw organisatie optimaal kan profiteren van de voordelen die het biedt.

Welke veiligheidsmaatregelen moet ik nemen bij het gebruik van een softwareoplossing?

Bij het gebruik van een softwareoplossing is het belangrijk om de nodige veiligheidsmaatregelen te nemen om de privacy en integriteit van uw gegevens te waarborgen. Hier zijn enkele belangrijke veiligheidsmaatregelen die u kunt overwegen:

- Gebruik betrouwbare software: Zorg ervoor dat u softwareoplossingen gebruikt van gerenommeerde en betrouwbare leveranciers. Controleer beoordelingen, referenties en beveiligingscertificeringen om er zeker van te zijn dat de software voldoet aan de hoogste veiligheidsnormen.

- Regelmatige updates: Zorg ervoor dat u regelmatig updates installeert voor uw softwareoplossing. Updates bevatten vaak patches en beveiligingsverbeteringen die kwetsbaarheden kunnen verhelpen en beschermen tegen nieuwe bedreigingen.

- Sterke wachtwoorden: Gebruik sterke, unieke wachtwoorden voor toegang tot uw softwareoplossing. Vermijd eenvoudige combinaties zoals “123456” of “password”. Overweeg het gebruik van een wachtwoordmanager om complexe wachtwoorden te genereren en op te slaan.

- Beperkte toegangsrechten: Beperk de toegang tot uw softwareoplossing tot geautoriseerde gebruikers. Implementeer verschillende niveaus van toegangsrechten op basis van de rollen en verantwoordelijkheden van individuele gebruikers.

- Gegevensversleuteling: Zorg ervoor dat uw softwareoplossing gegevensversleuteling ondersteunt. Gegevensversleuteling beschermt uw gegevens tegen ongeautoriseerde toegang door ze te coderen, waardoor ze moeilijk leesbaar zijn voor onbevoegden.

- Firewall en antivirussoftware: Installeer een firewall en bijgewerkte antivirussoftware op uw systemen om uw netwerk te beschermen tegen externe bedreigingen. Een firewall kan ongewenst verkeer blokkeren, terwijl antivirussoftware schadelijke software kan detecteren en verwijderen.

- Regelmatige back-ups: Maak regelmatig back-ups van uw gegevens om ervoor te zorgen dat u ze kunt herstellen in geval van een incident of gegevensverlies. Bewaar de back-ups op een veilige locatie, idealiter buiten het hoofdsysteem.

- Bewustwordingstraining: Zorg ervoor dat uw medewerkers op de hoogte zijn van de beste beveiligingspraktijken bij het gebruik van de softwareoplossing. Train hen over het belang van sterke wachtwoorden, phishing-aanvallen en verdachte activiteiten.

- Beveiligde netwerkverbindingen: Maak gebruik van beveiligde netwerkverbindingen zoals Virtual Private Networks (VPN) bij het benaderen van uw softwareoplossing via openbare netwerken. Dit voorkomt dat kwaadwillenden uw gegevens kunnen onderscheppen.

- Monitoring en logging: Implementeer monitoring- en loggingmechanismen om verdachte activiteiten te detecteren en vast te leggen. Door regelmatig logbestanden te controleren, kunt u snel reageren op mogelijke beveiligingsincidenten.

Het is belangrijk om te onthouden dat beveiliging een voortdurend proces is en dat u zich bewust moet blijven van nieuwe bedreigingen en best practices. Raadpleeg indien nodig een beveiligingsexpert om ervoor te zorgen dat uw softwareoplossing optimaal is beveiligd.

Wat zijn de kosten verbonden aan het gebruiken van een bepaalde software oplossing?

De kosten van het gebruik van een specifieke softwareoplossing kunnen variëren, afhankelijk van verschillende factoren. Het is belangrijk op te merken dat de kosten afhankelijk zijn van het type softwareoplossing, de complexiteit ervan, de functionaliteiten die worden geboden en de leverancier waarmee u samenwerkt. Hier zijn enkele belangrijke aspecten om rekening mee te houden bij het bepalen van de kosten:

- Licentiekosten: Veel softwareoplossingen werken op basis van licenties, waarbij u een vergoeding betaalt om de software te gebruiken. Dit kan variëren van een eenmalige aanschafprijs tot periodieke abonnementskosten.

- Implementatiekosten: Bij het implementeren van een nieuwe softwareoplossing kunnen er kosten verbonden zijn aan installatie, configuratie en maatwerkontwikkeling. Deze kosten zijn afhankelijk van de complexiteit en aanpassingsmogelijkheden van de oplossing.

- Onderhoudskosten: Softwareoplossingen vereisen vaak regelmatig onderhoud en updates om goed te blijven functioneren en beveiligd te blijven. Dit kan gepaard gaan met extra kosten voor technische ondersteuning en upgrades.

- Training en support: Als u uw medewerkers wilt trainen in het gebruik van de softwareoplossing of als u technische ondersteuning nodig heeft, kunnen er kosten verbonden zijn aan trainingssessies of supportcontracten.

- Integratiekosten: Als u de nieuwe softwareoplossing wilt integreren met bestaande systemen of andere applicaties, kunnen er extra kosten ontstaan voor het ontwikkelen van interfaces en het verzekeren van een naadloze gegevensuitwisseling.

Het is belangrijk om een grondige kostenanalyse uit te voeren voordat u besluit een bepaalde softwareoplossing aan te schaffen. Het vergelijken van verschillende leveranciers en het verkrijgen van offertes kan u helpen de totale kosten beter te begrijpen en een weloverwogen beslissing te nemen die past bij uw budget en behoeften. Vergeet ook niet om rekening te houden met de mogelijke return on investment (ROI) die de softwareoplossing kan bieden in termen van verbeterde efficiëntie, productiviteit en kostenbesparingen op de lange termijn.

Waar kan ik technische ondersteuning krijgen als er problemen optreden met mijn software oplossing?

Als u problemen ondervindt met uw softwareoplossing, is het belangrijk om technische ondersteuning te zoeken bij de juiste bron. Hier zijn enkele mogelijke opties waar u technische ondersteuning kunt krijgen:

- Softwareleverancier: Neem contact op met de leverancier van uw softwareoplossing. Zij moeten in staat zijn om technische ondersteuning te bieden, zoals het oplossen van problemen, het beantwoorden van vragen en het bieden van begeleiding bij het gebruik van de software. De meeste softwareleveranciers hebben een klantenserviceafdeling die specifiek is toegewijd aan technische ondersteuning.

- Online bronnen: Raadpleeg de documentatie, handleidingen en tutorials die door de softwareleverancier worden verstrekt. Veel leveranciers bieden ook online forums of communities waar gebruikers vragen kunnen stellen en antwoorden kunnen vinden op veelvoorkomende problemen.

- Helpdesk of IT-afdeling: Als u werkt binnen een organisatie, neem dan contact op met uw interne helpdesk of IT-afdeling. Zij kunnen mogelijk technische ondersteuning bieden of u doorverwijzen naar de juiste persoon binnen de organisatie die u kan helpen met uw specifieke softwareprobleem.

- Externe consultants: Als uw organisatie werkt met externe consultants voor software-implementatie of -onderhoud, kunt u contact met hen opnemen voor technische ondersteuning. Ze hebben vaak een diepgaande kennis van de geïmplementeerde softwareoplossingen en kunnen u helpen bij het oplossen van problemen.

- Online communities en fora: Er zijn veel online communities en fora waar gebruikers technische problemen kunnen bespreken en elkaar kunnen helpen. U kunt deelnemen aan deze gemeenschappen en uw vraag stellen om hulp te krijgen van andere gebruikers die mogelijk vergelijkbare problemen hebben ondervonden.

Het is altijd raadzaam om contact op te nemen met de juiste bron voor technische ondersteuning, afhankelijk van uw specifieke situatie en de softwareoplossing die u gebruikt. Door tijdig hulp te zoeken, kunt u problemen snel oplossen en uw softwareoplossing weer optimaal laten functioneren.