Maximaliseer uw belastingvoordeel: Aftrek van de hypothecaire lening in België

Aftrek Hypothecaire Lening: Wat U Moet Weten

De aftrek van de hypothecaire lening is een belangrijk fiscaal voordeel dat veel mensen in België ten goede komt. Het stelt huiseigenaars in staat om een deel van de kosten van hun hypothecaire lening af te trekken van hun belastbaar inkomen, wat kan leiden tot aanzienlijke besparingen op de belastingen.

Om in aanmerking te komen voor de aftrek van de hypothecaire lening, moet u aan bepaalde voorwaarden voldoen. Zo moet het gaan om een lening die is afgesloten voor de aankoop, bouw of verbouwing van een eigen woning die als hoofdverblijfplaats wordt gebruikt. Daarnaast moet de lening zijn afgesloten bij een erkende kredietverstrekker en moet u voldoen aan bepaalde terugbetalingsvoorwaarden.

Het bedrag dat u kunt aftrekken van uw belastbaar inkomen hangt af van verschillende factoren, waaronder het geleende bedrag, de looptijd van de lening en het feit of u al dan niet kinderen heeft. Over het algemeen geldt dat hoe hoger uw geleend bedrag is, hoe groter uw fiscaal voordeel zal zijn.

Het is belangrijk om op te merken dat de regels met betrekking tot de aftrek van hypothecaire leningen regelmatig kunnen veranderen, dus het is verstandig om advies in te winnen bij een fiscaal expert of uw bank voordat u belangrijke beslissingen neemt met betrekking tot uw hypotheek.

Kortom, de aftrek van de hypothecaire lening kan een aanzienlijk financieel voordeel opleveren voor huiseigenaars in België. Door op de hoogte te blijven van de regels en voorwaarden met betrekking tot deze aftrekpost, kunt u ervoor zorgen dat u optimaal profiteert van dit fiscale voordeel.

Veelgestelde Vragen over de Fiscale Aftrekbaarheid van Hypothecaire Leningen in België

- Hoeveel belastingvermindering hypothecaire lening?

- Hoeveel inbrengen hypothecaire lening?

- Hoeveel kan ik inbrengen van mijn lening?

- Is een hypothecaire lening fiscaal aftrekbaar?

- Welke lening is nog fiscaal aftrekbaar?

- Hoeveel trek ik terug van de belastingen hypothecaire lening?

- Welk bedrag invullen bij 3334?

- Waar moet ik mijn hypothecaire lening invullen op belastingbrief?

- Is hypotheekrente aftrekbaar in Belgium?

- Wat invullen bij code 3334?

Hoeveel belastingvermindering hypothecaire lening?

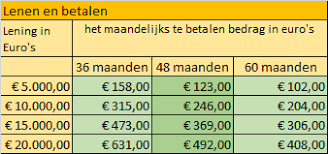

Veel mensen vragen zich af hoeveel belastingvermindering ze kunnen krijgen voor hun hypothecaire lening. De belastingvermindering voor de hypothecaire lening wordt berekend op basis van verschillende factoren, waaronder het geleende bedrag, de looptijd van de lening en het aantal kinderen ten laste. Over het algemeen geldt dat hoe hoger het geleende bedrag is en hoe langer de looptijd van de lening, hoe groter de belastingvermindering zal zijn. Het is echter belangrijk om te onthouden dat de regels met betrekking tot belastingvermindering regelmatig kunnen veranderen, dus het is verstandig om advies in te winnen bij een fiscaal expert om een nauwkeurige schatting te krijgen van uw potentiële belastingvoordeel voor uw hypothecaire lening.

Hoeveel inbrengen hypothecaire lening?

Een veelgestelde vraag met betrekking tot de aftrek van de hypothecaire lening is: “Hoeveel inbrengen bij een hypothecaire lening?” Bij het afsluiten van een hypothecaire lening is het gebruikelijk dat de kredietverstrekker een bepaald percentage van het geleende bedrag als eigen inbreng vereist. Deze eigen inbreng kan variëren en hangt af van verschillende factoren, zoals het type lening, de waarde van het pand en uw financiële situatie. Het is belangrijk om te weten dat een hogere eigen inbreng doorgaans gunstig kan zijn, omdat dit kan leiden tot betere voorwaarden en lagere kosten voor de lening. Het exacte bedrag dat u moet inbrengen bij een hypothecaire lening wordt bepaald door de kredietverstrekker en kan verschillen per situatie. Het is daarom verstandig om advies in te winnen bij een financieel expert of uw bank om meer duidelijkheid te krijgen over de vereiste eigen inbreng voor uw specifieke lening.

Hoeveel kan ik inbrengen van mijn lening?

Wanneer mensen zich afvragen “Hoeveel kan ik inbrengen van mijn lening?” in verband met de aftrek van de hypothecaire lening, is het belangrijk om te begrijpen dat het bedrag dat u kunt inbrengen afhankelijk is van verschillende factoren. Het geleende bedrag, de looptijd van de lening, uw persoonlijke situatie en eventuele wijzigingen in de fiscale wetgeving kunnen allemaal van invloed zijn op het bedrag dat u kunt aftrekken van uw belastbaar inkomen. Het is verstandig om nauwkeurig advies in te winnen bij een belastingdeskundige of financieel adviseur om een duidelijk beeld te krijgen van hoeveel u kunt inbrengen en om ervoor te zorgen dat u optimaal profiteert van dit fiscale voordeel.

Is een hypothecaire lening fiscaal aftrekbaar?

Ja, een hypothecaire lening is fiscaal aftrekbaar in België. Huiseigenaars die een hypothecaire lening hebben afgesloten voor de aankoop, bouw of verbouwing van hun eigen woning die dient als hoofdverblijfplaats, komen in aanmerking voor belastingvoordelen door de betaalde interesten en kapitaalaflossingen af te trekken van hun belastbaar inkomen. Het fiscaal voordeel kan aanzienlijk zijn en kan helpen om de totale belastingdruk te verlagen voor mensen die een hypotheeklening hebben lopen. Het is echter belangrijk om op de hoogte te blijven van de geldende regels en voorwaarden met betrekking tot de aftrek van hypothecaire leningen, aangezien deze kunnen veranderen en variëren afhankelijk van individuele omstandigheden. Het raadplegen van een fiscaal expert of financieel adviseur kan helpen om het maximale voordeel uit deze regeling te halen.

Welke lening is nog fiscaal aftrekbaar?

Een veelgestelde vraag met betrekking tot de aftrek van hypothecaire leningen is: welke lening is nog fiscaal aftrekbaar? In België zijn enkel leningen die zijn aangegaan voor de aankoop, bouw of verbouwing van een eigen woning die dient als hoofdverblijfplaats fiscaal aftrekbaar. Dit betekent dat leningen voor bijvoorbeeld een tweede verblijf of een investeringspand niet in aanmerking komen voor de fiscale aftrek. Het is dus belangrijk om te weten dat niet alle leningen automatisch in aanmerking komen voor belastingvoordelen en dat het type lening een cruciale rol speelt bij het bepalen van de fiscale aftrekbaarheid ervan.

Hoeveel trek ik terug van de belastingen hypothecaire lening?

Veel mensen vragen zich af hoeveel ze kunnen terugtrekken van de belastingen voor hun hypothecaire lening. Het bedrag dat u kunt aftrekken van de belastingen hangt af van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en uw persoonlijke situatie. Over het algemeen geldt dat hoe hoger het geleende bedrag is en hoe langer de looptijd van de lening, hoe groter het fiscale voordeel zal zijn. Het is echter belangrijk om te onthouden dat de regels met betrekking tot de aftrek van hypothecaire leningen kunnen variëren en regelmatig worden bijgewerkt, dus het is verstandig om professioneel advies in te winnen om een nauwkeurige schatting te krijgen van het bedrag dat u kunt terugtrekken van uw belastingen voor uw hypothecaire lening.

Welk bedrag invullen bij 3334?

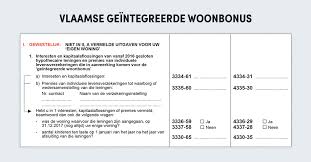

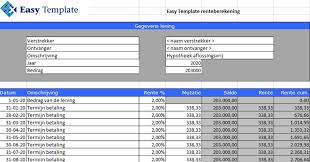

Bij de veelgestelde vraag over de aftrek van de hypothecaire lening en welk bedrag in te vullen bij code 3334, is het belangrijk om te weten dat code 3334 op het belastingformulier verwijst naar het totale bedrag aan betaalde intresten en kapitaalaflossingen voor uw hypothecaire lening gedurende het belastingjaar. Dit bedrag is essentieel voor de berekening van uw fiscale aftrekpost en kan aanzienlijke invloed hebben op uw belastingaangifte. Het is daarom raadzaam om nauwkeurig alle relevante documentatie en informatie met betrekking tot uw hypothecaire lening te verzamelen om ervoor te zorgen dat u het juiste bedrag invult bij code 3334 en optimaal gebruik maakt van de fiscale voordelen die verbonden zijn aan uw lening.

Waar moet ik mijn hypothecaire lening invullen op belastingbrief?

Wanneer u uw belastingaangifte invult en de aftrek van uw hypothecaire lening wilt claimen, moet u dit doen in het gedeelte van de aangifte dat betrekking heeft op de eigen woning. Dit is meestal te vinden onder de rubriek “Vak IX – Woning”. Binnen dit gedeelte vindt u specifieke velden waar u de relevante informatie met betrekking tot uw hypothecaire lening kunt invullen, zoals het geleende bedrag, de looptijd van de lening en de betaalde interesten. Het is belangrijk om deze gegevens nauwkeurig in te vullen om ervoor te zorgen dat u het maximale fiscale voordeel kunt behalen uit uw hypothecaire lening. Als u twijfelt over waar u deze informatie precies moet invullen op uw belastingbrief, is het raadzaam om contact op te nemen met een belastingadviseur of de belastingdienst voor begeleiding en advies.

Is hypotheekrente aftrekbaar in Belgium?

Ja, hypotheekrente is aftrekbaar in België. De aftrek van de hypotheekrente is een belangrijk fiscaal voordeel voor huiseigenaars die een hypothecaire lening hebben afgesloten voor de aankoop, bouw of verbouwing van hun eigen woning die dient als hoofdverblijfplaats. Door de betaalde hypotheekrente af te trekken van hun belastbaar inkomen, kunnen huiseigenaars aanzienlijke besparingen realiseren op hun belastingen. Het is echter belangrijk om op de hoogte te blijven van de specifieke regels en voorwaarden met betrekking tot de aftrek van hypotheekrente, aangezien deze kunnen variëren en regelmatig worden bijgewerkt door de Belgische belastingdienst. Het raadplegen van een fiscaal expert of uw bank kan u helpen om volledig te profiteren van dit fiscale voordeel en eventuele wijzigingen in de regelgeving te begrijpen.

Wat invullen bij code 3334?

Bij code 3334 op uw belastingaangifte moet u het bedrag invullen dat u heeft betaald aan kapitaalaflossingen voor uw hypothecaire lening in het afgelopen jaar. Dit bedrag kan worden gebruikt om in aanmerking te komen voor de aftrek van de hypothecaire lening, waardoor u mogelijk belastingvoordelen kunt genieten. Het is belangrijk om nauwkeurig en correct het bedrag van de kapitaalaflossingen in te vullen bij code 3334, zodat u kunt profiteren van dit fiscale voordeel en eventuele problemen met de belastingdienst kunt voorkomen.