feb 1, 2024

door atiyasolutions

2040, adoptie, bitcoin verwachting 2040, blockchain-technologie, cryptocurrency, digitale valuta, economische omstandigheden, geopolitieke gebeurtenissen, groei, instellingen, investeren, kosten, ontwikkelingen, regelgeving, reguliere financiële markten, relevantie, technologische vooruitgang, toekomst, transactietijden, veilige haven-activa, verwachting

Bitcoin Verwachting 2040: De Toekomst van Digitale Valuta

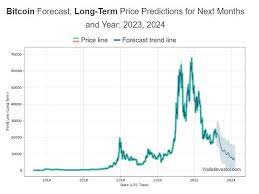

Bitcoin, de eerste en meest bekende cryptocurrency ter wereld, heeft de afgelopen jaren een ongelooflijke groei doorgemaakt. Maar wat kunnen we verwachten van Bitcoin in het jaar 2040? Zal het nog steeds relevant zijn? Zullen mensen het nog steeds gebruiken als een vorm van digitale valuta?

Om deze vragen te beantwoorden, moeten we kijken naar de huidige trends en ontwikkelingen in de wereld van cryptocurrencies. Ten eerste is het belangrijk op te merken dat Bitcoin al meer dan een decennium bestaat en gedurende die tijd verschillende ups en downs heeft gekend. Het heeft echter bewezen veerkrachtig te zijn en heeft zich gevestigd als een waardevolle activa voor investeerders.

Een belangrijke factor die de toekomstige waarde van Bitcoin zal beïnvloeden, is de adoptie ervan door instellingen en reguliere financiële markten. We hebben al gezien dat grote bedrijven zoals Tesla en PayPal Bitcoin accepteren als betaalmiddel, wat aangeeft dat er interesse is vanuit de mainstream sector. Als deze trend zich voortzet, kan dit leiden tot een bredere acceptatie van Bitcoin als een legitieme valuta.

Daarnaast speelt ook de technologische vooruitgang een rol in de toekomstige ontwikkeling van Bitcoin. De blockchain-technologie achter Bitcoin wordt voortdurend verbeterd en er worden nieuwe innovaties geïntroduceerd om schaalbaarheidsproblemen aan te pakken. Deze verbeteringen kunnen leiden tot snellere transactietijden en lagere kosten, waardoor Bitcoin aantrekkelijker wordt voor dagelijkse transacties.

Een andere factor die de Bitcoin-verwachting in 2040 beïnvloedt, is de regelgeving. Overheden over de hele wereld zijn bezig met het ontwikkelen van regels en voorschriften met betrekking tot cryptocurrencies. Als er duidelijke en gunstige regelgeving wordt ingevoerd, kan dit het vertrouwen in Bitcoin vergroten en meer mensen aantrekken om het te gebruiken.

Het is ook belangrijk om rekening te houden met externe factoren zoals economische omstandigheden en geopolitieke gebeurtenissen. Bitcoin wordt vaak gezien als een “veilige haven” -activa, vergelijkbaar met goud, omdat het niet onderhevig is aan inflatie of politieke instabiliteit. Als er zich in de komende decennia economische crises voordoen of als er onrust ontstaat op de financiële markten, kan dit leiden tot een toenemende vraag naar Bitcoin.

Al met al is het moeilijk om precies te voorspellen hoe Bitcoin eruit zal zien in 2040. Er zijn veel variabelen die van invloed kunnen zijn op zijn waarde en adoptie. Maar gezien de huidige trends en ontwikkelingen lijkt het waarschijnlijk dat Bitcoin een belangrijke rol zal blijven spelen in de wereld van digitale valuta.

Als u geïnteresseerd bent in investeren in Bitcoin of andere cryptocurrencies, is het belangrijk om goed onderzoek te doen en advies in te winnen bij experts. Cryptocurrencies blijven volatiel en het is belangrijk om de risico’s en potentiële beloningen te begrijpen voordat u investeert.

In conclusie, Bitcoin heeft een opmerkelijke reis afgelegd sinds het ontstaan ervan en heeft bewezen een waardevolle activa te zijn. Hoewel we niet met zekerheid kunnen zeggen hoe Bitcoin eruit zal zien in 2040, lijkt het waarschijnlijk dat het nog steeds relevant zal zijn en mogelijk een bredere acceptatie zal genieten. De toekomst van digitale valuta lijkt dus veelbelovend, met Bitcoin aan de voorhoede van deze revolutie.

5 Tips voor Bitcoin Verwachting 2040: Blijf op de hoogte van ontwikkelingen, Diversifieer je investeringen, Begrijp technologische trends, Raadpleeg experts en Wees

- Blijf op de hoogte van ontwikkelingen

- Diversifieer je investeringen

- Begrijp technologische trends

- Raadpleeg experts

- Wees geduldig

Blijf op de hoogte van ontwikkelingen

Bitcoin Verwachting 2040: Blijf op de hoogte van ontwikkelingen

Als het gaat om de toekomst van Bitcoin in 2040, is het belangrijk om op de hoogte te blijven van de nieuwste ontwikkelingen. De wereld van cryptocurrencies evolueert voortdurend en het is essentieel om op de hoogte te blijven van trends, technologische vooruitgang en regelgeving.

Waarom is het belangrijk om op de hoogte te blijven? Ten eerste kan kennis over nieuwe technologische ontwikkelingen je helpen begrijpen hoe Bitcoin zich zal ontwikkelen. Verbeteringen in de blockchain-technologie kunnen bijvoorbeeld leiden tot snellere transacties en lagere kosten, waardoor Bitcoin aantrekkelijker wordt als betaalmiddel.

Daarnaast kan het volgen van regelgeving je helpen begrijpen hoe Bitcoin wordt geaccepteerd en gereguleerd door overheden over de hele wereld. Positieve regelgeving kan het vertrouwen vergroten en meer mensen aantrekken om Bitcoin te gebruiken. Negatieve regelgeving kan daarentegen invloed hebben op de adoptie en waarde ervan.

Het bijhouden van trends is ook belangrijk omdat het je kan helpen potentiële kansen te identificeren. Als je op de hoogte bent van nieuwe toepassingen of adoptie door grote bedrijven, kun je mogelijk profiteren van een stijgende waarde van Bitcoin.

Dus hoe kun je op de hoogte blijven? Er zijn verschillende manieren. Volg gerenommeerde nieuwsbronnen die gespecialiseerd zijn in cryptocurrencies en blockchain-technologie. Lees artikelen, volg blogs en bekijk video’s van experts in het veld. Sociale media kan ook een waardevolle bron zijn om op de hoogte te blijven van de laatste ontwikkelingen.

Daarnaast is het nuttig om deel uit te maken van gemeenschappen en fora waar je kunt discussiëren en ideeën kunt uitwisselen met gelijkgestemde mensen. Dit stelt je in staat om verschillende perspectieven te krijgen en nieuwe inzichten op te doen.

Het is belangrijk om op te merken dat investeren in Bitcoin nog steeds risico’s met zich meebrengt. De markt blijft volatiel en prijzen kunnen sterk schommelen. Het is daarom verstandig om advies in te winnen bij experts voordat je beslissingen neemt over investeringen.

Kortom, als je geïnteresseerd bent in de verwachtingen voor Bitcoin in 2040, is het cruciaal om op de hoogte te blijven van ontwikkelingen. Blijf op de hoogte van trends, technologische vooruitgang en regelgeving om een beter begrip te krijgen van hoe Bitcoin zich zal ontwikkelen en welke kansen er mogelijk zijn. Met deze kennis kun je weloverwogen beslissingen nemen over jouw betrokkenheid bij deze spannende digitale valuta.

Diversifieer je investeringen

Een belangrijke tip om in gedachten te houden bij het overwegen van de verwachtingen voor Bitcoin in 2040 is om je investeringen te diversifiëren. Diversificatie is een strategie die wordt gebruikt om risico’s te verminderen en potentiële rendementen te maximaliseren.

Hoewel Bitcoin in de afgelopen jaren aanzienlijke groei heeft doorgemaakt, blijft het een volatiele activa. De waarde ervan kan snel stijgen, maar ook snel dalen. Door je investeringen te diversifiëren, spreid je je risico’s over verschillende activa en verklein je de kans op grote verliezen.

Dit betekent dat het verstandig is om niet alleen in Bitcoin te investeren, maar ook andere activaklassen te overwegen, zoals aandelen, obligaties, onroerend goed of edelmetalen. Elke klasse heeft zijn eigen kenmerken en reageert anders op economische ontwikkelingen.

Diversificatie helpt niet alleen om risico’s te beperken, maar biedt ook de mogelijkheid om potentieel rendement uit verschillende bronnen te halen. Als bijvoorbeeld Bitcoin in waarde daalt, kunnen andere activa in je portefeuille deze verliezen compenseren.

Het is belangrijk op te merken dat diversificatie geen garantie is voor winst of bescherming tegen verliezen. Het vereist zorgvuldige planning en monitoring van je investeringen. Het kan ook nuttig zijn om advies in te winnen bij een financieel adviseur die bekend is met cryptocurrencies en andere beleggingsmogelijkheden.

Kortom, bij het overwegen van de verwachtingen voor Bitcoin in 2040 is het verstandig om je investeringen te diversifiëren. Door je risico’s te spreiden en verschillende activa op te nemen in je portefeuille, kun je de kans vergroten op stabiele rendementen en bescherming tegen volatiliteit. Onthoud echter dat investeren altijd gepaard gaat met risico’s en dat het belangrijk is om goed geïnformeerd te zijn voordat je beslissingen neemt.

Begrijp technologische trends

Bitcoin Verwachting 2040: Begrijp Technologische Trends

Als we kijken naar de toekomst van Bitcoin in het jaar 2040, is het belangrijk om de rol van technologische trends te begrijpen. Technologie speelt een cruciale rol in de ontwikkeling en acceptatie van cryptocurrencies zoals Bitcoin. Door deze trends te begrijpen, kunnen we beter voorspellen hoe Bitcoin zich in de komende decennia zal ontwikkelen.

Een belangrijke technologische trend die de toekomst van Bitcoin zal beïnvloeden, is de voortdurende verbetering van blockchain-technologie. De blockchain is het gedecentraliseerde grootboek waarop Bitcoin-transacties worden vastgelegd. In de afgelopen jaren zijn er verschillende innovaties geweest om de schaalbaarheid en snelheid van transacties te verbeteren. Deze verbeteringen kunnen ervoor zorgen dat Bitcoin efficiënter wordt en meer transacties kan verwerken, waardoor het aantrekkelijker wordt als een dagelijks betaalmiddel.

Een andere belangrijke trend is de opkomst van slimme contracten en gedecentraliseerde financiële platforms op basis van blockchain-technologie. Deze platforms maken het mogelijk om complexe financiële transacties uit te voeren zonder tussenkomst van tussenpersonen zoals banken. Dit opent nieuwe mogelijkheden voor financiële diensten en kan ook bijdragen aan een bredere acceptatie van cryptocurrencies zoals Bitcoin.

Daarnaast moeten we ook rekening houden met verdere ontwikkelingen op het gebied van beveiligingstechnologieën. Cyberbeveiliging is een belangrijk aandachtspunt voor cryptocurrencies, aangezien digitale valuta gevoelig zijn voor hacks en diefstal. Naarmate Bitcoin populairder wordt, zullen er meer inspanningen worden gedaan om de beveiliging te verbeteren en nieuwe technologieën te ontwikkelen om fraude te voorkomen.

Een andere interessante trend is de opkomst van centrale bank digitale valuta (CBDC’s). Verschillende landen over de hele wereld onderzoeken de mogelijkheid om hun eigen digitale valuta uit te geven. Deze CBDC’s kunnen naast cryptocurrencies zoals Bitcoin bestaan en hebben mogelijk invloed op de manier waarop mensen digitale valuta gebruiken en accepteren.

Het begrijpen van deze technologische trends is essentieel voor het voorspellen van de toekomst van Bitcoin in 2040. Hoewel we niet met absolute zekerheid kunnen zeggen hoe Bitcoin eruit zal zien, kunnen we wel anticiperen op mogelijke ontwikkelingen op basis van deze trends.

Als u geïnteresseerd bent in Bitcoin en andere cryptocurrencies, is het belangrijk om op de hoogte te blijven van technologische ontwikkelingen en trends in de sector. Dit stelt u in staat om weloverwogen beslissingen te nemen bij het investeren in digitale valuta.

In conclusie, begrip van technologische trends is cruciaal bij het voorspellen van de toekomst van Bitcoin in 2040. Door rekening te houden met ontwikkelingen in blockchain-technologie, slimme contracten, beveiligingstechnologieën en CBDC’s kunnen we beter inzicht krijgen in hoe Bitcoin zich zal ontwikkelen. Het is een spannende tijd voor digitale valuta en met de juiste kennis kunnen we ons voorbereiden op wat de toekomst te bieden heeft.

Raadpleeg experts

Bitcoin Verwachting 2040: Raadpleeg Experts voor Inzicht

Met de toenemende populariteit van Bitcoin en de voortdurende groei van cryptocurrencies, is het begrijpelijk dat veel mensen nieuwsgierig zijn naar de verwachtingen voor de toekomst. Een tip die we willen delen voor iedereen die geïnteresseerd is in de Bitcoin-verwachting in 2040 is om experts te raadplegen.

Het voorspellen van de toekomst van Bitcoin is een complexe taak en er zijn veel variabelen die van invloed kunnen zijn op de waarde en adoptie ervan. Daarom is het belangrijk om advies in te winnen bij mensen die goed thuis zijn in dit onderwerp.

Experts op het gebied van cryptocurrencies hebben vaak jarenlange ervaring en hebben diepgaande kennis van zowel technische aspecten als markttrends. Ze volgen voortdurend ontwikkelingen, analyseren gegevens en kunnen waardevol inzicht bieden over wat we kunnen verwachten in 2040 en daarna.

Door experts te raadplegen, kunt u profiteren van hun expertise en uw begrip vergroten. Ze kunnen u helpen bij het begrijpen van belangrijke factoren zoals technologische ontwikkelingen, regelgeving, economische trends en geopolitieke gebeurtenissen die allemaal invloed kunnen hebben op Bitcoin.

Het is echter belangrijk om op te merken dat zelfs experts niet altijd accuraat kunnen voorspellen wat er zal gebeuren. Cryptocurrencies blijven volatiel en onderhevig aan verschillende risico’s. Daarom is het verstandig om verschillende meningen en perspectieven te raadplegen, zodat u een breed scala aan inzichten kunt verzamelen.

Er zijn verschillende manieren om toegang te krijgen tot experts op het gebied van cryptocurrencies. U kunt deelnemen aan online forums en discussiegroepen waar experts actief zijn. Daarnaast zijn er ook crypto-analyseplatforms en nieuwswebsites die regelmatig commentaar en analyses van experts publiceren.

Het is ook mogelijk om direct contact op te nemen met individuele experts via sociale media of professionele netwerken. Veel van hen zijn bereid om vragen te beantwoorden en advies te geven aan mensen die geïnteresseerd zijn in cryptocurrencies.

Kortom, als u meer wilt weten over de Bitcoin-verwachting in 2040, is het raadplegen van experts een waardevolle tip. Door hun kennis en inzicht te benutten, kunt u een beter begrip krijgen van de factoren die de toekomst van Bitcoin kunnen beïnvloeden. Vergeet echter niet dat investeren in cryptocurrencies risico’s met zich meebrengt, dus doe altijd uw eigen onderzoek en wees voorzichtig bij het nemen van beslissingen.

Wees geduldig

Tip: Wees geduldig met de Bitcoin-verwachting voor 2040

Als het gaat om de Bitcoin-verwachting voor het jaar 2040, is het belangrijk om geduldig te zijn. Hoewel er veel speculatie en voorspellingen zijn over wat er in de toekomst met Bitcoin zal gebeuren, is het onmogelijk om met absolute zekerheid te zeggen hoe de markt zich zal ontwikkelen.

Bitcoin is een volatiele activa die wordt beïnvloed door verschillende factoren, zoals vraag en aanbod, regelgeving en economische omstandigheden. Het kan soms moeilijk zijn om te voorspellen hoe deze factoren zich in de loop van de tijd zullen ontvouwen.

Daarom is geduld een belangrijke eigenschap voor iedereen die geïnteresseerd is in Bitcoin en zijn verwachtingen op lange termijn. Het kan verleidelijk zijn om te worden meegesleept door snelle winsten of verliezen op korte termijn, maar het is belangrijk om een langetermijnperspectief te behouden.

Het succes van Bitcoin in 2040 zal afhangen van verschillende factoren, zoals technologische ontwikkelingen, adoptie door instellingen en reguliere markten, regelgeving en bredere acceptatie door het publiek. Deze ontwikkelingen zullen echter tijd kosten en mogelijk niet altijd lineair verlopen.

Als investeerder of gebruiker van Bitcoin is het daarom raadzaam om geduldig te blijven. Het kan nodig zijn om ups en downs op de markt te weerstaan en uw investeringen op lange termijn te bekijken. Het is belangrijk om realistische verwachtingen te hebben en niet te worden meegesleept door kortetermijnvolatiliteit.

Het is ook van essentieel belang om voortdurend op de hoogte te blijven van de ontwikkelingen in de wereld van cryptocurrencies en Bitcoin. Door het volgen van nieuws, analyses en inzichten van experts kunt u een beter begrip krijgen van de trends en mogelijke toekomstige scenario’s.

Kortom, wees geduldig als het gaat om de Bitcoin-verwachting voor 2040. Het is een spannende tijd voor digitale valuta’s, maar het is belangrijk om realistisch te blijven en uw investeringen op lange termijn te bekijken. Met geduld en een goed begrip van de markt kunt u beter voorbereid zijn op wat er in de toekomst met Bitcoin zal gebeuren.