Alles wat u moet weten over rente bij het afsluiten van een lening

Rente op leningen: Wat u moet weten

De rente op leningen is een belangrijk concept dat van invloed kan zijn op uw financiële situatie. Of u nu geld leent voor een huis, een auto of andere doeleinden, het begrijpen van hoe rente werkt, is essentieel.

Wat is rente?

Rente is in feite de vergoeding die u betaalt voor het lenen van geld van een financiële instelling of geldschieter. Het wordt meestal uitgedrukt als een percentage van het geleende bedrag en kan vast of variabel zijn, afhankelijk van de voorwaarden van de lening.

Soorten rente

Er zijn verschillende soorten rente die van toepassing kunnen zijn op leningen:

- Vaste rente: Dit type rente blijft gedurende de gehele looptijd van de lening hetzelfde.

- Variabele rente: Deze rente kan gedurende de looptijd van de lening veranderen, afhankelijk van marktomstandigheden.

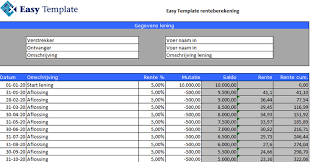

- Samengestelde rente: Bij samengestelde rente wordt de rente berekend over zowel het oorspronkelijke geleende bedrag als over eventueel eerder betaalde rente.

Invloed op terugbetalingsbedrag

Het rentepercentage heeft direct invloed op het totale bedrag dat u terugbetaalt voor uw lening. Hoe hoger het rentepercentage, hoe meer u in totaal zult betalen. Daarom is het belangrijk om aandacht te besteden aan de rentetarieven bij het afsluiten van een lening.

Besluit

Het begrijpen van hoe rente werkt bij leningen is cruciaal om weloverwogen financiële beslissingen te nemen. Zorg ervoor dat u goed geïnformeerd bent over de verschillende soorten rentetarieven en hoe deze uw totale kosten kunnen beïnvloeden voordat u een lening afsluit.

Veelgestelde Vragen over Rente en Leningen in België

- Wat is de huidige rente bij een lening?

- Welke bank is het goedkoopst om te lenen?

- Wat is een redelijke rente voor een lening?

- Wat is marktconforme rente 2024?

- Wat is jaarlijkse rentevoet?

- Wat is de huidige rente op leningen?

- Wat kost het om 100.000 euro te lenen?

- Wat is de huidige rente voor lening?

- Hoe staan de rentevoeten vandaag?

- Wat is de rentevoet 2024?

- Welke bank geeft de beste rentevoet?

- Welke bank goedkoopste lening?

- Wat is de huidige intrestvoet?

- Wat is de huidige rente voor een lening?

- Zal rente dalen in 2024?

- Wat is de rentevoet vandaag 2024?

- Hoeveel rente mag je vragen?

- Wat is de rentevoet vandaag?

Wat is de huidige rente bij een lening?

Een veelgestelde vraag over leningen is: “Wat is de huidige rente bij een lening?” De rente bij een lening kan variëren afhankelijk van verschillende factoren, zoals het type lening, de looptijd, en de financiële instelling of geldschieter. Het is belangrijk om te begrijpen dat de rentetarieven regelmatig kunnen veranderen als gevolg van marktomstandigheden en economische factoren. Daarom is het raadzaam om contact op te nemen met specifieke geldverstrekkers of financiële instellingen om de meest actuele rentetarieven te verkrijgen voordat u een lening afsluit. Het vergelijken van rentetarieven kan u helpen om een weloverwogen beslissing te nemen bij het kiezen van een lening die het beste bij uw financiële behoeften past.

Welke bank is het goedkoopst om te lenen?

Een veelgestelde vraag over leningen is: “Welke bank is het goedkoopst om te lenen?” Het antwoord op deze vraag kan variëren, aangezien de rentetarieven en voorwaarden van leningen van bank tot bank verschillen. Om te bepalen welke bank de goedkoopste lening aanbiedt, is het belangrijk om verschillende banken te vergelijken en te letten op factoren zoals het rentepercentage, bijkomende kosten en flexibiliteit van de leningsvoorwaarden. Door grondig onderzoek te doen en offertes van verschillende banken op te vragen, kunt u een weloverwogen beslissing nemen over waar u het voordeligst kunt lenen.

Wat is een redelijke rente voor een lening?

Een veelgestelde vraag over leningen is: wat is een redelijke rente voor een lening? Het antwoord op deze vraag kan variëren, afhankelijk van verschillende factoren zoals het type lening, de looptijd, uw kredietgeschiedenis en de huidige marktomstandigheden. Over het algemeen wordt een rentepercentage dat in lijn is met de gangbare markttarieven als redelijk beschouwd. Het is echter altijd verstandig om verschillende aanbieders te vergelijken en advies in te winnen om ervoor te zorgen dat u een lening afsluit met een rentetarief dat gunstig is en past bij uw financiële situatie.

Wat is marktconforme rente 2024?

De term “marktconforme rente 2024” verwijst naar het verwachte rentepercentage dat in 2024 als passend of in overeenstemming met de marktomstandigheden wordt beschouwd. Dit rentepercentage kan variëren afhankelijk van verschillende factoren, zoals economische groei, inflatie, monetaire beleidsmaatregelen en marktverwachtingen. Het is belangrijk voor leners en investeerders om op de hoogte te zijn van de marktconforme rentevoeten, aangezien deze een impact kunnen hebben op leningen, spaarrekeningen en andere financiële transacties in 2024. Het is raadzaam om advies in te winnen bij financiële experts om een goed begrip te krijgen van de huidige en toekomstige rentetarieven en hoe deze van invloed kunnen zijn op individuele financiële beslissingen.

Wat is jaarlijkse rentevoet?

De jaarlijkse rentevoet, ook wel bekend als het jaarlijks kostenpercentage (JKP), is het percentage dat wordt gebruikt om de totale kosten van een lening over een jaar te berekenen. Het omvat niet alleen de basisrente die u betaalt voor het lenen van geld, maar ook eventuele extra kosten zoals administratiekosten of verzekeringen. De jaarlijkse rentevoet geeft u een duidelijk beeld van wat de lening u daadwerkelijk zal kosten op jaarbasis en stelt u in staat om verschillende leningsopties te vergelijken op basis van hun totale kosten. Het is daarom belangrijk om aandacht te besteden aan de jaarlijkse rentevoet bij het afsluiten van een lening, zodat u een weloverwogen beslissing kunt nemen en onaangename verrassingen kunt voorkomen.

Wat is de huidige rente op leningen?

Een veelgestelde vraag is: “Wat is de huidige rente op leningen?” De rente op leningen kan variëren afhankelijk van verschillende factoren, waaronder de economische omstandigheden, het type lening en de geldschieter. Het is belangrijk op te merken dat rentetarieven regelmatig kunnen veranderen en dat het raadzaam is om bij verschillende financiële instellingen informatie in te winnen om de meest actuele rentetarieven te verkrijgen. Het is verstandig om goed onderzoek te doen en offertes te vergelijken voordat u een lening afsluit, zodat u een weloverwogen beslissing kunt nemen over uw financiële toekomst.

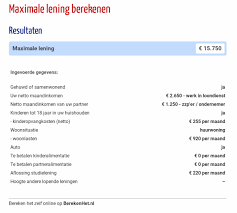

Wat kost het om 100.000 euro te lenen?

Een veelgestelde vraag over leningen is: wat zijn de kosten om 100.000 euro te lenen? Het totale bedrag dat het kost om 100.000 euro te lenen, hangt af van verschillende factoren, waaronder het rentepercentage, de looptijd van de lening en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Door het rentepercentage en de looptijd van de lening te kennen, kunt u een schatting maken van de totale kosten die gepaard gaan met het lenen van dit bedrag. Het is belangrijk om deze aspecten zorgvuldig te overwegen voordat u een lening afsluit, zodat u een weloverwogen financiële beslissing kunt nemen.

Wat is de huidige rente voor lening?

Een veelgestelde vraag is: “Wat is de huidige rente voor een lening?” De rentevoet voor leningen kan variëren afhankelijk van verschillende factoren, zoals het type lening, de looptijd, de marktomstandigheden en het kredietprofiel van de lener. Het is belangrijk om te begrijpen dat de rentevoeten regelmatig kunnen veranderen als reactie op economische ontwikkelingen en beleidsmaatregelen. Potentiële leners wordt aangeraden om contact op te nemen met financiële instellingen of geldschieters om actuele informatie te verkrijgen over de huidige rentetarieven voor leningen en om een gedetailleerd overzicht te krijgen van de voorwaarden die van toepassing zijn op specifieke leenproducten.

Hoe staan de rentevoeten vandaag?

Vandaag is het een veelgestelde vraag hoe de rentevoeten ervoor staan. De rentetarieven zijn een belangrijk onderwerp voor mensen die overwegen om een lening af te sluiten of hun financiële situatie willen optimaliseren. Het is essentieel om op de hoogte te blijven van de actuele rentetarieven, aangezien deze van invloed kunnen zijn op de kosten van leningen en hypotheken. Het is verstandig om regelmatig de rentevoeten te controleren en indien nodig advies in te winnen bij financiële experts om weloverwogen beslissingen te nemen met betrekking tot leningen en financiële planning.

Wat is de rentevoet 2024?

Een veelgestelde vraag over leningen is: “Wat is de rentevoet voor 2024?” De rentevoet voor leningen kan variëren afhankelijk van verschillende factoren, zoals marktomstandigheden, economische trends en het beleid van financiële instellingen. Het is belangrijk op te merken dat de rentevoet voor 2024 op dit moment nog niet vastligt en kan veranderen naarmate het jaar vordert. Potentiële leners wordt geadviseerd om regelmatig de rentetarieven te controleren en advies in te winnen bij financiële experts om een goed geïnformeerde beslissing te nemen bij het afsluiten van een lening in 2024.

Welke bank geeft de beste rentevoet?

Een veelgestelde vraag over leningen is: “Welke bank geeft de beste rentevoet?” Het vinden van de bank met de beste rentevoet kan een cruciale factor zijn bij het afsluiten van een lening. Verschillende banken bieden verschillende rentetarieven, en het is belangrijk om te shoppen en vergelijken om de meest gunstige voorwaarden te vinden. Factoren zoals het type lening, de looptijd en uw eigen financiële situatie kunnen allemaal van invloed zijn op welke bank uiteindelijk de beste rentevoet biedt. Het is raadzaam om offertes op te vragen bij verschillende banken en grondig onderzoek te doen voordat u een beslissing neemt over waar u uw lening afsluit.

Welke bank goedkoopste lening?

Een veelgestelde vraag met betrekking tot leningen is: “Welke bank biedt de goedkoopste lening aan?” Het vinden van de bank met de meest voordelige lening hangt af van verschillende factoren, waaronder het rentepercentage, de looptijd van de lening en eventuele bijkomende kosten. Het is verstandig om verschillende banken te vergelijken en offertes aan te vragen om een goed beeld te krijgen van de totale kosten en voorwaarden die elke bank hanteert. Door grondig onderzoek te doen en offertes te vergelijken, kunt u een weloverwogen beslissing nemen bij het kiezen van de bank die de goedkoopste lening voor uw specifieke behoeften biedt.

Wat is de huidige intrestvoet?

Een veelgestelde vraag met betrekking tot leningen is: “Wat is de huidige intrestvoet?” De huidige rentevoet verwijst naar het actuele percentage dat geldschieters hanteren voor leningen op dat moment. Het is een belangrijke factor bij het bepalen van de totale kosten van een lening en kan variëren afhankelijk van verschillende factoren, zoals marktomstandigheden, economische trends en het type lening. Het is essentieel om op de hoogte te zijn van de huidige rentevoeten bij het overwegen van het afsluiten van een lening, omdat dit invloed kan hebben op uw terugbetalingsbedrag en financiële beslissingen.

Wat is de huidige rente voor een lening?

Een veelgestelde vraag is: “Wat is de huidige rente voor een lening?” De rente voor een lening kan variëren afhankelijk van verschillende factoren, zoals het type lening, de looptijd, uw kredietwaardigheid en de actuele marktomstandigheden. Het is belangrijk om te begrijpen dat de rentetarieven regelmatig kunnen veranderen en dat het raadzaam is om bij verschillende geldschieters offertes op te vragen om de beste deal te vinden die past bij uw financiële behoeften en situatie. Het vergelijken van rentetarieven kan u helpen om een weloverwogen beslissing te nemen bij het afsluiten van een lening.

Zal rente dalen in 2024?

Een veelgestelde vraag over leningen is of de rente zal dalen in 2024. Het voorspellen van renteschommelingen op lange termijn is echter een uitdaging, aangezien rentetarieven afhankelijk zijn van verschillende economische factoren en marktomstandigheden. Hoewel financiële experts prognoses kunnen maken op basis van huidige trends, is het moeilijk om met zekerheid te zeggen of de rente zal dalen in een specifiek jaar zoals 2024. Het is daarom verstandig om advies in te winnen bij financiële adviseurs en geldschieters om op de hoogte te blijven van eventuele veranderingen en weloverwogen beslissingen te nemen bij het afsluiten van leningen.

Wat is de rentevoet vandaag 2024?

Een veelgestelde vraag over leningen is: “Wat is de rentevoet vandaag in 2024?” De rentevoet op leningen kan variëren afhankelijk van verschillende factoren, waaronder de economische omstandigheden, het beleid van centrale banken en de marktvraag. Het is belangrijk op te merken dat de rentevoet regelmatig kan veranderen en dat het raadzaam is om actuele informatie in te winnen bij financiële instellingen of geldschieters voordat u een lening afsluit. Het volgen van rentetarieven en het begrijpen van hoe deze uw leningskosten beïnvloeden, kan u helpen weloverwogen financiële beslissingen te nemen.

Hoeveel rente mag je vragen?

Een veelgestelde vraag met betrekking tot leningen is: “Hoeveel rente mag je vragen?” In België zijn er wettelijke beperkingen op de maximale rente die geldschieters mogen aanrekenen. Deze regels zijn bedoeld om consumenten te beschermen tegen buitensporige rentetarieven en om ervoor te zorgen dat leningen eerlijk en redelijk zijn. Het exacte maximumrentebedrag kan variëren afhankelijk van het type lening en de specifieke wetgeving die van toepassing is. Het is belangrijk voor zowel kredietverstrekkers als leners om op de hoogte te zijn van deze regels om ervoor te zorgen dat leningen op een transparante en wettelijke manier worden verstrekt.

Wat is de rentevoet vandaag?

Een veelgestelde vraag over leningen is: “Wat is de rentevoet vandaag?” De rentevoet die vandaag van toepassing is, kan variëren afhankelijk van verschillende factoren, zoals het type lening, de geldschieter en de marktomstandigheden. Het is belangrijk om op de hoogte te blijven van de actuele rentetarieven bij het overwegen van het afsluiten van een lening, aangezien deze van invloed zijn op de totale kosten en terugbetalingsbedragen. Het raadplegen van financiële instellingen of geldschieters voor de meest recente rentevoeten kan u helpen bij het nemen van weloverwogen beslissingen met betrekking tot uw leningsbehoeften.