Hypotheek Lenen: Slim Berekenen voor Jouw Toekomstige Woning

Alles wat u moet weten over het berekenen van een hypotheeklening

Het kopen van een huis is een grote stap en vaak een van de belangrijkste financiële beslissingen die u zult nemen. Een van de eerste stappen bij het kopen van een huis is het berekenen van hoeveel hypotheeklening u zich kunt veroorloven.

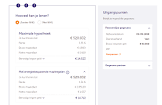

Er zijn verschillende factoren waarmee rekening moet worden gehouden bij het berekenen van een hypotheeklening. Het totale inkomen, de maandelijkse uitgaven, de rentevoet en de looptijd van de lening zijn slechts enkele van de belangrijkste elementen die invloed hebben op het bedrag dat u kunt lenen.

Stappen om uw hypotheeklening te berekenen:

- Bepaal uw totale beschikbare inkomen, inclusief eventuele andere inkomstenbronnen.

- Bereken uw maandelijkse uitgaven, inclusief huur, voedsel, transport en andere verplichtingen.

- Bepaal welk percentage van uw inkomen u comfortabel kunt besteden aan een hypotheekbetaling.

- Gebruik online hypotheekcalculators of raadpleeg een financieel adviseur om verschillende leningsopties te verkennen en te bepalen welk bedrag u kunt lenen.

- Vergeet niet om rekening te houden met extra kosten zoals notariskosten, registratierechten en verzekeringspremies bij het bepalen van uw totale budget.

Het is belangrijk om realistisch te blijven bij het berekenen van uw hypotheeklening en ervoor te zorgen dat u zich geen financiële last op de schouders haalt die u niet aankunt. Een goede planning en voorbereiding kunnen helpen om ervoor te zorgen dat u comfortabel bent met uw leningsverplichtingen en tegelijkertijd uw droomhuis kunt verwerven.

5 Tips voor het Berekenen van je Hypotheeklening in België

- Bepaal hoeveel je maandelijks kunt aflossen

- Vergelijk verschillende hypotheekaanbieders

- Let op de rentevoet en looptijd van de lening

- Neem ook extra kosten zoals notariskosten mee in je berekening

- Denk aan eventuele risico’s zoals rentestijgingen

Bepaal hoeveel je maandelijks kunt aflossen

Een belangrijke tip bij het berekenen van een hypotheeklening is om te bepalen hoeveel je maandelijks kunt aflossen. Door realistisch te kijken naar je financiële situatie en vast te stellen welk bedrag je comfortabel kunt besteden aan de aflossing van je hypotheek, kun je een beter inzicht krijgen in het totale bedrag dat je kunt lenen en welk type lening het beste bij jouw budget past. Het is essentieel om een evenwicht te vinden tussen het lenen van voldoende geld om je droomhuis te kopen en ervoor te zorgen dat de maandelijkse aflossingen haalbaar zijn op lange termijn.

Vergelijk verschillende hypotheekaanbieders

Het vergelijken van verschillende hypotheekaanbieders is een verstandige stap bij het berekenen van een hypotheeklening. Door verschillende aanbieders te onderzoeken en offertes te vergelijken, kunt u inzicht krijgen in de verschillende rentetarieven, voorwaarden en kosten die elke aanbieder hanteert. Op die manier kunt u een weloverwogen beslissing nemen en de hypotheeklening kiezen die het beste aansluit bij uw financiële situatie en behoeften. Het loont altijd om de tijd te nemen om verschillende opties te bekijken en te analyseren voordat u zich committeert aan een specifieke hypotheekaanbieder.

Let op de rentevoet en looptijd van de lening

Bij het berekenen van een hypotheeklening is het van cruciaal belang om aandacht te besteden aan zowel de rentevoet als de looptijd van de lening. De rentevoet bepaalt hoeveel u uiteindelijk zult betalen voor uw lening, terwijl de looptijd aangeeft hoe lang u maandelijkse betalingen moet doen. Een lagere rentevoet kan op lange termijn aanzienlijke besparingen opleveren, terwijl een kortere looptijd kan resulteren in hogere maandelijkse betalingen maar minder totale kosten. Het is daarom verstandig om zorgvuldig te overwegen welke combinatie van rentevoet en looptijd het beste past bij uw financiële situatie en langetermijndoelen.

Neem ook extra kosten zoals notariskosten mee in je berekening

Bij het berekenen van een hypotheeklening is het essentieel om niet alleen rekening te houden met het bedrag dat u kunt lenen voor uw huis, maar ook om extra kosten zoals notariskosten mee te nemen in uw berekening. Notariskosten kunnen een aanzienlijke impact hebben op uw totale budget bij het kopen van een huis en het is belangrijk om deze kosten vooraf in overweging te nemen. Door alle bijkomende kosten op te nemen in uw financiële planning, kunt u realistische verwachtingen stellen en ervoor zorgen dat u goed voorbereid bent op de aankoop van uw nieuwe woning.

Denk aan eventuele risico’s zoals rentestijgingen

Bij het berekenen van een hypotheeklening is het essentieel om rekening te houden met mogelijke risico’s, zoals rentestijgingen. Een plotselinge stijging van de rentevoeten kan een aanzienlijke invloed hebben op uw maandelijkse aflossingen en financiële stabiliteit. Het is verstandig om bij het bepalen van uw leningsbedrag een buffer in te bouwen voor eventuele renteschommelingen, zodat u niet voor verrassingen komt te staan en uw lening comfortabel kunt blijven aflossen.