De Gids naar de Beste Lening voor uw Huis

De Beste Lening voor een Huis

Als u van plan bent om een huis te kopen, is het waarschijnlijk dat u een lening moet afsluiten om de aankoop te financieren. Het vinden van de beste lening voor uw huis is essentieel om ervoor te zorgen dat u niet alleen de juiste financiering krijgt, maar ook dat u niet meer betaalt dan nodig is.

Factoren om te overwegen bij het kiezen van een lening voor uw huis:

- Rentevoet: Een van de belangrijkste factoren bij het kiezen van een lening is de rentevoet. Een lagere rentevoet betekent lagere maandelijkse betalingen en minder kosten op lange termijn.

- Looptijd: De looptijd van de lening bepaalt hoe lang u zult moeten afbetalen. Kortere looptijden kunnen leiden tot hogere maandelijkse betalingen, maar lagere totale kosten.

- Voorwaarden: Let op eventuele voorwaarden en beperkingen die aan de lening verbonden zijn, zoals boetes voor vervroegde aflossingen of extra kosten.

- Flexibiliteit: Sommige leningen bieden meer flexibiliteit dan andere, zoals de mogelijkheid om uw maandelijkse betalingen aan te passen of extra aflossingen te doen zonder boetes.

Het vergelijken van verschillende leningsopties en het praten met verschillende geldschieters kan u helpen om de beste lening te vinden die past bij uw financiële situatie en behoeften. Vergeet niet om ook rekening te houden met eventuele bijkomende kosten zoals notaris- en registratiekosten.

Kortom, het vinden van de beste lening voor uw huis vereist wat onderzoek en vergelijking, maar met de juiste aanpak kunt u ervoor zorgen dat u een financieringsoplossing vindt die past bij uw wensen en budget.

Veelgestelde Vragen over de Beste Leningen voor een Huis in België: Een Overzicht van Banken en Rentetarieven

- Welke banken lenen aan 100%?

- Wat zijn de vooruitzichten voor hypothecaire leningen in 2025?

- Wat is de beste bank voor hypothecaire lening?

- Wat is de verwachte rente op leningen in 2024?

- Wat is de rentevoet op dit moment?

- Welke bank is het beste voor hypothecaire lening?

- Welke bank beste woonkrediet?

- Wat gaat de rente doen in 2024 Belgie?

- Wat is de huidige rente voor een hypotheek Belgie?

- Welke bank heeft de laagste rente in België?

- Wat staat de rentevoet vandaag?

- Hoeveel kost 100000 euro lenen op 20 jaar?

- Welke bank heeft de beste hypothecaire lening?

- Welke bank heeft beste hypothecaire lening?

- Wat is de rentevoet vandaag 2024?

- Welke bank heeft de laagste rente België?

- Kan ik 300.000 euro lenen?

- Welke bank heeft de laagste rente voor lening?

- Wat is de beste lening voor een huis?

- Welke bank heeft de laagste rente in Belgie?

- Kan ik nog lenen zonder eigen inbreng in 2024?

- Welke bank heeft de beste WoonLening?

- Hoeveel eigen inbreng huis 400000?

Welke banken lenen aan 100%?

Veel mensen vragen zich af welke banken leningen verstrekken tot 100% van de aankoopprijs van een huis. Hoewel het mogelijk is om een lening te krijgen die de volledige aankoopprijs dekt, is het belangrijk op te merken dat niet alle banken deze optie aanbieden. Sommige banken kunnen bereid zijn om tot 100% van de aankoopprijs te lenen, maar dit kan afhangen van verschillende factoren, zoals uw financiële situatie, kredietgeschiedenis en het type lening dat u aanvraagt. Het is verstandig om met verschillende banken te praten en hun voorwaarden te vergelijken om de beste leningsoptie te vinden die past bij uw behoeften en mogelijkheden.

Wat zijn de vooruitzichten voor hypothecaire leningen in 2025?

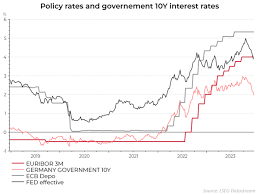

De vooruitzichten voor hypothecaire leningen in 2025 zijn afhankelijk van verschillende factoren, waaronder economische trends, rentevoeten en regelgeving in de financiële sector. Het is moeilijk om precies te voorspellen hoe de hypothecaire leningmarkt er over vier jaar uit zal zien, maar experts suggereren dat de rentevoeten naar verwachting geleidelijk zullen stijgen naarmate de economie zich herstelt. Potentiële kredietnemers wordt geadviseerd om regelmatig de marktontwikkelingen te volgen en advies in te winnen bij financiële experts om een weloverwogen beslissing te nemen bij het afsluiten van een hypothecaire lening in 2025.

Wat is de beste bank voor hypothecaire lening?

Een veelgestelde vraag bij het zoeken naar de beste lening voor een huis is: “Wat is de beste bank voor een hypothecaire lening?” Het antwoord op deze vraag kan variëren, afhankelijk van verschillende factoren zoals rentevoeten, voorwaarden, klantenservice en flexibiliteit. Het is essentieel om verschillende banken te vergelijken en offertes aan te vragen om de lening te vinden die het beste aansluit bij uw specifieke behoeften en financiële situatie. Door grondig onderzoek te doen en advies in te winnen bij financiële experts, kunt u een weloverwogen beslissing nemen over welke bank u de beste hypothecaire lening kan bieden.

Wat is de verwachte rente op leningen in 2024?

Het voorspellen van de verwachte rente op leningen in 2024 is een uitdagende taak, aangezien rentetarieven afhankelijk zijn van tal van economische factoren en marktomstandigheden die moeilijk te voorspellen zijn. Verschillende variabelen, zoals inflatie, economische groei, monetaire beleidsmaatregelen en geopolitieke ontwikkelingen, kunnen allemaal van invloed zijn op de rentetarieven. Het is daarom raadzaam om regelmatig de markttrends en prognoses te volgen om een beter inzicht te krijgen in de verwachte rente op leningen in 2024.

Wat is de rentevoet op dit moment?

Een veelgestelde vraag bij het zoeken naar de beste lening voor een huis is: “Wat is de rentevoet op dit moment?” De rentevoet is een cruciale factor bij het kiezen van een lening, aangezien deze van invloed is op zowel de maandelijkse betalingen als de totale kosten op lange termijn. Het is belangrijk om op de hoogte te zijn van de actuele rentevoeten, aangezien deze kunnen variëren afhankelijk van verschillende factoren zoals marktomstandigheden, economische trends en het type lening dat u overweegt. Het vergelijken van rentevoeten bij verschillende geldverstrekkers kan u helpen om een weloverwogen beslissing te nemen en de beste financieringsmogelijkheid voor uw huis te vinden.

Welke bank is het beste voor hypothecaire lening?

Bij de vraag “Welke bank is het beste voor een hypothecaire lening?” zijn er verschillende factoren om te overwegen bij het kiezen van de juiste bank. Het is belangrijk om te kijken naar aspecten zoals de rentevoet die elke bank aanbiedt, de flexibiliteit van de leningsvoorwaarden, de klantenservice en eventuele bijkomende kosten. Daarnaast kan het nuttig zijn om advies in te winnen bij verschillende banken en financiële instellingen om een goed beeld te krijgen van wat elke optie te bieden heeft en welke het beste past bij uw persoonlijke financiële situatie en behoeften.

Welke bank beste woonkrediet?

Een veelgestelde vraag bij het zoeken naar de beste lening voor een huis is: “Welke bank biedt het beste woonkrediet aan?” Het antwoord op deze vraag kan variëren, afhankelijk van verschillende factoren zoals de huidige rentetarieven, de voorwaarden van de lening, en de service die elke bank biedt. Het is belangrijk om verschillende banken te vergelijken en offertes aan te vragen om een goed beeld te krijgen van wat elke bank te bieden heeft. Door grondig onderzoek te doen en advies in te winnen bij financiële experts, kunt u de juiste keuze maken en de beste lening vinden die past bij uw specifieke behoeften en budget.

Wat gaat de rente doen in 2024 Belgie?

Het voorspellen van de renteontwikkelingen in 2024 voor België is een uitdaging, aangezien de rentetarieven afhankelijk zijn van diverse economische factoren en marktomstandigheden. Verschillende factoren, zoals inflatiecijfers, monetaire beleidsbeslissingen en geopolitieke gebeurtenissen, kunnen invloed hebben op de rentetarieven. Het is raadzaam om regelmatig de economische trends en prognoses te volgen om een beter inzicht te krijgen in mogelijke renteontwikkelingen in de toekomst. Het is altijd verstandig om advies in te winnen bij financiële experts voor specifieke informatie over leningen en rentetarieven in 2024.

Wat is de huidige rente voor een hypotheek Belgie?

Een veelgestelde vraag bij het zoeken naar de beste lening voor een huis is: “Wat is de huidige rente voor een hypotheek in België?” De rentevoet voor hypotheken in België kan variëren afhankelijk van verschillende factoren, zoals de economische omstandigheden, de looptijd van de lening en het type hypotheek. Het is raadzaam om regelmatig de rentetarieven te controleren en met verschillende geldschieters te praten om een goed beeld te krijgen van de actuele rentestanden en om de beste financieringsoptie voor uw huis te vinden.

Welke bank heeft de laagste rente in België?

Een veelvoorkomende vraag die mensen hebben bij het zoeken naar de beste lening voor een huis is: “Welke bank heeft de laagste rente in België?” Het vinden van de bank met de laagste rente is een cruciale factor bij het kiezen van een lening, aangezien dit direct van invloed is op de totale kosten en maandelijkse betalingen. Om deze vraag te beantwoorden, is het belangrijk om verschillende banken te vergelijken en hun rentetarieven, voorwaarden en eventuele bijkomende kosten zorgvuldig te onderzoeken. Door grondig onderzoek te doen en offertes op te vragen bij verschillende banken, kunnen huizenkopers de bank vinden die de meest gunstige voorwaarden biedt voor hun specifieke situatie.

Wat staat de rentevoet vandaag?

Een veelgestelde vraag bij het zoeken naar de beste lening voor een huis is: “Wat is de rentevoet vandaag?” De rentevoet is een cruciale factor bij het kiezen van een lening, omdat het direct van invloed is op uw maandelijkse betalingen en totale kosten op lange termijn. Het is belangrijk om op de hoogte te blijven van de actuele rentetarieven, aangezien deze kunnen variëren afhankelijk van verschillende factoren zoals marktomstandigheden, economische trends en het beleid van geldschieters. Door regelmatig de rentevoeten te controleren en te vergelijken, kunt u een goed geïnformeerde beslissing nemen bij het selecteren van de beste lening voor uw huis.

Hoeveel kost 100000 euro lenen op 20 jaar?

Een veelgestelde vraag bij het zoeken naar de beste lening voor een huis is: “Hoeveel kost het om 100.000 euro te lenen over een periode van 20 jaar?” Het totale bedrag dat u uiteindelijk zult betalen voor een lening van 100.000 euro op 20 jaar hangt af van verschillende factoren, waaronder de rentevoet, eventuele bijkomende kosten en de specifieke voorwaarden van de lening. Door verschillende leningsopties te vergelijken en rekening te houden met deze factoren, kunt u een beter inzicht krijgen in de totale kosten en de maandelijkse aflossingen die gepaard gaan met het lenen van dit bedrag over een periode van 20 jaar.

Welke bank heeft de beste hypothecaire lening?

Een veelgestelde vraag over de beste lening voor een huis is: “Welke bank heeft de beste hypothecaire lening?” Het antwoord op deze vraag kan variëren, aangezien verschillende banken verschillende voorwaarden en rentetarieven hanteren voor hypothecaire leningen. Het is belangrijk voor huizenkopers om verschillende banken te vergelijken en offertes aan te vragen om de beste leningsoptie te vinden die past bij hun financiële situatie en behoeften. Door grondig onderzoek te doen en advies in te winnen bij financiële experts, kunnen huizenkopers een weloverwogen beslissing nemen bij het kiezen van een hypothecaire lening die het meest gunstig is voor hen in termen van rente, looptijd en flexibiliteit.

Welke bank heeft beste hypothecaire lening?

Een veelgestelde vraag bij het zoeken naar de beste lening voor een huis is: “Welke bank heeft de beste hypothecaire lening?” Het antwoord op deze vraag kan variëren, omdat de “beste” lening afhankelijk is van verschillende factoren, zoals de rentevoet, de looptijd, de voorwaarden en de flexibiliteit van de lening. Het is daarom aan te raden om verschillende banken te vergelijken en offertes aan te vragen om zo de lening te vinden die het beste aansluit bij uw specifieke behoeften en financiële situatie. Het is belangrijk om zorgvuldig onderzoek te doen en advies in te winnen bij financiële experts voordat u een beslissing neemt over uw hypothecaire lening.

Wat is de rentevoet vandaag 2024?

De rentevoet voor leningen kan sterk variëren en wordt beïnvloed door verschillende factoren, waaronder economische omstandigheden, markttrends en het beleid van geldschieters. Het is belangrijk op te merken dat de rentevoet voor 2024 nog niet definitief is vastgesteld, aangezien deze afhankelijk is van de situatie op dat moment. Potentiële leners wordt geadviseerd om regelmatig de actuele rentetarieven te controleren bij verschillende geldschieters en financiële instellingen om een goed beeld te krijgen van de beschikbare opties en om een weloverwogen beslissing te nemen bij het afsluiten van een lening voor een huis.

Welke bank heeft de laagste rente België?

Een veelgestelde vraag bij het zoeken naar de beste lening voor een huis is: “Welke bank heeft de laagste rente in België?” Het vinden van de bank met de laagste rente is een cruciale overweging voor huizenkopers, aangezien een lagere rente kan resulteren in aanzienlijke besparingen op lange termijn. Het is belangrijk om verschillende banken te vergelijken en offertes aan te vragen om te bepalen welke financiële instelling de meest gunstige voorwaarden biedt die passen bij uw financiële situatie en behoeften. Let echter niet alleen op de rentevoet, maar ook op andere factoren zoals looptijd, voorwaarden en flexibiliteit van de lening om een weloverwogen beslissing te nemen bij het kiezen van de beste lening voor uw huis.

Kan ik 300.000 euro lenen?

Het bedrag dat u kunt lenen voor de aankoop van een huis, zoals 300.000 euro, hangt af van verschillende factoren, waaronder uw inkomen, uitgaven, kredietgeschiedenis en de voorwaarden van de geldschieter. Het is raadzaam om met verschillende financiële instellingen te praten en een grondige financiële analyse uit te voeren om te bepalen of u in aanmerking komt voor een lening van dat bedrag. Het is ook belangrijk om realistisch te blijven over wat u zich kunt veroorloven en ervoor te zorgen dat u comfortabel kunt voldoen aan de maandelijkse aflossingen zonder financiële problemen te veroorzaken.

Welke bank heeft de laagste rente voor lening?

Een veelgestelde vraag bij het zoeken naar de beste lening voor een huis is: “Welke bank heeft de laagste rente voor een lening?” Het vinden van een bank met de laagste rente is cruciaal bij het afsluiten van een hypotheek, aangezien dit direct invloed heeft op de totale kosten van de lening. Het is belangrijk om verschillende banken te vergelijken en offertes aan te vragen om zo de rentetarieven en voorwaarden te kunnen vergelijken. Let echter ook op andere factoren zoals looptijd, flexibiliteit en bijkomende kosten, naast alleen de rentevoet, om ervoor te zorgen dat u de meest geschikte lening vindt die past bij uw financiële behoeften.

Wat is de beste lening voor een huis?

“Wat de beste lening voor een huis is, hangt af van verschillende factoren zoals de rentevoet, de looptijd, de voorwaarden en de flexibiliteit van de lening. Het is belangrijk om verschillende opties te vergelijken en met diverse geldschieters te praten om een lening te vinden die aansluit bij uw financiële situatie en behoeften. Door grondig onderzoek te doen en rekening te houden met bijkomende kosten, zoals notaris- en registratiekosten, kunt u ervoor zorgen dat u de juiste financieringsoplossing kiest voor de aankoop van uw huis.”

Welke bank heeft de laagste rente in Belgie?

Een veelgestelde vraag over de beste lening voor een huis is: “Welke bank heeft de laagste rente in België?” Het vinden van de bank met de laagste rente is een belangrijke overweging bij het afsluiten van een hypotheeklening. Verschillende banken in België bieden verschillende rentetarieven en voorwaarden aan, dus het is verstandig om verschillende banken te vergelijken om te zien welke het meest gunstige aanbod heeft dat past bij uw financiële situatie en behoeften. Het is ook belangrijk om rekening te houden met andere factoren zoals looptijd, flexibiliteit en eventuele bijkomende kosten bij het kiezen van de beste lening voor uw huis.

Kan ik nog lenen zonder eigen inbreng in 2024?

Het is mogelijk om in 2024 nog een lening af te sluiten zonder eigen inbreng, maar het kan moeilijker worden om dit te doen. Geldverstrekkers kunnen strengere eisen stellen aan leningen zonder eigen inbreng, zoals een hogere rentevoet of beperktere leningsvoorwaarden. Het is altijd verstandig om advies in te winnen bij verschillende geldschieters en goed onderzoek te doen naar de mogelijkheden en voorwaarden voordat u besluit een lening af te sluiten zonder eigen inbreng.

Welke bank heeft de beste WoonLening?

Als u zich afvraagt welke bank de beste WoonLening aanbiedt, is het belangrijk om verschillende banken te vergelijken op basis van rentevoeten, voorwaarden, flexibiliteit en andere factoren. Elke bank kan verschillende tarieven en voorwaarden hanteren, dus het is verstandig om offertes op te vragen en advies in te winnen bij meerdere geldschieters voordat u een beslissing neemt. Door grondig onderzoek te doen en verschillende opties te overwegen, kunt u de beste lening voor uw huis vinden die past bij uw financiële behoeften en doelen.

Hoeveel eigen inbreng huis 400000?

Een veelgestelde vraag bij het zoeken naar de beste lening voor een huis van €400.000 is: “Hoeveel eigen inbreng is nodig?” Bij het kopen van een huis van deze waarde kan het gebruikelijk zijn dat geldschieters een bepaald percentage van de aankoopprijs als eigen inbreng vereisen, meestal rond de 20%. Dit betekent dat u zelf €80.000 zou moeten inbrengen. Een hogere eigen inbreng kan gunstig zijn omdat het uw leningsbedrag verlaagt en mogelijk gunstigere voorwaarden oplevert. Het is echter belangrijk om met verschillende geldschieters te praten en de specifieke eisen en opties voor uw situatie te bespreken om de beste financieringsoplossing te vinden die past bij uw behoeften en budget.