Tips voor verantwoord onmiddellijk geld lenen in België

Onmiddellijk Geld Lenen: Wat Moet Je Weten?

Veel mensen komen op een bepaald moment in hun leven in een situatie waarin ze snel geld nodig hebben. Of het nu gaat om onvoorziene medische kosten, reparaties aan huis of andere noodgevallen, onmiddellijk geld lenen kan een oplossing bieden. Maar voordat je deze stap zet, zijn er enkele belangrijke zaken die je moet overwegen.

Soorten Leningen

Er zijn verschillende soorten leningen beschikbaar voor wie snel geld nodig heeft. Dit kan variëren van persoonlijke leningen tot minileningen of doorlopend krediet. Het is essentieel om het type lening te kiezen dat het beste aansluit bij jouw behoeften en financiële situatie.

Kosten en Voorwaarden

Voordat je besluit om onmiddellijk geld te lenen, is het belangrijk om de kosten en voorwaarden van de lening grondig te begrijpen. Let op de rentetarieven, aflossingstermijnen en eventuele verborgen kosten die kunnen leiden tot financiële problemen in de toekomst.

Vergelijk Verschillende Opties

Het is verstandig om verschillende kredietverstrekkers te vergelijken voordat je een beslissing neemt over het lenen van geld. Door verschillende opties te onderzoeken, kun je de beste deal vinden die past bij jouw behoeften en budget.

Verantwoord Lenen

Hoewel onmiddellijk geld lenen in noodsituaties een oplossing kan zijn, is het belangrijk om verantwoordelijk te lenen. Zorg ervoor dat je in staat bent om de lening terug te betalen volgens de overeengekomen voorwaarden om financiële problemen te voorkomen.

Kortom, onmiddellijk geld lenen kan een effectieve manier zijn om snel financiële steun te krijgen wanneer dat nodig is. Door echter goed geïnformeerd te zijn over de verschillende aspecten van leningen en verstandige keuzes te maken, kun je ervoor zorgen dat het leningsproces soepel verloopt en geen verdere problemen veroorzaakt.

16 Veelgestelde Vragen over Onmiddellijk Geld Lenen in België

- Hoe kan ik zo snel mogelijk geld lenen?

- Waar kan ik 3500 euro lenen?

- Waar kan ik 10000 euro lenen?

- Heb dringend geld nodig?

- Kan je geld lenen als je geen geld hebt?

- Waar kan ik lenen als ik op de zwarte lijst sta?

- Kan ik geld lenen zonder inkomen?

- Waar kan ik snel geld lenen zonder bank?

- Wat kost het om 100.000 euro te lenen?

- Hoe kan je snel geld lenen?

- Welke lening is het gemakkelijkst om direct te krijgen?

- Waar geld lenen als je op de zwarte lijst staat?

- Waar kan ik spoed geld lenen?

- Waar kan ik 1000 euro lenen zonder BKR toetsing?

- Hoe kan ik vandaag nog aan geld komen?

- Waar kan ik snel 2000 € lenen?

Hoe kan ik zo snel mogelijk geld lenen?

Wanneer je zo snel mogelijk geld wilt lenen, zijn er verschillende opties die je kunt overwegen. Een van de snelste manieren om direct geld te lenen is door een minilening aan te vragen bij een kredietverstrekker die snelle goedkeuring biedt. Deze leningen hebben vaak een kortere goedkeuringsperiode en kunnen binnen enkele uren op je rekening worden gestort. Het is echter belangrijk om de voorwaarden en kosten van de lening zorgvuldig te bekijken voordat je besluit om te lenen, om ervoor te zorgen dat het een verantwoorde financiële keuze is.

Waar kan ik 3500 euro lenen?

Als je op zoek bent naar een lening van 3500 euro, zijn er verschillende opties beschikbaar om dit bedrag te lenen. Je kunt contact opnemen met banken, online kredietverstrekkers of financiële instellingen die persoonlijke leningen aanbieden. Het is belangrijk om verschillende aanbieders te vergelijken en de voorwaarden van de leningen zorgvuldig te bekijken voordat je een beslissing neemt. Zorg ervoor dat je de kosten, rentetarieven en aflossingsvoorwaarden begrijpt om ervoor te zorgen dat je een weloverwogen keuze maakt bij het lenen van 3500 euro.

Waar kan ik 10000 euro lenen?

Een veelgestelde vraag over onmiddellijk geld lenen is: “Waar kan ik 10000 euro lenen?” Wanneer je op zoek bent naar een lening van 10000 euro, zijn er verschillende opties beschikbaar, zoals banken, online kredietverstrekkers en financiële instellingen. Het is belangrijk om de voorwaarden, rentetarieven en aflossingstermijnen van verschillende aanbieders te vergelijken om de beste optie te vinden die past bij jouw financiële behoeften en situatie. Door zorgvuldig onderzoek te doen en verantwoordelijk te lenen, kun je ervoor zorgen dat het leningsproces soepel verloopt en dat je in staat bent om de lening terug te betalen zonder financiële problemen te veroorzaken.

Heb dringend geld nodig?

Indien je dringend geld nodig hebt, kan onmiddellijk geld lenen een oplossing bieden voor jouw financiële behoeften. In noodsituaties waarbij je snel extra financiële middelen nodig hebt, kunnen leningen helpen om de dringende kosten te dekken. Het is echter van essentieel belang om zorgvuldig te overwegen welk type lening het meest geschikt is voor jouw situatie en om de voorwaarden en kosten van de lening goed te begrijpen voordat je een beslissing neemt. Verantwoord lenen en het maken van weloverwogen keuzes zijn cruciaal om ervoor te zorgen dat het proces van onmiddellijk geld lenen op een verantwoorde manier verloopt en geen verdere financiële problemen veroorzaakt.

Kan je geld lenen als je geen geld hebt?

Het is belangrijk om te begrijpen dat geld lenen wanneer je geen geld hebt, niet de ideale oplossing is. In de meeste gevallen vereisen kredietverstrekkers bewijs van inkomen en financiële stabiliteit voordat ze een lening goedkeuren. Als je geen geld hebt en geen vast inkomen hebt, kan het moeilijk zijn om een lening te krijgen. Het is verstandiger om alternatieve manieren te overwegen om financiële problemen aan te pakken, zoals budgetteren, hulp vragen aan familie of vrienden, of professioneel financieel advies inwinnen. Voorkomen is altijd beter dan genezen als het gaat om schulden en leningen.

Waar kan ik lenen als ik op de zwarte lijst sta?

Als je op de zwarte lijst staat, kan het moeilijk zijn om een lening te verkrijgen bij traditionele kredietverstrekkers, zoals banken. Echter, er zijn alternatieve financiële instellingen en online geldschieters die bereid zijn leningen te verstrekken aan mensen die op de zwarte lijst staan. Deze leningen kunnen echter hogere rentetarieven hebben en strengere voorwaarden om het risico voor de geldschieter te compenseren. Het is belangrijk om goed onderzoek te doen en alle opties zorgvuldig te overwegen voordat je besluit om geld te lenen terwijl je op de zwarte lijst staat. Het is ook raadzaam om professioneel advies in te winnen om ervoor te zorgen dat je een weloverwogen beslissing neemt die past bij jouw financiële situatie.

Kan ik geld lenen zonder inkomen?

Het is over het algemeen moeilijk om geld te lenen zonder een vast inkomen. Kredietverstrekkers beoordelen het risico van een lening op basis van de terugbetalingscapaciteit van de lener, die vaak wordt bepaald door het inkomen. Zonder inkomen kan het lastig zijn om aan de voorwaarden van een lening te voldoen. In sommige gevallen kunnen er echter alternatieve opties beschikbaar zijn, zoals het aantonen van andere vormen van inkomsten of het hebben van een mede-ondertekenaar met een vast inkomen om de lening te ondersteunen. Het is belangrijk om met kredietverstrekkers te praten en hun specifieke eisen te begrijpen voordat je besluit om geld te lenen zonder inkomen.

Waar kan ik snel geld lenen zonder bank?

Als u op zoek bent naar een manier om snel geld te lenen zonder tussenkomst van een bank, zijn er verschillende alternatieven beschikbaar. Een optie is om een online kredietverstrekker te overwegen die snelle leningen aanbiedt met minder strenge voorwaarden dan traditionele banken. Daarnaast kunt u ook denken aan peer-to-peer leningen waarbij particulieren geld uitlenen aan andere particulieren via online platforms. Het is echter belangrijk om voorzichtig te zijn en de voorwaarden en rentetarieven zorgvuldig te controleren voordat u besluit om geld te lenen zonder de tussenkomst van een bank, om ervoor te zorgen dat het proces transparant en betrouwbaar is.

Wat kost het om 100.000 euro te lenen?

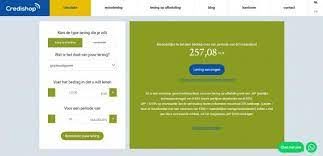

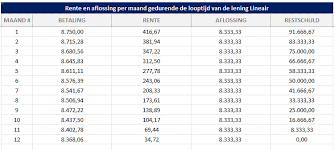

Het kost meer dan alleen het geleende bedrag van 100.000 euro wanneer je besluit om een lening af te sluiten. Naast het terugbetalen van het geleende bedrag, moet je ook rekening houden met de kosten van de lening, zoals rente en eventuele administratieve kosten. De totale kosten van het lenen van 100.000 euro zullen afhangen van factoren zoals de rentetarieven die door de kredietverstrekker worden gehanteerd en de looptijd van de lening. Het is belangrijk om deze extra kosten zorgvuldig te overwegen en te berekenen voordat je een lening afsluit, zodat je een duidelijk beeld hebt van wat het daadwerkelijk zal kosten om dit bedrag te lenen.

Hoe kan je snel geld lenen?

Als je snel geld wilt lenen, zijn er verschillende opties beschikbaar om dit te doen. Een veelvoorkomende manier om snel geld te lenen is door een persoonlijke lening aan te vragen bij een bank of kredietverstrekker. Je kunt ook overwegen om een minilening af te sluiten voor kleinere bedragen die snel moeten worden terugbetaald. Het is belangrijk om de voorwaarden en kosten van elke leenoptie zorgvuldig te overwegen en ervoor te zorgen dat je in staat bent om de lening terug te betalen volgens de afgesproken termijnen. Vergeet niet om verschillende kredietverstrekkers te vergelijken om de beste deal te vinden die past bij jouw financiële behoeften en situatie.

Welke lening is het gemakkelijkst om direct te krijgen?

De lening die over het algemeen het gemakkelijkst direct te krijgen is, is een minilening. Een minilening is een kleine lening met een korte looptijd en relatief snelle goedkeuringsprocessen. Omdat het om kleinere bedragen gaat en de terugbetalingstermijn kort is, zijn kredietverstrekkers vaak bereid om minileningen snel goed te keuren. Het aanvraagproces is meestal eenvoudig en vereist minder strenge kredietcontroles dan bij grotere leningen, waardoor het een populaire optie is voor mensen die snel wat extra geld nodig hebben. Het is echter belangrijk om de voorwaarden en kosten van een minilening zorgvuldig te bekijken voordat je ervoor kiest om deze vorm van lening aan te vragen.

Waar geld lenen als je op de zwarte lijst staat?

Als je op de zwarte lijst staat en geld wilt lenen, is het belangrijk om te weten dat traditionele kredietverstrekkers zoals banken meestal geen leningen verstrekken aan mensen op de zwarte lijst. In dergelijke gevallen kun je overwegen om contact op te nemen met alternatieve kredietverstrekkers die gespecialiseerd zijn in leningen voor mensen met een negatieve kredietgeschiedenis. Deze kredietverstrekkers bieden vaak leningen aan tegen hogere rentetarieven en striktere voorwaarden, dus het is essentieel om alle opties zorgvuldig te overwegen en ervoor te zorgen dat je de lening verantwoord kunt terugbetalen om verdere financiële problemen te voorkomen.

Waar kan ik spoed geld lenen?

Als je je afvraagt waar je spoedig geld kunt lenen, zijn er verschillende opties beschikbaar, afhankelijk van je behoeften en situatie. Je kunt overwegen om contact op te nemen met traditionele banken voor persoonlijke leningen met snelle goedkeuringstijden. Daarnaast zijn er online kredietverstrekkers die minileningen aanbieden voor kleine bedragen met snelle uitbetalingen. Het is essentieel om zorgvuldig onderzoek te doen naar de voorwaarden, rentetarieven en betrouwbaarheid van de geldschieter voordat je een beslissing neemt om spoedig geld te lenen.

Waar kan ik 1000 euro lenen zonder BKR toetsing?

Als je op zoek bent naar een lening van 1000 euro zonder BKR-toetsing, zijn er enkele opties beschikbaar, zoals minileningen of particuliere geldschieters. Het is belangrijk om te onthouden dat lenen zonder BKR-toetsing risico’s met zich mee kan brengen, aangezien deze leningen vaak hogere rentetarieven hebben. Zorg ervoor dat je de voorwaarden van de lening zorgvuldig doorneemt en alleen leent wat je kunt terugbetalen om financiële problemen te voorkomen. Het is verstandig om verschillende kredietverstrekkers te vergelijken en advies in te winnen voordat je een beslissing neemt over het lenen van geld zonder BKR-toetsing.

Hoe kan ik vandaag nog aan geld komen?

Een veelgestelde vraag over onmiddellijk geld lenen is: “Hoe kan ik vandaag nog aan geld komen?” Wanneer je dringend financiële ondersteuning nodig hebt, zijn er verschillende opties om snel aan geld te komen. Je kunt overwegen om een persoonlijke lening aan te vragen bij een kredietverstrekker, gebruik te maken van een minilening voor kleine bedragen of zelfs contact op te nemen met vrienden of familie voor hulp. Het is echter belangrijk om de kosten en voorwaarden van elke optie zorgvuldig te overwegen en ervoor te zorgen dat je verantwoordelijk leent om financiële problemen in de toekomst te voorkomen.

Waar kan ik snel 2000 € lenen?

Als je op zoek bent naar een snelle lening van 2000 €, zijn er verschillende opties beschikbaar om dit bedrag te lenen. Je kunt overwegen om contact op te nemen met banken, online kredietverstrekkers of financiële instellingen die persoonlijke leningen aanbieden. Het is belangrijk om de voorwaarden, rentetarieven en aflossingstermijnen van elke optie zorgvuldig te vergelijken voordat je een beslissing neemt. Zorg ervoor dat je verantwoord leent en dat je in staat bent om de lening terug te betalen volgens de overeengekomen voorwaarden.