jul 6, 2023

door atiyasolutions

behoeften, deskundige adviseurs, droomwoning, financiële lasten, financiële middelen, financiering, flexibiliteit, formules, herfinanciering, huis, investering, kbc hypothecaire lening, klant, kosten, lening, looptijden op maat, marktomstandigheden, persoonlijke benadering klantgericht benadering geïntegreerde aanpak verzekeringen spaar- en be, persoonlijke situatie, planning, rentetarieven, transparantie, variabele rentevoeten, vaste rentevoeten, voorwaarden

KBC Hypothecaire Lening: Financiering op maat voor uw droomwoning

Het kopen van een huis is een grote stap in het leven. Het is een investering die zorgvuldige planning en de juiste financiële middelen vereist. Bij KBC begrijpen we dat elke klant unieke behoeften heeft als het gaat om het financieren van hun droomwoning. Daarom bieden wij de KBC hypothecaire lening aan, een flexibele en op maat gemaakte financieringsoplossing.

Met de KBC hypothecaire lening kunt u rekenen op een aantal belangrijke voordelen. Ten eerste bieden wij competitieve rentetarieven die passen bij uw persoonlijke situatie en de marktomstandigheden. Onze deskundige adviseurs begeleiden u bij het vinden van de beste rentevoet en helpen u de financiële lasten in evenwicht te brengen met uw budget.

Daarnaast kunt u bij KBC rekenen op transparantie en duidelijkheid gedurende het hele proces. We leggen alle kosten en voorwaarden helder uit, zodat u precies weet waar u aan toe bent. Geen verrassingen achteraf, maar eerlijke en betrouwbare informatie.

Een ander voordeel van de KBC hypothecaire lening is flexibiliteit. We begrijpen dat uw financiële situatie kan veranderen gedurende de looptijd van uw lening. Daarom bieden wij verschillende formules aan, zoals vaste of variabele rentevoeten, looptijden op maat en zelfs mogelijkheden tot herfinanciering. Op die manier kunt u uw lening aanpassen aan veranderende omstandigheden en uw financiële doelen blijven nastreven.

Bij KBC hechten we ook veel belang aan een persoonlijke en klantgerichte benadering. Onze adviseurs staan klaar om u te begeleiden en al uw vragen te beantwoorden. Ze luisteren naar uw wensen en behoeften, en helpen u bij het maken van de juiste keuzes op basis van uw persoonlijke situatie.

Bovendien biedt KBC een geïntegreerde aanpak waarbij u kunt profiteren van andere diensten die wij aanbieden, zoals verzekeringen, spaar- en beleggingsmogelijkheden. Dit stelt u in staat om een totaaloplossing te vinden die past bij uw financiële behoeften en doelstellingen.

Of u nu op zoek bent naar een hypothecaire lening voor de aankoop van een huis, het bouwen of renoveren van een woning, of het herfinancieren van uw bestaande lening, de KBC hypothecaire lening is er om u te helpen. Wij streven ernaar om onze klanten de beste financiële oplossingen te bieden, zodat ze hun droomwoning kunnen realiseren zonder zich zorgen te hoeven maken over hun financiën.

Neem vandaag nog contact op met KBC en ontdek hoe wij u kunnen helpen bij het realiseren van uw vastgoeddromen. Onze ervaren adviseurs staan voor u klaar en begeleiden u graag door het hele proces. Samen vinden we de perfecte hypothecaire lening die past bij uw behoeften en uw financiële doelen.

9 Veelgestelde vragen over KBC Hypothecaire Leningen

- Wat is de rentevoet van een KBC hypothecaire lening?

- Welke documenten heb ik nodig om een KBC hypothecaire lening aan te vragen?

- Wat zijn de voorwaarden van een KBC hypothecaire lening?

- Hoeveel kan ik lenen met een KBC hypothecaire lening?

- Is er een maximumtermijn voor mijn KBC hypothecaire lening?

- Wat gebeurt er als ik mijn maandelijkse betaling niet op tijd doe bij een KBC hypothecair krediet?

- Kan ik extra aflossingen doen op mijn KBC hypothecair krediet?

- Kan ik mijn rentevoet wijzigen bij mijn KBC Hypotheeklening?

- Kan ik overstappen naar andere financiële instelling als kredietnemer van een KBC Hypotheeklening?

Wat is de rentevoet van een KBC hypothecaire lening?

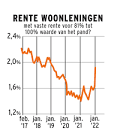

De rentevoet van een KBC hypothecaire lening kan variëren en is afhankelijk van verschillende factoren, waaronder de marktomstandigheden, het geleende bedrag, de looptijd van de lening en uw persoonlijke financiële situatie. Het is daarom moeilijk om een specifieke rentevoet te noemen zonder gedetailleerde informatie over uw situatie.

Bij KBC streven we ernaar om onze klanten competitieve rentetarieven aan te bieden die passen bij hun specifieke behoeften. Onze deskundige adviseurs staan klaar om u te begeleiden en u te voorzien van een gepersonaliseerd voorstel op basis van uw individuele situatie.

Als u geïnteresseerd bent in het verkrijgen van een hypothecaire lening bij KBC en wilt weten welke rentevoet voor u van toepassing zou zijn, raad ik u aan contact op te nemen met een KBC-adviseur. Zij kunnen uw persoonlijke situatie analyseren en u voorzien van gedetailleerde informatie over de rentevoeten en andere voorwaarden die op dat moment gelden.

Onthoud dat het belangrijk is om verschillende leningsopties te vergelijken voordat u een definitieve beslissing neemt. Op die manier kunt u ervoor zorgen dat u de beste financiële oplossing vindt die past bij uw behoeften en doelstellingen.

Welke documenten heb ik nodig om een KBC hypothecaire lening aan te vragen?

Bij het aanvragen van een KBC hypothecaire lening zijn er enkele documenten die u nodig heeft om uw aanvraag te voltooien. Deze documenten zijn essentieel om uw financiële situatie te beoordelen en ervoor te zorgen dat de lening op maat wordt gemaakt voor uw behoeften. Hier is een lijst van de belangrijkste documenten die u moet verstrekken:

- Identiteitsbewijs: U moet een geldig identiteitsbewijs verstrekken, zoals een identiteitskaart of paspoort.

- Bewijs van inkomen: Om uw financiële stabiliteit te beoordelen, moet u bewijzen van inkomen verstrekken, zoals loonfiches, inkomsten uit zelfstandige activiteiten, huurinkomsten of pensioenuitkeringen.

- Werkgeversverklaring: Als u in loondienst bent, heeft u een werkgeversverklaring nodig waarin uw functie, dienstverband en inkomen worden vermeld.

- Bewijs van eigen middelen: U moet aantonen dat u over voldoende eigen middelen beschikt om eventuele kosten zoals notariskosten, registratierechten of andere bijkomende kosten te kunnen betalen.

- Eigendomsdocumenten: Als u al een woning bezit die als onderpand dient voor de lening, moet u eigendomsdocumenten verstrekken, zoals de eigendomsakte.

- Overzicht van schulden en verplichtingen: Het is belangrijk om een overzicht te geven van eventuele bestaande leningen of andere financiële verplichtingen die u heeft.

- Bankafschriften: U moet recente bankafschriften verstrekken om uw financiële situatie te verifiëren en uw uitgavenpatroon te beoordelen.

- Bouw- of aankoopplannen: Als u van plan bent om een woning te bouwen of te renoveren, moet u bouw- of aankoopplannen verstrekken, inclusief offertes van aannemers.

Het is belangrijk op te merken dat deze lijst niet uitputtend is en dat er mogelijk aanvullende documenten nodig zijn, afhankelijk van uw specifieke situatie. Het beste is om contact op te nemen met KBC voor een gedetailleerde lijst van vereiste documenten en om eventuele vragen te stellen met betrekking tot uw aanvraag. Hun deskundige adviseurs staan klaar om u te begeleiden door het proces en u te helpen bij elke stap van de aanvraag van uw hypothecaire lening.

Wat zijn de voorwaarden van een KBC hypothecaire lening?

Bij KBC hanteren we verschillende voorwaarden voor een hypothecaire lening. Hier zijn enkele belangrijke aspecten om rekening mee te houden:

- Inkomen en terugbetalingscapaciteit: U moet kunnen aantonen dat u voldoende inkomen heeft om de lening terug te betalen. Dit kan worden aangetoond aan de hand van loonstrookjes, belastingaangiften of andere relevante documenten.

- Eigen inbreng: In de meeste gevallen wordt er van u verwacht dat u een bepaald percentage van de aankoopprijs of bouwkosten zelf financiert. Dit wordt ook wel eigen inbreng genoemd. Het exacte percentage kan variëren afhankelijk van uw situatie en het type lening dat u aanvraagt.

- Onderpand: Een hypothecaire lening vereist meestal een onderpand, zoals het huis dat u wilt kopen of renoveren. Het onderpand dient als zekerheid voor de lening en kan worden verkocht door de bank als u niet aan uw betalingsverplichtingen voldoet.

- Verzekeringen: Het is vaak verplicht om bepaalde verzekeringen af te sluiten in combinatie met een hypothecaire lening, zoals een schuldsaldoverzekering die ervoor zorgt dat uw lening wordt afbetaald bij overlijden.

- Looptijd en rentevoet: U kunt kiezen uit verschillende looptijden voor uw hypothecaire lening, variërend van enkele jaren tot tientallen jaren, afhankelijk van uw behoeften en financiële situatie. Daarnaast kunt u kiezen tussen een vaste of variabele rentevoet, waarbij de vaste rentevoet gedurende de looptijd van de lening onveranderd blijft en de variabele rentevoet kan fluctueren.

Het is belangrijk om te vermelden dat deze voorwaarden kunnen variëren afhankelijk van uw persoonlijke situatie, het type lening dat u aanvraagt en eventuele specifieke wettelijke vereisten. Het is daarom raadzaam om contact op te nemen met een adviseur bij KBC voor een gedetailleerde analyse van uw situatie en om meer informatie te verkrijgen over de specifieke voorwaarden die van toepassing zijn op uw hypothecaire lening.

Hoeveel kan ik lenen met een KBC hypothecaire lening?

Bij KBC begrijpen we dat elke klant unieke financiële behoeften heeft. Daarom is het bedrag dat u kunt lenen met een KBC hypothecaire lening afhankelijk van verschillende factoren, zoals uw inkomen, uw uitgaven, de waarde van het pand en uw terugbetalingscapaciteit.

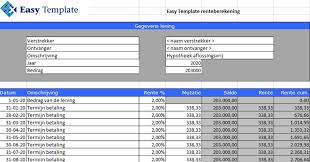

Om een idee te krijgen van het bedrag dat u kunt lenen, kunt u gebruikmaken van onze online simulatietool. Met deze tool kunt u eenvoudig en snel berekenen hoeveel u maandelijks zou kunnen aflossen en hoeveel u in totaal zou kunnen lenen.

Het is echter belangrijk op te merken dat de simulatietool slechts een indicatie geeft en dat een grondige analyse van uw financiële situatie nodig is om het exacte bedrag te bepalen dat u kunt lenen. Daarom raden we altijd aan om contact op te nemen met een van onze deskundige adviseurs. Zij zullen uw persoonlijke situatie in detail bekijken en u helpen bij het bepalen van het maximale leenbedrag dat bij uw specifieke behoeften past.

Onze adviseurs staan klaar om al uw vragen te beantwoorden en u te begeleiden bij elke stap van het proces. Ze zullen rekening houden met alle relevante factoren om ervoor te zorgen dat u een hypothecaire lening krijgt die past bij uw financiële mogelijkheden en doelen.

Neem vandaag nog contact op met KBC voor meer informatie over onze hypothecaire leningen en ontdek hoeveel u kunt lenen voor de aankoop van uw droomwoning.

Is er een maximumtermijn voor mijn KBC hypothecaire lening?

Bij KBC is er inderdaad een maximumtermijn voor de hypothecaire lening. De maximale looptijd kan variëren afhankelijk van verschillende factoren, waaronder het type lening en uw individuele situatie.

Over het algemeen biedt KBC hypothecaire leningen met looptijden tot 30 jaar. Deze termijn stelt u in staat om uw lening af te lossen over een langere periode, waardoor u maandelijkse betalingen kunt spreiden en uw financiële lasten beter kunt beheren.

Het is belangrijk op te merken dat de maximale looptijd ook kan worden beïnvloed door andere factoren, zoals het bedrag van de lening, uw leeftijd en uw kredietwaardigheid. Het is raadzaam om contact op te nemen met een KBC-adviseur om uw specifieke situatie te bespreken en de mogelijkheden voor een hypothecaire lening op maat te verkennen.

Onze deskundige adviseurs staan klaar om al uw vragen te beantwoorden en u te begeleiden bij het vinden van de juiste looptijd voor uw hypothecaire lening. Ze zullen rekening houden met uw persoonlijke omstandigheden en doelen, zodat u een weloverwogen beslissing kunt nemen die past bij uw financiële behoeften.

Neem vandaag nog contact op met KBC en ontdek hoe wij u kunnen helpen bij het vinden van de juiste hypothecaire lening met een passende looptijd voor uw situatie.

Wat gebeurt er als ik mijn maandelijkse betaling niet op tijd doe bij een KBC hypothecair krediet?

Wanneer u een hypothecair krediet bij KBC heeft afgesloten, is het belangrijk om uw maandelijkse betalingen op tijd te voldoen. Als u een betaling mist of te laat betaalt, kunnen er verschillende gevolgen zijn:

- Boetes en rente: Als u niet op tijd betaalt, kan KBC boetes en vertragingsrente in rekening brengen. Deze extra kosten kunnen de totale kosten van uw lening verhogen.

- Negatieve invloed op uw kredietwaardigheid: Het niet nakomen van uw betalingsverplichtingen kan leiden tot een negatieve vermelding op uw kredietrapport. Dit kan van invloed zijn op uw kredietwaardigheid en toekomstige leningsaanvragen bemoeilijken.

- Herinneringen en aanmaningen: KBC zal u herinneringen sturen als u een betaling mist. Deze herinneringen kunnen per post, e-mail of telefoon worden verstuurd. Als u blijft achterlopen met betalingen, kan KBC overgaan tot het sturen van aanmaningen om u aan te sporen de openstaande bedragen te voldoen.

- Mogelijke juridische stappen: In extreme gevallen kan KBC juridische stappen ondernemen om het openstaande bedrag terug te vorderen. Dit kan resulteren in gerechtelijke procedures en bijkomende kosten.

Om problemen te voorkomen, is het belangrijk om altijd uw maandelijkse betalingen op tijd te doen. Als u merkt dat u moeite heeft om aan uw betalingsverplichtingen te voldoen, is het raadzaam om zo snel mogelijk contact op te nemen met KBC. Zij kunnen samen met u naar mogelijke oplossingen kijken, zoals het herzien van de betalingsregeling of het aanpassen van de leningsvoorwaarden.

Het is altijd verstandig om open en transparant te communiceren met uw kredietverstrekker als u problemen ondervindt bij het voldoen aan uw betalingsverplichtingen. Op die manier kunt u samen werken aan een haalbare oplossing en verdere complicaties voorkomen.

Ja, bij KBC heeft u de mogelijkheid om extra aflossingen te doen op uw hypothecair krediet. Het is een flexibele optie die u in staat stelt om sneller uw lening af te lossen en mogelijk rentekosten te besparen.

Het proces van extra aflossingen bij KBC is eenvoudig en transparant. U kunt ervoor kiezen om periodiek extra bedragen toe te voegen aan uw maandelijkse aflossingen of om een eenmalige extra betaling te doen. Het bedrag dat u wilt aflossen, bepaalt u zelf.

Het is belangrijk op te merken dat er voor sommige hypothecaire leningen een wettelijke beperking kan zijn op het totale bedrag dat u per jaar extra kunt aflossen zonder boete. Deze beperking kan variëren afhankelijk van de specifieke voorwaarden van uw leningsovereenkomst. Daarom raden we aan om contact op te nemen met uw KBC-adviseur voor meer informatie over de mogelijkheden en beperkingen met betrekking tot extra aflossingen op uw specifieke hypothecair krediet.

Het doen van extra aflossingen kan verschillende voordelen hebben. Ten eerste vermindert het de totale looptijd van uw lening, waardoor u sneller schuldenvrij bent. Bovendien kunt u door extra aflossingen rentekosten besparen, omdat het openstaande saldo van uw lening wordt verminderd.

Als u overweegt om extra aflossingen te doen, is het raadzaam om eerst de financiële gevolgen en mogelijke besparingen te evalueren. Uw KBC-adviseur kan u helpen bij het berekenen van de impact van extra aflossingen op uw lening en u adviseren over de beste aanpak op basis van uw persoonlijke situatie.

Kortom, bij KBC heeft u de mogelijkheid om extra aflossingen te doen op uw hypothecair krediet. Het is een flexibele optie die u in staat stelt om sneller uw lening af te lossen en mogelijk rentekosten te besparen. Neem contact op met uw KBC-adviseur voor meer informatie en advies over extra aflossingen op uw specifieke hypothecaire lening.

Kan ik mijn rentevoet wijzigen bij mijn KBC Hypotheeklening?

Ja, bij KBC is het mogelijk om de rentevoet van uw hypotheeklening te wijzigen. Dit kan interessant zijn als de marktrente is gedaald en u wilt profiteren van lagere rentetarieven. Het wijzigen van de rentevoet kan u helpen om uw maandelijkse aflossingen te verlagen en zo uw financiële lasten te verminderen.

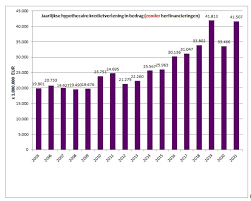

Bij KBC bieden we verschillende mogelijkheden om uw rentevoet aan te passen. Een veel voorkomende optie is het herfinancieren van uw lening. Dit houdt in dat u een nieuwe lening afsluit met een lagere rentevoet en deze gebruikt om uw bestaande lening af te lossen. Door dit te doen, kunt u profiteren van de gunstigere voorwaarden die momenteel beschikbaar zijn.

Het is belangrijk op te merken dat er kosten verbonden kunnen zijn aan het wijzigen van uw rentevoet, zoals dossierkosten of eventuele boetes voor vroegtijdige terugbetaling van uw huidige lening. Het is raadzaam om contact op te nemen met een adviseur bij KBC om de exacte kosten en voorwaarden te bespreken voordat u besluit uw rentevoet te wijzigen.

Het wijzigen van de rentevoet van uw KBC Hypotheeklening kan een slimme zet zijn om geld te besparen op lange termijn. Neem contact op met KBC en bespreek uw mogelijkheden met een adviseur die u zal begeleiden bij het nemen van de beste beslissing op basis van uw persoonlijke situatie.

Kan ik overstappen naar andere financiële instelling als kredietnemer van een KBC Hypotheeklening?

Ja, als kredietnemer van een KBC Hypotheeklening heeft u het recht om over te stappen naar een andere financiële instelling. Dit staat bekend als het herfinancieren van uw lening.

Het herfinancieren van uw lening houdt in dat u de bestaande lening bij KBC vervroegd aflost en een nieuwe lening afsluit bij een andere financiële instelling. Dit kan verschillende redenen hebben, zoals het vinden van betere rentetarieven, gunstigere voorwaarden of een betere klantenservice.

Voordat u besluit over te stappen naar een andere financiële instelling, is het belangrijk om de voorwaarden en kosten zorgvuldig te vergelijken. Houd rekening met eventuele boeterentes die in rekening kunnen worden gebracht door KBC voor het vervroegd aflossen van uw lening.

Daarnaast is het raadzaam om advies in te winnen bij een financieel adviseur of hypotheekmakelaar om ervoor te zorgen dat u de juiste keuze maakt en dat de nieuwe lening aansluit bij uw financiële behoeften en doelen.

Houd er rekening mee dat elke situatie uniek is en dat de mogelijkheden kunnen variëren op basis van uw individuele omstandigheden en de voorwaarden van uw huidige leningsovereenkomst met KBC. Het is daarom raadzaam om contact op te nemen met KBC of een andere financiële instelling voor specifieke informatie en begeleiding bij het overstappen naar een andere hypothecaire lening.