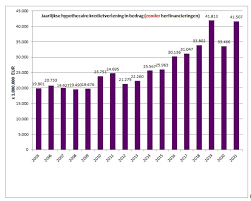

Simuleer Hypothecaire Lening: Bereken uw Financiële Toekomst

Simuleer Hypothecaire Lening: Een Stapsgewijze Gids

Een hypothecaire lening is een belangrijke financiële beslissing die van invloed kan zijn op uw leven op lange termijn. Voordat u zich verbindt tot een hypothecaire lening, is het verstandig om een simulatie uit te voeren om inzicht te krijgen in de mogelijke kosten en aflossingen.

Stap 1: Verzamel Informatie

Voordat u begint met het simuleren van uw hypothecaire lening, verzamel alle relevante informatie, zoals het geleende bedrag, de looptijd van de lening, het rentepercentage en eventuele bijkomende kosten.

Stap 2: Zoek een Betrouwbare Simulator

Zoek online naar betrouwbare tools of websites die u kunnen helpen bij het simuleren van uw hypothecaire lening. Zorg ervoor dat de simulator recente rentetarieven en andere relevante parameters gebruikt.

Stap 3: Voer Gegevens In

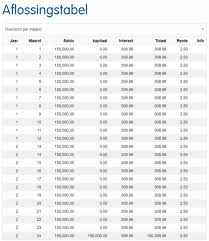

Vul de vereiste gegevens in de simulator in, zoals het leenbedrag, de looptijd en het rentepercentage. Sommige simulators bieden ook opties voor extra aflossingen of herfinancieringsmogelijkheden.

Stap 4: Analyseer Resultaten

Nadat u alle gegevens heeft ingevoerd, genereert de simulator een overzicht van uw maandelijkse aflossingen, totale interestkosten en andere relevante informatie. Analyseer deze resultaten zorgvuldig om een goed beeld te krijgen van wat u kunt verwachten.

Stap 5: Vergelijk Verschillende Opties

Gebruik de resultaten van de simulatie om verschillende leningsopties te vergelijken en te bepalen welke het meest geschikt is voor uw financiële situatie. Let op zaken als flexibiliteit, vaste of variabele rentevoeten en eventuele extra kosten.

Conclusie

Het simuleren van een hypothecaire lening is een essentiële stap bij het nemen van een weloverwogen beslissing over uw financiën. Door deze gids te volgen en gebruik te maken van betrouwbare tools kunt u zich beter voorbereiden op het afsluiten van een hypothecaire lening die past bij uw behoeften en budget.

Voordelen van het Simuleren van een Hypothecaire Lening: Inzicht, Vergelijking en Transparantie

- Geeft inzicht in mogelijke maandelijkse aflossingen.

- Helpt bij het vergelijken van verschillende leningsopties.

- Biedt een overzicht van totale interestkosten.

- Maakt het mogelijk om de invloed van extra aflossingen te bekijken.

- Kan helpen bij het plannen van uw financiële toekomst.

- Geeft duidelijkheid over de impact van rentepercentages op de lening.

- Stelt u in staat om te experimenteren met verschillende looptijden en bedragen.

- Voorkomt verrassingen door transparantie over kosten en voorwaarden.

Vier Nadelen van het Simuleren van een Hypothecaire Lening

- De simulatie kan slechts een schatting zijn en de werkelijke kosten kunnen variëren afhankelijk van verschillende factoren.

- Sommige online simulatietools bieden mogelijk beperkte opties of parameters, waardoor de nauwkeurigheid van de berekeningen kan worden beïnvloed.

- Simulaties houden vaak geen rekening met veranderende rentetarieven gedurende de looptijd van de lening, wat tot verrassingen kan leiden.

- Het gebruik van meerdere simulatietools kan verwarrend zijn en inconsistenties in resultaten opleveren.

Geeft inzicht in mogelijke maandelijkse aflossingen.

Het simuleren van een hypothecaire lening biedt waardevol inzicht in de mogelijke maandelijkse aflossingen die gepaard gaan met de lening. Door gebruik te maken van een simulator kunnen potentiële leners een duidelijk beeld krijgen van hoeveel ze elke maand zouden moeten betalen, rekening houdend met factoren zoals het leenbedrag, de looptijd van de lening en het rentepercentage. Dit stelt individuen in staat om realistische budgetten op te stellen en zich voor te bereiden op hun financiële verplichtingen op lange termijn. Het geeft hen ook de mogelijkheid om verschillende scenario’s te verkennen en te bepalen welke aflossingsstructuur het meest haalbaar en comfortabel is voor hun financiële situatie.

Helpt bij het vergelijken van verschillende leningsopties.

Een van de voordelen van het simuleren van een hypothecaire lening is dat het helpt bij het vergelijken van verschillende leningsopties. Door gebruik te maken van een simulatietool kunnen potentiële leners gemakkelijk verschillende scenario’s analyseren en de impact van variabelen zoals leenbedrag, looptijd en rentepercentage op hun maandelijkse aflossingen en totale kosten evalueren. Dit stelt hen in staat om weloverwogen beslissingen te nemen en de leningsoptie te kiezen die het beste aansluit bij hun financiële doelen en behoeften.

Biedt een overzicht van totale interestkosten.

Een van de voordelen van het simuleren van een hypothecaire lening is dat het een overzicht biedt van de totale interestkosten die gedurende de looptijd van de lening kunnen worden verwacht. Door deze informatie inzichtelijk te maken, kunnen leners beter begrijpen hoeveel zij uiteindelijk zullen betalen aan rente en kunnen zij hun financiële planning hierop afstemmen. Het overzicht van totale interestkosten stelt mensen in staat om weloverwogen beslissingen te nemen en zich bewust te zijn van de financiële verplichtingen die gepaard gaan met het aangaan van een hypothecaire lening.

Maakt het mogelijk om de invloed van extra aflossingen te bekijken.

Een belangrijk voordeel van het simuleren van een hypothecaire lening is dat het u in staat stelt om de invloed van extra aflossingen te bekijken. Door gebruik te maken van een simulator kunt u experimenteren met verschillende scenario’s waarbij u extra aflossingen doet op uw lening. Op die manier krijgt u inzicht in hoe deze extra betalingen de totale kosten, de looptijd van de lening en de maandelijkse aflossingen beïnvloeden. Dit stelt u in staat om een strategie te ontwikkelen die past bij uw financiële doelen en om sneller schuldenvrij te worden. Het kunnen visualiseren van deze impact kan u helpen bij het nemen van weloverwogen beslissingen over uw hypothecaire lening.

Kan helpen bij het plannen van uw financiële toekomst.

Het simuleren van een hypothecaire lening kan u helpen bij het plannen van uw financiële toekomst door u inzicht te geven in de mogelijke kosten en aflossingen die gepaard gaan met het aangaan van een hypotheek. Door vooraf verschillende scenario’s te simuleren, kunt u beter anticiperen op uw toekomstige financiële verplichtingen en een realistisch budget opstellen. Dit stelt u in staat om weloverwogen beslissingen te nemen en uw financiën op lange termijn effectief te beheren.

Geeft duidelijkheid over de impact van rentepercentages op de lening.

Het simuleren van een hypothecaire lening biedt duidelijkheid over de impact van rentepercentages op de lening. Door verschillende rentevoeten in de simulatie te gebruiken, krijgt u inzicht in hoe kleine veranderingen in het rentepercentage een aanzienlijke invloed kunnen hebben op de totale kosten van de lening en de maandelijkse aflossingen. Dit stelt u in staat om beter te begrijpen hoe rentetarieven uw financiële verplichtingen kunnen beïnvloeden en stelt u in staat om weloverwogen beslissingen te nemen bij het kiezen van een hypothecaire lening die past bij uw budget en behoeften.

Stelt u in staat om te experimenteren met verschillende looptijden en bedragen.

Een van de voordelen van het simuleren van een hypothecaire lening is dat het u in staat stelt om te experimenteren met verschillende looptijden en bedragen. Door gebruik te maken van een simulator kunt u gemakkelijk variëren met de looptijd van de lening en het geleende bedrag, waardoor u verschillende scenario’s kunt verkennen en de impact ervan op uw maandelijkse aflossingen en totale kosten kunt begrijpen. Op deze manier krijgt u een beter inzicht in welke combinatie van looptijd en bedrag het meest geschikt is voor uw financiële situatie en toekomstplannen.

Voorkomt verrassingen door transparantie over kosten en voorwaarden.

Het simuleren van een hypothecaire lening biedt het voordeel van het voorkomen van verrassingen door transparantie over kosten en voorwaarden. Door een simulatie uit te voeren, krijgt u een duidelijk inzicht in de totale kosten, maandelijkse aflossingen en alle voorwaarden die van toepassing zijn op de lening. Deze transparantie stelt u in staat om goed geïnformeerde beslissingen te nemen en eventuele verborgen kosten of onverwachte voorwaarden te vermijden. Het helpt bij het creëren van financiële zekerheid en vertrouwen bij het aangaan van een hypothecaire lening.

De simulatie kan slechts een schatting zijn en de werkelijke kosten kunnen variëren afhankelijk van verschillende factoren.

Een belangrijk nadeel van het simuleren van een hypothecaire lening is dat de resulterende schatting slechts een benadering is en dat de werkelijke kosten kunnen variëren afhankelijk van verschillende factoren. Factoren zoals veranderende rentetarieven, onverwachte kosten of wijzigingen in de looptijd van de lening kunnen leiden tot aanzienlijke verschillen tussen de gesimuleerde en uiteindelijke kosten. Het is daarom essentieel voor potentiële leners om zich bewust te zijn van deze beperking en voorbereid te zijn op mogelijke variaties in de werkelijke financiële verplichtingen bij het afsluiten van een hypothecaire lening.

Sommige online simulatietools bieden mogelijk beperkte opties of parameters, waardoor de nauwkeurigheid van de berekeningen kan worden beïnvloed.

Sommige online simulatietools voor het simuleren van hypothecaire leningen kunnen beperkte opties of parameters bieden, wat de nauwkeurigheid van de berekeningen kan beïnvloeden. Het is belangrijk om te erkennen dat niet alle tools dezelfde mate van detail en flexibiliteit bieden, waardoor gebruikers mogelijk geen volledig inzicht krijgen in alle mogelijke leningsscenario’s. Het is daarom raadzaam om kritisch te zijn bij het gebruik van dergelijke tools en indien mogelijk meerdere bronnen te raadplegen om een goed onderbouwde beslissing te nemen over een hypothecaire lening.

Simulaties houden vaak geen rekening met veranderende rentetarieven gedurende de looptijd van de lening, wat tot verrassingen kan leiden.

Een nadeel van het simuleren van een hypothecaire lening is dat simulaties vaak geen rekening houden met de mogelijkheid van veranderende rentetarieven gedurende de looptijd van de lening. Dit kan leiden tot verrassingen voor de lener, aangezien de werkelijke kosten en aflossingen kunnen afwijken van wat aanvankelijk werd gesimuleerd. Het is daarom belangrijk voor leners om zich bewust te zijn van dit aspect en indien mogelijk rekening te houden met mogelijke renteschommelingen bij het plannen van hun financiën en leningsbeslissingen.

Het gebruik van meerdere simulatietools kan verwarrend zijn en inconsistenties in resultaten opleveren.

Het nadeel van het gebruik van meerdere simulatietools voor het simuleren van een hypothecaire lening is dat dit verwarrend kan zijn en inconsistenties in de resultaten kan opleveren. Elk hulpmiddel kan verschillende algoritmes, parameters en aannames hanteren, wat kan leiden tot uiteenlopende uitkomsten. Dit gebrek aan consistentie kan het moeilijk maken om een duidelijk beeld te krijgen van uw financiële verplichtingen en om weloverwogen beslissingen te nemen over uw lening. Het is daarom belangrijk om bij het simuleren van een hypothecaire lening één betrouwbare en consistente tool te gebruiken om verwarring en onnauwkeurigheden te voorkomen.