Alles over huisleningrente: Tips voor het vinden van de beste rentevoet

Alles wat u moet weten over huisleningrente

De rente op uw huislening is een van de belangrijkste aspecten om rekening mee te houden bij het kopen van een huis. Het bepaalt immers hoeveel u maandelijks zult moeten betalen en hoeveel de totale kostprijs van uw lening zal zijn.

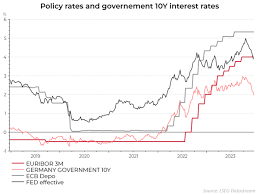

De rentevoet kan vast of variabel zijn. Een vaste rentevoet blijft gedurende de hele looptijd van de lening hetzelfde, terwijl een variabele rentevoet kan veranderen op basis van marktomstandigheden. Het is belangrijk om te begrijpen welk type rentevoet het meest geschikt is voor uw situatie.

Bij het vergelijken van leningen is het ook essentieel om rekening te houden met bijkomende kosten, zoals dossierkosten, schattingskosten en notariskosten. Deze kunnen de uiteindelijke kostprijs van uw lening aanzienlijk beïnvloeden.

Daarnaast kunnen verschillende banken verschillende rentevoeten aanbieden, dus het loont de moeite om verschillende aanbieders te vergelijken voordat u een beslissing neemt. Het is ook mogelijk om te onderhandelen over de rentevoet met uw bankier, vooral als u een goede kredietwaardigheid heeft.

Kortom, het begrijpen van hoe huisleningrente werkt en welke factoren van invloed zijn op de rentevoet kan u helpen om de beste beslissing te nemen bij het afsluiten van een lening voor uw huis.

9 Tips voor het Optimaliseren van je Hypotheekrente in België

- Vergelijk rentetarieven van verschillende geldverstrekkers.

- Let op de looptijd van de lening en hoe dit de rente beïnvloedt.

- Onderhandel over de rentevoet om mogelijk een beter tarief te krijgen.

- Houd rekening met eventuele extra kosten bij het afsluiten van de lening.

- Overweeg een vaste of variabele rente, afhankelijk van je financiële situatie.

- Bekijk of je in aanmerking komt voor eventuele subsidies of belastingvoordelen.

- Wees bewust van de totale kosten over de gehele looptijd van de lening.

- Zorg ervoor dat je alle voorwaarden en clausules begrijpt voordat je tekent.

- Raadpleeg een financieel adviseur voor persoonlijk advies op maat.

Vergelijk rentetarieven van verschillende geldverstrekkers.

Een belangrijke tip bij het afsluiten van een huislening is om de rentetarieven van verschillende geldverstrekkers te vergelijken. Door verschillende aanbieders te onderzoeken en hun rentevoeten te vergelijken, kunt u een beter inzicht krijgen in welke lening het meest voordelig is voor uw situatie. Het loont de moeite om de tijd te nemen om offertes aan te vragen en te onderhandelen over de rentevoet, aangezien zelfs kleine verschillen in rentetarieven over de looptijd van de lening aanzienlijke besparingen kunnen opleveren. Het vergelijken van rentetarieven stelt u in staat om een weloverwogen beslissing te nemen en ervoor te zorgen dat u de meest gunstige voorwaarden krijgt voor uw huislening.

Let op de looptijd van de lening en hoe dit de rente beïnvloedt.

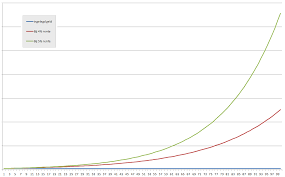

Het is belangrijk om aandacht te besteden aan de looptijd van de lening en hoe dit van invloed kan zijn op de rente. Over het algemeen geldt dat hoe langer de looptijd van de lening, hoe hoger de rente zal zijn. Dit komt doordat banken een hoger risico lopen bij langere looptijden en dit kan resulteren in een hogere rente. Het is daarom verstandig om goed na te denken over de looptijd van uw lening en te begrijpen hoe dit de uiteindelijke kosten van uw huislening kan beïnvloeden.

Onderhandel over de rentevoet om mogelijk een beter tarief te krijgen.

Het is verstandig om te onderhandelen over de rentevoet bij het afsluiten van een huislening, omdat dit u mogelijk kan helpen om een beter tarief te krijgen. Banken zijn vaak bereid om te luisteren naar uw argumenten en kunnen soms flexibel zijn in het aanbieden van gunstigere voorwaarden, vooral als u een goede kredietwaardigheid heeft. Door actief te onderhandelen over de rentevoet kunt u mogelijk besparen op de totale kosten van uw lening en zo financieel voordeel behalen op lange termijn.

Houd rekening met eventuele extra kosten bij het afsluiten van de lening.

Bij het afsluiten van een huislening is het belangrijk om rekening te houden met eventuele extra kosten die kunnen optreden. Naast de rentevoet zijn er vaak bijkomende kosten zoals dossierkosten, schattingskosten en notariskosten die de totale kostprijs van de lening kunnen beïnvloeden. Het is verstandig om deze extra kosten in overweging te nemen bij het vergelijken van leningen, zodat u een duidelijk beeld krijgt van wat de lening uiteindelijk zal kosten. Het vooraf begrijpen en budgetteren van deze extra kosten kan helpen om verrassingen te voorkomen en ervoor te zorgen dat u financieel goed voorbereid bent bij het afsluiten van uw huislening.

Overweeg een vaste of variabele rente, afhankelijk van je financiële situatie.

Bij het kiezen van een huisleningrente is het belangrijk om te overwegen of een vaste of variabele rente het meest geschikt is voor jouw financiële situatie. Een vaste rentevoet biedt stabiliteit doordat de rente gedurende de hele looptijd van de lening ongewijzigd blijft, wat voorspelbaarheid biedt bij het plannen van je budget. Aan de andere kant kan een variabele rentevoet gunstig zijn als je denkt dat de marktrente zal dalen, omdat dit lagere maandelijkse betalingen kan opleveren. Het is verstandig om zorgvuldig na te denken over welk type rentevoet het beste aansluit bij jouw financiële behoeften en risicobereidheid.

Bekijk of je in aanmerking komt voor eventuele subsidies of belastingvoordelen.

Bekijk of je in aanmerking komt voor eventuele subsidies of belastingvoordelen bij het afsluiten van een huislening. Sommige overheden bieden subsidies of belastingvoordelen aan huizenkopers om de aankoop van een woning betaalbaarder te maken. Door te onderzoeken welke financiële voordelen beschikbaar zijn, kun je mogelijk geld besparen op de totale kosten van je lening en je maandelijkse aflossingen verlagen. Het is daarom verstandig om te informeren bij relevante instanties en goed te begrijpen welke steunmaatregelen beschikbaar zijn voor jouw specifieke situatie.

Wees bewust van de totale kosten over de gehele looptijd van de lening.

Bij het afsluiten van een huislening is het essentieel om bewust te zijn van de totale kosten over de gehele looptijd van de lening. Het is niet alleen belangrijk om naar de maandelijkse aflossingen te kijken, maar ook naar de totale rente die u gedurende de looptijd zult betalen. Door rekening te houden met alle kosten en rentevoeten over de volledige duur van de lening, kunt u een weloverwogen beslissing nemen en voorkomen dat u voor verrassingen komt te staan.

Zorg ervoor dat je alle voorwaarden en clausules begrijpt voordat je tekent.

Het is van cruciaal belang om ervoor te zorgen dat je alle voorwaarden en clausules van je huislening begrijpt voordat je het contract ondertekent. Door grondig te controleren en te begrijpen wat er in de leningsovereenkomst staat, voorkom je verrassingen en onaangename situaties in de toekomst. Het kan helpen om advies in te winnen bij een financieel expert of juridisch adviseur om ervoor te zorgen dat je volledig op de hoogte bent van alle verplichtingen en implicaties van de leningsovereenkomst. Het nemen van de tijd om goed geïnformeerd te zijn voordat je tekent, kan problemen en misverstanden op lange termijn helpen voorkomen.

Raadpleeg een financieel adviseur voor persoonlijk advies op maat.

Voor persoonlijk advies op maat over huisleningrente is het raadzaam om een financieel adviseur te raadplegen. Een financieel adviseur kan uw specifieke financiële situatie analyseren, rekening houdend met factoren zoals uw inkomen, uitgaven en kredietgeschiedenis, om u te helpen de beste leningoptie te kiezen. Met hun expertise kunnen zij u begeleiden bij het begrijpen van de verschillende rentevoeten en voorwaarden, zodat u een weloverwogen beslissing kunt nemen die aansluit bij uw financiële doelen en behoeften.