Vergelijk Tarieven Persoonlijke Leningen voor de Beste Optie

Tarieven Persoonlijke Lening: Alles Wat Je Moet Weten

Als je op zoek bent naar een manier om extra geld te lenen voor persoonlijke uitgaven, kan een persoonlijke lening een goede optie zijn. Voordat je echter een lening afsluit, is het belangrijk om de tarieven en voorwaarden goed te begrijpen. Hier is alles wat je moet weten over de tarieven van een persoonlijke lening:

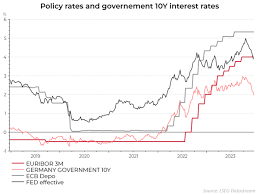

Rentevoet

De rentevoet is het percentage dat je betaalt bovenop het geleende bedrag. Hoe lager de rentevoet, hoe minder geld je uiteindelijk terugbetaalt. Het is belangrijk om verschillende kredietverstrekkers te vergelijken om de beste rentevoet te vinden.

Jaarlijks Kostenpercentage (JKP)

Het JKP geeft het totale kostenpercentage van de lening weer, inclusief alle kosten en vergoedingen. Het is een handige manier om leningen van verschillende aanbieders met elkaar te vergelijken.

Looptijd

De looptijd van de lening verwijst naar de periode waarin je het geleende bedrag moet terugbetalen. Een kortere looptijd betekent meestal lagere totale kosten, maar hogere maandelijkse aflossingen.

Boete bij vervroegde terugbetaling

Sommige kredietverstrekkers rekenen een boete als je de lening eerder wilt aflossen dan gepland. Zorg ervoor dat je begrijpt of er boetes zijn en hoeveel deze bedragen voordat je een lening afsluit.

Andere kosten en vergoedingen

Buiten de rente zijn er vaak andere kosten en vergoedingen verbonden aan een persoonlijke lening, zoals administratiekosten of verzekeringskosten. Let op deze extra kosten bij het berekenen van de totale kosten van de lening.

Door goed op de hoogte te zijn van alle tarieven en voorwaarden verbonden aan een persoonlijke lening, kun je weloverwogen beslissingen nemen en ervoor zorgen dat je financiële situatie gezond blijft. Vergelijk verschillende opties en kies degene die het beste past bij jouw behoeften en budget.

Veelgestelde Vragen over Tarieven van Persoonlijke Leningen in België

- Wie heeft de goedkoopste persoonlijke lening?

- Wat kost een lening van 30000 euro?

- Welke bank is het goedkoopst om te lenen?

- Wat kost een lening van €20.000 per maand?

- Wat is de goedkoopste persoonlijke lening?

- Hoe duur is een persoonlijke lening?

- Wat kost een lening van 15.000 euro?

- Wat kost een lening van 10.000 euro?

- Wat kost een persoonlijke lening van 20.000 euro?

- Hoe hoog is de rente bij een persoonlijke lening?

- Wat zijn de kosten van een persoonlijke lening?

- Wat is de rentevoet van een persoonlijke lening?

- Welke bank heeft de laagste rente op een persoonlijke lening?

- Wat is de huidige rente op een persoonlijke lening?

- Wat is de actuele rente op een persoonlijke lening?

- Waar is een persoonlijke lening het goedkoopst?

- Hoeveel procent betaal je voor een persoonlijke lening?

- Wat kost een persoonlijke lening van 50.000 euro?

- Wat kost 5000 euro lenen per maand?

- Welke bank laagste rente persoonlijke lening?

Wie heeft de goedkoopste persoonlijke lening?

Een veelgestelde vraag over tarieven voor persoonlijke leningen is: “Wie heeft de goedkoopste persoonlijke lening?” Het antwoord op deze vraag kan variëren, aangezien de tarieven voor persoonlijke leningen afhankelijk zijn van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en je kredietwaardigheid. Om de goedkoopste persoonlijke lening te vinden, is het belangrijk om verschillende kredietverstrekkers te vergelijken en offertes aan te vragen. Door grondig onderzoek te doen en verschillende opties te overwegen, kun je uiteindelijk de lening vinden die het beste past bij jouw financiële behoeften en budget.

Wat kost een lening van 30000 euro?

Een veelgestelde vraag over persoonlijke leningen is: “Wat kost een lening van 30.000 euro?” De totale kosten van een lening van 30.000 euro zijn afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Het is belangrijk om de tarieven en voorwaarden van verschillende kredietverstrekkers te vergelijken om een goed beeld te krijgen van wat een lening van 30.000 euro zou kunnen kosten. Door deze informatie te begrijpen, kun je een weloverwogen beslissing nemen over het afsluiten van een persoonlijke lening die past bij jouw financiële situatie en behoeften.

Welke bank is het goedkoopst om te lenen?

Veel mensen vragen zich af welke bank het goedkoopst is om te lenen. Het antwoord op deze vraag kan variëren, aangezien de tarieven voor persoonlijke leningen afhankelijk zijn van verschillende factoren, zoals de hoogte van het geleende bedrag, de looptijd van de lening en jouw individuele financiële situatie. Het is daarom verstandig om verschillende banken en kredietverstrekkers te vergelijken om zo de beste deal te vinden die aansluit bij jouw behoeften en budget. Door grondig onderzoek te doen en offertes op te vragen, kun je een weloverwogen beslissing nemen en de bank selecteren die de meest gunstige tarieven biedt voor jouw persoonlijke lening.

Wat kost een lening van €20.000 per maand?

Een veelgestelde vraag over persoonlijke leningen is: “Wat kost een lening van €20.000 per maand?” De kosten van een lening van €20.000 per maand hangen af van verschillende factoren, waaronder de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Het is belangrijk om de totale kosten van de lening te berekenen, inclusief rente en andere vergoedingen, om een duidelijk beeld te krijgen van wat je maandelijks zult moeten terugbetalen. Door verschillende aanbieders te vergelijken en goed op de hoogte te zijn van alle tarieven en voorwaarden, kun je een weloverwogen beslissing nemen bij het afsluiten van een persoonlijke lening voor €20.000 per maand.

Wat is de goedkoopste persoonlijke lening?

Een veelgestelde vraag over tarieven voor persoonlijke leningen is: “Wat is de goedkoopste persoonlijke lening?” Het antwoord op deze vraag kan variëren, aangezien de goedkoopste persoonlijke lening afhankelijk is van verschillende factoren, zoals de hoogte van het geleende bedrag, de looptijd van de lening en de individuele financiële situatie van de aanvrager. Om de goedkoopste persoonlijke lening te vinden, is het belangrijk om verschillende kredietverstrekkers te vergelijken op basis van rentevoeten, jaarlijks kostenpercentage (JKP) en eventuele bijkomende kosten. Door zorgvuldig onderzoek te doen en offertes te vergelijken, kan men een weloverwogen beslissing nemen en de meest voordelige leningsoptie selecteren die past bij hun financiële behoeften.

Hoe duur is een persoonlijke lening?

Een veelgestelde vraag over persoonlijke leningen is: “Hoe duur is een persoonlijke lening?” De kosten van een persoonlijke lening kunnen variëren afhankelijk van verschillende factoren, zoals de rentevoet, het jaarlijks kostenpercentage (JKP), de looptijd en eventuele extra kosten en vergoedingen. Het is essentieel om deze tarieven zorgvuldig te vergelijken bij verschillende kredietverstrekkers om de meest voordelige optie te vinden die past bij jouw financiële situatie. Door goed geïnformeerd te zijn over de totale kosten van een persoonlijke lening, kun je een weloverwogen beslissing nemen en ervoor zorgen dat je de lening op een verantwoorde manier kunt terugbetalen.

Wat kost een lening van 15.000 euro?

Een veelgestelde vraag met betrekking tot tarieven voor een persoonlijke lening is: “Wat kost een lening van 15.000 euro?” De totale kosten van een lening van 15.000 euro zijn afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten en vergoedingen. Het is belangrijk om verschillende kredietverstrekkers te vergelijken om de beste tarieven te vinden en een duidelijk beeld te krijgen van wat je uiteindelijk zult terugbetalen. Het jaarlijks kostenpercentage (JKP) kan helpen bij het berekenen van de totale kosten van de lening en het maken van een weloverwogen beslissing over het afsluiten van een lening van 15.000 euro.

Wat kost een lening van 10.000 euro?

Een veelgestelde vraag over persoonlijke leningen is: Wat kost een lening van 10.000 euro? De totale kosten van een lening van 10.000 euro zijn afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Het is belangrijk om niet alleen naar het geleende bedrag te kijken, maar ook naar het jaarlijks kostenpercentage (JKP) en andere mogelijke kosten die aan de lening verbonden zijn. Door verschillende kredietverstrekkers te vergelijken en goed op de hoogte te zijn van alle tarieven en voorwaarden, kun je een beter inzicht krijgen in wat een lening van 10.000 euro daadwerkelijk zal kosten en welke optie het meest geschikt is voor jouw financiële situatie.

Wat kost een persoonlijke lening van 20.000 euro?

Een veelgestelde vraag over persoonlijke leningen is: wat kost een persoonlijke lening van 20.000 euro? De totale kosten van een persoonlijke lening van 20.000 euro kunnen variëren, afhankelijk van factoren zoals de rentevoet, de looptijd van de lening en eventuele extra kosten en vergoedingen. Het is belangrijk om verschillende kredietverstrekkers te vergelijken om de beste tarieven te vinden en een goed inzicht te krijgen in de totale kosten die verbonden zijn aan het lenen van dit bedrag. Het jaarlijks kostenpercentage (JKP) kan je helpen bij het vergelijken van verschillende leningsopties en het maken van een weloverwogen beslissing over het afsluiten van een persoonlijke lening van 20.000 euro.

Hoe hoog is de rente bij een persoonlijke lening?

Een veelgestelde vraag over persoonlijke leningen is: “Hoe hoog is de rente bij een persoonlijke lening?” De rente bij een persoonlijke lening kan variëren afhankelijk van verschillende factoren, zoals de kredietwaardigheid van de lener, het geleende bedrag en de gekozen kredietverstrekker. Over het algemeen geldt dat hoe beter je kredietgeschiedenis is, hoe lager de rente die je kunt krijgen. Het is daarom verstandig om verschillende aanbieders te vergelijken om de beste rentetarieven te vinden die passen bij jouw financiële situatie. Het begrijpen van de rentestructuur en voorwaarden van een persoonlijke lening is essentieel om weloverwogen beslissingen te nemen bij het aangaan van een lening.

Wat zijn de kosten van een persoonlijke lening?

Een veelgestelde vraag over persoonlijke leningen is: “Wat zijn de kosten van een persoonlijke lening?” De kosten van een persoonlijke lening omvatten onder andere de rentevoet, het jaarlijks kostenpercentage (JKP), eventuele boetes bij vervroegde terugbetaling en andere bijkomende kosten zoals administratiekosten en verzekeringspremies. Het is essentieel voor leningnemers om deze kosten goed te begrijpen en te vergelijken tussen verschillende kredietverstrekkers om de meest voordelige optie te kiezen die past bij hun financiële situatie. Het kennen van alle kosten verbonden aan een persoonlijke lening helpt bij het nemen van weloverwogen beslissingen en zorgt ervoor dat men niet voor onaangename verrassingen komt te staan tijdens de aflossingsperiode.

Wat is de rentevoet van een persoonlijke lening?

De rentevoet van een persoonlijke lening is het percentage dat je betaalt bovenop het geleende bedrag. Dit tarief kan variëren afhankelijk van de kredietverstrekker, je kredietscore en de looptijd van de lening. Het is belangrijk om te begrijpen dat een lagere rentevoet resulteert in lagere totale terugbetalingskosten, terwijl een hogere rentevoet kan leiden tot hogere kosten op lange termijn. Het vergelijken van verschillende aanbieders en het zorgvuldig bekijken van de rentevoeten is essentieel bij het kiezen van de beste persoonlijke lening die past bij jouw financiële behoeften.

Welke bank heeft de laagste rente op een persoonlijke lening?

Een veelgestelde vraag met betrekking tot tarieven voor persoonlijke leningen is: “Welke bank heeft de laagste rente op een persoonlijke lening?” Het is begrijpelijk dat mensen op zoek zijn naar de meest voordelige optie bij het afsluiten van een lening. Het is echter belangrijk om te benadrukken dat de rentetarieven kunnen variëren afhankelijk van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en je eigen kredietgeschiedenis. Daarom is het verstandig om verschillende banken te vergelijken en offertes aan te vragen om zo de beste deal te vinden die past bij jouw financiële situatie.

Wat is de huidige rente op een persoonlijke lening?

Een veelgestelde vraag met betrekking tot persoonlijke leningen is: “Wat is de huidige rente op een persoonlijke lening?” De rente op een persoonlijke lening kan variëren afhankelijk van verschillende factoren, zoals de kredietwaardigheid van de aanvrager, de gekozen kredietverstrekker en de marktomstandigheden. Het is belangrijk om verschillende aanbieders te vergelijken om de meest gunstige rentetarieven te vinden die passen bij jouw financiële situatie. Door goed onderzoek te doen en offertes aan te vragen, kun je een weloverwogen beslissing nemen bij het afsluiten van een persoonlijke lening.

Wat is de actuele rente op een persoonlijke lening?

Een veelgestelde vraag over persoonlijke leningen is: “Wat is de actuele rente op een persoonlijke lening?” De actuele rente op een persoonlijke lening kan variëren afhankelijk van verschillende factoren, zoals de kredietverstrekker, het geleende bedrag, de looptijd van de lening en je eigen financiële situatie. Het is belangrijk om verschillende aanbieders te vergelijken om de beste rentevoet te vinden die past bij jouw behoeften. Door op de hoogte te zijn van de actuele rentetarieven kun je een weloverwogen beslissing nemen bij het afsluiten van een persoonlijke lening.

Waar is een persoonlijke lening het goedkoopst?

Een persoonlijke lening kan op verschillende plaatsen verschillende tarieven hebben, afhankelijk van de kredietverstrekker en de marktomstandigheden. Over het algemeen kun je echter vaak concurrerende tarieven vinden bij online kredietverstrekkers, banken en kredietunies. Het is verstandig om verschillende aanbieders te vergelijken en offertes aan te vragen om te zien waar je de beste deal kunt krijgen. Houd ook rekening met factoren zoals de rentevoet, het jaarlijks kostenpercentage en eventuele extra kosten die van invloed kunnen zijn op de totale kosten van de lening.

Hoeveel procent betaal je voor een persoonlijke lening?

Veel mensen vragen zich af hoeveel procent ze moeten betalen voor een persoonlijke lening. Het rentepercentage voor een persoonlijke lening kan variëren en wordt bepaald door verschillende factoren, zoals de kredietwaardigheid van de lener, de gekozen kredietverstrekker en de looptijd van de lening. Over het algemeen kunnen de rentetarieven voor persoonlijke leningen variëren van enkele procenten tot hogere percentages, afhankelijk van de marktomstandigheden en individuele omstandigheden. Het is daarom verstandig om verschillende aanbieders te vergelijken en goed te letten op het jaarlijks kostenpercentage (JKP) om een weloverwogen beslissing te nemen bij het afsluiten van een persoonlijke lening.

Wat kost een persoonlijke lening van 50.000 euro?

Een veelgestelde vraag over persoonlijke leningen is: Wat kost een persoonlijke lening van 50.000 euro? De totale kosten van een persoonlijke lening van 50.000 euro zijn afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten en vergoedingen. Het is belangrijk om de tarieven van verschillende kredietverstrekkers te vergelijken om te bepalen welke optie het meest voordelig is in jouw specifieke situatie. Door goed onderzoek te doen en alle kosten en voorwaarden zorgvuldig te overwegen, kun je een weloverwogen beslissing nemen bij het afsluiten van een persoonlijke lening van 50.000 euro.

Wat kost 5000 euro lenen per maand?

Een veelgestelde vraag over de tarieven van een persoonlijke lening is: “Wat kost het om 5000 euro te lenen per maand?” De totale kosten van het lenen van 5000 euro per maand zijn afhankelijk van factoren zoals de rentevoet, de looptijd van de lening en eventuele extra kosten. Het is belangrijk om niet alleen naar de maandelijkse aflossingen te kijken, maar ook naar het jaarlijks kostenpercentage (JKP) en eventuele boetes bij vervroegde terugbetaling. Door alle tarieven en voorwaarden zorgvuldig te overwegen, kun je een goed inzicht krijgen in wat het daadwerkelijk kost om 5000 euro te lenen per maand en welke financiële verplichtingen hieraan verbonden zijn.

Welke bank laagste rente persoonlijke lening?

Een veelgestelde vraag over tarieven voor persoonlijke leningen is: “Welke bank biedt de laagste rente voor een persoonlijke lening?” Het is belangrijk om te onthouden dat de rentetarieven voor persoonlijke leningen kunnen variëren afhankelijk van de kredietverstrekker en je individuele financiële situatie. Het is raadzaam om verschillende banken en financiële instellingen te vergelijken om de beste rentevoet te vinden die past bij jouw behoeften en budget. Door grondig onderzoek te doen en offertes op te vragen, kun je een weloverwogen beslissing nemen bij het kiezen van een persoonlijke lening met de laagste rente.