Vergelijk persoonlijke leningen om de beste optie te vinden

Alles wat je moet weten over het vergelijken van persoonlijke leningen

Een persoonlijke lening kan een handige financiële oplossing zijn wanneer je extra geld nodig hebt voor bijvoorbeeld een grote aankoop, verbouwing of het consolideren van schulden. Het is echter belangrijk om de juiste lening te kiezen die past bij jouw financiële situatie en behoeften. Het vergelijken van persoonlijke leningen is daarom essentieel om de beste deal te vinden.

Waarom persoonlijke leningen vergelijken?

Door verschillende aanbieders van persoonlijke leningen te vergelijken, kun je profiteren van verschillende rentetarieven, voorwaarden en kosten. Hierdoor kun je geld besparen door te kiezen voor een lening met de laagste rente en gunstigste voorwaarden. Het vergelijken van persoonlijke leningen geeft je een duidelijk overzicht van wat er op de markt beschikbaar is en stelt je in staat om een weloverwogen beslissing te nemen.

Waar moet je op letten bij het vergelijken van persoonlijke leningen?

Bij het vergelijken van persoonlijke leningen zijn er verschillende factoren waar je rekening mee moet houden:

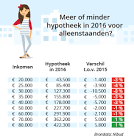

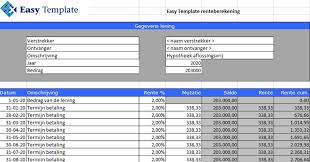

- Rentevoet: Let op de jaarlijkse kostenpercentage (JKP) om de totale kosten van de lening te berekenen.

- Voorwaarden: Controleer de looptijd, aflossingsmogelijkheden en eventuele boeteclausules.

- Kosten: Let op eventuele administratieve kosten, dossierkosten of andere verborgen kosten.

- Vergelijk meerdere aanbieders: Vergeet niet om offertes aan te vragen bij verschillende banken en kredietverstrekkers om een goed beeld te krijgen van wat er beschikbaar is.

Hoe kun je persoonlijke leningen vergelijken?

Er zijn verschillende manieren om persoonlijke leningen te vergelijken:

- Vergelijk online: Gebruik online tools en vergelijkingswebsites om snel en eenvoudig verschillende aanbieders met elkaar te vergelijken.

- Neem contact op met banken: Maak afspraken met banken en kredietverstrekkers om hun aanbod te bespreken en offertes aan te vragen.

- Vraag advies: Raadpleeg een financieel adviseur voor professioneel advies over welke lening het beste bij jouw situatie past.

Het vergelijken van persoonlijke leningen kan wat tijd kosten, maar het kan uiteindelijk lonend zijn door geld te besparen en de juiste keuze te maken voor jouw financiële behoeften. Zorg ervoor dat je alle opties zorgvuldig overweegt voordat je een beslissing neemt.

Veelgestelde Vragen over het Vergelijken van Persoonlijke Leningen in België

- Wat is een persoonlijke lening en hoe werkt het?

- Waarom zou ik persoonlijke leningen moeten vergelijken?

- Hoe kan ik de rentetarieven van verschillende persoonlijke leningen vergelijken?

- Welke factoren moet ik overwegen bij het vergelijken van persoonlijke leningen?

- Zijn er verborgen kosten waar ik op moet letten bij het vergelijken van persoonlijke leningen?

- Kan ik mijn persoonlijke lening vervroegd aflossen en zijn daar kosten aan verbonden?

- Wat gebeurt er als ik mijn maandelijkse aflossingen niet kan betalen? Zijn er boetes of gevolgen?

- Hoe lang duurt het proces om een persoonlijke lening te vergelijken en aan te vragen?

Wat is een persoonlijke lening en hoe werkt het?

Een persoonlijke lening is een vorm van lening waarbij je een vast bedrag leent dat je in termijnen terugbetaalt, meestal met een vaste rente en looptijd. Het is een lening op afbetaling waarbij je het geleende bedrag in één keer ontvangt en vervolgens maandelijks aflost. Bij het vergelijken van persoonlijke leningen is het belangrijk om de rentevoet, de voorwaarden en de totale kosten te evalueren. Door verschillende aanbieders te vergelijken, kun je de beste deal vinden die past bij jouw financiële situatie en behoeften. Het is essentieel om goed geïnformeerd te zijn over hoe persoonlijke leningen werken voordat je een beslissing neemt om er een af te sluiten.

Waarom zou ik persoonlijke leningen moeten vergelijken?

Het vergelijken van persoonlijke leningen is essentieel omdat het je de mogelijkheid biedt om de beste deal te vinden die past bij jouw financiële behoeften. Door verschillende aanbieders te vergelijken, kun je profiteren van lagere rentetarieven, gunstigere voorwaarden en minder verborgen kosten. Op die manier kun je geld besparen en ervoor zorgen dat je een weloverwogen beslissing neemt bij het kiezen van een persoonlijke lening. Het vergelijken stelt je in staat om transparantie te creëren in het leningaanbod en geeft je de kans om de meest voordelige optie te selecteren die aansluit bij jouw financiële doelen.

Hoe kan ik de rentetarieven van verschillende persoonlijke leningen vergelijken?

Het vergelijken van rentetarieven van verschillende persoonlijke leningen is een cruciale stap bij het vinden van de meest voordelige lening. Om dit te doen, is het belangrijk om te letten op het jaarlijks kostenpercentage (JKP) dat de totale kosten van de lening weergeeft, inclusief rente en eventuele bijkomende kosten. Door de JKP van verschillende leningen te vergelijken, kun je een goed beeld krijgen van welke lening het meest voordelig is op lange termijn. Daarnaast is het ook raadzaam om rekening te houden met de looptijd van de lening en eventuele extra voorwaarden die van invloed kunnen zijn op de uiteindelijke kosten. Het vergelijken van rentetarieven geeft je een duidelijk inzicht in welke lening het beste aansluit bij jouw financiële situatie en behoeften.

Welke factoren moet ik overwegen bij het vergelijken van persoonlijke leningen?

Bij het vergelijken van persoonlijke leningen zijn er verschillende belangrijke factoren om rekening mee te houden. Allereerst is het essentieel om naar de rentevoet te kijken, aangeduid als het jaarlijks kostenpercentage (JKP), om een goed beeld te krijgen van de totale kosten van de lening. Daarnaast is het belangrijk om de voorwaarden van de lening te controleren, zoals de looptijd, aflossingsmogelijkheden en eventuele boeteclausules. Ook is het verstandig om de kosten in overweging te nemen, waaronder administratieve kosten, dossierkosten en andere mogelijke verborgen kosten. Door deze factoren zorgvuldig te evalueren en meerdere aanbieders te vergelijken, kun je een weloverwogen beslissing nemen bij het kiezen van de juiste persoonlijke lening die past bij jouw financiële behoeften.

Zijn er verborgen kosten waar ik op moet letten bij het vergelijken van persoonlijke leningen?

Bij het vergelijken van persoonlijke leningen is het belangrijk om alert te zijn op mogelijke verborgen kosten die van invloed kunnen zijn op de totale kosten van de lening. Enkele voorbeelden van verborgen kosten waar je op moet letten zijn administratieve kosten, dossierkosten, kosten voor vervroegde aflossing en eventuele verzekeringen die aan de lening gekoppeld kunnen zijn. Deze extra kosten kunnen aanzienlijk bijdragen aan de uiteindelijke prijs van de lening en dienen daarom zorgvuldig te worden geëvalueerd bij het vergelijken van verschillende aanbieders. Het is raadzaam om alle voorwaarden en kleine lettertjes grondig door te nemen voordat je een beslissing neemt over welke persoonlijke lening het beste bij jouw financiële situatie past.

Kan ik mijn persoonlijke lening vervroegd aflossen en zijn daar kosten aan verbonden?

Ja, het is meestal mogelijk om een persoonlijke lening vervroegd af te lossen, maar het kan zijn dat hier kosten aan verbonden zijn. Wanneer je ervoor kiest om eerder dan gepland af te lossen, kan de kredietverstrekker een vergoeding in rekening brengen voor het misgelopen rente-inkomen. Deze kosten kunnen verschillen per aanbieder en zijn vaak vastgelegd in de leenovereenkomst. Het is daarom verstandig om de voorwaarden van je persoonlijke lening zorgvuldig door te nemen voordat je besluit om vervroegd af te lossen, zodat je niet voor verrassingen komt te staan.

Wat gebeurt er als ik mijn maandelijkse aflossingen niet kan betalen? Zijn er boetes of gevolgen?

Wanneer je je maandelijkse aflossingen voor een persoonlijke lening niet kunt betalen, is het belangrijk om zo snel mogelijk contact op te nemen met de kredietverstrekker. In sommige gevallen kunnen er boetes of extra kosten van toepassing zijn als je in gebreke blijft. Het niet kunnen voldoen aan je aflossingsverplichtingen kan leiden tot financiële problemen en negatieve gevolgen voor je kredietwaardigheid. Het is daarom verstandig om openlijk te communiceren met de kredietverstrekker en samen naar mogelijke oplossingen te zoeken, zoals het herzien van de aflossingsvoorwaarden of het treffen van een betalingsregeling om verdere problemen te voorkomen. Het is altijd beter om proactief te handelen en tijdig hulp te zoeken bij financiële moeilijkheden.

Hoe lang duurt het proces om een persoonlijke lening te vergelijken en aan te vragen?

Het proces om een persoonlijke lening te vergelijken en aan te vragen kan variëren afhankelijk van de individuele situatie en de gekozen kredietverstrekker. Over het algemeen kan het vergelijken van persoonlijke leningen vrij snel gebeuren, vooral als je gebruikmaakt van online tools en vergelijkingswebsites. Het aanvragen van een persoonlijke lening kan ook relatief snel verlopen, met veel kredietverstrekkers die online aanvraagformulieren aanbieden die gemakkelijk in te vullen zijn. Het goedkeuringsproces kan echter wat meer tijd in beslag nemen, aangezien kredietverstrekkers je financiële situatie zorgvuldig zullen beoordelen voordat ze een beslissing nemen. Over het algemeen kan het hele proces van vergelijken tot aanvragen en goedkeuring binnen enkele dagen tot enkele weken worden afgerond.