Alles over de bullet lening van KBC: informatie en advies

Alles wat u moet weten over de bullet lening van KBC

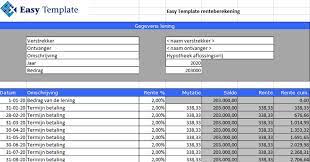

De bullet lening is een specifiek type lening dat wordt aangeboden door KBC, een gerenommeerde bank in België. Deze leningsvorm verschilt van traditionele leningen doordat u gedurende de looptijd alleen interesten betaalt en het geleende kapitaal op het einde in één keer terugbetaalt.

Voor veel mensen kan de bullet lening aantrekkelijk zijn vanwege de lagere maandelijkse aflossingen tijdens de looptijd van de lening. Dit kan vooral handig zijn voor wie op korte termijn financiële ruimte nodig heeft en verwacht op lange termijn over voldoende middelen te beschikken om het kapitaal terug te betalen.

Het is echter belangrijk om goed geïnformeerd te zijn over de voor- en nadelen van een bullet lening voordat u deze optie overweegt. Hoewel de lagere maandelijkse aflossingen aantrekkelijk kunnen lijken, moet u er rekening mee houden dat aan het einde van de looptijd een aanzienlijk bedrag in één keer moet worden terugbetaald.

Daarom is het verstandig om samen met uw adviseur bij KBC te bespreken of een bullet lening voor u de juiste keuze is, rekening houdend met uw financiële situatie, doelstellingen en risicobereidheid.

KBC biedt verschillende varianten van de bullet lening aan, zodat u kunt kiezen welke het beste bij uw behoeften past. Het is altijd raadzaam om goed geïnformeerd te zijn en alle voorwaarden en kosten grondig door te nemen voordat u een financiële verplichting aangaat.

Als u meer wilt weten over de bullet lening van KBC of advies nodig heeft over welke leningsvorm het beste bij uw situatie past, kunt u altijd contact opnemen met KBC voor professioneel advies op maat.

Veelgestelde Vragen over Bulletkredieten bij KBC: Antwoorden op Uw Belangrijkste Vragen

- Hoeveel eigen inbreng bij Bulletkrediet?

- Is Bulletkrediet interessant?

- Hoe werkt een Bulletkrediet?

- Hoe lang duurt het voor een lening goedgekeurd is KBC?

- Hoeveel kost een bulletkrediet?

- Hoeveel kost een bullet krediet?

- Wat kost een bullet krediet?

- Is een Bulletkrediet fiscaal aftrekbaar?

- Hoe lang duurt een bulletkrediet?

Hoeveel eigen inbreng bij Bulletkrediet?

Bij een bulletkrediet van KBC is er geen verplichte eigen inbreng vereist. Dit betekent dat u niet noodzakelijkerwijs een bepaald bedrag zelf moet inbrengen bij het afsluiten van de lening. Het geleende kapitaal wordt aan het einde van de looptijd in één keer terugbetaald, samen met de opgebouwde interesten. Het is echter altijd verstandig om met uw adviseur bij KBC te bespreken of een eventuele eigen inbreng gunstig kan zijn in uw specifieke situatie en wat de mogelijke voordelen hiervan kunnen zijn.

Is Bulletkrediet interessant?

Het Bulletkrediet kan interessant zijn voor bepaalde personen, afhankelijk van hun financiële behoeften en situatie. Het biedt de mogelijkheid om gedurende de looptijd van de lening lagere maandelijkse aflossingen te hebben, wat aantrekkelijk kan zijn voor wie op korte termijn financiële flexibiliteit nodig heeft. Echter, het is belangrijk om te onthouden dat aan het einde van de looptijd het volledige geleende kapitaal in één keer moet worden terugbetaald. Daarom is het essentieel om goed geïnformeerd te zijn over de voor- en nadelen van een Bulletkrediet en om advies in te winnen bij KBC om te bepalen of deze leningsvorm geschikt is voor uw specifieke situatie.

Hoe werkt een Bulletkrediet?

Een Bulletkrediet, ook bekend als een bullet lening, werkt op een specifieke manier waarbij u gedurende de looptijd van de lening alleen interesten betaalt en het volledige geleende kapitaal op het einde in één keer terugbetaalt. Dit betekent dat u tijdens de looptijd van de lening geen kapitaal aflost, waardoor de maandelijkse aflossingen lager uitvallen dan bij traditionele leningen. Het is belangrijk om te begrijpen dat aan het einde van de looptijd van het Bulletkrediet een aanzienlijk bedrag ineens moet worden terugbetaald. Het is daarom essentieel om goed geïnformeerd te zijn over de voor- en nadelen van deze leningsvorm en om samen met uw adviseur bij KBC te bekijken of een Bulletkrediet geschikt is voor uw financiële situatie en doelstellingen.

Hoe lang duurt het voor een lening goedgekeurd is KBC?

Het goedkeuringsproces voor een lening bij KBC kan variëren afhankelijk van verschillende factoren, zoals het type lening, de hoogte van het geleende bedrag en uw persoonlijke financiële situatie. Over het algemeen streeft KBC ernaar om leningaanvragen zo snel mogelijk te verwerken en u op de hoogte te stellen van de goedkeuring. Het is echter belangrijk op te merken dat het goedkeuringsproces enige tijd kan vergen, omdat KBC zorgvuldig uw financiële gegevens moet evalueren om te bepalen of u in aanmerking komt voor de lening. Het is raadzaam om geduldig te zijn tijdens dit proces en eventuele vragen rechtstreeks aan KBC te stellen voor meer specifieke informatie over de duur van het goedkeuringsproces voor uw specifieke leningaanvraag.

Hoeveel kost een bulletkrediet?

Een veelgestelde vraag over een bulletkrediet bij KBC is: “Hoeveel kost een bulletkrediet?” De totale kost van een bulletlening kan variëren afhankelijk van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en de rentevoet die wordt toegepast. Het is belangrijk om te begrijpen dat bij een bulletlening gedurende de looptijd alleen interesten worden betaald en het volledige kapitaalbedrag op het einde in één keer wordt terugbetaald. Het is daarom raadzaam om samen met een financieel adviseur bij KBC te bespreken welke kosten en voorwaarden van toepassing zijn op uw specifieke situatie, zodat u een goed inzicht krijgt in de totale kost van het bulletkrediet.

Hoeveel kost een bullet krediet?

Een veelgestelde vraag over een bullet lening bij KBC is: “Hoeveel kost een bullet krediet?” De kosten van een bullet krediet kunnen variëren afhankelijk van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en de geldende rentevoet. Het is belangrijk om te begrijpen dat bij een bullet lening u gedurende de looptijd alleen interesten betaalt en het geleende kapitaal op het einde in één keer terugbetaalt. Het is daarom aan te raden om samen met een adviseur van KBC alle kosten en voorwaarden grondig door te nemen, zodat u een duidelijk beeld krijgt van de totale kosten van het bullet krediet en welke financiële verplichtingen hieraan verbonden zijn.

Wat kost een bullet krediet?

Een veelgestelde vraag over een bullet lening bij KBC is: “Wat kost een bullet krediet?” De totale kosten van een bullet krediet bestaan uit verschillende elementen, waaronder de rente die u betaalt over het geleende bedrag en eventuele bijkomende kosten zoals administratieve kosten of dossierkosten. Het is belangrijk om deze kosten goed in kaart te brengen en te begrijpen voordat u besluit om een bullet lening af te sluiten. Door transparantie over de kosten en duidelijke communicatie met uw adviseur bij KBC kunt u een weloverwogen beslissing nemen die aansluit bij uw financiële situatie en doelstellingen.

Is een Bulletkrediet fiscaal aftrekbaar?

Een veelgestelde vraag over het bulletkrediet van KBC is of het fiscaal aftrekbaar is. In België is de fiscale aftrekbaarheid van een bulletlening afhankelijk van verschillende factoren, zoals het doel van de lening en de specifieke omstandigheden van de lener. Over het algemeen geldt dat de interesten die betaald worden op een lening voor de aankoop, bouw of verbouwing van een eigen woning in aanmerking kunnen komen voor fiscale aftrekbaarheid. Het is echter altijd verstandig om dit met een belastingadviseur te bespreken om te bepalen of een bulletkrediet fiscaal aftrekbaar is in uw specifieke situatie.

Hoe lang duurt een bulletkrediet?

Een bulletkrediet heeft doorgaans een looptijd die varieert afhankelijk van de specifieke voorwaarden die zijn overeengekomen met KBC. In het geval van een bulletlening betaalt u gedurende de looptijd van de lening alleen rente en lost u het geleende kapitaal in één keer af aan het einde van de overeengekomen periode. De exacte duur van een bulletkrediet kan dus verschillen op basis van factoren zoals het geleende bedrag, de rentevoet en uw financiële situatie. Het is belangrijk om deze aspecten te bespreken met KBC om een duidelijk beeld te krijgen van hoe lang uw bulletlening zal duren en wat dit voor u betekent in termen van terugbetalingsverplichtingen.