Alles wat u moet weten over lenen met een vermelding op de zwarte lijst

Lening en de zwarte lijst: Wat u moet weten

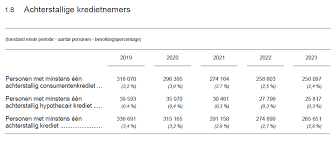

Veel mensen vragen zich af of het mogelijk is om een lening te krijgen als ze op de zwarte lijst staan. De zwarte lijst, ook wel bekend als de Centrale voor kredieten aan particulieren, is een register waarin kredietnemers worden opgenomen die hun financiële verplichtingen niet zijn nagekomen.

Het feit dat u op de zwarte lijst staat, kan het moeilijker maken om een lening te krijgen. Geldverstrekkers zullen uw kredietscore controleren voordat ze beslissen of ze u al dan niet een lening willen verstrekken. Een negatieve vermelding op de zwarte lijst kan uw kredietscore aanzienlijk beïnvloeden en kan leiden tot afwijzing van uw leenaanvraag.

Er zijn echter nog steeds opties beschikbaar voor mensen die op de zwarte lijst staan en geld willen lenen. Sommige geldverstrekkers bieden speciale leningen aan voor mensen met een negatieve kredietscore. Deze leningen hebben vaak strengere voorwaarden en hogere rentetarieven, maar kunnen nog steeds een optie zijn als u dringend geld nodig heeft.

Het is belangrijk om te onthouden dat het lenen van geld terwijl u op de zwarte lijst staat risico’s met zich meebrengt. U moet er zeker van zijn dat u in staat bent om aan uw betalingsverplichtingen te voldoen om verdere financiële problemen te voorkomen.

Als u overweegt om een lening aan te vragen terwijl u op de zwarte lijst staat, is het verstandig om advies in te winnen bij een financieel adviseur. Zij kunnen u helpen bij het begrijpen van uw financiële situatie en kunnen u begeleiden bij het vinden van de beste opties voor uw specifieke behoeften.

8 Tips om de Zwarte Lijst te Vermijden bij Leningen in België

- Controleer regelmatig je kredietwaardigheid.

- Betaal je leningen op tijd terug om op de zwarte lijst te vermijden.

- Vraag enkel leningen aan die je echt nodig hebt.

- Wees voorzichtig met het afsluiten van meerdere leningen tegelijkertijd.

- Leen nooit meer dan je kunt terugbetalen.

- Zoek naar alternatieve financieringsmogelijkheden indien nodig.

- Informeer bij professionele instanties over leningen en financiële situaties.

- Laat je goed informeren voordat je een lening afsluit.

Controleer regelmatig je kredietwaardigheid.

Het is van essentieel belang om regelmatig je kredietwaardigheid te controleren, vooral als je op de zwarte lijst staat. Door regelmatig je kredietscore en geschiedenis te bekijken, kun je eventuele fouten of onjuistheden identificeren en corrigeren. Dit helpt niet alleen om je financiële situatie nauwlettend in de gaten te houden, maar stelt je ook in staat om proactief stappen te ondernemen om je kredietscore te verbeteren en mogelijke problemen in de toekomst te voorkomen.

Betaal je leningen op tijd terug om op de zwarte lijst te vermijden.

Het is essentieel om uw leningen op tijd terug te betalen om te voorkomen dat u op de zwarte lijst terechtkomt. Door uw financiële verplichtingen tijdig na te komen, kunt u uw kredietscore beschermen en negatieve vermeldingen vermijden. Het naleven van betalingsdeadlines toont aan geldverstrekkers dat u een betrouwbare kredietnemer bent en kan helpen om uw financiële reputatie intact te houden. Voorkom problemen met leningen door verantwoordelijkheid te nemen voor uw financiële verplichtingen en op tijd terug te betalen.

Vraag enkel leningen aan die je echt nodig hebt.

Het is van essentieel belang om alleen leningen aan te vragen die je daadwerkelijk nodig hebt, vooral als je op de zwarte lijst staat. Het verstandig beheren van je financiën en leningen kan helpen om verdere problemen te voorkomen en je financiële situatie te verbeteren. Door alleen leningen aan te vragen voor noodzakelijke uitgaven en verstandig met je geld om te gaan, kun je de kans op financiële moeilijkheden verkleinen en werken aan een stabiele financiële toekomst.

Wees voorzichtig met het afsluiten van meerdere leningen tegelijkertijd.

Het is belangrijk om voorzichtig te zijn met het afsluiten van meerdere leningen tegelijkertijd, vooral als u al op de zwarte lijst staat. Het hebben van meerdere leningen kan uw financiële situatie verder belasten en het risico op betalingsproblemen vergroten. Het is essentieel om realistisch te blijven over uw terugbetalingscapaciteit en om verstandige financiële beslissingen te nemen om verdere problemen te voorkomen. Het raadplegen van een financieel adviseur kan u helpen bij het beoordelen van uw leningsbehoeften en het vinden van de meest geschikte oplossing voor uw situatie.

Leen nooit meer dan je kunt terugbetalen.

Het is van cruciaal belang om nooit meer te lenen dan je daadwerkelijk kunt terugbetalen, vooral als je op de zwarte lijst staat. Het aangaan van een lening die buiten je financiële mogelijkheden valt, kan leiden tot verdere schulden en financiële problemen. Het is verstandig om realistisch te blijven over je terugbetalingscapaciteit en alleen leningen aan te gaan die je op een verantwoorde manier kunt aflossen. Door binnen je financiële grenzen te blijven, kun je toekomstige financiële stress verminderen en ervoor zorgen dat je geen verdere problemen ondervindt bij het verkrijgen van krediet in de toekomst.

Zoek naar alternatieve financieringsmogelijkheden indien nodig.

Als u op de zwarte lijst staat en moeite heeft om een lening te krijgen, is het verstandig om te zoeken naar alternatieve financieringsmogelijkheden indien nodig. Er zijn speciale leningen beschikbaar voor mensen met een negatieve kredietscore, maar het kan ook lonend zijn om andere opties te verkennen, zoals leningen van familieleden of vrienden, crowdfunding of microkredieten. Het is belangrijk om uw financiële situatie zorgvuldig te evalueren en de beste oplossing te kiezen die past bij uw behoeften en mogelijkheden.

Informeer bij professionele instanties over leningen en financiële situaties.

Het is verstandig om bij professionele instanties informatie in te winnen over leningen en financiële situaties wanneer u op de zwarte lijst staat. Deze instanties, zoals financieel adviseurs of kredietverstrekkers gespecialiseerd in leningen voor mensen met een negatieve kredietscore, kunnen u helpen bij het verkrijgen van inzicht in uw specifieke situatie en u begeleiden bij het vinden van passende oplossingen. Het raadplegen van deze professionals kan u helpen om weloverwogen beslissingen te nemen en mogelijke valkuilen te vermijden bij het lenen van geld terwijl u op de zwarte lijst staat.

Laat je goed informeren voordat je een lening afsluit.

Het is van cruciaal belang om je goed te laten informeren voordat je besluit een lening af te sluiten, vooral als je op de zwarte lijst staat. Door grondig onderzoek te doen en advies in te winnen bij financiële experts, kun je een weloverwogen beslissing nemen over het al dan niet aangaan van een lening in deze situatie. Het begrijpen van de voorwaarden, rentetarieven en mogelijke risico’s verbonden aan lenen terwijl je op de zwarte lijst staat, is essentieel om verdere financiële problemen te voorkomen.