Gemakkelijk Bankieren met ING Online Bankieren: Jouw Financiële Gemak Binnen Handbereik

ING Online Bankieren: Gemakkelijk en Veilig Bankieren vanuit Thuis

ING is een van de grootste banken in België en biedt haar klanten een uitgebreid scala aan online bankdiensten. Met ING Online Bankieren kunnen klanten gemakkelijk en veilig hun bankzaken regelen vanuit het comfort van hun eigen huis of kantoor.

Voordelen van ING Online Bankieren

Met ING Online Bankieren kunnen klanten 24/7 toegang krijgen tot hun rekeningen, transacties controleren, geld overmaken naar binnen- en buitenland, rekeningen betalen en nog veel meer, allemaal met slechts een paar klikken. Dit biedt een ongekende mate van gemak en flexibiliteit voor drukbezette klanten.

Veiligheid staat voorop

ING hecht veel waarde aan de veiligheid van haar online bankdiensten. Klanten worden beschermd door geavanceerde beveiligingsmaatregelen, zoals tweestapsverificatie, versleutelde communicatie en real-time monitoring van verdachte activiteiten. Dit zorgt ervoor dat klantgegevens te allen tijde veilig zijn.

Hoe te beginnen met ING Online Bankieren

Het gebruikmaken van ING Online Bankieren is eenvoudig. Klanten moeten zich registreren voor een online account en vervolgens inloggen met hun persoonlijke gegevens. Eenmaal ingelogd, hebben ze toegang tot alle beschikbare functies en kunnen ze hun bankzaken efficiënt beheren.

Conclusie

ING Online Bankieren biedt klanten de vrijheid om hun financiën te beheren op een manier die past bij hun drukke levensstijl. Met gebruiksvriendelijke functies, robuuste beveiliging en 24/7 toegang is het geen verrassing dat steeds meer mensen kiezen voor online bankieren bij ING.

Veelgestelde Vragen over ING Online Bankieren

- Hoe kan ik me registreren voor ING Online Bankieren?

- Welke functies zijn beschikbaar in ING Online Bankieren?

- Hoe kan ik geld overmaken naar een andere rekening via ING Online Bankieren?

- Wat moet ik doen als ik mijn wachtwoord voor ING Online Bankieren ben vergeten?

- Is ING Online Bankieren veilig om te gebruiken?

- Kan ik mijn bankafschriften bekijken en downloaden via ING Online Bankieren?

- Zijn er kosten verbonden aan het gebruik van ING Online Bankieren?

- Hoe kan ik contact opnemen met de klantenservice van ING als ik hulp nodig heb bij online bankieren?

Hoe kan ik me registreren voor ING Online Bankieren?

Om je te registreren voor ING Online Bankieren, dien je eerst een ING-rekening te hebben. Vervolgens kun je eenvoudig online registreren voor een online bankieren account door naar de officiële website van ING te gaan en de instructies voor registratie te volgen. Je zult gevraagd worden om enkele persoonlijke gegevens in te vullen en een gebruikersnaam en wachtwoord aan te maken. Zodra je registratie is voltooid, kun je inloggen op je ING Online Bankieren account en genieten van de vele handige functies die beschikbaar zijn om jouw bankzaken efficiënt te beheren.

Welke functies zijn beschikbaar in ING Online Bankieren?

Veelgestelde vraag: Welke functies zijn beschikbaar in ING Online Bankieren?

In ING Online Bankieren zijn diverse handige functies beschikbaar waarmee klanten hun bankzaken eenvoudig en efficiënt kunnen beheren. Enkele van de belangrijkste functies zijn onder andere het controleren van rekeningsaldi, het uitvoeren van geldtransacties, het instellen van automatische betalingen, het aanvragen van nieuwe betaalpassen of creditcards, het bekijken en downloaden van transactieoverzichten en het communiceren met de bank via beveiligde berichten. Met deze uitgebreide functionaliteiten stelt ING haar klanten in staat om hun financiën op een geavanceerde en gebruiksvriendelijke manier te beheren.

Hoe kan ik geld overmaken naar een andere rekening via ING Online Bankieren?

Om geld over te maken naar een andere rekening via ING Online Bankieren, volgt u eenvoudigweg deze stappen. Log in op uw ING Online Bankieren-account en ga naar de optie voor geld overmaken. Selecteer de rekening waarvan u geld wilt overmaken en voer het bedrag in dat u wilt verzenden. Vervolgens voert u de gegevens in van de ontvanger, zoals het rekeningnummer en de naam van de begunstigde. Controleer alle ingevoerde gegevens zorgvuldig en bevestig de transactie. Na verificatie zal het geld veilig en snel worden overgemaakt naar de door u opgegeven rekening. Met ING Online Bankieren is geld overmaken naar een andere rekening een eenvoudig en efficiënt proces dat u volledige controle geeft over uw financiële transacties.

Wat moet ik doen als ik mijn wachtwoord voor ING Online Bankieren ben vergeten?

Indien u uw wachtwoord voor ING Online Bankieren bent vergeten, hoeft u zich geen zorgen te maken. ING biedt een eenvoudig proces om uw wachtwoord te herstellen en weer toegang te krijgen tot uw online bankrekening. U kunt de optie voor het opnieuw instellen van het wachtwoord vinden op de inlogpagina van ING Online Bankieren. Volg de aangegeven stappen en beveiligingsmaatregelen om uw identiteit te verifiëren en een nieuw wachtwoord in te stellen. Zo kunt u snel en veilig weer aan de slag met uw bankzaken via ING Online Bankieren.

Is ING Online Bankieren veilig om te gebruiken?

Veel mensen vragen zich af of ING Online Bankieren veilig is om te gebruiken. ING hecht een zeer hoge waarde aan de veiligheid van haar online bankdiensten en heeft uitgebreide maatregelen genomen om de gegevens en transacties van haar klanten te beschermen. Met geavanceerde beveiligingsfuncties zoals tweestapsverificatie, versleutelde communicatie en continue monitoring van verdachte activiteiten, kunnen klanten met een gerust hart gebruikmaken van ING Online Bankieren, wetende dat hun financiële gegevens te allen tijde veilig zijn.

Kan ik mijn bankafschriften bekijken en downloaden via ING Online Bankieren?

Ja, met ING Online Bankieren kunt u gemakkelijk uw bankafschriften bekijken en downloaden. Door eenvoudigweg in te loggen op uw online account, heeft u toegang tot al uw transactiegegevens en kunt u uw bankafschriften bekijken en downloaden voor uw administratie of belastingdoeleinden. Dit biedt u een handige manier om uw financiële overzicht te behouden en belangrijke documenten digitaal op te slaan.

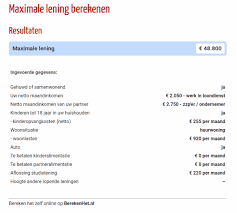

Zijn er kosten verbonden aan het gebruik van ING Online Bankieren?

Veel klanten vragen zich af of er kosten verbonden zijn aan het gebruik van ING Online Bankieren. Het goede nieuws is dat ING Online Bankieren in de meeste gevallen gratis is voor klanten van de bank. Klanten kunnen profiteren van een breed scala aan online bankdiensten zonder extra kosten, zoals het controleren van transacties, geld overmaken en rekeningen betalen. ING hecht veel waarde aan het bieden van toegankelijke en kostenefficiënte bankdiensten aan haar klanten, waardoor online bankieren een handige en betaalbare optie is voor iedereen die zijn financiën wil beheren op een flexibele manier.

Hoe kan ik contact opnemen met de klantenservice van ING als ik hulp nodig heb bij online bankieren?

Als u hulp nodig heeft bij online bankieren en contact wilt opnemen met de klantenservice van ING, zijn er verschillende manieren waarop u dit kunt doen. U kunt telefonisch contact opnemen met de klantenservice via het speciale telefoonnummer dat vermeld staat op de website van ING. Daarnaast biedt ING ook een live chatfunctie op hun website waar u direct met een medewerker kunt chatten om uw vragen te stellen en ondersteuning te krijgen bij online bankieren. Voor meer complexe kwesties kunt u ook een afspraak maken om langs te gaan bij een ING-kantoor waar een medewerker u persoonlijk kan helpen met uw bankzaken.