Hoeveel Geld Kun Je Lenen voor de Aankoop van een Huis?

Hoeveel Lenen voor een Huis?

Het kopen van een huis is een grote stap en vaak een van de grootste financiële beslissingen die mensen in hun leven nemen. Een van de belangrijkste vragen die zich voordoet bij het kopen van een huis, is hoeveel geld je kunt lenen om de aankoop te financieren.

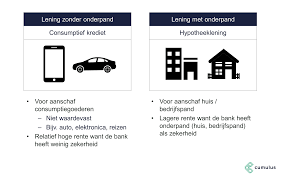

De hoogte van het bedrag dat je kunt lenen voor een huis hangt af van verschillende factoren, waaronder je inkomen, uitgaven, spaargeld en kredietgeschiedenis. Banken en geldverstrekkers zullen deze factoren evalueren om te bepalen hoeveel risico ze bereid zijn te nemen bij het verstrekken van een hypotheek.

Een belangrijke vuistregel bij het bepalen van hoeveel je kunt lenen voor een huis, is de 30%-regel. Dit houdt in dat je maandelijkse hypotheeklasten niet meer dan 30% van je bruto-inkomen mogen bedragen. Op basis hiervan kunnen banken berekenen hoeveel je maximaal kunt lenen.

Naast je inkomen spelen ook andere factoren een rol bij het bepalen van je leencapaciteit. Zo wordt er gekeken naar eventuele andere leningen of schulden die je hebt, zoals studieleningen of autoleningen. Ook wordt rekening gehouden met je spaargeld en de waarde van het huis dat je wilt kopen.

Het is belangrijk om realistisch te blijven over hoeveel geld je kunt lenen voor een huis en ervoor te zorgen dat je comfortabel bent met de maandelijkse hypotheeklasten. Het is verstandig om advies in te winnen bij een financieel adviseur of hypotheekadviseur om ervoor te zorgen dat je de juiste beslissing neemt en niet meer leent dan verantwoord is.

Kortom, hoeveel geld je kunt lenen voor een huis hangt af van verschillende factoren en het is belangrijk om zorgvuldig alle aspecten te overwegen voordat je een hypotheek afsluit. Met de juiste planning en advies kun je ervoor zorgen dat de aankoop van jouw droomhuis op een verantwoorde manier wordt gefinancierd.

Veelgestelde Vragen over Het Lenen voor een Huis in België

- Hoeveel kan ik lenen voor een huis?

- Wat zijn de factoren die bepalen hoeveel ik kan lenen voor een huis?

- Hoe wordt mijn inkomen geëvalueerd bij het bepalen van mijn leencapaciteit voor een huis?

- Welke rol spelen mijn uitgaven en schulden bij het bepalen van hoeveel ik kan lenen voor een huis?

- Kan ik meer lenen als ik spaargeld heb om in te brengen bij de aankoop van een huis?

- Wat is de maximale hypotheeklast die aan te raden is op basis van mijn inkomen?

- Zijn er specifieke regels of richtlijnen waaraan ik moet voldoen om geld te kunnen lenen voor een huis?

- Is het verstandig om advies in te winnen bij een financieel adviseur voordat ik ga lenen voor een huis?

- Hoe kan ik ervoor zorgen dat ik niet meer leen dan verantwoord is bij het kopen van een huis?

Hoeveel kan ik lenen voor een huis?

Een veelgestelde vraag bij het kopen van een huis is: “Hoeveel kan ik lenen voor een huis?” Het bedrag dat je kunt lenen voor een huis wordt bepaald door verschillende factoren, waaronder je inkomen, uitgaven, spaargeld en kredietgeschiedenis. Banken en geldverstrekkers zullen deze gegevens evalueren om te bepalen hoeveel risico ze bereid zijn te nemen bij het verstrekken van een hypotheek. Het is belangrijk om realistisch te blijven over je leencapaciteit en ervoor te zorgen dat je comfortabel bent met de maandelijkse hypotheeklasten. Het raadplegen van een financieel adviseur of hypotheekadviseur kan helpen bij het bepalen van het juiste leenbedrag dat past bij jouw financiële situatie en behoeften.

Wat zijn de factoren die bepalen hoeveel ik kan lenen voor een huis?

Er zijn verschillende factoren die bepalen hoeveel je kunt lenen voor een huis. Een van de belangrijkste factoren is je inkomen, aangezien banken en geldverstrekkers willen weten of je in staat zult zijn om de maandelijkse hypotheeklasten te dragen. Ook wordt er gekeken naar je uitgavenpatroon, eventuele andere leningen of schulden die je hebt, zoals autoleningen of studieleningen, en de hoogte van je spaargeld. Daarnaast speelt ook je kredietgeschiedenis een rol, aangezien dit laat zien hoe betrouwbaar je bent in het terugbetalen van leningen. Door al deze factoren te evalueren, kunnen banken een inschatting maken van hoeveel risico ze bereid zijn te nemen bij het verstrekken van een hypotheek en dus bepalen hoeveel je kunt lenen voor een huis.

Hoe wordt mijn inkomen geëvalueerd bij het bepalen van mijn leencapaciteit voor een huis?

Bij het bepalen van je leencapaciteit voor een huis wordt je inkomen op verschillende manieren geëvalueerd. Banken en geldverstrekkers kijken naar je bruto-inkomen om te bepalen hoeveel geld je maandelijks beschikbaar hebt om een hypotheek af te lossen. Daarnaast wordt ook rekening gehouden met eventuele bonussen, commissies of andere vormen van extra inkomen die je ontvangt. Het is belangrijk dat je aan kunt tonen dat je een stabiel en regelmatig inkomen hebt, aangezien dit een cruciale factor is bij het verkrijgen van een hypotheek. Ook kunnen andere inkomstenbronnen, zoals partnerinkomen of huurinkomsten, worden meegewogen bij het bepalen van je leencapaciteit voor een huis. Het is verstandig om alle relevante documenten met betrekking tot je inkomen klaar te hebben en advies in te winnen bij een financieel adviseur om ervoor te zorgen dat je optimaal gebruik kunt maken van je inkomen bij het kopen van een huis.

Welke rol spelen mijn uitgaven en schulden bij het bepalen van hoeveel ik kan lenen voor een huis?

Bij het bepalen van hoeveel je kunt lenen voor een huis spelen je uitgaven en schulden een essentiële rol. Banken en geldverstrekkers evalueren niet alleen je inkomen, maar ook je lopende uitgaven en bestaande schulden om te bepalen hoeveel risico ze bereid zijn te nemen bij het verstrekken van een hypotheek. Je maandelijkse uitgaven, zoals huur, voedsel, verzekeringen en andere vaste lasten, worden in overweging genomen om te bepalen hoeveel ruimte er is voor extra hypotheeklasten. Daarnaast wordt gekeken naar eventuele andere leningen of schulden die je hebt, zoals persoonlijke leningen of creditcardschulden, omdat deze van invloed kunnen zijn op je financiële situatie en leencapaciteit. Het is daarom belangrijk om een duidelijk overzicht te hebben van al je uitgaven en schulden wanneer je wilt berekenen hoeveel je kunt lenen voor de aankoop van een huis.

Kan ik meer lenen als ik spaargeld heb om in te brengen bij de aankoop van een huis?

Ja, het hebben van spaargeld om in te brengen bij de aankoop van een huis kan zeker van invloed zijn op hoeveel je kunt lenen. Banken en geldverstrekkers zien het inbrengen van eigen middelen als een teken van financiële stabiliteit en verantwoordelijkheid. Door spaargeld in te brengen, kun je mogelijk een lagere hypotheeklening nodig hebben, wat gunstig kan zijn voor je maandelijkse aflossingen en rentekosten. Het kan ook helpen om een gunstiger tarief te krijgen of om in aanmerking te komen voor bepaalde leningsvoorwaarden. Over het algemeen kan het hebben van spaargeld om in te brengen bij de aankoop van een huis je positie versterken en de hoeveelheid geld die je kunt lenen vergroten.

Wat is de maximale hypotheeklast die aan te raden is op basis van mijn inkomen?

Het bepalen van de maximale hypotheeklast die aan te raden is op basis van je inkomen is een cruciale overweging bij het kopen van een huis. Een algemene richtlijn die vaak wordt gehanteerd, is dat je maandelijkse hypotheeklasten niet meer dan 30% van je bruto-inkomen mogen bedragen. Deze regel helpt om ervoor te zorgen dat je financieel comfortabel blijft en voldoende ruimte hebt voor andere uitgaven en onvoorziene kosten. Het is echter ook belangrijk om rekening te houden met je persoonlijke financiële situatie, zoals eventuele andere schulden of verplichtingen, om een realistisch beeld te krijgen van wat voor jou haalbaar en verantwoord is. Het raadplegen van een financieel adviseur kan helpen bij het bepalen van de maximale hypotheeklast die bij jouw specifieke situatie past.

Zijn er specifieke regels of richtlijnen waaraan ik moet voldoen om geld te kunnen lenen voor een huis?

Ja, er zijn specifieke regels en richtlijnen waaraan je moet voldoen om geld te kunnen lenen voor een huis. Banken en geldverstrekkers hanteren strikte criteria bij het beoordelen van hypotheekaanvragen. Een van de belangrijkste factoren is je inkomen, aangezien dit bepaalt hoeveel je maandelijks kunt aflossen. Daarnaast wordt er gekeken naar je kredietgeschiedenis, uitgavenpatroon, eventuele andere leningen of schulden, en de waarde van het huis dat je wilt kopen. Het is essentieel om aan alle vereisten te voldoen en een gezonde financiële situatie te hebben om in aanmerking te komen voor een hypotheek. Het raadplegen van een financieel adviseur of hypotheekadviseur kan helpen om inzicht te krijgen in de specifieke regels en richtlijnen die van toepassing zijn op jouw situatie.

Is het verstandig om advies in te winnen bij een financieel adviseur voordat ik ga lenen voor een huis?

Het is absoluut verstandig om advies in te winnen bij een financieel adviseur voordat je besluit te lenen voor een huis. Een financieel adviseur kan je helpen om inzicht te krijgen in je financiële situatie, je leencapaciteit te bepalen en je te adviseren over de verschillende hypotheekopties die beschikbaar zijn. Door professioneel advies in te winnen, kun je ervoor zorgen dat je een weloverwogen beslissing neemt en dat je de hypotheek afsluit die het beste bij jouw financiële doelen en situatie past. Een financieel adviseur kan je ook helpen om eventuele valkuilen of risico’s te identificeren en je begeleiden bij elke stap van het leenproces, waardoor je met vertrouwen de stap naar het kopen van een huis kunt zetten.

Hoe kan ik ervoor zorgen dat ik niet meer leen dan verantwoord is bij het kopen van een huis?

Het is essentieel om ervoor te zorgen dat je niet meer leent dan verantwoord is bij het kopen van een huis. Een goede manier om dit te bereiken, is door je financiële situatie grondig te analyseren voordat je een hypotheek afsluit. Zorg ervoor dat je een realistisch beeld hebt van je inkomen, uitgaven, schulden en spaargeld. Stel een budget op en bepaal hoeveel je comfortabel kunt besteden aan maandelijkse hypotheeklasten. Het is ook verstandig om advies in te winnen bij een financieel adviseur of hypotheekadviseur om ervoor te zorgen dat je de juiste beslissing neemt en niet boven je financiële mogelijkheden leent. Door verantwoordelijkheid te nemen en goed geïnformeerd te zijn, kun je ervoor zorgen dat de aankoop van je huis op een gezonde en duurzame manier wordt gefinancierd.