Alles wat u moet weten over de overname van een lening

Overname lening: Wat u moet weten

De overname van een lening is een financiële transactie waarbij een nieuwe geldschieter de bestaande lening van een lener overneemt. Dit kan verschillende redenen hebben, zoals het verkrijgen van gunstigere voorwaarden, het consolideren van schulden of het veranderen van de geldschieter.

Het proces van het overnemen van een lening kan complex zijn en vereist zorgvuldige planning en evaluatie. Voordat u besluit om uw lening over te dragen, zijn er enkele belangrijke zaken die u in overweging moet nemen:

Voorwaarden en kosten

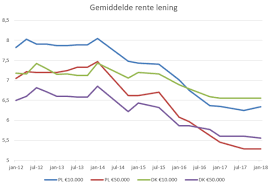

Zorg ervoor dat u de nieuwe voorwaarden en kosten van de lening begrijpt voordat u akkoord gaat met de overname. Vergelijk deze met uw huidige lening om te bepalen of het voordelig is om over te stappen.

Kredietwaardigheid

De nieuwe geldschieter zal uw kredietwaardigheid evalueren voordat zij instemmen met de overname van uw lening. Zorg ervoor dat uw financiële situatie gezond is om in aanmerking te komen voor gunstige voorwaarden.

Juridische aspecten

Het is belangrijk om alle juridische aspecten van de leningsoverdracht te begrijpen en eventueel juridisch advies in te winnen om ervoor te zorgen dat alles volgens de wet verloopt.

Al met al kan het overnemen van een lening voordelen bieden, maar het is essentieel om goed geïnformeerd te zijn en alle risico’s en voordelen af te wegen voordat u deze stap zet.

17 Veelgestelde Vragen over Overname Leningen in België

- Kan je iemand zijn lening overnemen?

- Wat is overname bij een lening?

- Hoe kan ik een lening van iemand anders overnemen?

- Hoe kan ik een overname financieren?

- Hoeveel kan ik lenen voor een zaak over te nemen?

- Kan je een lening overnemen van iemand?

- Hoe worden overnames gefinancierd?

- Hoe bereken je de overnameprijs?

- Hoe kan ik een bedrijf overnemen zonder eigen geld?

- Is een lening overdraagbaar?

- Hoe financier je een overname?

- Kan je een lening van iemand overnemen?

- Hoe kan ik mijn leningen oversluiten naar één lening?

- Hoe werkt een overname?

- Hoeveel kan je lenen voor bedrijfsovername?

- Hoe financier ik een overname?

- Kun je een lening van iemand overnemen?

Kan je iemand zijn lening overnemen?

Ja, het is mogelijk om iemand anders zijn lening over te nemen, maar dit proces kan afhankelijk zijn van verschillende factoren. In de meeste gevallen vereist het overnemen van een lening de goedkeuring van zowel de oorspronkelijke geldschieter als de nieuwe geldschieter. Bovendien moet de nieuwe lener voldoen aan de kredietwaardigheidseisen en voorwaarden van de leningsovereenkomst. Het is belangrijk om alle juridische en financiële aspecten zorgvuldig te overwegen voordat u besluit om iemand anders zijn lening over te nemen. Het is raadzaam om professioneel advies in te winnen om ervoor te zorgen dat het proces soepel verloopt en dat alle partijen op de hoogte zijn van hun rechten en verplichtingen.

Wat is overname bij een lening?

Bij een leningsovername wordt de bestaande lening van een lener overgenomen door een nieuwe geldschieter. Dit kan gebeuren om verschillende redenen, zoals het verkrijgen van gunstigere voorwaarden, het consolideren van schulden of het veranderen van de geldschieter. Het proces van leningsovername vereist zorgvuldige evaluatie van de nieuwe voorwaarden en kosten, beoordeling van de kredietwaardigheid en begrip van de juridische aspecten. Het is belangrijk dat leners goed geïnformeerd zijn over wat leningsovername inhoudt voordat ze deze stap zetten.

Hoe kan ik een lening van iemand anders overnemen?

Het overnemen van een lening van iemand anders is een proces dat zorgvuldige stappen en overeenkomsten vereist tussen alle betrokken partijen. Om een lening van iemand anders over te nemen, moet u eerst contact opnemen met de huidige geldschieter en de voorwaarden bespreken. Vervolgens moet er een formele overeenkomst worden opgesteld waarin alle details van de leningsoverdracht worden vastgelegd, inclusief eventuele kosten, rentetarieven en aflossingsvoorwaarden. Het is ook belangrijk om de kredietwaardigheid te beoordelen om ervoor te zorgen dat u in aanmerking komt voor de overname. Het inschakelen van professioneel advies kan helpen bij het soepel laten verlopen van het proces en het verminderen van mogelijke risico’s die gepaard gaan met het overnemen van een lening van iemand anders.

Hoe kan ik een overname financieren?

Het financieren van een leningsovername kan op verschillende manieren worden gedaan, afhankelijk van uw specifieke situatie en financiële mogelijkheden. Een veelvoorkomende manier om een leningsovername te financieren is door een nieuwe lening af te sluiten bij een geldschieter die bereid is de overname te financieren. Het is belangrijk om de voorwaarden en rentetarieven van deze nieuwe lening zorgvuldig te onderzoeken en te vergelijken met andere opties om ervoor te zorgen dat u de meest gunstige financieringsoplossing kiest. Daarnaast kunt u ook overwegen om eigen middelen in te zetten of andere financieringsbronnen, zoals investeerders of familieleden, aan te boren om de leningsovername te bekostigen. Het is raadzaam om advies in te winnen bij een financieel adviseur om de beste financieringsstrategie voor uw specifieke situatie te bepalen.

Hoeveel kan ik lenen voor een zaak over te nemen?

Een veelgestelde vraag met betrekking tot het overnemen van een zaak is: “Hoeveel kan ik lenen voor een zaak over te nemen?” Het bedrag dat u kunt lenen voor het overnemen van een zaak hangt af van verschillende factoren, waaronder uw financiële situatie, de waarde van de zaak die u wilt overnemen en de voorwaarden van de geldschieter. Het is gebruikelijk dat geldschieters een percentage van de waarde van de zaak financieren, terwijl u mogelijk ook eigen kapitaal moet inbrengen. Het is raadzaam om met meerdere geldschieters te praten en uw financiële mogelijkheden zorgvuldig te evalueren voordat u besluit hoeveel u wilt lenen voor het overnemen van een zaak.

Kan je een lening overnemen van iemand?

Ja, het is mogelijk om een lening over te nemen van iemand anders. Bij een leningsovername neemt een nieuwe geldschieter de bestaande lening van de oorspronkelijke lener over. Dit kan voordelig zijn voor zowel de oorspronkelijke lener als de nieuwe geldschieter, afhankelijk van de specifieke omstandigheden en voorwaarden. Het is echter belangrijk om zorgvuldig alle aspecten van de leningsovername te evalueren, zoals de nieuwe voorwaarden, kosten, kredietwaardigheid en eventuele juridische implicaties, voordat men besluit om een lening over te nemen van iemand anders.

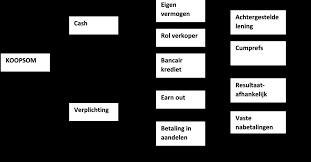

Hoe worden overnames gefinancierd?

Bij het financieren van overnames zijn er verschillende opties beschikbaar, afhankelijk van de specifieke situatie en de omvang van de transactie. Een veelvoorkomende manier om overnames te financieren is door middel van leningen van financiële instellingen, waarbij de overnemende partij geld leent om de aankoop te bekostigen. Daarnaast kunnen bedrijven ook eigen vermogen inbrengen of gebruikmaken van andere financieringsbronnen zoals investeerders, private equity-firma’s of zelfs crowdfunding. Het is essentieel dat bij het financieren van overnames een grondige analyse wordt uitgevoerd om de meest geschikte financieringsstructuur te bepalen die past bij de doelstellingen en financiële mogelijkheden van alle betrokken partijen.

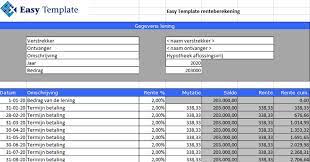

Hoe bereken je de overnameprijs?

Bij het berekenen van de overnameprijs van een lening zijn er verschillende factoren waarmee rekening moet worden gehouden. Meestal wordt de overnameprijs bepaald op basis van de resterende schuld van de lening, eventuele boetes voor vervroegde aflossing, rente die nog betaald moet worden en eventuele bijkomende kosten zoals administratiekosten. Het is belangrijk om alle financiële details van zowel de bestaande lening als de nieuwe lening zorgvuldig te analyseren om een nauwkeurige overnameprijs te berekenen die voor alle partijen eerlijk en gunstig is.

Hoe kan ik een bedrijf overnemen zonder eigen geld?

Het overnemen van een bedrijf zonder eigen geld kan een uitdagende maar haalbare taak zijn. Een veelvoorkomende strategie om dit te bereiken, is door gebruik te maken van externe financieringsbronnen, zoals leningen van financiële instellingen, investeerders of crowdfunding. Door een overtuigend businessplan op te stellen en potentiële geldschieters te benaderen met een duidelijke strategie voor winstgevendheid en groei, kunt u mogelijk de benodigde financiering veiligstellen om de overname te realiseren zonder eigen kapitaal in te brengen. Het is echter belangrijk om zorgvuldig onderzoek te doen en professioneel advies in te winnen om ervoor te zorgen dat de financiële structuur van de overname op lange termijn duurzaam en rendabel blijft.

Is een lening overdraagbaar?

Ja, in veel gevallen is een lening overdraagbaar. Dit betekent dat het mogelijk is om de lening van de ene geldschieter naar de andere over te dragen. Echter, voordat u besluit om uw lening over te dragen, is het belangrijk om de voorwaarden van uw huidige leningsovereenkomst te controleren en eventuele beperkingen of vereisten met betrekking tot de overdraagbaarheid van de lening te begrijpen. Sommige leningen kunnen beperkingen hebben op het gebied van overdraagbaarheid, dus het is verstandig om dit eerst te verifiëren voordat u stappen onderneemt om uw lening over te dragen.

Hoe financier je een overname?

Een veelgestelde vraag over het financieren van een overname is hoe je dit precies kunt doen. Het financieren van een overname kan op verschillende manieren gebeuren, afhankelijk van de specifieke situatie en de beschikbare middelen. Vaak worden overnames gefinancierd door middel van eigen vermogen, leningen bij financiële instellingen, investeerders of een combinatie van deze financieringsbronnen. Het is essentieel om een grondige analyse te maken van de financiële behoeften en mogelijkheden voordat je besluit hoe je de overname wilt financieren. Het inschakelen van professioneel advies en het opstellen van een gedegen financieringsplan zijn vaak cruciale stappen bij het succesvol financieren van een overname.

Kan je een lening van iemand overnemen?

Ja, het is mogelijk om een lening van iemand over te nemen. Dit proces staat bekend als een leningovername. Bij een leningovername neemt een nieuwe geldschieter de bestaande lening van een lener over, onder vooraf bepaalde voorwaarden. Dit kan gunstig zijn voor zowel de lener als de nieuwe geldschieter, afhankelijk van de specifieke omstandigheden en voorwaarden van de lening. Het is echter belangrijk om goed geïnformeerd te zijn over de juridische en financiële aspecten van een leningovername voordat u deze stap zet.

Hoe kan ik mijn leningen oversluiten naar één lening?

Wanneer u overweegt om uw leningen over te sluiten naar één lening, zijn er verschillende stappen die u kunt volgen om dit proces soepel te laten verlopen. Allereerst is het raadzaam om een grondige inventarisatie te maken van al uw bestaande leningen, inclusief de openstaande bedragen, rentetarieven en looptijden. Vervolgens kunt u contact opnemen met potentiële geldschieters om offertes te verkrijgen voor een nieuwe gecombineerde lening. Zodra u de beste optie heeft gekozen, dient u de benodigde documentatie in te dienen en eventuele afsluitkosten in overweging te nemen. Het oversluiten van uw leningen naar één lening kan u helpen om uw financiën beter te beheren en mogelijk kosten te besparen op rente en administratiekosten. Het is echter belangrijk om zorgvuldig alle voorwaarden en kosten te evalueren voordat u definitief besluit tot het oversluiten van uw leningen.

Hoe werkt een overname?

Een overname van een lening houdt in dat een nieuwe geldschieter de bestaande lening van een lener overneemt. Het proces van een leningsovername begint meestal met het vinden van een nieuwe geldschieter die bereid is de lening over te nemen. Vervolgens worden de voorwaarden en kosten van de nieuwe lening vastgesteld en wordt de kredietwaardigheid van de lener geëvalueerd. Als alles in orde is, wordt de bestaande lening afgelost door de nieuwe geldschieter, waardoor de lener nu schulden heeft bij de nieuwe partij. Het is belangrijk om alle aspecten van het overnametraject zorgvuldig te begrijpen en eventueel professioneel advies in te winnen om een soepele en wettelijk conforme transactie te garanderen.

Hoeveel kan je lenen voor bedrijfsovername?

Een veelgestelde vraag over de overname van leningen is: “Hoeveel kan je lenen voor bedrijfsovername?” Het bedrag dat u kunt lenen voor een bedrijfsovername hangt af van verschillende factoren, waaronder de financiële gezondheid van uw bedrijf, uw kredietwaardigheid en de waarde van het bedrijf dat u wilt overnemen. Geldschieters zullen uw financiële situatie beoordelen en een grondige analyse uitvoeren voordat zij bepalen hoeveel zij bereid zijn te lenen voor de overname. Het is belangrijk om uw financiële documenten en plannen voor de overname goed voor te bereiden om een duidelijk beeld te krijgen van het beschikbare leenbedrag en om potentiële geldschieters vertrouwen te geven in uw plannen.

Hoe financier ik een overname?

Een veelgestelde vraag over het financieren van een overname is: “Hoe financier ik een overname?” Het financieren van een overname kan op verschillende manieren worden gedaan, afhankelijk van de specifieke situatie en de omvang van de transactie. Vaak wordt een combinatie van eigen vermogen, leningen en externe financiering gebruikt om de overname te bekostigen. Het is essentieel om een gedegen financieel plan op te stellen en alle beschikbare financieringsopties zorgvuldig te evalueren om ervoor te zorgen dat de overname op een duurzame en haalbare manier gefinancierd wordt.

Kun je een lening van iemand overnemen?

Ja, het is mogelijk om een lening van iemand over te nemen. Dit proces staat bekend als het overnemen van een lening. Hierbij neemt een nieuwe geldschieter de bestaande lening van de oorspronkelijke lener over. Dit kan voordelen bieden, zoals gunstigere voorwaarden of lagere rentetarieven. Echter, voordat u besluit een lening over te nemen, is het belangrijk om de voorwaarden en kosten zorgvuldig te evalueren en ervoor te zorgen dat uw financiële situatie gezond genoeg is om in aanmerking te komen voor de overname. Het is raadzaam om professioneel advies in te winnen en alle juridische aspecten van de leningsoverdracht te begrijpen voordat u deze stap zet.