Hoeveel mag je lenen? Tips voor verantwoord lenen in België

Hoeveel mag je lenen?

Veel mensen overwegen op een bepaald moment in hun leven een lening aan te gaan. Of het nu gaat om het kopen van een huis, het financieren van een auto of het dekken van onverwachte kosten, leningen kunnen een nuttig financieel instrument zijn. Maar hoeveel kan je eigenlijk lenen?

Factoren die de leencapaciteit beïnvloeden

De hoeveelheid geld die je kunt lenen, hangt af van verschillende factoren:

- Je inkomen: Geldverstrekkers kijken naar je inkomen om te bepalen hoeveel je elke maand kunt aflossen.

- Je uitgaven: Naast je inkomen wordt er ook gekeken naar je vaste lasten en andere uitgaven.

- Kredietgeschiedenis: Je kredietgeschiedenis en kredietscore spelen een belangrijke rol bij het bepalen van de leencapaciteit.

- Type lening: Het type lening dat je wilt afsluiten, zoals een hypotheek of persoonlijke lening, heeft invloed op de maximale leensom.

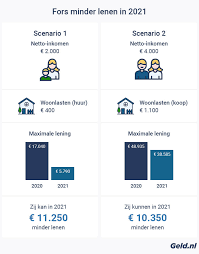

Berekening van leencapaciteit

Geldverstrekkers gebruiken vaak de ‘loan-to-income ratio’ om te bepalen hoeveel iemand kan lenen. Dit houdt in dat het maandelijkse leenbedrag niet hoger mag zijn dan een bepaald percentage van het inkomen. Daarnaast wordt er rekening gehouden met andere financiële verplichtingen.

Advies inwinnen

Het is verstandig om advies in te winnen bij een financieel adviseur voordat je een lening afsluit. Zij kunnen je helpen bij het bepalen van de juiste leensom en de beste financieringsmogelijkheden voor jouw situatie.

Kortom, hoeveel je kunt lenen hangt af van verschillende factoren en het is belangrijk om verantwoordelijk te lenen en rekening te houden met je financiële situatie.

7 Voordelen van Lenen: Hoeveel Kun Je Verantwoord Lenen?

- Je kunt een grote aankoop doen zonder direct al het geld beschikbaar te hebben.

- Het stelt je in staat om je dromen waar te maken, zoals het kopen van een huis of auto.

- Lenen kan helpen bij het opbouwen van een positieve kredietgeschiedenis, mits je tijdig en correct aflost.

- Met een lening kun je onverwachte kosten dekken en financiële tegenvallers opvangen.

- Het maakt grotere investeringen mogelijk die op lange termijn rendabel kunnen zijn, zoals vastgoed.

- Je kunt profiteren van gunstige rentetarieven en flexibele terugbetalingsvoorwaarden bij sommige leningen.

- Een lening kan dienen als financiële hefboom om je vermogen te vergroten of zakelijke doelen te realiseren.

Zes Nadelen van Overmatig Lenen in België

- Te veel lenen kan leiden tot financiële problemen en schuldenlast.

- Hoge leenbedragen kunnen resulteren in een langere aflossingstermijn met meer rentekosten.

- Het risico bestaat dat je de lening niet kunt terugbetalen bij veranderingen in je financiële situatie, zoals werkloosheid.

- Leningen kunnen stress en druk veroorzaken door de verplichting om regelmatig af te lossen.

- Een hoge schuldgraad kan van invloed zijn op je kredietscore en toekomstige leencapaciteit beperken.

- Lenen brengt altijd extra kosten met zich mee door rente en mogelijke administratieve kosten.

Je kunt een grote aankoop doen zonder direct al het geld beschikbaar te hebben.

Een belangrijk voordeel van lenen is dat je in staat bent om een grote aankoop te doen zonder onmiddellijk over het volledige benodigde bedrag te beschikken. Dit stelt mensen in staat om bijvoorbeeld een huis te kopen, een auto aan te schaffen of onverwachte kosten op te vangen, zelfs als ze niet over voldoende spaargeld beschikken. Lenen biedt de mogelijkheid om grote investeringen te doen en belangrijke uitgaven te financieren op een moment dat het nodig is, met de flexibiliteit om het geleende bedrag in termijnen terug te betalen.

Het stelt je in staat om je dromen waar te maken, zoals het kopen van een huis of auto.

Een van de voordelen van het kunnen lenen van geld is dat het je in staat stelt om je dromen waar te maken, zoals het kopen van een huis of auto. Door een lening aan te gaan, kun je grote aankopen doen die anders misschien buiten je bereik zouden liggen. Het geeft je de mogelijkheid om belangrijke mijlpalen in je leven te bereiken en bepaalde doelen te realiseren die anders moeilijk haalbaar zouden zijn. Het verstandig en verantwoordelijk gebruikmaken van leningen kan dus helpen bij het verwezenlijken van je ambities en het creëren van een stabiele financiële toekomst.

Lenen kan helpen bij het opbouwen van een positieve kredietgeschiedenis, mits je tijdig en correct aflost.

Lenen kan helpen bij het opbouwen van een positieve kredietgeschiedenis, mits je tijdig en correct aflost. Door leningen op een verantwoorde manier af te lossen, laat je zien dat je financiële verplichtingen kunt nakomen. Dit kan resulteren in een verbetering van je kredietscore en het opbouwen van een positieve reputatie bij geldverstrekkers. Het hebben van een goede kredietgeschiedenis kan op zijn beurt gunstig zijn wanneer je in de toekomst grotere leningen wilt afsluiten, zoals een hypotheek voor een huis of een lening voor een auto. Het is dus belangrijk om leningen zorgvuldig te beheren en tijdig terug te betalen om te profiteren van dit voordeel.

Met een lening kun je onverwachte kosten dekken en financiële tegenvallers opvangen.

Met een lening kun je onverwachte kosten dekken en financiële tegenvallers opvangen. Het hebben van toegang tot geleend geld kan een waardevolle buffer vormen voor situaties waarin je plotselinge uitgaven moet doen die buiten je normale budget vallen. Of het nu gaat om medische kosten, autopech of huisreparaties, een lening kan helpen om financiële stress te verminderen en je gemoedsrust te geven in tijden van nood. Het verstandig gebruik van leningen voor het afdekken van onvoorziene kosten kan helpen om financiële stabiliteit te behouden en ervoor te zorgen dat je niet in de problemen komt door onverwachte gebeurtenissen.

Het maakt grotere investeringen mogelijk die op lange termijn rendabel kunnen zijn, zoals vastgoed.

Het feit dat lenen de mogelijkheid biedt om grotere investeringen te doen, zoals in vastgoed, opent de deur naar langetermijnrendement. Met een lening kunnen mensen investeren in waardevolle activa die na verloop van tijd in waarde kunnen stijgen en zo een solide financiële basis kunnen leggen voor de toekomst.

Je kunt profiteren van gunstige rentetarieven en flexibele terugbetalingsvoorwaarden bij sommige leningen.

Je kunt profiteren van gunstige rentetarieven en flexibele terugbetalingsvoorwaarden bij sommige leningen. Dit kan je helpen om de kosten van lenen te verlagen en het aflossen van de lening beter af te stemmen op jouw financiële situatie. Met lagere rentetarieven kun je geld besparen op de lange termijn en met flexibele terugbetalingsvoorwaarden kun je de lening aanpassen aan jouw behoeften en mogelijkheden. Het is belangrijk om goed onderzoek te doen naar de verschillende leenopties om een lening te vinden die past bij jouw financiële doelen en mogelijkheden.

Een lening kan dienen als financiële hefboom om je vermogen te vergroten of zakelijke doelen te realiseren.

Een lening kan dienen als financiële hefboom om je vermogen te vergroten of zakelijke doelen te realiseren. Door verstandig gebruik te maken van leningen, kunnen individuen en bedrijven investeren in groeimogelijkheden die anders misschien buiten bereik zouden liggen. Het biedt de mogelijkheid om kapitaal te verkrijgen voor bijvoorbeeld het starten van een eigen bedrijf, het uitbreiden van bestaande activiteiten of het investeren in waardevolle bezittingen. Op die manier kan een lening een krachtig instrument zijn om financiële groei en succes te stimuleren.

Te veel lenen kan leiden tot financiële problemen en schuldenlast.

Te veel lenen kan leiden tot financiële problemen en een zware schuldenlast. Het is belangrijk om verantwoordelijk te lenen en realistisch te zijn over wat je maandelijks kunt terugbetalen. Het aangaan van te hoge leningen kan resulteren in financiële stress, moeilijkheden bij het aflossen en zelfs in ernstige financiële problemen op lange termijn. Het is daarom essentieel om goed na te denken over je leencapaciteit en alleen leningen aan te gaan die je op een verantwoorde manier kunt terugbetalen.

Hoge leenbedragen kunnen resulteren in een langere aflossingstermijn met meer rentekosten.

Hoge leenbedragen kunnen resulteren in een langere aflossingstermijn met meer rentekosten. Wanneer je een groot bedrag leent, kan het langer duren voordat je de lening volledig hebt terugbetaald, wat kan leiden tot een toename van de totale rentekosten die je uiteindelijk betaalt. Het is belangrijk om voorzichtig te zijn bij het lenen van grote bedragen en ervoor te zorgen dat je de financiële gevolgen op lange termijn begrijpt voordat je een lening aangaat.

Het risico bestaat dat je de lening niet kunt terugbetalen bij veranderingen in je financiële situatie, zoals werkloosheid.

Een belangrijk nadeel van het lenen van geld is dat er een risico bestaat dat je de lening niet kunt terugbetalen bij veranderingen in je financiële situatie, zoals werkloosheid. Wanneer je inkomen onverwacht daalt of wegvalt, kan het moeilijk worden om aan de aflossingsverplichtingen te voldoen. Dit kan leiden tot financiële problemen, schulden en zelfs tot gedwongen verkoop van bezittingen. Het is daarom essentieel om goed na te denken over de leencapaciteit en om een buffer te hebben voor onvoorziene omstandigheden voordat je een lening aangaat.

Leningen kunnen stress en druk veroorzaken door de verplichting om regelmatig af te lossen.

Leningen kunnen stress en druk veroorzaken door de verplichting om regelmatig af te lossen. Het hebben van een lening betekent dat er maandelijks een bedrag moet worden terugbetaald, wat kan leiden tot financiële druk en zorgen over het op tijd kunnen voldoen aan de aflossingen. Deze constante verplichting kan stressvol zijn en invloed hebben op het welzijn van degene die de lening heeft afgesloten, vooral als er onverwachte financiële tegenvallers optreden. Het is daarom belangrijk om zorgvuldig te overwegen hoeveel je leent en ervoor te zorgen dat je comfortabel kunt voldoen aan de aflossingsverplichtingen zonder in financiële problemen te komen.

Een hoge schuldgraad kan van invloed zijn op je kredietscore en toekomstige leencapaciteit beperken.

Een belangrijk nadeel van het lenen van een te hoog bedrag is dat het kan leiden tot een hoge schuldgraad, wat op zijn beurt invloed kan hebben op je kredietscore en je toekomstige leencapaciteit kan beperken. Wanneer je een aanzienlijke schuld hebt in verhouding tot je inkomen, kunnen geldverstrekkers terughoudender zijn om je verdere leningen toe te kennen, omdat ze het risico kunnen zien dat je niet in staat bent om aan je financiële verplichtingen te voldoen. Het is daarom essentieel om verstandig te lenen en ervoor te zorgen dat je financiële situatie gezond blijft om negatieve gevolgen voor je kredietscore en leencapaciteit te voorkomen.

Lenen brengt altijd extra kosten met zich mee door rente en mogelijke administratieve kosten.

Lenen brengt altijd extra kosten met zich mee door rente en mogelijke administratieve kosten. Deze bijkomende kosten kunnen aanzienlijk oplopen en dienen in overweging te worden genomen bij het afsluiten van een lening. De rente die je betaalt over het geleende bedrag kan over de looptijd van de lening aanzienlijke bedragen bedragen, waardoor je uiteindelijk meer terugbetaalt dan het oorspronkelijk geleende bedrag. Daarnaast kunnen er ook administratieve kosten verbonden zijn aan het afsluiten en beheren van de lening, wat de totale kosten verder kan verhogen. Het is daarom essentieel om goed geïnformeerd te zijn over alle kosten die gepaard gaan met lenen en om verantwoorde financiële beslissingen te nemen.