sep 14, 2025

door atiyasolutions

direct lenen, flexibiliteit, geld lenen, gemak, goedkeuring, kredietverstrekker, lenen, online afhandeling, persoonlijke lening, rentetarieven, snelheid, toegankelijkheid, verantwoordelijk lenen, voorwaarden van lening

Artikel: Direct Lenen

Direct Lenen: Snel en Eenvoudig Geld Lenen

Heeft u snel geld nodig? Dan kan direct lenen een handige oplossing zijn. Of het nu gaat om onverwachte kosten, een dringende aankoop of een financieel tekort, met direct lenen kunt u snel en eenvoudig geld lenen om aan uw behoeften te voldoen.

Hoe Werkt Direct Lenen?

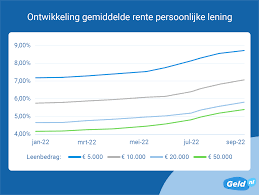

Bij direct lenen kunt u online een lening aanvragen en binnen korte tijd goedkeuring ontvangen. Het proces is over het algemeen snel en eenvoudig, waardoor u snel toegang heeft tot het benodigde bedrag. Afhankelijk van de kredietverstrekker en het type lening dat u kiest, kunnen de voorwaarden en rentetarieven variëren.

Voordelen van Direct Lenen

- Snelheid: U kunt binnen korte tijd geld op uw rekening hebben.

- Gemak: Het hele proces kan online worden afgehandeld, van aanvraag tot goedkeuring.

- Flexibiliteit: U kunt leningen aanpassen aan uw behoeften en terugbetalingscapaciteit.

- Toegankelijkheid: Zelfs mensen met minder gunstige kredietwaardigheid kunnen in aanmerking komen voor directe leningen.

Overwegingen bij Direct Lenen

Hoewel direct lenen handig kan zijn in noodsituaties, is het belangrijk om verantwoordelijk te lenen. Zorg ervoor dat u de voorwaarden van de lening begrijpt, inclusief eventuele kosten en rentetarieven. Overweeg ook of u in staat zult zijn om de lening tijdig terug te betalen om financiële problemen te voorkomen.

Kortom, direct lenen kan een nuttige optie zijn voor wie snel geld nodig heeft, maar het is essentieel om verantwoordelijk te blijven en alleen te lenen wat u zich kunt veroorloven terug te betalen.

26 Veelgestelde Vragen over Direct Geld Lenen in België

- Is het mogelijk om binnen 48 uur een persoonlijke lening te krijgen?

- Is direct geld lenen betrouwbaar?

- Welke lening is gemakkelijk te lenen?

- Waar kan ik 5000 euro lenen zonder BKR toetsing?

- Waar kan ik snel geld lenen zonder bank?

- Wie kan mij 100 euro lenen?

- Waar kan ik per direct geld lenen?

- Wanneer is een lening direct opeisbaar?

- Welke lening is het gemakkelijkst om direct te krijgen?

- Welke bank leent geld zonder BKR toetsing?

- Waar kun je vertrouwd geld lenen?

- Hoe krijg ik direct geld?

- Kan je lenen zonder bank?

- Waar kan ik met spoed geld lenen?

- Hoeveel kan ik lenen Directa?

- Hoe kom ik binnen 24 uur aan geld?

- Welke bank geeft snel een lening?

- Hoe kan je snel geld lenen?

- Waar kan ik 2000 euro lenen?

- Wat te doen als je snel geld nodig hebt?

- Waar kun je snel een lening krijgen?

- Waar kan ik direct geld lenen?

- Waar krijg je snel een lening?

- Waar kan ik met spoed 500 euro lenen?

- Wat kun je doen als je snel geld nodig hebt?

- Waar kan ik 2000 euro lenen zonder BKR toetsing?

Is het mogelijk om binnen 48 uur een persoonlijke lening te krijgen?

Ja, het is mogelijk om binnen 48 uur een persoonlijke lening te krijgen, afhankelijk van de kredietverstrekker en de specifieke omstandigheden. Sommige kredietverstrekkers bieden snelle goedkeuring en verwerking van leningaanvragen, waardoor u binnen een kort tijdsbestek toegang kunt krijgen tot het geleende bedrag. Het is echter belangrijk op te merken dat de exacte tijdlijn kan variëren en dat factoren zoals de volledigheid van uw aanvraag, uw kredietgeschiedenis en andere financiële overwegingen een rol kunnen spelen bij het bepalen van hoe snel u een persoonlijke lening kunt ontvangen. Het is altijd raadzaam om rechtstreeks contact op te nemen met de kredietverstrekker voor meer informatie over hun specifieke goedkeurings- en uitbetalingsproces.

Is direct geld lenen betrouwbaar?

Een veelgestelde vraag over direct geld lenen is of het betrouwbaar is. Het antwoord hierop is dat direct geld lenen betrouwbaar kan zijn, mits u zorgvuldig te werk gaat. Het is essentieel om leningen alleen af te sluiten bij erkende en gereguleerde kredietverstrekkers om uw financiële veiligheid te waarborgen. Verder is het belangrijk om de voorwaarden van de lening grondig door te nemen, eventuele verborgen kosten te identificeren en ervoor te zorgen dat u de lening tijdig en volgens afspraak kunt terugbetalen. Door verantwoordelijk en selectief te zijn bij het kiezen van een kredietverstrekker, kunt u direct geld lenen op een betrouwbare manier die past bij uw financiële behoeften.

Welke lening is gemakkelijk te lenen?

Een veelgestelde vraag over direct lenen is: welke lening is gemakkelijk te lenen? Over het algemeen zijn persoonlijke leningen en minileningen vaak gemakkelijker te verkrijgen dan bijvoorbeeld hypothecaire leningen, omdat ze meestal kleinere bedragen betreffen en minder strenge voorwaarden hebben. Persoonlijke leningen bieden flexibiliteit en kunnen snel worden goedgekeurd, terwijl minileningen vaak bedoeld zijn voor korte termijn financiële behoeften en minder strenge kredietcontroles vereisen. Het is echter belangrijk om altijd de voorwaarden van de lening zorgvuldig te bekijken en ervoor te zorgen dat u de lening verantwoord kunt terugbetalen om financiële problemen te voorkomen.

Waar kan ik 5000 euro lenen zonder BKR toetsing?

Een veelgestelde vraag over direct lenen is: “Waar kan ik 5000 euro lenen zonder BKR toetsing?” Het is belangrijk op te merken dat het verkrijgen van een lening zonder BKR-toetsing in Nederland beperkt is, aangezien kredietverstrekkers verplicht zijn om de kredietwaardigheid van de aanvrager te controleren. Er zijn echter enkele particuliere kredietverstrekkers die leningen aanbieden zonder BKR-toetsing, maar deze kunnen hogere rentetarieven en striktere voorwaarden hebben. Het is raadzaam om zorgvuldig onderzoek te doen en alle opties te overwegen voordat u besluit om een lening af te sluiten zonder BKR-toetsing.

Waar kan ik snel geld lenen zonder bank?

Als u op zoek bent naar een manier om snel geld te lenen zonder tussenkomst van een bank, zijn er verschillende alternatieve opties beschikbaar. Online kredietverstrekkers en financiële dienstverleners bieden vaak de mogelijkheid om direct geld te lenen zonder dat u naar een traditionele bank hoeft te gaan. Door gebruik te maken van online platforms kunt u eenvoudig en snel leningen aanvragen en goedkeuring ontvangen, waardoor u snel toegang heeft tot het benodigde bedrag. Het is echter belangrijk om zorgvuldig onderzoek te doen naar de betrouwbaarheid en voorwaarden van deze alternatieve geldschieters om ervoor te zorgen dat u een weloverwogen beslissing neemt bij het lenen van geld buiten de traditionele bankkanalen.

Wie kan mij 100 euro lenen?

Het is een veelvoorkomende vraag voor mensen die met een onverwachte financiële behoefte worden geconfronteerd: “Wie kan mij 100 euro lenen?” Het zoeken naar een kredietverstrekker die bereid is om een klein bedrag zoals 100 euro uit te lenen, kan soms lastig zijn, vooral omdat veel traditionele geldverstrekkers minimumbedragen hanteren. In dergelijke situaties kunnen online kredietverstrekkers of peer-to-peer leenplatforms opties zijn om snel een klein bedrag te lenen. Het is echter belangrijk om de voorwaarden en rentetarieven zorgvuldig te bekijken en ervoor te zorgen dat u in staat bent om het geleende bedrag op tijd terug te betalen om extra kosten te voorkomen.

Waar kan ik per direct geld lenen?

Een veelgestelde vraag over direct lenen is: “Waar kan ik per direct geld lenen?” Als u dringend geld nodig heeft, zijn er verschillende opties beschikbaar om direct geld te lenen. U kunt bijvoorbeeld terecht bij online kredietverstrekkers, banken of financiële instellingen die snelle leningen aanbieden. Het is belangrijk om de voorwaarden en rentetarieven van verschillende aanbieders te vergelijken voordat u een beslissing neemt. Zorg er ook voor dat u de betrouwbaarheid en reputatie van de kredietverstrekker onderzoekt om ervoor te zorgen dat u met een gerenommeerde partij in zee gaat.

Wanneer is een lening direct opeisbaar?

Een lening is direct opeisbaar wanneer de kredietverstrekker het recht heeft om onmiddellijke terugbetaling van het geleende bedrag te eisen. Dit kan gebeuren als de lener niet voldoet aan de voorwaarden van de leningsovereenkomst, zoals het niet tijdig betalen van aflossingen of het overtreden van andere contractuele bepalingen. In dergelijke gevallen kan de kredietverstrekker besluiten om de lening direct op te eisen, wat betekent dat de lener het volledige openstaande bedrag onmiddellijk moet terugbetalen. Het is daarom belangrijk voor leners om zich bewust te zijn van de voorwaarden van hun leningsovereenkomst en ervoor te zorgen dat ze zich houden aan alle vereisten om te voorkomen dat hun lening direct opeisbaar wordt.

Welke lening is het gemakkelijkst om direct te krijgen?

Een veelgestelde vraag over direct lenen is: “Welke lening is het gemakkelijkst om direct te krijgen?” Over het algemeen zijn kortlopende leningen, zoals minileningen of flitskredieten, vaak gemakkelijker en sneller te verkrijgen dan traditionele persoonlijke leningen of hypotheken. Deze kortlopende leningen hebben meestal minder strenge kredietcontroles en vereisen minder papierwerk, waardoor ze een populaire keuze zijn voor mensen die snel geld nodig hebben. Het is echter belangrijk om op te merken dat deze leningen vaak hogere rentetarieven hebben en dat het belangrijk is om de voorwaarden zorgvuldig te overwegen voordat u besluit om een dergelijke lening af te sluiten.

Welke bank leent geld zonder BKR toetsing?

Veel mensen stellen de vraag: “Welke bank leent geld zonder BKR-toetsing?” Het is belangrijk om te begrijpen dat de meeste traditionele banken in België een BKR-toetsing uitvoeren voordat ze een lening verstrekken. Banken gebruiken het Bureau Krediet Registratie (BKR) om het kredietverleden van aanvragers te controleren en hun kredietwaardigheid te beoordelen. Als u op zoek bent naar een lening zonder BKR-toetsing, kunt u overwegen om contact op te nemen met alternatieve kredietverstrekkers, zoals online leningaanbieders of gespecialiseerde financiële instellingen. Deze partijen kunnen leningen verstrekken zonder BKR-toetsing, maar het is belangrijk om de voorwaarden zorgvuldig te controleren en ervoor te zorgen dat u zich bewust bent van eventuele extra kosten of risico’s die hieraan verbonden zijn.

Waar kun je vertrouwd geld lenen?

Als het gaat om direct lenen en het vinden van een betrouwbare geldschieter, is het essentieel om zorgvuldig onderzoek te doen en goed geïnformeerd te zijn. U kunt vertrouwd geld lenen bij erkende financiële instellingen, zoals banken, kredietverenigingen of online kredietverstrekkers met een goede reputatie. Het is belangrijk om de voorwaarden van de lening grondig te controleren, inclusief rentetarieven, terugbetalingsvoorwaarden en eventuele verborgen kosten. Daarnaast kunt u beoordelingen en feedback van andere klanten raadplegen om de betrouwbaarheid van de geldschieter te evalueren voordat u een beslissing neemt. Het is verstandig om alleen te lenen bij gerenommeerde en transparante geldschieters om uw financiële welzijn te beschermen.

Hoe krijg ik direct geld?

Wanneer mensen zich afvragen “Hoe krijg ik direct geld?”, is direct lenen vaak het antwoord. Door een online lening aan te vragen bij een kredietverstrekker, kunt u snel goedkeuring krijgen en het benodigde geld op uw rekening ontvangen. Het proces van direct lenen is ontworpen om snel en efficiënt te zijn, waardoor u in noodgevallen snel toegang heeft tot financiële middelen. Het is echter belangrijk om de voorwaarden van de lening zorgvuldig te overwegen en ervoor te zorgen dat u in staat bent om de lening tijdig terug te betalen om financiële problemen te voorkomen.

Kan je lenen zonder bank?

Ja, het is mogelijk om geld te lenen zonder tussenkomst van een traditionele bank. Er zijn alternatieve kredietverstrekkers en online leningplatforms die leningen aanbieden buiten het traditionele bancaire systeem om. Deze kredietverstrekkers kunnen verschillende soorten leningen aanbieden, zoals persoonlijke leningen, peer-to-peer leningen of microkredieten. Het is echter belangrijk om voorzichtig te zijn bij het lenen van geld buiten de banksector, aangezien de voorwaarden en rentetarieven kunnen variëren en soms minder gunstig kunnen zijn dan bij een reguliere banklening. Het is altijd verstandig om de voorwaarden zorgvuldig te controleren en ervoor te zorgen dat u begrijpt wat er van u wordt verwacht voordat u besluit om zonder bank geld te lenen.

Waar kan ik met spoed geld lenen?

“Waar kan ik met spoed geld lenen?” is een veelgestelde vraag voor mensen die zich in een financiële noodsituatie bevinden en snel behoefte hebben aan extra geld. In dergelijke gevallen kan direct lenen een oplossing bieden. Er zijn verschillende kredietverstrekkers en financiële instellingen die spoedleningen aanbieden, waarbij het proces vaak online kan worden afgehandeld en goedkeuring snel kan plaatsvinden. Het is echter belangrijk om de voorwaarden zorgvuldig te overwegen en ervoor te zorgen dat u de lening verantwoordelijk kunt terugbetalen om financiële problemen te voorkomen.

Hoeveel kan ik lenen Directa?

Een veelgestelde vraag over direct lenen is: “Hoeveel kan ik lenen bij Directa?” Het maximale bedrag dat u kunt lenen bij Directa hangt af van verschillende factoren, zoals uw inkomen, uitgaven, kredietgeschiedenis en de specifieke leningsopties die Directa aanbiedt. Het is belangrijk om te onthouden dat het verstandig is om alleen te lenen wat u redelijkerwijs kunt terugbetalen, om financiële problemen in de toekomst te voorkomen. Het is raadzaam om contact op te nemen met Directa voor specifieke informatie over uw leenmogelijkheden en om een lening af te stemmen op uw persoonlijke financiële situatie.

Hoe kom ik binnen 24 uur aan geld?

Als u zich afvraagt hoe u binnen 24 uur aan geld kunt komen, kan direct lenen een snelle oplossing bieden. Door online een lening aan te vragen bij bepaalde kredietverstrekkers, kunt u in sommige gevallen binnen één dag goedkeuring en toegang tot het benodigde bedrag krijgen. Het is echter belangrijk om de voorwaarden en rentetarieven zorgvuldig te overwegen voordat u besluit om direct te lenen, om ervoor te zorgen dat u de lening verantwoord kunt terugbetalen en financiële problemen kunt voorkomen.

Welke bank geeft snel een lening?

Een veelgestelde vraag over direct lenen is: “Welke bank geeft snel een lening?” Verschillende banken en financiële instellingen bieden snelle leendiensten aan, waarbij de snelheid van goedkeuring en uitbetaling kan variëren. Het is raadzaam om de voorwaarden en rentetarieven van verschillende banken te vergelijken voordat u een beslissing neemt. Sommige online kredietverstrekkers staan bekend om hun snelle goedkeuringsprocessen en efficiënte dienstverlening, waardoor u snel toegang kunt krijgen tot het benodigde geld. Het is echter altijd verstandig om zorgvuldig te overwegen welke bank het beste bij uw behoeften past en om ervoor te zorgen dat u verantwoordelijk leent.

Hoe kan je snel geld lenen?

“Wie snel geld wil lenen, kan gebruikmaken van de optie van direct lenen. Door online een lening aan te vragen bij een kredietverstrekker en het snelle goedkeuringsproces te doorlopen, is het mogelijk om binnen korte tijd toegang te krijgen tot het benodigde geldbedrag. Het gemak en de snelheid van direct lenen maken het een handige oplossing voor mensen die onverwachte financiële behoeften hebben en snel over extra geld willen beschikken.”

Waar kan ik 2000 euro lenen?

Een veelgestelde vraag over direct lenen is: “Waar kan ik 2000 euro lenen?” Als u op zoek bent naar een lening van 2000 euro, zijn er verschillende opties beschikbaar, zoals online kredietverstrekkers, banken of financiële instellingen. Het is belangrijk om de voorwaarden en rentetarieven van verschillende aanbieders te vergelijken om de beste optie te vinden die past bij uw financiële behoeften en terugbetalingscapaciteit. Door zorgvuldig onderzoek te doen en verantwoordelijk te lenen, kunt u een weloverwogen beslissing nemen over waar u 2000 euro kunt lenen.

Wat te doen als je snel geld nodig hebt?

Wanneer je snel geld nodig hebt, kan direct lenen een oplossing bieden. Door het aanvragen van een lening bij een kredietverstrekker kun je snel toegang krijgen tot het benodigde bedrag. Het proces van direct lenen is over het algemeen eenvoudig en snel, waardoor je in noodgevallen snel financiële ondersteuning kunt krijgen. Het is echter belangrijk om verantwoordelijk te blijven en de voorwaarden van de lening goed te begrijpen voordat je besluit om te lenen, zodat je financiële problemen in de toekomst kunt voorkomen.

Waar kun je snel een lening krijgen?

Als veelgestelde vraag over direct lenen, is “Waar kun je snel een lening krijgen?” een belangrijke overweging voor mensen die dringend financiële steun nodig hebben. In de huidige digitale tijdperk zijn er verschillende financiële instellingen en online kredietverstrekkers die snelle leningen aanbieden met een eenvoudig aanvraagproces. Deze leningen kunnen vaak binnen enkele uren worden goedgekeurd, waardoor mensen snel toegang hebben tot het benodigde geld. Het is echter essentieel om zorgvuldig te onderzoeken en de voorwaarden van de lening te begrijpen voordat u zich verbindt, om ervoor te zorgen dat de lening geschikt is voor uw behoeften en financiële situatie.

Waar kan ik direct geld lenen?

Als veelgestelde vraag over direct lenen, is “Waar kan ik direct geld lenen?” een begrijpelijke zorg voor mensen die snel financiële ondersteuning nodig hebben. Er zijn verschillende opties beschikbaar voor het verkrijgen van directe leningen, waaronder online kredietverstrekkers, banken en financiële instellingen. Het is belangrijk om grondig onderzoek te doen naar de betrouwbaarheid en voorwaarden van de verschillende aanbieders voordat u een beslissing neemt. Door goed geïnformeerd te zijn over uw opties en de bijbehorende kosten, kunt u een weloverwogen keuze maken bij het selecteren van een geschikte kredietverstrekker voor uw behoeften.

Waar krijg je snel een lening?

Als veelgestelde vraag over direct lenen, is “Waar krijg je snel een lening?” een begrijpelijke zorg voor mensen die dringend financiële ondersteuning nodig hebben. In de huidige digitale tijdperk zijn er verschillende online kredietverstrekkers en financiële instellingen die snelle leningen aanbieden met een eenvoudig aanvraagproces. Het is belangrijk om bij het zoeken naar een snelle lening de betrouwbaarheid en voorwaarden van de kredietverstrekker te onderzoeken, zodat u een weloverwogen beslissing kunt nemen en financiële stabiliteit kunt behouden.

Waar kan ik met spoed 500 euro lenen?

Als u met spoed 500 euro wilt lenen, zijn er verschillende opties beschikbaar, zoals online kredietverstrekkers, banken of zelfs vrienden of familie. Online kredietverstrekkers bieden vaak snelle en eenvoudige leningen aan waarbij u binnen korte tijd goedkeuring kunt krijgen en het geld op uw rekening kunt hebben. Het is echter belangrijk om de voorwaarden en rentetarieven zorgvuldig te controleren voordat u een lening afsluit om ervoor te zorgen dat het een geschikte optie is voor uw financiële situatie. Vergeet niet om verantwoordelijk te lenen en alleen geld te lenen dat u zich comfortabel kunt veroorloven terug te betalen binnen de gestelde termijnen.

Wat kun je doen als je snel geld nodig hebt?

Wanneer je snel geld nodig hebt, kan direct lenen een oplossing bieden. Met direct lenen kun je online een lening aanvragen en binnen korte tijd goedkeuring ontvangen, waardoor je snel toegang hebt tot het benodigde bedrag. Het is belangrijk om echter verantwoordelijk te blijven en de voorwaarden van de lening goed te begrijpen, inclusief eventuele kosten en rentetarieven. Overweeg ook of je in staat zult zijn om de lening tijdig terug te betalen om financiële problemen te voorkomen. Direct lenen kan handig zijn in noodsituaties, maar het is essentieel om zorgvuldig af te wegen of het de juiste keuze is voor jouw financiële situatie.

Waar kan ik 2000 euro lenen zonder BKR toetsing?

Veel mensen vragen zich af waar ze 2000 euro kunnen lenen zonder BKR-toetsing. Het is belangrijk om te weten dat lenen zonder BKR-toetsing risico’s met zich mee kan brengen, aangezien kredietverstrekkers geen inzicht hebben in uw eerdere kredietgeschiedenis. Er zijn echter enkele online kredietverstrekkers en particuliere leningen die mogelijk bereid zijn om u een lening van 2000 euro te verstrekken zonder BKR-toetsing. Het is verstandig om grondig onderzoek te doen naar de betrouwbaarheid en voorwaarden van deze aanbieders voordat u besluit om een dergelijke lening af te sluiten. Het is altijd raadzaam om verantwoordelijk te lenen en alleen geld te lenen als u zeker weet dat u de lening kunt terugbetalen.