Snel Geld Lenen Zonder Papierwerk – Per Direct Geld Zonder Documenten

Per Direct Geld Lenen Zonder Documenten

Heeft u dringend geld nodig en wilt u snel een lening afsluiten zonder gedoe met documenten? In sommige gevallen is het mogelijk om per direct geld te lenen zonder dat u veel papierwerk hoeft in te vullen. Dit kan handig zijn als u snel financiële ondersteuning nodig heeft en geen tijd heeft om allerlei documenten aan te leveren.

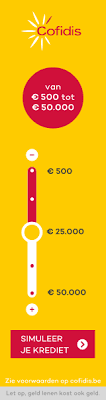

Er zijn verschillende kredietverstrekkers die snelle leningen aanbieden waarbij u geen uitgebreide documentatie hoeft te verstrekken. Deze leningen worden vaak aangeduid als ‘minileningen’ of ‘flitskredieten’. Ze zijn bedoeld voor kleine bedragen en korte looptijden, waardoor de procedure vaak vereenvoudigd kan worden.

Het proces van het aanvragen van een minilening is over het algemeen snel en eenvoudig. U kunt online een aanvraag indienen en binnen korte tijd goedkeuring krijgen. Omdat het om kleinere bedragen gaat, wordt er meestal geen uitgebreide controle van uw financiële situatie uitgevoerd.

Het is echter belangrijk om op te merken dat leningen zonder documentatie vaak gepaard gaan met hogere rentetarieven en kosten. Het gemak van het niet hoeven overleggen van veel documenten kan dus resulteren in extra kosten op de lange termijn. Zorg er daarom altijd voor dat u de voorwaarden van de lening zorgvuldig doorneemt voordat u akkoord gaat.

Als u overweegt om per direct geld te lenen zonder documenten, wees dan bewust van de risico’s en zorg ervoor dat u de lening verantwoord afsluit. Overweeg ook alternatieve opties zoals leningen met lagere rentetarieven of hulp bij budgettering om uw financiële situatie op lange termijn te verbeteren.

Kortom, hoewel het mogelijk is om snel geld te lenen zonder veel documentatie, is het belangrijk om verstandige beslissingen te nemen en ervoor te zorgen dat u de financiële verplichtingen die daaruit voortvloeien aankunt.

Voordelen van Per Direct Geld Lenen Zonder Documenten

- Snel en eenvoudig aanvraagproces

- Geen gedoe met het verzamelen van documenten

- Snelle goedkeuring van de lening

- Handig in geval van dringende financiële behoeften

- Online aanvraagmogelijkheden beschikbaar

- Mogelijkheid om direct geld te lenen voor kleine bedragen

- Flexibele terugbetalingsvoorwaarden bij sommige kredietverstrekkers

- Geschikt voor mensen die geen uitgebreide financiële informatie willen verstrekken

- Kan een oplossing bieden wanneer andere leenvormen niet mogelijk zijn

Nadelen van Per Direct Geld Lenen Zonder Documenten in België

- Hogere rentetarieven en kosten vergeleken met traditionele leningen.

- Gebrek aan grondige controle van uw financiële situatie kan leiden tot overmatige leningen.

- Mogelijkheid van in de schulden te raken door impulsieve beslissingen.

- Beperkte transparantie over de voorwaarden en kosten van de lening.

- Risico op financiële instabiliteit als gevolg van onverantwoord lenen zonder documentatie.

Snel en eenvoudig aanvraagproces

Een belangrijk voordeel van per direct geld lenen zonder documenten is het snelle en eenvoudige aanvraagproces. Doordat er geen uitgebreide documentatie vereist is, kunt u snel en gemakkelijk een lening aanvragen. Dit kan vooral handig zijn in noodsituaties waarbij u direct financiële ondersteuning nodig heeft en geen tijd heeft om allerlei papierwerk in te vullen. Het vereenvoudigde proces zorgt ervoor dat u snel goedkeuring kunt krijgen en het benodigde geld snel op uw rekening kunt hebben, waardoor u direct geholpen wordt bij uw financiële behoeften.

Geen gedoe met het verzamelen van documenten

Een groot voordeel van per direct geld lenen zonder documenten is het gemak van geen gedoe met het verzamelen van allerlei papieren. Dit bespaart niet alleen tijd, maar ook de moeite en stress die gepaard gaat met het opzoeken en verstrekken van verschillende documenten. Door deze vereenvoudigde procedure kunnen mensen snel en efficiënt toegang krijgen tot de financiële ondersteuning die ze nodig hebben, zonder zich te hoeven bezighouden met ingewikkelde papierwerkprocessen.

Snelle goedkeuring van de lening

Een belangrijk voordeel van per direct geld lenen zonder documenten is de snelle goedkeuring van de lening. Doordat er geen uitgebreide documentatie vereist is, kan het goedkeuringsproces aanzienlijk versneld worden. Hierdoor kunt u snel toegang krijgen tot het benodigde geld, wat vooral handig is in noodsituaties of wanneer u dringend financiële ondersteuning nodig heeft. De snelle goedkeuring maakt het mogelijk om snel te handelen en onmiddellijk in uw financiële behoeften te voorzien.

Handig in geval van dringende financiële behoeften

Het voordeel van per direct geld lenen zonder documenten is dat het handig kan zijn in geval van dringende financiële behoeften. In situaties waarin snel geld nodig is en er geen tijd is om uitgebreide papierwerken te doorlopen, biedt deze optie een snelle oplossing. Het vereenvoudigde proces maakt het mogelijk om snel toegang te krijgen tot de benodigde financiële ondersteuning, waardoor urgenties effectief kunnen worden aangepakt.

Online aanvraagmogelijkheden beschikbaar

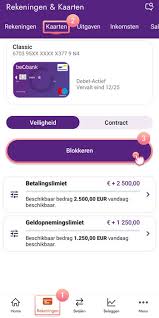

Een groot voordeel van per direct geld lenen zonder documenten is de beschikbaarheid van online aanvraagmogelijkheden. Door het gemak van online aanvragen kunnen mensen snel en eenvoudig een lening aanvragen vanuit het comfort van hun eigen huis of kantoor. Dit bespaart niet alleen tijd, maar maakt het hele proces ook veel toegankelijker voor mensen die geen zin hebben om fysiek naar een bank of kredietverstrekker te gaan. Met slechts een paar klikken kunnen ze de benodigde financiële ondersteuning krijgen die ze nodig hebben, zonder gedoe met ingewikkelde documentatie.

Mogelijkheid om direct geld te lenen voor kleine bedragen

Een belangrijk voordeel van per direct geld lenen zonder documenten is de mogelijkheid om direct geld te lenen voor kleine bedragen. In situaties waarin u snel behoefte heeft aan financiële ondersteuning voor bijvoorbeeld onverwachte uitgaven of dringende betalingen, biedt deze optie de flexibiliteit om snel en gemakkelijk toegang te krijgen tot het benodigde geldbedrag. Dit kan een handige oplossing zijn voor korte termijn financiële behoeften die niet kunnen wachten op de langere goedkeuringsprocessen van traditionele leningen.

Flexibele terugbetalingsvoorwaarden bij sommige kredietverstrekkers

Bij sommige kredietverstrekkers die per direct geld lenen zonder documenten aanbieden, kunnen flexibele terugbetalingsvoorwaarden van toepassing zijn. Dit kan een groot voordeel zijn voor leners, aangezien zij de mogelijkheid hebben om de lening terug te betalen op een manier die past bij hun financiële situatie. Flexibiliteit in terugbetalingstermijnen kan leners helpen om de lening af te stemmen op hun budget en betalingscapaciteit, waardoor ze meer controle hebben over hun financiën en minder stress ervaren bij het terugbetalen van het geleende bedrag.

Geschikt voor mensen die geen uitgebreide financiële informatie willen verstrekken

Voor mensen die geen uitgebreide financiële informatie willen verstrekken, kan het per direct geld lenen zonder documenten een aantrekkelijke optie zijn. Deze aanpak biedt een snelle en eenvoudige manier om financiële ondersteuning te krijgen zonder de noodzaak van het overleggen van uitgebreide documentatie. Dit kan vooral handig zijn voor personen die privacy hoog in het vaandel hebben en liever geen gedetailleerde financiële gegevens delen bij het aanvragen van een lening. Het gemak van het snel kunnen verkrijgen van geld zonder veel papierwerk kan daarom een belangrijk voordeel zijn voor deze groep mensen.

Kan een oplossing bieden wanneer andere leenvormen niet mogelijk zijn

Het direct lenen van geld zonder documenten kan een oplossing bieden in situaties waarin andere leenvormen niet mogelijk zijn. Voor mensen die dringend financiële ondersteuning nodig hebben en geen toegang hebben tot traditionele leningen vanwege bijvoorbeeld een slechte kredietscore of gebrek aan documentatie, kan deze snelle leenvorm een uitkomst zijn. Het stelt hen in staat om snel aan geld te komen zonder de gebruikelijke bureaucratische rompslomp, waardoor het een handige optie kan zijn voor noodsituaties.

Hogere rentetarieven en kosten vergeleken met traditionele leningen.

Een belangrijk nadeel van het per direct lenen van geld zonder documenten is dat dergelijke leningen vaak gepaard gaan met hogere rentetarieven en kosten in vergelijking met traditionele leningen. Door het gemak van het vermijden van uitgebreide documentatie kunnen kredietverstrekkers hogere tarieven hanteren om hun risico te dekken. Dit betekent dat u uiteindelijk meer zult betalen voor het geleende bedrag, waardoor het belangrijk is om de totale kosten zorgvuldig af te wegen voordat u besluit om een snelle lening af te sluiten.

Gebrek aan grondige controle van uw financiële situatie kan leiden tot overmatige leningen.

Het gebrek aan grondige controle van uw financiële situatie bij het per direct lenen van geld zonder documenten kan leiden tot overmatige leningen. Doordat kredietverstrekkers niet uitgebreid uw financiële achtergrond onderzoeken, loopt u het risico om meer te lenen dan u daadwerkelijk kunt terugbetalen. Dit kan resulteren in een opstapeling van schulden en financiële problemen op de lange termijn. Het is daarom essentieel om voorzichtig te zijn bij het aangaan van leningen zonder gedegen financiële beoordeling, om te voorkomen dat u in een neerwaartse spiraal van schulden terechtkomt.

Mogelijkheid van in de schulden te raken door impulsieve beslissingen.

Een belangrijk nadeel van per direct geld lenen zonder documenten is de mogelijkheid om in de schulden te raken door impulsieve beslissingen. Omdat het proces van het verkrijgen van een snelle lening vaak snel en eenvoudig verloopt, kunnen mensen verleid worden om ondoordachte financiële keuzes te maken. Het gemak waarmee men toegang heeft tot directe financiering kan leiden tot overmatig lenen en het aangaan van verplichtingen die op lange termijn moeilijk te dragen zijn. Hierdoor bestaat het risico dat men zichzelf in een vicieuze cirkel van schulden plaatst, met alle negatieve gevolgen van dien voor de financiële gezondheid en stabiliteit. Het is daarom essentieel om voorzichtig en weloverwogen te zijn bij het overwegen van het afsluiten van een lening zonder documentatie, om zo financiële problemen op de lange termijn te voorkomen.

Beperkte transparantie over de voorwaarden en kosten van de lening.

Een belangrijk nadeel van per direct geld lenen zonder documenten is de beperkte transparantie over de voorwaarden en kosten van de lening. Omdat het proces vaak snel verloopt en er weinig documentatie vereist is, kunnen kredietverstrekkers soms onduidelijk zijn over de exacte voorwaarden, rentetarieven en bijkomende kosten van de lening. Dit gebrek aan transparantie kan leiden tot verrassingen voor de lener en maakt het moeilijk om een weloverwogen beslissing te nemen over het aangaan van de lening. Het is daarom essentieel voor consumenten om goed geïnformeerd te zijn en eventuele verborgen kosten te identificeren voordat ze zich verbinden tot een lening zonder gedocumenteerde voorwaarden.

Risico op financiële instabiliteit als gevolg van onverantwoord lenen zonder documentatie.

Een belangrijk nadeel van per direct geld lenen zonder documenten is het risico op financiële instabiliteit als gevolg van onverantwoord lenen. Door snel en gemakkelijk geld te lenen zonder de vereiste documentatie te verstrekken, kunnen mensen in de verleiding komen om meer te lenen dan ze kunnen terugbetalen. Dit kan leiden tot een neerwaartse spiraal van schulden en financiële problemen, waardoor de financiële stabiliteit van een persoon in gevaar komt. Het is daarom essentieel om voorzichtig te zijn en verstandige beslissingen te nemen bij het afsluiten van leningen, zelfs als het proces snel en eenvoudig lijkt.