Vergelijk de Beste Rentevoet voor Jouw Hypothecaire Lening

De Beste Rentevoet voor Jouw Hypothecaire Lening

Als je van plan bent een huis te kopen, is het vinden van de beste rentevoet voor je hypothecaire lening van cruciaal belang. De rentevoet bepaalt immers hoeveel geld je maandelijks zult moeten aflossen en uiteindelijk ook hoeveel je in totaal zult betalen voor je lening.

Het is daarom verstandig om verschillende banken en kredietverstrekkers te vergelijken voordat je een beslissing neemt. Let op de volgende punten bij het zoeken naar de beste rentevoet:

- Vergelijk de rentevoeten: Kijk naar de jaarlijkse kostenpercentages (JKP) die banken aanbieden en vergelijk deze om te zien welke het meest voordelig is.

- Onderhandel: Het is mogelijk om te onderhandelen over de rentevoet met de bank of kredietverstrekker. Zorg ervoor dat je goed geïnformeerd bent en bereid bent te onderhandelen voor een betere deal.

- Let op bijkomende kosten: Naast de rentevoet kunnen er ook andere kosten verbonden zijn aan een hypothecaire lening, zoals dossierkosten, schattingskosten, notariskosten, enz. Houd hier rekening mee bij het vergelijken van leningen.

- Vaste of variabele rente: Je kunt kiezen tussen een vaste of variabele rentevoet. Een vaste rentevoet biedt zekerheid omdat deze gedurende de looptijd van de lening niet zal veranderen, terwijl een variabele rentevoet kan schommelen afhankelijk van marktomstandigheden.

Het vinden van de beste rentevoet voor jouw hypothecaire lening kan wat tijd en moeite kosten, maar het kan op lange termijn aanzienlijke besparingen opleveren. Zorg ervoor dat je goed geïnformeerd bent en neem geen overhaaste beslissingen bij het afsluiten van een lening.

Voordelen van de Beste Rentevoet voor een Hypothecaire Lening in België

- Lagere maandelijkse aflossingen, waardoor het lenen van geld meer betaalbaar wordt.

- Mogelijkheid om over de hele looptijd van de lening duizenden euro’s te besparen in totale interestkosten.

- Meer financiële stabiliteit door het hebben van een vaste rentevoet die niet zal veranderen gedurende de looptijd van de lening.

- Betere controle over je budget doordat je weet hoeveel je elke maand moet betalen en geen verrassingen hebt door renteschommelingen.

- Mogelijkheid om sneller eigenaar te worden van je huis doordat je minder geld uitgeeft aan interesten met een lagere rentevoet.

- Verbeterde onderhandelingspositie bij het afsluiten van een hypothecaire lening dankzij het kunnen vergelijken en kiezen voor de beste rentevoet.

7 Nadelen van de Beste Rentevoet voor een Hypothecaire Lening in België

- Een lage rentevoet kan gepaard gaan met strikte voorwaarden en beperkingen.

- Sommige hypothecaire leningen met de beste rentevoet vereisen een hoge eigen inbreng.

- De initiële kosten van het afsluiten van een lening met de beste rentevoet kunnen hoog zijn, zoals dossierkosten en notariskosten.

- Bij een variabele rentevoet bestaat het risico dat de maandelijkse aflossingen stijgen als de marktrente toeneemt.

- Een lange looptijd van de lening om te profiteren van de beste rentevoet kan leiden tot hogere totale interestkosten.

- Het vergelijken van verschillende aanbieders om de beste rentevoet te vinden kan tijdrovend en verwarrend zijn.

- Bepaalde banken kunnen extra producten of verzekeringen koppelen aan hun hypothecaire leningen met de beste rentevoet, wat extra kosten met zich mee kan brengen.

Lagere maandelijkse aflossingen, waardoor het lenen van geld meer betaalbaar wordt.

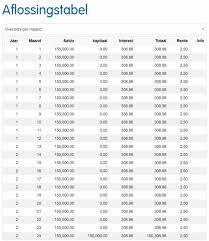

Een van de voordelen van het vinden van de beste rentevoet voor een hypothecaire lening is dat het kan leiden tot lagere maandelijkse aflossingen. Door een lagere rentevoet te bekomen, worden de maandelijkse betalingen verminderd, waardoor het lenen van geld meer betaalbaar wordt. Dit kan huiseigenaren helpen om hun budget beter te beheren en financiële stress te verminderen, terwijl ze toch kunnen genieten van het bezit van een eigen woning.

Mogelijkheid om over de hele looptijd van de lening duizenden euro’s te besparen in totale interestkosten.

Een van de voordelen van het vinden van de beste rentevoet voor een hypothecaire lening is de mogelijkheid om over de hele looptijd van de lening duizenden euro’s te besparen in totale interestkosten. Door te kiezen voor een lening met een lagere rentevoet, kunnen huiseigenaren aanzienlijk besparen op de totale kosten die ze betalen voor het lenen van geld. Deze besparingen kunnen oplopen tot duizenden euro’s en maken het vinden van de juiste rentevoet een belangrijke factor bij het afsluiten van een hypothecaire lening. Het loont dus zeker om grondig onderzoek te doen en te streven naar de meest gunstige rentevoet om financiële voordelen op lange termijn te behalen.

Meer financiële stabiliteit door het hebben van een vaste rentevoet die niet zal veranderen gedurende de looptijd van de lening.

Een belangrijk voordeel van het hebben van de beste rentevoet voor je hypothecaire lening is de financiële stabiliteit die het biedt. Met een vaste rentevoet die gedurende de hele looptijd van de lening niet zal veranderen, weet je precies hoeveel je maandelijks zult moeten aflossen. Dit geeft je gemoedsrust en voorspelbaarheid in je financiële planning, waardoor je beter in staat bent om je budget te beheren en onverwachte verrassingen te vermijden. Het hebben van een vaste rentevoet kan dus bijdragen aan een stabiele en gecontroleerde financiële situatie op lange termijn.

Betere controle over je budget doordat je weet hoeveel je elke maand moet betalen en geen verrassingen hebt door renteschommelingen.

Een van de voordelen van het vinden van de beste rentevoet voor je hypothecaire lening is dat je betere controle hebt over je budget. Doordat je van tevoren weet hoeveel je elke maand moet aflossen en er geen verrassingen zijn door renteschommelingen, kun je je financiën beter plannen en anticiperen op je maandelijkse uitgaven. Dit geeft gemoedsrust en stabiliteit, waardoor je met vertrouwen kunt investeren in een huis zonder onverwachte financiële tegenvallers.

Mogelijkheid om sneller eigenaar te worden van je huis doordat je minder geld uitgeeft aan interesten met een lagere rentevoet.

Een van de voordelen van het vinden van de beste rentevoet voor je hypothecaire lening is de mogelijkheid om sneller eigenaar te worden van je huis. Met een lagere rentevoet bespaar je namelijk op de totale kosten aan interesten die je gedurende de looptijd van de lening moet betalen. Hierdoor kun je meer geld gebruiken om daadwerkelijk af te lossen op het geleende bedrag, waardoor je sneller eigenaar wordt van je huis en minder lang gebonden bent aan de lening. Het optimaliseren van de rentevoet kan dus niet alleen financiële voordelen opleveren, maar ook helpen bij het versnellen van het proces om volledig eigenaar te worden van je woning.

Verbeterde onderhandelingspositie bij het afsluiten van een hypothecaire lening dankzij het kunnen vergelijken en kiezen voor de beste rentevoet.

Dankzij het vermogen om de beste rentevoet voor een hypothecaire lening te vergelijken en te kiezen, verbetert de onderhandelingspositie aanzienlijk bij het afsluiten van een lening. Door goed geïnformeerd te zijn over de beschikbare rentetarieven en voorwaarden, kunnen leners zelfverzekerder optreden tijdens onderhandelingen met banken en kredietverstrekkers. Dit stelt hen in staat om gunstigere voorwaarden te bedingen en mogelijk zelfs een lagere rentevoet te verkrijgen, wat op lange termijn kan resulteren in aanzienlijke besparingen. Het vermogen om te kiezen voor de beste rentevoet geeft leners dus meer controle over hun financiële situatie en biedt hen de mogelijkheid om een meer voordelige leningsovereenkomst af te sluiten.

Een lage rentevoet kan gepaard gaan met strikte voorwaarden en beperkingen.

Een con van het streven naar de beste rentevoet voor een hypothecaire lening is dat een lage rentevoet vaak gepaard kan gaan met strikte voorwaarden en beperkingen. Banken en kredietverstrekkers kunnen bijvoorbeeld eisen stellen aan het type lening, de looptijd, de aflossingsvoorwaarden of andere financiële producten die je moet afnemen om in aanmerking te komen voor de lage rentevoet. Het is daarom belangrijk om niet alleen naar de rentevoet te kijken, maar ook naar alle bijkomende voorwaarden en beperkingen die kunnen gelden bij het afsluiten van een hypothecaire lening.

Sommige hypothecaire leningen met de beste rentevoet vereisen een hoge eigen inbreng.

Bij sommige hypothecaire leningen met de beste rentevoet is een hoge eigen inbreng vereist als nadeel. Dit kan een struikelblok vormen voor mensen die niet over voldoende spaargeld beschikken om aan deze eis te voldoen. Een hoge eigen inbreng kan de drempel verhogen voor potentiële kopers die anders wel in aanmerking zouden komen voor een gunstige lening met lage rentevoet. Het is belangrijk om dit aspect in overweging te nemen bij het kiezen van de juiste hypothecaire lening, aangezien het hebben van een grote eigen inbreng niet voor iedereen haalbaar is.

De initiële kosten van het afsluiten van een lening met de beste rentevoet kunnen hoog zijn, zoals dossierkosten en notariskosten.

Een belangrijk nadeel van het streven naar de beste rentevoet voor een hypothecaire lening zijn de initiële kosten die gepaard gaan met het afsluiten van de lening. Naast de rentevoet zelf kunnen er bijkomende kosten zijn, zoals dossierkosten en notariskosten, die aanzienlijk kunnen oplopen. Deze initiële kosten moeten in overweging worden genomen bij het vergelijken van leningen, aangezien ze de totale kosten van de lening kunnen beïnvloeden en een impact kunnen hebben op je financiële planning op korte termijn. Het is daarom essentieel om niet alleen te focussen op de rentevoet, maar ook om rekening te houden met alle kosten die gepaard gaan met het afsluiten van een hypothecaire lening.

Bij een variabele rentevoet bestaat het risico dat de maandelijkse aflossingen stijgen als de marktrente toeneemt.

Bij een variabele rentevoet voor een hypothecaire lening bestaat het risico dat de maandelijkse aflossingen kunnen stijgen als de marktrente toeneemt. Dit betekent dat, hoewel je aanvankelijk misschien profiteert van een lagere rente, je uiteindelijk meer kunt gaan betalen als de marktomstandigheden veranderen. Het is belangrijk om rekening te houden met dit risico en ervoor te zorgen dat je financiële situatie flexibel genoeg is om eventuele stijgingen in de maandelijkse aflossingen op te vangen.

Een lange looptijd van de lening om te profiteren van de beste rentevoet kan leiden tot hogere totale interestkosten.

Een belangrijk nadeel van het streven naar de beste rentevoet voor een hypothecaire lening door te kiezen voor een lange looptijd, is dat dit kan leiden tot hogere totale interestkosten. Hoewel een langere looptijd kan resulteren in lagere maandelijkse aflossingen, betaal je uiteindelijk meer aan rente over de gehele duur van de lening. Dit betekent dat hoewel je op korte termijn financiële ademruimte hebt, je op lange termijn meer geld kwijt bent aan interest, wat de totale kostprijs van de lening verhoogt. Het is daarom essentieel om zorgvuldig af te wegen welke looptijd het meest gunstig is in verhouding tot de rentevoet om uiteindelijk de meest voordelige leningsvoorwaarden te verkrijgen.

Het vergelijken van verschillende aanbieders om de beste rentevoet te vinden kan tijdrovend en verwarrend zijn.

Het vergelijken van verschillende aanbieders om de beste rentevoet te vinden kan inderdaad tijdrovend en verwarrend zijn. Het vereist gedegen onderzoek, het verzamelen van informatie en het analyseren van verschillende voorwaarden en tarieven die door diverse banken en kredietverstrekkers worden aangeboden. Bovendien kunnen de variërende terminologieën en kleine lettertjes het proces nog ingewikkelder maken. Het is belangrijk om geduldig te zijn en nauwkeurig te werk te gaan om uiteindelijk een weloverwogen beslissing te kunnen nemen bij het kiezen van de beste rentevoet voor een hypothecaire lening.

Bepaalde banken kunnen extra producten of verzekeringen koppelen aan hun hypothecaire leningen met de beste rentevoet, wat extra kosten met zich mee kan brengen.

Bij het zoeken naar de beste rentevoet voor een hypothecaire lening is het belangrijk om op te merken dat bepaalde banken extra producten of verzekeringen kunnen koppelen aan hun leningen met de beste rentevoet. Hoewel dit op het eerste gezicht aantrekkelijk kan lijken, is het essentieel om te beseffen dat deze extra’s extra kosten met zich mee kunnen brengen. Het is daarom belangrijk om de totale kosten van de lening, inclusief eventuele aanvullende producten of verzekeringen, zorgvuldig te overwegen voordat een definitieve beslissing wordt genomen.