1500 euro lenen: Financiële opties en overwegingen

1500 euro lenen: Een handige financiële optie

Het kan voorkomen dat u plotseling wat extra geld nodig heeft, bijvoorbeeld voor onverwachte uitgaven of een dringende aankoop. In dergelijke situaties kan het lenen van 1500 euro een handige financiële optie zijn om snel aan contanten te komen.

Er zijn verschillende manieren om 1500 euro te lenen, afhankelijk van uw persoonlijke situatie en behoeften. U kunt bijvoorbeeld overwegen om een persoonlijke lening aan te vragen bij een bank of financiële instelling. Met een persoonlijke lening leent u een vast bedrag tegen een afgesproken rentepercentage en lost u het geleende bedrag af in maandelijkse termijnen.

Een andere optie is het gebruik van een creditcard of het aanvragen van een doorlopend krediet. Met een creditcard kunt u tot een bepaald bedrag besteden en dit bedrag later terugbetalen, eventueel in termijnen. Een doorlopend krediet biedt u de flexibiliteit om geld op te nemen tot een bepaald limiet en dit op elk moment terug te betalen.

Het is belangrijk om verantwoordelijk om te gaan met leningen en alleen geld te lenen als u zeker weet dat u in staat bent om het geleende bedrag terug te betalen. Zorg ervoor dat u de voorwaarden en kosten van de lening begrijpt voordat u akkoord gaat met de leningsovereenkomst.

Als u overweegt om 1500 euro te lenen, is het raadzaam om verschillende aanbieders te vergelijken en de beste optie te kiezen die past bij uw financiële situatie. Zoek naar leningen met gunstige rentetarieven en flexibele voorwaarden, zodat u niet voor verrassingen komt te staan tijdens de aflossingsperiode.

Kortom, het lenen van 1500 euro kan een nuttige oplossing zijn voor onverwachte financiële behoeften, maar wees altijd verstandig en zorgvuldig bij het nemen van financiële beslissingen. Neem de tijd om uw opties te onderzoeken en kies de lening die het beste past bij uw behoeften en budget.

Veelgestelde Vragen over het Lenen van 1500 Euro

- Hoe kan ik 1500 euro lenen?

- Wat zijn de rentetarieven voor het lenen van 1500 euro?

- Welke documenten heb ik nodig om 1500 euro te kunnen lenen?

- Wat zijn de mogelijke aflossingstermijnen voor een lening van 1500 euro?

- Is het mogelijk om 1500 euro te lenen zonder BKR-toetsing?

- Hoe lang duurt het voordat mijn aanvraag voor een lening van 1500 euro wordt goedgekeurd?

Hoe kan ik 1500 euro lenen?

Als u zich afvraagt hoe u 1500 euro kunt lenen, zijn er verschillende opties beschikbaar om dit bedrag te lenen. U kunt overwegen om een persoonlijke lening aan te vragen bij een bank of financiële instelling, waarbij u een vast bedrag leent en dit in termijnen terugbetaalt. Een andere mogelijkheid is het gebruik van een creditcard of het aanvragen van een doorlopend krediet, waarmee u flexibel geld kunt opnemen tot een bepaald limiet. Het is belangrijk om de voorwaarden en kosten van de lening zorgvuldig te bekijken en ervoor te zorgen dat u in staat bent om het geleende bedrag terug te betalen volgens de afgesproken voorwaarden.

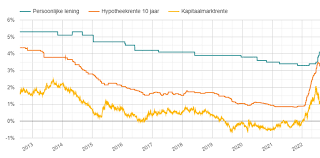

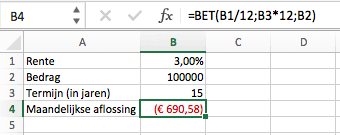

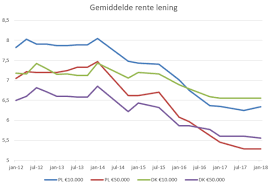

Wat zijn de rentetarieven voor het lenen van 1500 euro?

De rentetarieven voor het lenen van 1500 euro kunnen variëren afhankelijk van de geldverstrekker, het type lening en uw persoonlijke financiële situatie. Over het algemeen geldt dat hoe hoger het risico voor de geldverstrekker is, hoe hoger de rente zal zijn. Het is daarom belangrijk om verschillende aanbieders te vergelijken en de voorwaarden zorgvuldig te bekijken voordat u een beslissing neemt over het lenen van 1500 euro. Zorg ervoor dat u de totale kosten van de lening begrijpt, inclusief eventuele bijkomende kosten, om een weloverwogen keuze te maken die past bij uw financiële behoeften en mogelijkheden.

Welke documenten heb ik nodig om 1500 euro te kunnen lenen?

Wanneer u 1500 euro wilt lenen, zijn er enkele documenten die u waarschijnlijk nodig zult hebben om uw leningaanvraag te ondersteunen. Meestal vragen geldverstrekkers om identificatiedocumenten, zoals een geldig paspoort of identiteitskaart, om uw identiteit te verifiëren. Daarnaast kan het zijn dat u bewijs van inkomen moet verstrekken, zoals loonstrookjes of belastingaangiften, om aan te tonen dat u in staat bent om de lening terug te betalen. Het is ook mogelijk dat u bankafschriften moet overleggen om uw financiële situatie te laten zien. Het is verstandig om vooraf contact op te nemen met de geldverstrekker om precies te weten welke documenten zij vereisen voor het lenen van 1500 euro.

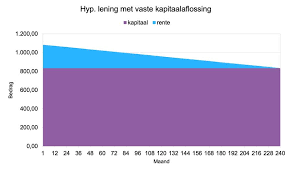

Wat zijn de mogelijke aflossingstermijnen voor een lening van 1500 euro?

Voor een lening van 1500 euro kunnen de aflossingstermijnen variëren, afhankelijk van de geldverstrekker en het type lening dat wordt afgesloten. In het algemeen bieden geldverstrekkers flexibele aflossingsopties, zoals maandelijkse termijnen over een bepaalde periode. De exacte aflossingsvoorwaarden worden meestal bepaald op basis van factoren zoals de rentevoet, de looptijd van de lening en uw individuele financiële situatie. Het is belangrijk om deze voorwaarden zorgvuldig te controleren en te begrijpen voordat u akkoord gaat met een leningsovereenkomst, zodat u een weloverwogen beslissing kunt nemen over hoe u uw lening van 1500 euro zult terugbetalen.

Is het mogelijk om 1500 euro te lenen zonder BKR-toetsing?

Het is mogelijk om 1500 euro te lenen zonder BKR-toetsing, maar het is belangrijk om te weten dat geldverstrekkers in België vaak de kredietwaardigheid van de aanvrager controleren, zelfs als er geen formele BKR-toetsing wordt uitgevoerd. Sommige alternatieve kredietverstrekkers bieden leningen aan zonder BKR-toetsing, maar ze kunnen andere criteria hanteren om de leencapaciteit van de aanvrager te beoordelen. Het is verstandig om goed onderzoek te doen en de voorwaarden van de lening zorgvuldig te bekijken voordat u besluit om 1500 euro te lenen zonder BKR-toetsing, om onaangename verrassingen in de toekomst te voorkomen.

Hoe lang duurt het voordat mijn aanvraag voor een lening van 1500 euro wordt goedgekeurd?

Het goedkeuringsproces voor een lening van 1500 euro kan variëren afhankelijk van de geldverstrekker en de specifieke omstandigheden. In de meeste gevallen streven geldverstrekkers ernaar om leningaanvragen zo snel mogelijk te verwerken. Het kan enkele dagen tot een week duren voordat uw aanvraag is beoordeeld en goedgekeurd. Factoren zoals uw financiële situatie, kredietgeschiedenis en de vereisten van de geldverstrekker kunnen allemaal van invloed zijn op de doorlooptijd van het goedkeuringsproces. Het is raadzaam om contact op te nemen met de specifieke geldverstrekker voor meer informatie over de verwachte wachttijd voor goedkeuring van uw leningaanvraag.