jul 5, 2023

door atiyasolutions

advies inwinnen, extra kosten, financiële beslissing, geld lenen, grote aankoop, leenbedrag, lening berekenen, leningcalculators, looptijd, maandelijkse aflossingen, project financieren, rentevoet, schulden consolideren, totale kosten, verantwoordelijk lenen

Een lening berekenen: Wat u moet weten voordat u geld leent

Het afsluiten van een lening kan een belangrijke financiële beslissing zijn. Of u nu geld nodig heeft voor een grote aankoop, het consolideren van schulden of het financieren van een project, het is essentieel om uw lening zorgvuldig te berekenen voordat u zich verbindt tot het aangaan ervan. Hier zijn enkele belangrijke punten om in gedachten te houden bij het berekenen van uw lening.

- Leenbedrag: Het eerste wat u moet bepalen, is hoeveel geld u wilt lenen. Dit kan variëren afhankelijk van uw specifieke behoeften en doelen. Houd er rekening mee dat hoe meer geld u leent, hoe hoger uw maandelijkse aflossingen zullen zijn.

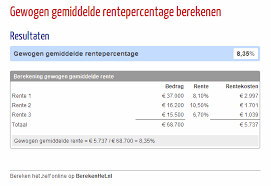

- Rentevoet: De rentevoet is een ander cruciaal element bij het berekenen van uw lening. Het bepaalt hoeveel rente u betaalt over de looptijd van de lening. Vergelijk verschillende aanbieders en kies voor de laagste rentevoet die u kunt vinden om de kosten van uw lening te minimaliseren.

- Looptijd: De looptijd van de lening verwijst naar de periode waarin u de lening terugbetaalt. Hoe langer de looptijd, hoe lager uw maandelijkse aflossingen zullen zijn, maar houd er rekening mee dat dit ook betekent dat u over het algemeen meer rente betaalt gedurende de gehele looptijd van de lening.

- Maandelijkse aflossingen: Met behulp van de leenbedrag, rentevoet en looptijd kunt u uw maandelijkse aflossingen berekenen. Dit is het bedrag dat u elke maand moet betalen om uw lening terug te betalen. Zorg ervoor dat u dit bedrag realistisch kunt opbrengen binnen uw budget.

- Totale kosten: Het is belangrijk om ook de totale kosten van de lening te berekenen. Dit omvat zowel het geleende bedrag als de totale rente die u over de looptijd van de lening betaalt. Door de totale kosten te kennen, kunt u een weloverwogen beslissing nemen over het aangaan van de lening.

- Extra kosten: Naast rente kunnen er ook andere kosten verbonden zijn aan een lening, zoals administratiekosten of verzekeringen. Vergeet niet om deze extra kosten mee te nemen bij het berekenen van uw lening, zodat u een nauwkeurig beeld krijgt van alle financiële verplichtingen.

Het berekenen van een lening kan tijdrovend zijn, maar het is essentieel om een duidelijk beeld te krijgen van wat u kunt verwachten voordat u zich committeert aan een financiële verplichting. Door rekening te houden met alle bovengenoemde factoren en het gebruik van online leningcalculators of advies in te winnen bij financiële professionals, kunt u weloverwogen beslissingen nemen en ervoor zorgen dat uw lening past binnen uw budget en financiële doelen.

Onthoud altijd dat het belangrijk is om verantwoordelijk om te gaan met leningen en alleen te lenen wat u zich kunt veroorloven om terug te betalen. Neem de tijd om uw lening zorgvuldig te berekenen en wees bewust van alle voorwaarden voordat u uw handtekening zet. Op die manier kunt u financiële gemoedsrust hebben terwijl u werkt aan het realiseren van uw doelen.

15 Veelgestelde vragen over lening berekenen in België

- Hoe een lening berekenen?

- Hoeveel procent van je loon kan je lenen?

- Kan ik 200000 euro lenen?

- Hoeveel lening per maand?

- Hoeveel afbetalen voor 250000 euro?

- Wat kost een lening van 150000 euro?

- Hoeveel afbetalen lening 200000 euro?

- Hoeveel kan ik lenen met 30000 euro?

- Hoe bereken je hoeveel je kan lenen?

- Hoe kan ik berekenen hoeveel ik kan lenen?

- Hoe bereken je lening?

- Hoe bereken je de lening?

- Hoeveel procent van je loon aan lening?

- Hoeveel kan ik lenen voor 1500 euro per maand?

- Wat kost het om 100.000 euro te lenen?

Hoe een lening berekenen?

Het berekenen van een lening kan eenvoudig zijn als u de juiste stappen volgt. Hier is een eenvoudige methode om een lening te berekenen:

- Bepaal het leenbedrag: Dit is het bedrag dat u wilt lenen van de geldschieter. Het kan variëren afhankelijk van uw behoeften en doelen.

- Controleer de rentevoet: Informeer bij uw geldschieter naar de rentevoet die zij hanteren voor de lening. Dit is het percentage dat wordt toegepast op het geleende bedrag en bepaalt hoeveel rente u betaalt gedurende de looptijd van de lening.

- Ken de looptijd: De looptijd verwijst naar de periode waarin u de lening terugbetaalt. Het kan variëren van enkele maanden tot meerdere jaren, afhankelijk van het type lening en uw overeenkomst met de geldschieter.

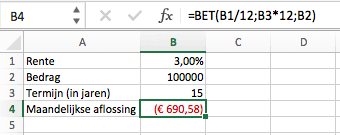

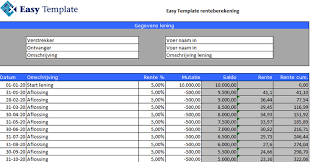

- Bereken de maandelijkse aflossingen: Gebruik een leencalculator of formule om uw maandelijkse aflossingen te berekenen. Deze formule houdt rekening met het leenbedrag, de rentevoet en de looptijd van de lening.

- Voeg eventuele extra kosten toe: Naast rente kunnen er ook andere kosten verbonden zijn aan een lening, zoals administratiekosten of verzekeringen. Zorg ervoor dat u deze extra kosten meeneemt in uw berekening om een nauwkeurig beeld te krijgen van alle financiële verplichtingen.

- Controleer totale kosten: Bereken de totale kosten van de lening door het leenbedrag op te tellen bij de totale rente die u over de looptijd van de lening betaalt. Dit geeft u een volledig beeld van wat de lening u zal kosten.

Houd er rekening mee dat deze methode een algemene benadering is en dat er andere factoren kunnen zijn die van invloed zijn op uw specifieke lening, zoals eventuele boetes voor vervroegde aflossing of flexibele aflossingsmogelijkheden. Het is altijd raadzaam om contact op te nemen met uw geldschieter of financieel adviseur voor een gedetailleerde berekening en om eventuele vragen te beantwoorden voordat u zich committeert aan een lening.

Hoeveel procent van je loon kan je lenen?

Hoeveel procent van uw loon u kunt lenen, hangt af van verschillende factoren, waaronder uw inkomen, uitgaven en de voorwaarden van de leningverstrekker. Over het algemeen hanteren geldverstrekkers een richtlijn waarbij uw maandelijkse aflossingen niet hoger mogen zijn dan een bepaald percentage van uw inkomen.

Een veelgebruikte vuistregel is dat uw totale schuld, inclusief leningen en andere financiële verplichtingen, niet meer dan 40% van uw maandelijks netto-inkomen mag bedragen. Dit wordt ook wel de schuldquote genoemd. Bijvoorbeeld, als uw netto-inkomen €2.000 per maand is, zou u idealiter niet meer dan €800 per maand moeten besteden aan aflossingen op al uw leningen.

Het specifieke percentage dat u kunt lenen kan echter variëren tussen verschillende kredietverstrekkers en soorten leningen. Sommige geldverstrekkers hanteren strengere criteria en kunnen lagere percentages toestaan om ervoor te zorgen dat u niet te zwaar wordt belast met schulden.

Het is belangrijk om te onthouden dat het maximale leenbedrag niet altijd betekent dat dit ook verstandig is om te lenen. Het is raadzaam om een gedetailleerd budget op te stellen en rekening te houden met al uw financiële verplichtingen voordat u beslist hoeveel u wilt lenen. Het is verstandig om alleen te lenen wat u zich comfortabel kunt veroorloven om terug te betalen, zodat u niet in financiële problemen komt.

Het is ook een goed idee om advies in te winnen bij een financieel adviseur of leningverstrekker om een duidelijk beeld te krijgen van uw leenmogelijkheden op basis van uw specifieke situatie. Zij kunnen u helpen bij het bepalen van een verantwoord leenbedrag dat past binnen uw budget en financiële doelen.

Kan ik 200000 euro lenen?

Als virtuele assistent kan ik geen persoonlijke financiële informatie of kredietwaardigheid beoordelen. Het bedrag dat u kunt lenen, hangt af van verschillende factoren, zoals uw inkomen, uitgaven, kredietgeschiedenis en het beleid van de geldverstrekker. Het is het beste om contact op te nemen met een financiële instelling of kredietverstrekker om uw specifieke situatie te bespreken en te zien welk leenbedrag voor u haalbaar is. Zij kunnen u helpen bij het beoordelen van uw kredietwaardigheid en het bepalen van het maximale leenbedrag dat zij u kunnen aanbieden.

Hoeveel lening per maand?

Om te bepalen hoeveel lening u per maand kunt veroorloven, moet u rekening houden met verschillende factoren, waaronder uw inkomen, uitgaven en financiële doelen. Hier zijn de stappen die u kunt volgen om een schatting te maken van het bedrag dat u maandelijks kunt lenen:

- Bepaal uw netto-inkomen: Begin met het berekenen van uw netto-inkomen, dit is het bedrag dat u overhoudt na aftrek van belastingen en andere verplichte inhoudingen.

- Evalueer uw uitgaven: Maak een overzicht van al uw maandelijkse uitgaven, inclusief huur of hypotheekbetalingen, nutsvoorzieningen, voedsel, transport, verzekeringen en andere vaste lasten. Zorg ervoor dat u ook rekening houdt met eventuele schulden die u momenteel heeft.

- Bereken uw beschikbare inkomen: Trek uw totale maandelijkse uitgaven af van uw netto-inkomen om uw beschikbare inkomen te bepalen. Dit is het bedrag dat u theoretisch zou kunnen gebruiken voor leningaflossingen.

- Stel een budget in: Het is belangrijk om een budget op te stellen waarin u al uw financiële doelen en verplichtingen opneemt. Dit omvat niet alleen leningaflossingen, maar ook spaargeld en eventuele andere financiële doelen die u wilt bereiken.

- Gebruik een leencalculator: Om een beter idee te krijgen van hoeveel lening per maand haalbaar is, kunt u online leencalculators gebruiken. Deze tools stellen u in staat om verschillende leningsscenario’s te verkennen op basis van het geleende bedrag, de rentevoet en de looptijd. U kunt spelen met deze variabelen om te zien welk maandelijks aflossingsbedrag binnen uw budget past.

Het is belangrijk op te merken dat het niet verstandig is om uw beschikbare inkomen volledig te benutten voor leningaflossingen. Het is raadzaam om een buffer over te houden voor onverwachte uitgaven en om financiële stabiliteit te behouden.

Bovendien moet u rekening houden met andere factoren zoals renteschommelingen en eventuele toekomstige veranderingen in uw financiële situatie. Het is altijd verstandig om advies in te winnen bij een financieel adviseur voordat u zich committeert aan een grote lening.

Onthoud dat het aangaan van een lening een serieuze financiële verplichting is. Zorg ervoor dat u realistisch bent over wat u zich kunt veroorloven en maak weloverwogen beslissingen die passen bij uw financiële situatie en doelen.

Hoeveel afbetalen voor 250000 euro?

Om te bepalen hoeveel u maandelijks moet afbetalen voor een lening van 250.000 euro, zijn er verschillende factoren die meespelen, zoals de rentevoet en de looptijd van de lening. Zonder deze gegevens kan ik geen exacte berekening maken.

Echter, als we aannemen dat u een hypothecaire lening wilt afsluiten met een rentevoet van bijvoorbeeld 2% en een looptijd van 20 jaar (240 maanden), kunnen we een schatting maken van het maandelijkse aflossingsbedrag.

Met deze aannames zou het maandelijkse aflossingsbedrag voor een lening van 250.000 euro ongeveer 1.187 euro bedragen. Houd er rekening mee dat dit slechts een schatting is en dat de werkelijke kosten kunnen variëren op basis van uw specifieke leningsvoorwaarden.

Het is altijd raadzaam om contact op te nemen met uw bank of kredietverstrekker om nauwkeurige informatie te verkrijgen over rentetarieven, looptijden en aflossingsplannen die beschikbaar zijn voor uw specifieke situatie.

Wat kost een lening van 150000 euro?

Om de kosten van een lening van 150.000 euro te bepalen, moeten we rekening houden met verschillende factoren, zoals de rentevoet en de looptijd van de lening. Zonder deze specifieke informatie kunnen we geen exact bedrag geven.

Echter, laten we aannemen dat we een voorbeeld nemen met een rentevoet van 5% en een looptijd van 10 jaar (120 maanden). Met deze gegevens kunnen we een schatting maken van de maandelijkse aflossingen en de totale kosten.

Als we uitgaan van deze aannames, zou de maandelijkse aflossing voor een lening van 150.000 euro ongeveer 1.579 euro zijn. Dit bedrag omvat zowel het geleende bedrag als de rente die gedurende de looptijd moet worden betaald.

De totale kosten van de lening kunnen worden berekend door het maandelijkse aflossingsbedrag te vermenigvuldigen met het aantal termijnen (in dit geval 120 maanden). In dit voorbeeld zou dat betekenen dat de totale kosten ongeveer 189.480 euro zijn.

Het is echter belangrijk op te merken dat deze bedragen slechts schattingen zijn en dat ze kunnen variëren op basis van individuele omstandigheden, rentepercentages en looptijden. Het is altijd raadzaam om contact op te nemen met een financieel adviseur of kredietverstrekker om nauwkeurige informatie te krijgen over specifieke leningsvoorwaarden en kosten.

Hoeveel afbetalen lening 200000 euro?

Om te berekenen hoeveel u maandelijks moet afbetalen voor een lening van 200.000 euro, zijn er enkele factoren waar rekening mee moet worden gehouden, zoals de rentevoet en de looptijd van de lening. Zonder deze informatie kan ik geen exact bedrag geven.

Echter, als we aannemen dat u een lening heeft met een vaste rentevoet en een looptijd van bijvoorbeeld 20 jaar (240 maanden), kunnen we een schatting maken op basis van algemene richtlijnen.

Stel dat de rentevoet 3% per jaar is. In dat geval kunt u gebruikmaken van een online leencalculator om een schatting te maken van uw maandelijkse aflossingen.

Volgens deze aannames zou uw maandelijkse afbetaling ongeveer 1.110 euro zijn.

Het is belangrijk op te merken dat dit slechts een ruwe schatting is en dat de werkelijke aflossingen kunnen variëren op basis van verschillende factoren, zoals de specifieke rentevoet die u kunt verkrijgen en eventuele extra kosten die aan de lening verbonden zijn.

Het is altijd raadzaam om contact op te nemen met uw bank of financiële instelling voor gedetailleerde informatie over uw specifieke leningvoorwaarden en om een nauwkeurige berekening te krijgen op basis van uw persoonlijke situatie.

Hoeveel kan ik lenen met 30000 euro?

Hoeveel u kunt lenen met 30.000 euro hangt af van verschillende factoren, zoals de rentevoet, de looptijd van de lening en uw kredietwaardigheid. Over het algemeen geldt dat hoe hoger uw inkomen en hoe beter uw kredietgeschiedenis, hoe meer u kunt lenen.

Om een ruwe schatting te maken, kunt u kijken naar de maximale leenbedragen die banken doorgaans hanteren. In veel gevallen kan het leenbedrag variëren tussen 3 tot 5 keer uw jaarlijkse inkomen. Dus als uw jaarinkomen bijvoorbeeld 30.000 euro bedraagt, zou u mogelijk in aanmerking kunnen komen voor een lening tussen 90.000 en 150.000 euro.

Het is echter belangrijk op te merken dat dit slechts een ruwe schatting is en dat elke bank zijn eigen criteria hanteert bij het bepalen van de leencapaciteit. Daarom is het raadzaam om contact op te nemen met verschillende financiële instellingen en hun specifieke voorwaarden te bespreken om een nauwkeuriger beeld te krijgen van het bedrag dat u kunt lenen met uw beschikbare 30.000 euro.

Daarnaast moet u er ook rekening mee houden dat het afsluiten van een lening gepaard gaat met rente- en andere kosten, dus zorg ervoor dat u deze factoren meeneemt in uw berekeningen en overweeg altijd wat u zich comfortabel kunt veroorloven om terug te betalen voordat u een definitieve beslissing neemt.

Hoe bereken je hoeveel je kan lenen?

Het berekenen van het bedrag dat u kunt lenen, hangt af van verschillende factoren. Hier zijn enkele belangrijke stappen om u te helpen bepalen hoeveel u kunt lenen:

- Evalueer uw financiële situatie: Begin met het beoordelen van uw huidige financiële situatie. Bekijk uw inkomsten, uitgaven en eventuele bestaande schulden. Dit geeft u een idee van hoeveel extra geld u maandelijks beschikbaar heeft voor leningaflossingen.

- Bepaal uw schuldquote: De schuldquote is het percentage van uw inkomen dat wordt besteed aan schulden. Over het algemeen wordt aanbevolen om niet meer dan 30-40% van uw inkomen aan schulden te besteden, inclusief hypotheekbetalingen, creditcardaflossingen en andere leningen.

- Bereken uw beschikbaar inkomen: Trek uw maandelijkse uitgaven (zoals huur, nutsvoorzieningen, voedsel en andere vaste kosten) af van uw netto-inkomen (het bedrag dat overblijft na aftrek van belastingen en sociale zekerheidsbijdragen). Het resterende bedrag geeft een indicatie van hoeveel u maandelijks kunt besteden aan leningaflossingen.

- Overweeg de rentevoet: Houd rekening met de huidige rentevoet op leningen. Hoe hoger de rentevoet, hoe hoger de maandelijkse aflossingen zullen zijn.

- Gebruik een online leencalculator: Er zijn verschillende online tools en leencalculators beschikbaar die u kunnen helpen bij het berekenen van uw leningsmogelijkheden. Voer uw financiële gegevens in, inclusief uw inkomen, uitgaven en gewenste looptijd van de lening, en de calculator zal een schatting geven van het bedrag dat u kunt lenen.

- Raadpleeg een financieel adviseur: Als u nog steeds twijfels heeft of een meer gedetailleerde analyse wilt, kunt u overwegen om een financieel adviseur te raadplegen. Zij kunnen u helpen bij het evalueren van uw financiële situatie en u begeleiden bij het bepalen van een passend leenbedrag.

Het is belangrijk om realistisch te zijn bij het berekenen van hoeveel u kunt lenen. Overweeg niet alleen uw huidige financiële situatie, maar ook eventuele toekomstige veranderingen in inkomen of uitgaven. Onthoud dat verantwoord lenen betekent dat u alleen leent wat u comfortabel kunt terugbetalen zonder uw financiële stabiliteit in gevaar te brengen.

Hoe kan ik berekenen hoeveel ik kan lenen?

Het berekenen van het bedrag dat u kunt lenen, hangt af van verschillende factoren, waaronder uw inkomen, uitgaven, kredietgeschiedenis en de voorwaarden van de lening. Hier zijn enkele stappen die u kunt volgen om een schatting te maken van hoeveel u kunt lenen:

- Bepaal uw inkomen: Begin met het bepalen van uw maandelijks netto-inkomen. Dit is het bedrag dat u overhoudt na aftrek van belastingen en andere verplichte inhoudingen.

- Bekijk uw uitgaven: Maak een overzicht van al uw maandelijkse uitgaven, inclusief huur of hypotheekbetalingen, nutsvoorzieningen, voedsel, transportkosten en andere vaste lasten. Dit geeft u een idee van hoeveel geld u maandelijks beschikbaar heeft om aan een lening te besteden.

- Bereken uw schuld-tot-inkomstenratio: De schuld-tot-inkomstenratio is een belangrijke factor bij het bepalen van de leencapaciteit. Het is de verhouding tussen uw totale maandelijkse schuldenlast (inclusief hypotheken, autoleningen, creditcardschulden) en uw maandelijks inkomen. Over het algemeen wordt aanbevolen om een schuld-tot-inkomstenratio van 40% of lager aan te houden.

- Raadpleeg een financieringsinstelling: Neem contact op met verschillende financiële instellingen zoals banken of kredietverstrekkers om hun criteria en voorwaarden te achterhalen. Zij kunnen u helpen bij het bepalen van het maximale leenbedrag op basis van uw financiële situatie en de specifieke lening die u wilt afsluiten.

- Gebruik online leningcalculators: Veel financiële websites bieden leningcalculators aan waarmee u een schatting kunt maken van hoeveel u kunt lenen op basis van uw inkomen, rentevoet en looptijd. Deze calculators kunnen handig zijn om een eerste idee te krijgen, maar houd er rekening mee dat ze slechts een ruwe schatting geven.

Het is belangrijk om te onthouden dat het berekenen van uw leencapaciteit slechts een richtlijn is en dat elke kredietverstrekker zijn eigen criteria hanteert. Het is altijd verstandig om professioneel advies in te winnen bij een financieel adviseur of kredietverstrekker voordat u definitieve beslissingen neemt over het bedrag dat u wilt lenen. Op die manier kunt u ervoor zorgen dat u een lening afsluit die past bij uw financiële situatie en doelen, terwijl u tegelijkertijd verantwoordelijk blijft met uw geldzaken.

Hoe bereken je lening?

Het berekenen van een lening kan op verschillende manieren worden gedaan, afhankelijk van de specifieke gegevens en parameters van uw lening. Hier zijn de basisstappen om een lening te berekenen:

- Bepaal het leenbedrag: Dit is het bedrag dat u wilt lenen.

- Controleer de rentevoet: Raadpleeg uw kredietverstrekker of financiële instelling om de rentevoet voor uw lening te verkrijgen. Dit is het percentage dat wordt toegepast op het geleende bedrag.

- Kies de looptijd: Bepaal hoe lang u wilt doen over het terugbetalen van de lening. De looptijd wordt meestal uitgedrukt in maanden of jaren.

- Gebruik een formule of online leningcalculator: Met behulp van een formule of een online leningcalculator kunt u uw maandelijkse aflossingen berekenen. De formule kan complex zijn, maar er zijn veel online tools beschikbaar die deze berekening voor u vereenvoudigen.

- Bereken de totale kosten: Vermenigvuldig de maandelijkse aflossingen met het aantal termijnen (maanden) om de totale kosten van de lening te bepalen.

Houd er rekening mee dat dit slechts een basisuitleg is en dat er andere factoren kunnen zijn die van invloed zijn op uw specifieke situatie, zoals eventuele extra kosten, verzekeringen of boetes bij vervroegde aflossing. Het is altijd raadzaam om contact op te nemen met uw kredietverstrekker of financieel adviseur voor een gedetailleerdere berekening en om rekening te houden met uw persoonlijke omstandigheden.

Hoe bereken je de lening?

Het berekenen van een lening kan op verschillende manieren worden gedaan, afhankelijk van de specifieke gegevens en parameters van de lening. Hier zijn enkele veelvoorkomende methoden om een lening te berekenen:

Leningcalculator: Een handige manier om een lening te berekenen, is door gebruik te maken van online leningcalculators. Deze tools stellen u in staat om het leenbedrag, de rentevoet en de looptijd in te voeren, waarna ze automatisch uw maandelijkse aflossingen en totale kosten berekenen.

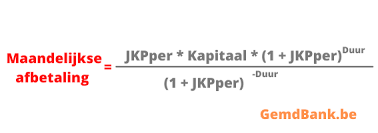

Formule voor annuïtaire aflossingen: Voor annuïtaire leningen (leningen met vaste maandelijkse aflossingen), kunt u gebruikmaken van de volgende formule:

Maandelijkse aflossing = (L × i) / (1 – (1 + i)^(-n))

Waarbij:

L = Leenbedrag

i = Maandelijkse rentevoet (jaarlijkse rentevoet gedeeld door 12)

n = Aantal termijnen (maanden)

Met behulp van deze formule kunt u de maandelijkse aflossing berekenen op basis van het leenbedrag, de rentevoet en de looptijd.

Formule voor lineaire aflossingen: Voor lineaire leningen (leningen waarbij elke maand hetzelfde bedrag wordt afgelost), kunt u gebruikmaken van de volgende formule:

Maandelijkse aflossing = L / n

Waarbij:

L = Leenbedrag

n = Aantal termijnen (maanden)

Met behulp van deze formule kunt u de maandelijkse aflossing berekenen op basis van het leenbedrag en de looptijd.

Het is belangrijk om te onthouden dat deze berekeningsmethoden een indicatie geven van uw maandelijkse aflossingen en totale kosten. Houd er rekening mee dat er mogelijk andere factoren zijn, zoals administratiekosten of verzekeringen, die de uiteindelijke kosten van de lening kunnen beïnvloeden.

Als u specifieke vragen heeft over het berekenen van uw lening, is het altijd raadzaam om advies in te winnen bij een financieel adviseur of contact op te nemen met de kredietverstrekker voor nauwkeurige en gedetailleerde informatie.

Hoeveel procent van je loon aan lening?

Het percentage van uw loon dat u aan een lening kunt besteden, hangt af van verschillende factoren, waaronder uw inkomen, maandelijkse uitgaven en financiële doelen. Over het algemeen wordt aanbevolen om niet meer dan 30% van uw maandelijks inkomen te besteden aan leningen.

Dit percentage is een richtlijn om ervoor te zorgen dat u voldoende financiële ruimte overhoudt voor andere belangrijke uitgaven, zoals huur of hypotheekbetalingen, nutsvoorzieningen, boodschappen en sparen. Het is belangrijk om een evenwicht te vinden tussen het aflossen van uw lening en het behouden van een gezonde financiële situatie.

Om te bepalen hoeveel procent van uw loon u kunt besteden aan een lening, kunt u de volgende stappen volgen:

- Bepaal uw maandelijks netto-inkomen: Trek alle belastingen en verplichte inhoudingen af van uw bruto-inkomen om uw netto-inkomen te berekenen.

- Maak een overzicht van uw maandelijkse uitgaven: Noteer al uw vaste maandelijkse kosten, zoals huur of hypotheekbetalingen, nutsvoorzieningen, verzekeringen, voedsel en transport.

- Bereken het bedrag dat u wilt besteden aan leningen: Trek het totaalbedrag van uw maandelijkse uitgaven af van uw netto-inkomen. Het resterende bedrag kan worden gebruikt voor leningen.

- Vergelijk dit bedrag met 30% van uw netto-inkomen: Bereken 30% van uw netto-inkomen en vergelijk dit met het bedrag dat u wilt besteden aan leningen. Als het bedrag dat u wilt besteden hoger is dan 30%, moet u mogelijk uw leningsplannen heroverwegen of uw uitgaven verminderen om binnen het aanbevolen percentage te blijven.

Het is belangrijk om realistisch te zijn bij het bepalen van het percentage van uw loon dat u aan een lening kunt besteden. Houd rekening met mogelijke veranderingen in uw financiële situatie, zoals toekomstige uitgaven, inflatie en onverwachte kosten. Het is altijd verstandig om voldoende financiële buffer te behouden voor noodgevallen en onvoorziene omstandigheden.

Hoeveel kan ik lenen voor 1500 euro per maand?

Om te berekenen hoeveel u kunt lenen met een maandelijkse betaling van 1500 euro, zijn er verschillende factoren waarmee rekening moet worden gehouden. De belangrijkste factoren zijn uw inkomen, uw uitgaven en de rentevoet van de lening. Hier is een algemene benadering om u een idee te geven:

- Inkomen: Geldverstrekkers kijken naar uw inkomen om te bepalen hoeveel u kunt lenen. Over het algemeen wordt aangenomen dat u niet meer dan 30-40% van uw maandelijkse inkomen aan leningen zou moeten besteden. Laten we zeggen dat u bereid bent om 40% van uw inkomen, oftewel 1500 euro per maand, aan de lening te besteden.

- Rentevoet: De rentevoet is een belangrijke factor bij het berekenen van de leencapaciteit. Hoe hoger de rentevoet, hoe kleiner het bedrag dat u kunt lenen. Als voorbeeld nemen we een rentevoet van 5%.

- Looptijd: De looptijd van de lening heeft ook invloed op het bedrag dat u kunt lenen. Hoe langer de looptijd, hoe hoger het leenbedrag kan zijn. Laten we aannemen dat u een looptijd van 5 jaar (60 maanden) kiest.

Met deze gegevens kunnen we een schatting maken van het maximale leenbedrag:

Maximaal leenbedrag = (Maandelijkse betaling / Rentefactor) x (1 – (1 + Rentefactor)^-Aantal maanden)

In dit geval:

Rentefactor = (1 + rentevoet)^(1/12) – 1 = (1 + 0,05)^(1/12) – 1 = 0,004074

Maximaal leenbedrag = (1500 / 0,004074) x (1 – (1 + 0,004074)^-60) ≈ 69.959 euro

Houd er rekening mee dat dit een ruwe schatting is en dat het daadwerkelijke bedrag kan variëren afhankelijk van uw persoonlijke situatie en de voorwaarden van de geldverstrekker. Het is altijd raadzaam om advies in te winnen bij een financieel adviseur of een geldverstrekker om een nauwkeurigere berekening te krijgen op basis van uw specifieke omstandigheden.

Wat kost het om 100.000 euro te lenen?

Om de kosten van het lenen van 100.000 euro te berekenen, moet u rekening houden met verschillende factoren, zoals de rentevoet en de looptijd van de lening. Laten we aannemen dat we een lening van 100.000 euro willen berekenen met een rentevoet van 5% en een looptijd van 5 jaar.

Om te beginnen, moeten we de maandelijkse aflossingen berekenen. Hiervoor kunnen we gebruikmaken van een formule:

Maandelijkse aflossing = (Leenbedrag x Rentefactor) / (1 – (1 + Rentefactor)^(-Aantal termijnen))

In dit geval is het aantal termijnen 5 jaar, wat overeenkomt met 60 maandelijkse aflossingen. De rentefactor wordt berekend door de rentevoet te delen door 12 (het aantal maanden in een jaar).

Rentefactor = Rentetarief / 12

Voor een rentevoet van 5% hebben we:

Rentefactor = 0,05 / 12 = 0,0041667

Nu kunnen we deze waarden invullen in de formule:

Maandelijkse aflossing = (100.000 x 0,0041667) / (1 – (1 + 0,0041667)^(-60))

Na het uitvoeren van deze berekening vinden we dat de maandelijkse aflossing ongeveer 1.887,82 euro bedraagt.

Om de totale kosten van de lening te berekenen, vermenigvuldigen we eenvoudigweg de maandelijkse aflossing met het aantal termijnen:

Totale kosten = Maandelijkse aflossing x Aantal termijnen

Totale kosten = 1.887,82 euro x 60 termijnen

Dit geeft ons een totaalbedrag van ongeveer 113.269,20 euro.

Houd er rekening mee dat deze berekeningen gebaseerd zijn op aannames en dat de werkelijke kosten kunnen variëren afhankelijk van de specifieke leningsvoorwaarden en eventuele extra kosten die aan de lening verbonden zijn. Het is altijd raadzaam om contact op te nemen met een financieel adviseur of kredietverstrekker voor nauwkeurige informatie over uw specifieke situatie.